- Ninguna Categoria

Haciendas Locales: Sistema Tributario, IAE, IBI

Anuncio

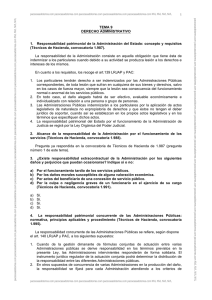

pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL 1 TEMA 33 LA LEY REGULADORA DE LAS HACIENDAS LOCALES. EL SISTEMA TRIBUTARIO LOCAL. EL IMPUESTO SOBRE ACTIVIDADES ECONÓMICAS. LA GESTIÓN CATASTRAL. EL IMPUESTO SOBRE BIENES INMUEBLES. 1. LA LEY REGULADORA DE LAS HACIENDAS LOCALES. La Hacienda Local, entendida como el conjunto de derechos y obligaciones de contenido económico cuya titularidad corresponde a las entidades locales, se regula actualmente en el Real Decreto Legislativo 2/2.004, de 5 de marzo, por el que se aprueba el Texto Refundido de la Ley Reguladora de las Haciendas Locales (TRLRHL). El art. 2 TRLRHL establece el sistema de financiación de las Entidades Locales, al señalar que 1. La Hacienda de las Entidades Locales estará constituida por los siguientes recursos: a) Los ingresos procedentes de su patrimonio y demás de Derecho privado. b) Los tributos propios clasificados en tasas, contribuciones especiales e impuestos, y los recargos exigibles sobre los impuestos de las CCAA o de otras Entidades Locales. c) Las participaciones en los tributos del Estado y de las CCAA. d) Las subvenciones. e) Los percibidos en concepto de precios públicos. f) El producto de las operaciones de crédito. g) El producto de las multas y sanciones en el ámbito de sus competencias. h) Las demás prestaciones de Derecho Público. 2. Para la cobranza de los tributos y de las cantidades que como ingresos de Derecho público debe percibir la Hacienda de las Entidades Locales, dicha Hacienda ostentará las prerrogativas establecidas legalmente para la Hacienda del Estado, y actuará, en su caso, conforme a los procedimientos administrativos correspondientes. 2. EL SISTEMA TRIBUTARIO LOCAL. El art. 133.2 CE establece que “Las Corporaciones Locales podrán establecer y exigir tributos de acuerdo con la Constitución y las Leyes”. Si bien, con respeto a los siguientes principios del art. 6 TRLRHL: a) No someter a gravamen bienes situados, actividades desarrolladas, rendimientos originados ni gastos realizados fuera del territorio de la respectiva entidad. b) No gravar, como tales, negocios, actos o hechos celebrados o realizados fuera del territorio de la Entidad impositora, ni el ejercicio o la transmisión de bienes, derechos u obligaciones que no hayan nacido ni hubieran de cumplirse en dicho territorio. c) No implicar obstáculo alguno para la libre circulación de personas, mercancías o servicios y capitales, ni afectar de manera efectiva a la fijación de la residencia de las personas o la ubicación de empresas y capitales dentro del territorio español, sin que ello obste para que las entidades locales puedan instrumentar la ordenación urbanística de su territorio. La potestad reglamentaria de las Entidades Locales en materia tributaria se ejercerá a través de las Ordenanzas Fiscales, reguladoras de sus propios tributos, y de las Ordenanzas Generales de gestión, recaudación e inspección de los mismos. Las normas generales se regulan en los arts. 15 a 19 TRLRHL, de los que destacan los siguientes aspectos: - Las Ordenanzas relativas a los tributos potestativos contendrán, al menos: a) La determinación del hecho imponible, sujeto pasivo, responsables, exenciones, reducciones y bonificaciones, base imponible y liquidable, tipo de gravamen o cuota tributaria, período impositivo y devengo. pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL 2 b) Los regímenes de declaración y de ingreso. c) Las fechas de su aprobación y del comienzo de su aplicación. - Las Ordenanzas fiscales relativas a los tributos obligatorios contendrán, además de los elementos necesarios para la determinación de las cuotas tributarias de los respectivos impuestos, las fechas de su aprobación y el comienzo de su aplicación. 2.1. IMPUESTOS LOCALES. 1. Impuesto sobre Construcciones, Instalaciones y Obras ( arts. 100 a 103 TRLRHL). Es un tributo potestativo e indirecto cuyo hecho imponible está constituido por la realización, dentro del término municipal, de cualquier construcción, instalación u obra para la que se exija obtención de la correspondiente licencia de obras o urbanística, se haya obtenido o no dicha licencia, siempre que su expedición corresponda al Ayuntamiento de la imposición. Son sujetos pasivos, a título de contribuyentes, las personas físicas, personas jurídicas o entidades del art. 35.4 LGT, que sean dueños de la construcción, instalación u obra, sean o no propietarios del inmueble sobre el que se realice aquélla. La base imponible está constituida por el coste real y efectivo de la construcción, instalación u obra, sin incluir los tributos relacionados con las obras. El impuesto se devenga en el momento de iniciarse la construcción, instalación u obra, aun cuando no se haya obtenido la correspondiente licencia. 2. Impuesto sobre el Incremento del Valor de los Terrenos de Naturaleza Urbana (arts. 104 a 110 TRLRHL). Es un tributo potestativo directo que grava el incremento de valor que experimenten dichos terrenos y se ponga de manifiesto a consecuencia de la transmisión de la propiedad de los terrenos por cualquier título o de la constitución o transmisión de cualquier derecho real de goce, limitativo del dominio, sobre los referidos terrenos. Es sujeto pasivo del impuesto a título de contribuyente: en las transmisiones a título lucrativo, la persona física o jurídica, o la entidad a que se refiere el art. 35.4 LGT, que adquiera el terreno o a cuyo favor se constituya o transmita el derecho real; y en las transmisiones a título oneroso, el transmitente del terreno o del derecho real. En este supuesto, se contempla la figura de sustituto del contribuyente cuando el transmitente sea una persona física no residente en España. 3. Impuesto sobre Vehículos de Tracción Mecánica (arts. 92 a 99 TRLRHL). Es un tributo obligatorio y directo que grava la titularidad de los vehículos de esta naturaleza, aptos para circular por las vías públicas, cualquiera que sean su clase y categoría. Son sujetos pasivos las personas físicas o jurídicas y las entidades a que se refiere el art. 35.4 LGT a cuyo nombre conste el vehículo en el permiso de circulación. El impuesto se exigirá atendiendo a la potencia y clase del vehículo. El período impositivo coincide con el año natural, salvo en el caso de primera adquisición de los vehículos, en los que comenzará el día en que se produzca dicha adquisición. El impuesto se devenga el primer día del período impositivo. 4. Impuesto sobre Actividades Económicas (arts. 78 a 91 TRLRHL). Se verá en su epígrafe. 5. Impuesto sobre Bienes Inmuebles (arts. 60 a 77 TRLRHL). Se verá en su epígrafe. 2.2. NORMAS GENERALES APLICABLES A LOS TRIBUTOS LOCALES. Se contienen en los arts. 6 a 14 TRLRHL, de los que destacan los siguientes aspectos: • • • Las Entidades Locales podrán delegar en la Comunidad Autónoma o en otras Entidades Locales en cuyo territorio estén integradas, las facultades de gestión, liquidación, inspección y recaudación tributarias, así como de los restantes ingresos de Derecho público que les correspondan (art. 7.1 TRLRHL). Las Administraciones tributarias del Estado, de las Comunidades Autónomas y de las Entidades Locales colaborarán en todos los órdenes de gestión, liquidación, inspección y recaudación de los tributos locales y de los restantes ingresos de derecho público de las entidades locales (art. 8.1 TRLRHL). Las actuaciones de inspección o recaudación ejecutiva que hayan de efectuarse fuera del territorio de la Entidad Local en relación con los ingresos de derecho público propios de pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL 3 ésta, serán practicadas por los órganos competentes de la correspondiente comunidad autónoma cuando deban realizarse en el ámbito territorial de ésta, y por los órganos competentes del Estado en otro caso, previa solicitud del presidente de la corporación (art. 8.3 TRLRHL). No podrán reconocerse otros beneficios fiscales que los expresamente previstos en las normas con rango de Ley o los derivados de los tratados internacionales. No obstante, podrán reconocerse los beneficios fiscales que las Entidades Locales establezcan en sus Ordenanzas fiscales en los supuestos expresamente previstos por la Ley. Éstas podrán establecer una bonificación de hasta el 5 % de la cuota a favor de los sujetos pasivos que domicilien sus deudas de vencimiento periódico en una entidad financiera, anticipen pagos o realicen actuaciones que impliquen colaboración en la recaudación de ingresos (art. 9.1 TRLRHL). En la exacción de los tributos locales y demás ingresos de derecho público de las Entidades Locales, los recargos e intereses de demora se exigirán y determinarán en los mismos casos, forma y cuantía que en los tributos del Estado (art. 10 TRLRHL). En materia de tributos locales se aplicará el régimen de infracciones y sanciones regulado en la LGT y en las disposiciones que la complementen y desarrollen, con las especificaciones que resulten de esta Ley y las que, en su caso, se establezcan en las Ordenanzas fiscales (art. 11 TRLRHL). La gestión, liquidación, inspección y recaudación de los tributos locales se realizará de acuerdo con lo prevenido en la LGT y en las demás Leyes del Estado reguladoras de la materia, así como en las disposiciones dictadas para su desarrollo. A través de sus Ordenanzas Fiscales las Entidades Locales podrán adaptar la normativa anterior al régimen propio de cada una de ellas, sin que tal adaptación pueda contravenir el contenido material de dicha normativa (art. 12 TRLRHL). Respecto de los procedimientos especiales de revisión de los actos dictados en materia de gestión tributaria y de los restantes ingresos de derecho público, se estará a lo dispuesto en el art. 110 de la Ley 7/1985, de 2 de abril, Reguladora de Bases de Régimen Local y en los párrafos siguientes: • • • • • a) La devolución de ingresos indebidos y la rectificación de errores materiales en el ámbito de los tributos locales se ajustarán a lo dispuesto en los arts. 32 y 220 LGT. b) No serán en ningún caso revisables los actos administrativos confirmados por sentencia judicial firme. Contra los actos de aplicación y efectividad de los tributos y restantes ingresos de derecho público de las entidades locales, sólo podrá interponerse el recurso de reposición. De esta forma, son impugnables todos los actos dictados por las Entidades Locales en vía de gestión de sus tributos propios y de sus restantes ingresos de derecho público, sin perjuicio de los supuestos en los que la Ley prevé la posibilidad de formular reclamaciones económico-administrativas contra actos dictados en vía de gestión de los tributos locales; en tales casos, cuando los actos hayan sido dictados por una entidad local, el recurso de reposición será previo a la reclamación económico-administrativa (art. 14 TRLRHL). 3. EL IMPUESTO SOBRE ACTIVIDADES ECONÓMICAS. 3.1. HECHO IMPONIBLE Y SUPUESTOS DE NO SUJECIÓN. El IAE se encuentra regulado en los arts. 78 a 91 TRLRHL, señalando el primero de ellos: 1. El Impuesto sobre Actividades Económicas es un tributo directo de carácter real, cuyo hecho imponible está constituido por el mero ejercicio, en territorio nacional, de actividades empresariales, profesionales o artísticas, se ejerzan o no en local determinado y se hallen o no especificadas en las tarifas del impuesto. 2. Se consideran, a los efectos de este impuesto, actividades empresariales las ganaderas, cuando tengan carácter independiente, las mineras, industriales, comerciales y de servicios. No tienen, por consiguiente, tal consideración las actividades agrícolas, las ganaderas dependientes, las forestales y las pesqueras, no constituyendo hecho imponible por el impuesto ninguna de ellas. pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL 4 Si bien, el art. 81 TRLRHL recoge los supuestos de no sujeción, al disponer que “No constituye hecho imponible el ejercicio de las siguientes actividades: 1. La enajenación de bienes integrados en el activo fijo de las empresas que hubieran figurado debidamente inventariados como tal inmovilizado con más de dos años de antelación a la fecha de transmitirse, y la venta de bienes de uso particular y privado del vendedor siempre que los hubiese utilizado durante igual período de tiempo. 2. La venta de los productos que se reciben en pago de trabajos personales o servicios profesionales. 3. La exposición de artículos con el fin exclusivo de decoración o adorno del establecimiento. Por el contrario, estará sujeta al impuesto la exposición de artículos para regalo a los clientes. 4. Cuando se trate de venta al por menor la realización de un solo acto u operación aislada”. 3.2. EXENCIONES. Art. 82 TRLRHL Están exentos del impuesto: 1. El Estado, las Comunidades Autónomas y las Entidades Locales, así como los organismos autónomos del Estado y las entidades de derecho público de análogo carácter de las Comunidades Autónomas y de las Entidades Locales. 2. Los sujetos pasivos que inicien el ejercicio de su actividad en territorio español, durante los dos primeros períodos impositivos de este impuesto en que se desarrolle aquella. 3. Los siguientes sujetos pasivos: - 4. 5. 6. 7. 8. Las personas físicas. Los sujetos pasivos del Impuesto sobre Sociedades, las sociedades civiles y las entidades del art. 35.4 LGT, que tengan un importe neto de la cifra de negocios inferior a 1.000.000 de euros. En cuanto a los contribuyentes por el Impuesto sobre la Renta de no Residentes, la exención sólo alcanzará a los que operen en España mediante establecimiento permanente, siempre que tengan un importe neto de la cifra de negocios inferior a 1.000.000 de euros. Las Entidades Gestoras de la Seguridad Social y las mutualidades de previsión social. Los organismos públicos de investigación, los establecimientos de enseñanza en todos sus grados costeados íntegramente con fondos del Estado, de las Comunidades Autónomas o de las Entidades Locales, o por fundaciones declaradas benéficas o de utilidad pública. Las asociaciones y fundaciones de disminuidos físicos, psíquicos y sensoriales, sin ánimo de lucro, por las actividades de carácter pedagógico, científico, asistenciales y de empleo. La Cruz Roja Española. Los sujetos pasivos a los que les sea de aplicación la exención en virtud de tratados o convenios internacionales. 3.3 SUJETOS PASIVOS. Art. 83 TRLRHL Son sujetos pasivos de este impuesto las personas físicas o jurídicas y las entidades a que se refiere el art. 35.4 LGT siempre que realicen en territorio nacional cualquiera de las actividades que originan el hecho imponible. 3.4. CUOTA TRIBUTARIA Y TARIFAS DEL IMPUESTO. El art. 84 TRLRHL establece que “La cuota tributaria será la resultante de aplicar las tarifas del impuesto, de acuerdo con los preceptos contenidos en esta Ley y en las disposiciones que la complementen y desarrollen, y los coeficientes y las bonificaciones previstos por la Ley y, en su caso, acordados por cada ayuntamiento y regulados en las Ordenanzas Fiscales respectivas”. Por su parte, el art. 85.1 TRLRHL señala que “Las tarifas del impuesto, en las que se fijarán las cuotas mínimas, así como la Instrucción para su aplicación, se aprobarán por Real Decreto Legislativo del Gobierno. La fijación de las cuotas mínimas se ajustará a las bases siguientes: pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL 5 1. Delimitación del contenido de las actividades gravadas de acuerdo con las características de los sectores económicos, tipificándolas mediante elementos fijos que deberán concurrir en el momento del devengo del impuesto. 2. Los epígrafes y rúbricas que clasifiquen las actividades sujetas se ordenarán, en lo posible, con arreglo a la Clasificación Nacional de Actividades Económicas. 3. Determinación de aquellas actividades o modalidades de estas a las que por su escaso rendimiento económico se les señale cuota cero. 4. Las cuotas resultantes de la aplicación de las tarifas no podrán exceder del 15 % del beneficio medio presunto de la actividad gravada, y en su fijación se tendrá en cuenta la superficie de los locales en los que se realicen las actividades gravadas. 5. Las tarifas del impuesto podrán fijar cuotas provinciales o nacionales, señalando las condiciones en que las actividades podrán tributar por dichas cuotas y fijando su importe, teniendo en cuenta su respectivo ámbito espacial”. Sobre las cuotas municipales, provinciales o nacionales fijadas en las tarifas del impuesto se aplicará, en todo caso, un coeficiente de ponderación, determinado en función del importe neto de la cifra de negocios del sujeto pasivo (art. 86 TRLRHL). Sobre las cuotas modificadas por la aplicación del coeficiente de ponderación los Ayuntamientos podrán establecer una escala de coeficientes que pondere la situación física del local dentro de cada término municipal, atendiendo a la categoría de la calle en que radique. Dicho coeficiente no podrá ser inferior a 0,4 ni superior a 3,8 (art. 87.1 y 2 TRLRHL). Por último, sobre la cuota del impuesto se aplicarán, en su caso, las bonificaciones obligatorias y potestativas reguladas en el art. 88 TRLRHL. 3.5. PERÍODO IMPOSITIVO Y DEVENGO. Art. 89 TRLRHL 1. El período impositivo coincide con el año natural, excepto cuando se trate de declaraciones de alta, en cuyo caso abarcará desde la fecha de comienzo de la actividad hasta el final del año natural. 2. El impuesto se devenga el primer día del período impositivo y las cuotas serán irreducibles, salvo cuando, en los casos de declaración de alta, el día de comienzo de la actividad no coincida con el año natural, en cuyo supuesto las cuotas se calcularán proporcionalmente al número de trimestres naturales que restan para finalizar el año, incluido el del comienzo del ejercicio de la actividad. Asimismo, y en el caso de baja por cese en el ejercicio de la actividad, las cuotas serán prorrateables por trimestres naturales, excluido aquél en el que se produzca dicho cese. 3. Tratándose de espectáculos, cuando las cuotas estén establecidas por actuaciones aisladas, el devengo se produce por la realización de cada una de ellas. 3.6. GESTIÓN DEL IMPUESTO. Según el art. 90 TRLRHL el impuesto se gestiona a partir de la matrícula de éste, formada anualmente para cada término municipal y constituida por censos comprensivos de las actividades económicas, sujetos pasivos, cuotas mínimas y, en su caso, del recargo provincial. Los sujetos pasivos están obligados a presentar las declaraciones de alta y a comunicar las variaciones de orden físico, económico o jurídico que se produzcan en el ejercicio de las actividades gravadas y que tengan trascendencia a efectos de este impuesto. 4. LA GESTIÓN CATASTRAL. La gestión catastral se regula en el Texto Refundido de la Ley del Catastro Inmobiliario (TRLCI), aprobado por Real Decreto Legislativo 1/2.004, de 5 de marzo y en el Real Decreto 417/2.006, de 7 de abril, que aprueba su Reglamento. Según el art. 1.1 TRLCI “El Catastro Inmobiliario es un registro administrativo dependiente del Ministerio de Hacienda en el que se describen los bienes inmuebles rústicos, urbanos y de características especiales”. La formación y el mantenimiento del Catastro Inmobiliario, así como la difusión de la información catastral, es de competencia exclusiva del Estado. Estas funciones, que pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL 6 comprenden, entre otras, la valoración, la inspección y la elaboración y gestión de la cartografía catastral, se ejercerán por la Dirección General del Catastro, directamente o a través de las distintas fórmulas de colaboración que se establezcan con las diferentes Administraciones, entidades y corporaciones públicas. No obstante, la superior función de coordinación de valores y la de aprobación de las ponencias de valores se ejercerán en todo caso por la Dirección General del Catastro (art. 4 TRLCI). 4.1. CONCEPTO Y CLASES DE BIEN INMUEBLE. Art. 6 TRLCI 1. A los exclusivos efectos catastrales, tiene la consideración de bien inmueble la parcela o porción de suelo de una misma naturaleza, enclavada en un término municipal y cerrada por una línea poligonal que delimita el ámbito espacial del derecho de propiedad de un propietario o de varios pro indiviso y, en su caso, las construcciones emplazadas en dicho ámbito, cualquiera que sea su dueño y con independencia de otros derechos que recaigan sobre el inmueble. 2. Tendrán también la consideración de bienes inmuebles: a) Los diferentes elementos privativos de los edificios que sean susceptibles de aprovechamiento independiente, sometidos al régimen especial de propiedad horizontal, así como el conjunto constituido por diferentes elementos privativos mutuamente vinculados y adquiridos en unidad de acto y, en las condiciones que reglamentariamente se determinen, los trasteros y las plazas de estacionamiento en pro indiviso adscritos al uso y disfrute exclusivo y permanente de un titular. La atribución de los elementos comunes a los respectivos inmuebles, a los solos efectos de su valoración catastral, se realizará en la forma que se determine reglamentariamente. b) Los comprendidos en el art. 8 de esta Ley. c) El ámbito espacial de un derecho de superficie y el de una concesión administrativa sobre los bienes inmuebles o sobre los servicios públicos a los que se hallen afectos, salvo que se den los supuestos previstos en las letras anteriores. 3. A cada bien inmueble se le asignará como identificador una referencia catastral, constituida por un código alfanumérico que permite situarlo inequívocamente en la cartografía oficial del Catastro. Dicha identificación deberá figurar en todos los documentos que reflejen relaciones de naturaleza económica o con trascendencia tributaria vinculadas al inmueble. 4.2. LA INSPECCIÓN CATASTRAL. Según el art. 19 TRLCI “Las actuaciones de inspección catastral tendrán naturaleza tributaria y se regirán por lo dispuesto en esta Ley, siendo de aplicación supletoria la Ley 58/2.003, de 17 de diciembre, General Tributaria, así como sus disposiciones de desarrollo. Dichas actuaciones podrán ser de comprobación y de investigación de los hechos, actos, negocios y demás circunstancias relativas a los bienes inmuebles susceptibles de originar una incorporación o modificación en el Catastro Inmobiliario, así como de obtención de información, de valoración y de informe y asesoramiento. Las actuaciones de comprobación e investigación tendrán por objeto verificar el adecuado cumplimiento de las obligaciones y deberes establecidos en la normativa catastral, para lo cual la Inspección comprobará la integridad, exactitud y veracidad de las declaraciones y comunicaciones reguladas en esta Ley e investigará la posible existencia de hechos, actos o negocios que no hayan sido declarados o comunicados o que lo hayan sido parcialmente.” Por su parte, establece el art. 20 TRLCI que “Las actuaciones de inspección catastral se documentarán en diligencias, comunicaciones, actas e informes, cuyo contenido y especialidades se determinarán por orden del Ministro de Hacienda. La incorporación en el Catastro Inmobiliario de bienes inmuebles o la modificación de su descripción por virtud de actuaciones inspectoras surtirán efectos desde el día siguiente a aquel en que se produjo el hecho, acto o negocio a que se refieren dichas actuaciones, sin perjuicio de la posibilidad de iniciar, en su caso, el correspondiente procedimiento sancionador pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL 7 dentro del plazo de los tres meses siguientes a la fecha en que se hubiese notificado o se entendiese notificado el correspondiente acto de alteración catastral. Dicha notificación se producirá de conformidad con lo dispuesto en la LGT.” 4.3. EL VALOR CATASTRAL: CONCEPTO, CRITERIOS DE DETERMINACIÓN Y LÍMITES. El valor catastral viene definido en el art. 22 TRLCI como “El determinado objetivamente para cada bien inmueble a partir de los datos obrantes en el Catastro Inmobiliario y estará integrado por el valor catastral del suelo y el valor catastral de las construcciones.” Los criterios y límites aplicables al valor catastral se recogen en el art. 23 TRLCI en los siguientes términos: 1. Para la determinación del valor catastral se tendrán en cuenta los siguientes criterios: a) La localización del inmueble, las circunstancias urbanísticas que afecten al suelo y su aptitud para la producción. b) El coste de ejecución material de las construcciones, los beneficios de la contrata, honorarios profesionales y tributos que gravan la construcción, el uso, la calidad y la antigüedad edificatoria, así como el carácter histórico-artístico u otras condiciones de las edificaciones. c) Los gastos de producción y beneficios de la actividad empresarial de promoción, o los factores que correspondan en los supuestos de inexistencia de la citada promoción. d) Las circunstancias y valores del mercado. e) Cualquier otro factor relevante que reglamentariamente se determine. 2. 3. 4.4. El valor catastral de los inmuebles no podrá superar el valor de mercado, entendiendo por tal el precio más probable por el cual podría venderse, entre partes independientes, un inmueble libre de cargas, a cuyo efecto se fijará, mediante orden del Ministro de Hacienda, un coeficiente de referencia al mercado para los bienes de una misma clase. En los bienes inmuebles con precio de venta limitado administrativamente, el valor catastral no podrá en ningún caso superar dicho precio. Reglamentariamente, se establecerán las normas técnicas comprensivas de los conceptos, reglas y restantes factores que, de acuerdo con los criterios anteriormente expuestos y en función de las características intrínsecas y extrínsecas que afecten a los bienes inmuebles, permitan determinar su valor catastral. PROCEDIMIENTOS DE VALORACIÓN CATASTRAL. Dispone el art. 28 TRLCI que “El valor catastral de los bienes inmuebles urbanos y rústicos se determinará mediante el procedimiento de valoración colectiva o de forma individualizada en los términos establecidos en el art. 24.2. El procedimiento de valoración colectiva de bienes inmuebles de una misma clase podrá iniciarse de oficio o a instancia del ayuntamiento correspondiente cuando, respecto a una pluralidad de bienes inmuebles, se pongan de manifiesto diferencias sustanciales entre los valores de mercado y los que sirvieron de base para la determinación de los valores catastrales vigentes, ya sea como consecuencia de una modificación en el planeamiento urbanístico o de otras circunstancias. El procedimiento de valoración colectiva podrá ser: a) De carácter general, cuando requiera la aprobación de una ponencia de valores total. Este procedimiento sólo podrá iniciarse una vez transcurridos, al menos, cinco años desde la entrada en vigor de los valores catastrales derivados del anterior procedimiento de valoración colectiva de carácter general y se realizará, en todo caso, a partir de los 10 años desde dicha fecha. b) De carácter parcial, cuando requiera la aprobación de una ponencia de valores parcial. En este procedimiento se garantizará la coordinación de los nuevos valores catastrales con los del resto de los inmuebles del municipio. pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL 8 c) De carácter simplificado, cuando tenga por objeto determinar nuevos valores catastrales en los supuestos contemplados en el art. 30.” 4.5. LA CARTOGRAFÍA CATASTRAL: CONCEPTO Y CONTENIDO. A. CONCEPTO. Art. 33 TRLCI 1. 2. 3. 4. La representación gráfica de los bienes inmuebles a que se refiere el art. 3 comprenderá en todo caso su descripción cartográfica en el modo que en este título se establece. La base geométrica del Catastro Inmobiliario está constituida por la cartografía parcelaria elaborada por la Dirección General del Catastro. Dicha cartografía catastral constituirá la base para la georreferenciación de los bienes inmuebles. La cartografía catastral estará a disposición de los ciudadanos y de las empresas, así como de las Administraciones y entidades públicas que requieran información sobre el territorio o sobre bienes inmuebles concretos, preferentemente a través de un servidor de mapas gestionado por la Dirección General del Catastro o de los servicios que a tal efecto se establezcan en su sede electrónica. Mediante Resolución de la Dirección General del Catastro se determinarán los formatos, condiciones de acceso y suministro, así como las restantes características necesarias para la prestación de dichos servicios. Con el fin de facilitar la utilización de la cartografía catastral como cartografía básica para la identificación de las fincas en el Registro de la Propiedad, la Dirección General del Catastro proporcionará acceso al servicio de identificación y representación gráfica de dichas fincas sobre la cartografía catastral, mediante un sistema interoperable que responderá a las especificaciones que se determinen por Resolución de la Dirección General del Catastro. En los supuestos en que se hubieran utilizado medios o procedimientos distintos de la cartografía catastral para la identificación gráfica de las fincas en el Registro de la Propiedad podrá aplicarse el procedimiento de rectificación por ajustes cartográficos establecido en el art. 18.3 de esta Ley. B. CONTENIDO. Art. 34 TRLCI 1. 2. La cartografía catastral definirá, entre otras características que se consideren relevantes, la forma, dimensiones y situación de los diferentes bienes inmuebles susceptibles de inscripción en el Catastro Inmobiliario, cualquiera que sea el uso o actividad a que estén dedicados, constituyendo en su conjunto el soporte gráfico de éste. En particular, dicha cartografía contendrá: a. Los polígonos catastrales, determinados por las líneas permanentes del terreno y sus accidentes más notables, como ríos, canales, arroyos, pantanos, fuentes, lagunas, vías de comunicación, límite del término municipal y clases de suelo. b. Las parcelas o porciones de suelo que delimitan los bienes inmuebles, así como las construcciones emplazadas en ellas y, en su caso, las subparcelas o porciones de sus distintos cultivos o aprovechamientos. 5. EL IMPUESTO SOBRE BIENES INMUEBLES. Regulado en los arts. 60 a 77 TRLRHL, establece el primero de ellos que “El Impuesto sobre Bienes Inmuebles (IBI) es un tributo directo de carácter real que grava el valor de los bienes inmuebles en los términos establecidos en esta Ley”. 5.1. HECHO IMPONIBLE Y SUPUESTOS DE NO SUJECIÓN. Según el art. 61.1 TRLRHL constituye el hecho imponible del impuesto la titularidad del derecho de propiedad de bienes inmuebles rústicos y urbanos sitos en el respectivo término municipal, o de un derecho real de usufructo o de superficie, o de una concesión administrativa sobre dichos bienes o sobre los servicios públicos a los que estén afectados, y grava el valor de los referidos inmuebles. Si bien, no están sujetos a este impuesto (art. 61.5 TRLRHL): pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL 9 1. Las carreteras, los caminos, las demás vías terrestres y los bienes del dominio público marítimo-terrestre e hidráulico, siempre que sean de aprovechamiento público y gratuito. 2. Los siguientes bienes inmuebles propiedad de los municipios en que estén enclavados: a) Los de dominio público afectos a uso público. b) Los de dominio público afectos a un servicio público gestionado directamente por el Ayuntamiento, excepto cuando se trate de inmuebles cedidos a terceros mediante contraprestación. c) Los bienes patrimoniales, con la misma excepción anterior. 5.2. EXENCIONES. Art. 62 TRLRHL Estarán exentos los siguientes inmuebles: 1. Los que sean propiedad del Estado, de las CCAA o de las Entidades Locales que estén directamente afectos a la seguridad ciudadana y a los servicios educativos y penitenciarios, así como los del Estado afectos a la defensa nacional. 2. Los bienes comunales y los montes vecinales en mano común. 3. Los de la Iglesia Católica, en los términos previstos en el Acuerdo entre el Estado Español y la Santa Sede de 1.979, y los de las asociaciones no católicas legalmente reconocidas, en los términos establecidos en los respectivos acuerdos de cooperación suscritos en virtud de lo dispuesto en el art. 16 CE. 4. Los de la Cruz Roja Española. 5. Los inmuebles a los que sea de aplicación la exención en virtud de convenios internacionales en vigor y, a condición de reciprocidad, los de los Gobiernos extranjeros destinados a su representación diplomática, consular, o a sus organismos oficiales. 6. La superficie de los montes poblados con especies de crecimiento lento reglamentariamente determinadas, cuyo principal aprovechamiento sea la madera o el corcho, siempre que la densidad del arbolado sea la propia o normal de la especie de que se trate. 7. Los terrenos ocupados por las líneas de ferrocarriles y los edificios enclavados en los mismos terrenos, que estén dedicados a estaciones, almacenes o a cualquier otro servicio indispensable para la explotación de dichas líneas. No están exentos, por consiguiente, los establecimientos de hostelería, espectáculos, comerciales y de esparcimiento, las casas destinadas a viviendas de los empleados, las oficinas de la dirección ni las instalaciones fabriles. Asimismo, previa solicitud, estarán exentos: 1. Los bienes inmuebles que se destinen a la enseñanza por centros docentes acogidos, total o parcialmente, al régimen de concierto educativo. 2. Los declarados expresa e individualizadamente monumento o jardín histórico de interés cultural. 3. La superficie de los montes en que se realicen repoblaciones forestales o regeneración de masas arboladas sujetas a proyectos de ordenación o planes técnicos aprobados por la Administración forestal. 5.3. SUJETOS PASIVOS. Art. 63 TRLRHL Son sujetos pasivos, a título de contribuyentes, las personas naturales y jurídicas y las entidades a que se refiere el art. 35.4 LGT, que ostenten la titularidad del derecho que, en cada caso, sea constitutivo del hecho imponible de este impuesto. En el caso de bienes inmuebles de características especiales, cuando la condición de contribuyente recaiga en uno o en varios concesionarios, cada uno de ellos lo será por su cuota, que se determinará en razón a la parte del valor catastral que corresponda a la superficie concedida y a la construcción directamente vinculada a cada concesión. Para esa misma clase de inmuebles, cuando el propietario tenga la condición de contribuyente en razón de la superficie no afectada por las concesiones, actuará como sustituto del mismo el ente u organismo público al que se refiere el párrafo anterior, el cual no podrá repercutir en el contribuyente el importe de la deuda tributaria satisfecha. pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL 10 Lo anterior será de aplicación sin perjuicio de la facultad del sujeto pasivo de repercutir la carga tributaria soportada conforme a las normas de derecho común. 5.4. BASE IMPONIBLE Y LIQUIDABLE. Según el art. 65 TRLRHL “La base imponible estará constituida por el valor catastral de los bienes inmuebles, que se determinará, notificará y será susceptible de impugnación conforme a lo dispuesto en las normas reguladoras del Catastro Inmobiliario.” Por su parte, señala el art. 66 TRLRHL que la base liquidable será el resultado de practicar en la base imponible las reducciones legalmente establecidas. Así, establece el art. 68 TRLRHL que “La reducción se aplicará durante un período de 9 años a contar desde la entrada en vigor de los nuevos valores catastrales, sin perjuicio de lo dispuesto en el art. 70 La cuantía de la reducción será el resultado de aplicar un coeficiente reductor, único para todos los inmuebles afectados del municipio, a un componente individual de la reducción, calculado para cada inmueble. El coeficiente reductor tendrá el valor de 0,9 el primer año de su aplicación e irá disminuyendo en 0,1 anualmente hasta su desaparición.” 5.5. CUOTA Y TIPO IMPOSITIVO. Arts. 71 y 72 TRLRHL La cuota es el resultado de aplicar a la base liquidable el tipo de gravamen. El tipo de gravamen mínimo y supletorio será el 0,4% cuando se trate de bienes inmuebles urbanos y el 0,3% cuando se trate de bienes inmuebles rústicos, y el máximo será el 1,10% para los urbanos y 0,90% para los rústicos. Si bien, los Ayuntamientos podrán incrementar los tipos mínimos y supletorios cuando concurran determinadas circunstancias. 5.6. BONIFICACIONES. Los arts. 73 y 74 TRLRHL regulan el régimen de bonificaciones obligatorias y potestativas cuya principal novedad estriba en el principio de autonomía municipal, remitiendo, con carácter general a las ordenanzas municipales, la especificación de los principales aspectos de su regulación, incluyendo asimismo nuevos supuestos de bonificación. 5.7. PERÍODO IMPOSITIVO Y DEVENGO. Art. 75 TRLRHL 1. El impuesto se devengará el primer día del período impositivo. 2. El período impositivo coincide con el año natural. 3. Los hechos, actos y negocios que deben ser objeto de declaración o comunicación ante el Catastro Inmobiliario tendrán efectividad en el devengo de este impuesto inmediatamente posterior al momento en que produzcan efectos catastrales. 5.8. GESTIÓN TRIBUTARIA DEL IMPUESTO. Establece el art. 77.1 TRLRHL que “La liquidación y recaudación, así como la revisión de los actos dictados en vía de gestión tributaria de este impuesto, serán competencia exclusiva de los ayuntamientos y comprenderán las funciones de reconocimiento y denegación de exenciones y bonificaciones, realización de las liquidaciones conducentes a la determinación de las deudas tributarias, emisión de los documentos de cobro, resolución de los expedientes de devolución de ingresos indebidos, resolución de los recursos que se interpongan contra dichos actos y actuaciones para la asistencia e información al contribuyente referidas a las materias comprendidas en este apartado.” pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com pacocasadotorres.com NVL NVL NVL NVL

Anuncio

Documentos relacionados

Descargar

Anuncio

Añadir este documento a la recogida (s)

Puede agregar este documento a su colección de estudio (s)

Iniciar sesión Disponible sólo para usuarios autorizadosAñadir a este documento guardado

Puede agregar este documento a su lista guardada

Iniciar sesión Disponible sólo para usuarios autorizados