Informe trimestral reducido (30/06/2016)

Anuncio

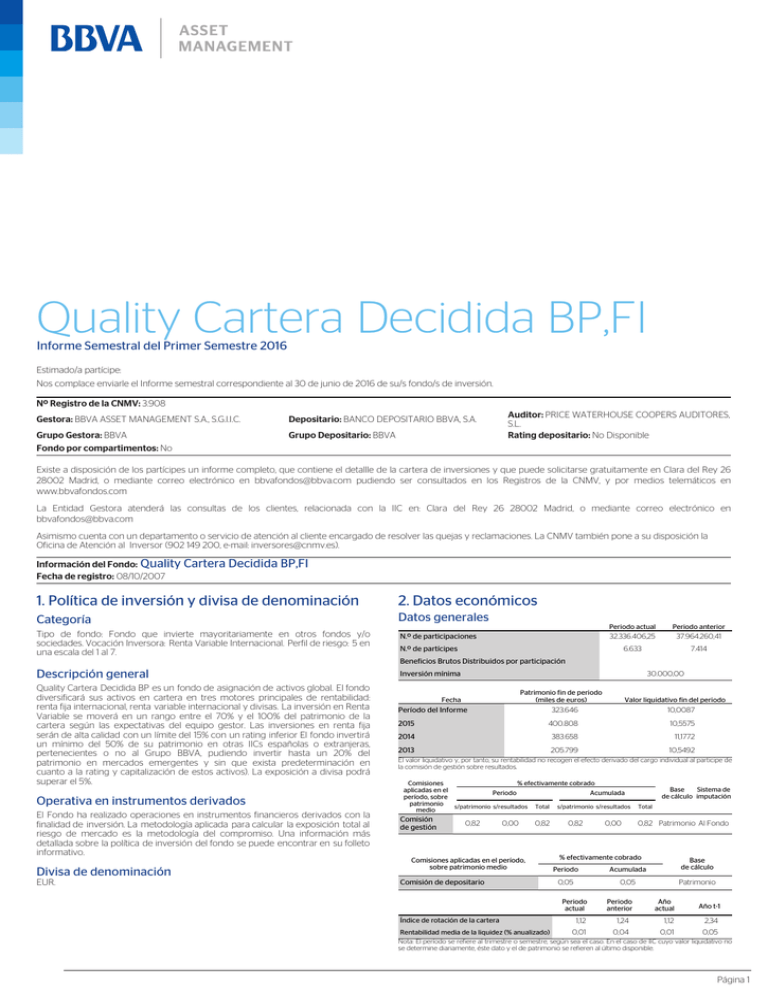

Quality Cartera Decidida BP,FI Informe Semestral del Primer Semestre 2016 Estimado/a partícipe: Nos complace enviarle el Informe semestral correspondiente al 30 de junio de 2016 de su/s fondo/s de inversión. Nº Registro de la CNMV: 3.908 Gestora: BBVA ASSET MANAGEMENT S.A., S.G.I.I.C. Depositario: BANCO DEPOSITARIO BBVA, S.A. Grupo Gestora: BBVA Grupo Depositario: BBVA Auditor: PRICE WATERHOUSE COOPERS AUDITORES, S.L. Rating depositario: No Disponible Fondo por compartimentos: No Existe a disposición de los partícipes un informe completo, que contiene el detallle de la cartera de inversiones y que puede solicitarse gratuitamente en Clara del Rey 26 28002 Madrid, o mediante correo electrónico en [email protected] pudiendo ser consultados en los Registros de la CNMV, y por medios telemáticos en www.bbvafondos.com La Entidad Gestora atenderá las consultas de los clientes, relacionada con la IIC en: Clara del Rey 26 28002 Madrid, o mediante correo electrónico en [email protected] Asimismo cuenta con un departamento o servicio de atención al cliente encargado de resolver las quejas y reclamaciones. La CNMV también pone a su disposición la Oficina de Atención al Inversor (902 149 200, e-mail: [email protected]). Información del Fondo: Quality Cartera Decidida BP,FI Fecha de registro: 08/10/2007 1. Política de inversión y divisa de denominación 2. Datos económicos Categoría Datos generales Tipo de fondo: Fondo que invierte mayoritariamente en otros fondos y/o sociedades. Vocación Inversora: Renta Variable Internacional. Perfil de riesgo: 5 en una escala del 1 al 7. N.º de participaciones Descripción general Quality Cartera Decidida BP es un fondo de asignación de activos global. El fondo diversificará sus activos en cartera en tres motores principales de rentabilidad: renta fija internacional, renta variable internacional y divisas. La inversión en Renta Variable se moverá en un rango entre el 70% y el 100% del patrimonio de la cartera según las expectativas del equipo gestor. Las inversiones en renta fija serán de alta calidad con un límite del 15% con un rating inferior El fondo invertirá un mínimo del 50% de su patrimonio en otras IICs españolas o extranjeras, pertenecientes o no al Grupo BBVA, pudiendo invertir hasta un 20% del patrimonio en mercados emergentes y sin que exista predeterminación en cuanto a la rating y capitalización de estos activos). La exposición a divisa podrá superar el 5%. Operativa en instrumentos derivados El Fondo ha realizado operaciones en instrumentos financieros derivados con la finalidad de inversión. La metodología aplicada para calcular la exposición total al riesgo de mercado es la metodología del compromiso. Una información más detallada sobre la política de inversión del fondo se puede encontrar en su folleto informativo. Divisa de denominación EUR. Periodo actual Periodo anterior 32.336.406,25 37.964.260,41 6.633 7.414 N.º de partícipes Beneficios Brutos Distribuidos por participación Inversión mínima 30.000,00 Patrimonio fin de periodo (miles de euros) Fecha Período del Informe Valor liquidativo fin del periodo 323.646 10,0087 2015 400.808 10,5575 2014 383.658 11,1772 2013 205.799 10,5492 El valor liquidativo y, por tanto, su rentabilidad no recogen el efecto derivado del cargo individual al participe de la comisión de gestión sobre resultados. % efectivamente cobrado Comisiones aplicadas en el Periodo Acumulada período, sobre patrimonio s/patrimonio s/resultados Total s/patrimonio s/resultados medio Comisión de gestión 0,82 0,00 Comisiones aplicadas en el período, sobre patrimonio medio Comisión de depositario 0,82 0,82 Total 0,82 Patrimonio Al Fondo % efectivamente cobrado Periodo Acumulada Base de cálculo 0,05 0,05 Patrimonio Periodo actual Índice de rotación de la cartera 0,00 Base Sistema de de cálculo imputación 1,12 Periodo anterior 1,24 Año actual 1,12 Año t-1 2,34 Rentabilidad media de la liquidez (% anualizado) 0,01 0,04 0,01 0,05 Nota: El período se refiere al trimestre o semestre, según sea el caso. En el caso de IIC cuyo valor liquidativo no se determine diariamente, éste dato y el de patrimonio se refieren al último disponible. Página 1 Quality Cartera Decidida BP,FI Informe Semestral del Primer Semestre 2016 Rentabilidad semestral de los últimos 5 años Comportamiento A) Individual. Divisa: EUR 15,00% Rentabilidad (% sin anualizar) 10,00% Trimestral Acumulado año Último t-actual trim (0) Trim-1 Trim-2 Trim-3 Rentabilidad IIC -5,44 -0,10 -5,10 4,11 -10,45 5,00% Anual 0,00% Año t-1 -5,54 Año t-2 Año t-3 5,95 Año t-5 16,85 -5,00% -10,00% El valor liquidativo y, por tanto, su rentabilidad no recogen el efecto derivado del cargo individual al partícipe de la comisión de gestión sobre resultados. QUALITY CARTERA DECIDIDA BP, FI 85% MSCI World en EUROS con Cobertura (MSDEWIN)+ 15% EMU Direct Governments 1-3 Yrs Total Return El 14/09/2012 se modificó la vocación inversora del fondo pasando a ser Renta Variable Internacional, por ello sólo se muestra la evolución del valor liquidativo y de la rentabilidad a partir de ese momento. Rentabilidades extremas(1) Trimestre actual Último año Últimos 3 años % Fecha % Fecha % Fecha Rentabilidad mínima (%) -3,41 24/06/2016 -3,41 24/06/2016 -6,41 24/08/2015 Rentabilidad máxima (%) 1,88 20/06/2016 2,31 22/01/2016 3,13 25/08/2015 (1) Sólo se informa para las clases con una antigüedad mínima del periodo solicitado y siempre que no se haya modificado su vocación inversora. Se refiere a las rentabilidades máximas y mínimas entre dos valores liquidativos consecutivos. La periodicidad de cálculo del valor liquidativo es diaria. Recuerde que rentabilidades pasadas no presuponen rentabilidades futuras. Sólo se informa si se ha mantenido una política de inversión homogénea en el periodo. Acumulado año Último t-actual trim (0) Trim-1 Trim-2 Trim-3 Monetario Anual Año t-1 Año t-2 Año t-3 Año t-5 Volatilidad (ii) de : Renta Fija Euro Renta Fija Internacional Renta Fija Mixta Euro 15,35 13,24 16,86 12,49 23,85 15,22 10,16 7,34 33,02 35,68 25,20 17,16 22,17 18,20 15,41 15,75 Letra Tesoro 1 año 0,45 0,44 0,38 0,29 0,15 0,23 0,32 0,79 Índice de referencia 14,84 11,68 17,69 12,14 18,33 13,05 8,50 9,02 -7,11 -7,11 -4,90 -4,97 -5,04 -4,97 -2,87 -2,43 VaR histórico (iii) Patrimonio gestionado* (miles de euros) Monetario a Corto Plazo Trimestral IBEX 35 Durante el periodo de referencia, la rentabilidad media en el periodo de referencia de los fondos gestionados por la Sociedad Gestora se presenta en el cuadro adjunto. Los fondos se agrupan según su vocación inversora. Vocación inversora Medidas de riesgo (%) Valor liquidativo B) Comparativa Renta Fija Mixta Internacional 0 0 0,00 7.362 -0,13 5.534.174 152.633 0,37 3.437.648 85.855 -0,03 433.643 19.310 -1,95 2.854.219 77.911 -0,88 0,00 0 0 Renta Variable Mixta Internacional 5.215.319 168.483 -3,29 Renta Variable Euro 275.304 19.453 -16,52 Renta Variable Internacional 2.177.909 125.976 -6,03 IIC de Gestión Pasiva (1) 5.466.267 158.065 -0,87 1.087.521 34.373 -0,24 714.174 27.287 -4,72 72.417 1.865 -3,52 431.054 12.630 -0,84 Garantizado de Rendimiento Fijo Garantizado de Rendimiento Variable De Garantía Parcial Retorno Absoluto Global Total Fondos Ratio de gastos (% s/patrimonio medio) Trimestral Acumulado Último año Trim-1 Trim-2 Trim-3 t-actual trim (0) Ratio total de gastos 0,89 0,45 0,58 0,58 0,58 Anual Año t-1 Año t-2 2,25 2,11 Año t-3 Año t-5 2,03 Rentabilidad media** 259.518 Renta Variable Mixta Euro (II) Volatilidad histórica: Indica el riesgo de un valor en un periodo, a mayor volatilidad, mayor riesgo. A modo comparativo se ofrece la volatilidad de distintas referencias. Sólo se informa de la volatilidad para los periodos con política de inversión homogénea. (III) VaR histórico: Indica lo máximo que se puede perder, con un nivel de confianza del 99%, en el plazo de 1 mes, si se repitiese el comportamiento de la IIC de los últimos 5 años. El dato es a finales del periodo de referencia. N.º de participes* 307.811 18.787 -3,41 28.266.978 909.990 -1,64 * Medias. ** Rentabilidad media ponderada por patrimonio medio de cada FI en el período. (1) Incluye IIC que replican o reproducen un índice, fondos cotizados (ETF) e IIC con objetivo concreto de rentabilidad no garantizado 1,71 Incluye los gastos directos soportados en el periodo de referencia: comisión de gestión sobre patrimonio, comisión de depositario, auditoría, servicios bancarios (salvo gastos de financiación) y resto de gastos de gestión corriente, en términos de porcentaje sobre patrimonio medio del periodo. En el caso de fondos/compartimentos que invierten más de un 10% de su patrimonio en otras IIC se incluyen también los gastos soportados indirectamente, derivados de esas inversiones, que incluyen las comisiones de suscripción y de reembolso. Este ratio no incluye la comisión de gestión sobre resultados ni los costes de transacción por la compraventa de valores. Distribución del patrimonio al cierre del período (importes en miles de euros) Fin periodo actual 14,00 140,00 12,00 120,00 10,00 100,00 8,00 80,00 6,00 60,00 4,00 40,00 2,00 20,00 0,00 0,00 QUALITY CARTERA DECIDIDA BP, FI 85% MSCI World en EUROS con Cobertura (MSDEWIN)+ 15% EMU Direct Governments 1-3 Yrs Total Return QUALITY CARTERA DECIDIDA BP, FI Evolución del valor liquidativo últimos 5 años 85% MSCI World en EUROS con Cobertura (MSDEWIN)+ 15% EMU Direct Governments 1-3 Yrs Total Return Distribución del patrimonio (+) INVERSIONES FINANCIERAS Importe 298.158 % sobre patrimonio 92,12 * Cartera interior 4.638 1,43 * Cartera exterior 293.515 90,69 * Intereses de la cartera de inversión 5 Fin periodo anterior Importe 340.716 % sobre patromonio 85,01 340.685 85,00 31 0,01 11,58 * Inversiones dudosas, morosas o en litigio (+) LIQUIDEZ (TESORERÍA) (+/-) RESTO TOTAL PATRIMONIO 19.073 5,89 46.415 6.415 1,98 13.677 3,41 323.646 100,00 400.808 100,00 Notas: El período se refiere al trimestre o semestre, según sea el caso. Las inversiones financieras se informan a valor estimado de realización. Página 2 Quality Cartera Decidida BP,FI Informe Semestral del Primer Semestre 2016 Estado de variación patrimonial % sobre patrimonio medio Variación Variación Variación del periodo del periodo acumulada anual anterior actual % variación respecto fin periodo anterior PATRIMONIO FIN PERIODO ANTERIOR (miles de EUR) ± Suscripciones/reembolsos (neto) - Beneficios brutos distribuidos ± Rendimientos netos (+) Rendimiento de gestión + Intereses + Dividendos ± Resultados en renta fija (realizadas o no) ± Resultados en renta variable (realizadas o no) ± Resultados en depósitos (realizadas o no) ± Resultados en derivados (realizadas o no) ± Resultados en IIC (realizados o no) ± Otros resultados ± Otros rendimientos (-) Gastos repercutidos - Comisión de gestión - Comisión de depositario - Gastos por servicios exteriores - Otros gastos de gestión corriente - Otros gastos repercutidos (+) Ingresos + Comisiones de descuento a favor de la IIC + Comisiones retrocedidas + Otros ingresos 400.808 -16,04 447.199 -3,42 400.808 -16,04 -276,50 -6,27 -5,45 -0,01 0,09 0,02 -7,35 -6,52 0,01 0,31 -0,05 -6,27 -5,45 -0,01 0,09 0,02 31,48 32,88 -203,58 -75,40 131,42 PATRIMONIO FIN PERIODO ACTUAL (miles de EUR) 323.646 -0,56 -4,96 -0,03 -2,64 -4,17 0,02 0,05 -0,01 0,06 0,05 82,89 4,56 -227,41 -99,99 21,27 20,79 20,79 34,93 18,18 60,85 -31,54 0,05 0,06 0,05 -31,54 -0,87 -0,82 -0,05 -0,56 -4,96 -0,03 -0,89 -0,83 -0,05 400.808 -0,87 -0,82 -0,05 323.646 Operativa en derivados. Resumen de las posiciones abiertas al cierre del periodo (importes en miles de euros) Instrumento Valor de Renta Variable Opcion INDEX DJ EUROSTOXX50 10 Total Subyacente Renta Variable Inversiones financieras a valor estimado de realización (en miles de euros) y en porcentaje sobre el patrimonio, al cierre del periodo Periodo actual Periodo anterior Descripción de la inversión y emisor CARTERA INTERIOR TOTAL DEUDA PÚBLICA COTIZADA MENOS DE 1 AÑO TOTAL RENTA FIJA COTIZADA TOTAL RENTA FIJA TOTAL INVERSIONES FINANCIERAS INTERIOR CARTERA EXTERIOR TOTAL DEUDA PÚBLICA MAS DE 1 AÑO TOTAL DEUDA PÚBLICA MENOS DE 1 AÑO TOTAL RENTA FIJA COTIZADA TOTAL RENTA FIJA TOTAL IIC TOTAL INVERSIONES FINANCIERAS EXTERIOR TOTAL INVERSIONES FINANCIERAS Valor de Divisa mercado EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR 4.638 4.638 4.638 4.638 % Valor de mercado % 1,43 1,43 1,43 1,43 2.064 0,64 2.694 1.710 0,53 3.767 3.774 1,17 6.461 3.774 1,17 6.461 289.649 89,50 333.232 293.423 90,66 339.693 298.061 92,09 339.693 Notas: El periodo se refiere al final del trimestre o semestre, según sea el caso. Los productos estructurados suponen un 0,00% de la cartera de inversiones financieras del fondo o compartimento. Distribución de las inversiones financieras, al cierre del periodo: Porcentaje respecto al patrimonio total TIPO DE ACTIVOS RENTA FIJA 15,74% LIQUIDEZ 5,11% RESTO CARTERA 4,27% 0,67 0,94 1,61 1,61 83,14 84,75 84,75 32.603 Inversión 32.603 Futuro BONO 10A USD UNDE 1000 4.074 Inversión Futuro BUND 10 ANOS NOTION 1000 3.677 Inversión 769 Inversión Futuro GILT 10 ANOS NOTION 1000 Total Subyacente Renta Fija 8.520 Valor de Renta Variable Futuro TOPIX 500 10000 1.746 Inversión Valor de Renta Variable Futuro SMI UNDERLYING 10 9.870 Inversión Valor de Renta Variable Futuro INDEX DJ EUROSTOXX50 10 16.787 Inversión Valor de Renta Variable Futuro FTSE-100 UNDERLYING 10 9.535 Inversión Valor de Renta Variable Futuro S&P 500 UNDERLYING 50 51.422 Inversión Valor de Renta Variable Futuro E-MINI MSCI INDEX 50 3.197 Inversión Total Subyacente Renta Variable 92.557 Tipo de cambio/divisa Futuro USD 125000 10.530 Inversión Tipo de cambio/divisa Futuro GBP 125000 1.507 Inversión Tipo de cambio/divisa Futuro CHF 125000 9.599 Inversión Tipo de cambio/divisa Futuro JPY 125000 14.912 Inversión Total Subyacente Tipo Cambio 3. Inversiones financieras Objetivo de la inversión 32.603 TOTAL DERECHOS Valores de deuda categorizado bajo el factor de riesgo de credito Valores de deuda categorizado bajo el factor de riesgo de credito Valores de deuda categorizado bajo el factor de riesgo de credito Importe nominal comprometido 36.548 Institucion de inversion colectiva IIC LYX ETF EUROSTOXX 50 DR 18.194 Inversión Institucion de inversion colectiva IIC LYX ETF EMERGING MARKETS 7.205 Inversión Institucion de inversion colectiva IIC AMUNDI 12 M-I 3.525 Inversión Institucion de inversion colectiva IIC M&G EURPN CORP BD-E-C-ACC 1.301 Inversión Institucion de inversion colectiva Institucion de inversion colectiva IIC ISHARES CORE FTSE 100 UCITS GBP LONDRES IIC ISHARES EURO CORP BND LC EURO LONDRES IIC ISHARES MSCI JAPAN UCITS ETF JPY SUIZA Institucion de inversion colectiva IIC ABS INS EM MKTS DBT-B2P EUR Institucion de inversion colectiva IIC PIMCO GIS-GL HI YD-E H IS AC Institucion de inversion colectiva IIC ISHARES CORE EURO CORP BOND 2.705 Inversión Institucion de inversion colectiva IIC ISHARES EURO CORP BND 1-5YR 2.272 Inversión Institucion de inversion colectiva IIC DWS FLOATING RATE NOTES 5.246 Inversión Institucion de inversion colectiva IIC UBAM DYNAMIC EURO BOND-IC 1.091 Inversión Institucion de inversion colectiva IIC VONTOBEL-EUR CRP MID YLD-B 1.595 Inversión Institucion de inversion colectiva IIC UBAM-DY US DOL BD-IHEURCAP 655 Inversión Institucion de inversion colectiva IIC AXA WORLD-EUR CR SHRD-I-CAP 3.463 Inversión Institucion de inversion colectiva IIC JB LOCAL EMERGING BND FD-C-A 897 Inversión Institucion de inversion colectiva IIC PICTET-EMERG LOCAL CCY-HIEUR 893 Inversión Institucion de inversion colectiva IIC FIDELITY FNDS-EU HI YD-Y ACE 594 Inversión Institucion de inversion colectiva IIC MORGAN ST-EURO CORP BD-S 2.020 Inversión Institucion de inversion colectiva IIC HENDERSON HORIZ-EU COR BD-IA 1.530 Inversión Institucion de inversion colectiva IIC LYX ETF S&P 500 12.428 Inversión Institucion de inversion colectiva IIC JPM-MGD RESERVES-C ACC HED 5.038 Inversión Institucion de inversion colectiva IIC AB SICAV I-SHR DUR H/Y-I2 H 357 Inversión Institucion de inversion colectiva IIC AB SICAV I-SEL US EQY-I H 14.326 Inversión Institucion de inversion colectiva IIC FIDELITY FUNDS-AMER-YEUR ACC 14.891 Inversión Institucion de inversion colectiva IIC BLACKROCK STR FD-EUR AB-I2E 906 Inversión Institucion de inversion colectiva IIC GOLD SACHS JAPAN EQPT-I EUR 1.373 Inversión Institucion de inversion colectiva IIC SCH ISF-EUROPEAN ALAR-CA EUR 757 Inversión Institucion de inversion colectiva 157 Inversión 2.722 Inversión 5.622 Inversión 869 Inversión 833 Inversión Total Otros subyacentes 113.465 TOTAL OBLIGACIONES 251.090 RENTA VARIABLE 74,88% 4. Hechos relevantes SÍ a. Suspensión temporal de suscripciones/reembolsos. b. Reanudación de suscripciones/reembolsos. c. Reembolso de patrimonio significativo. d. Endeudamiento superior al 5% del patrimonio. NO X X X X Página 3 Quality Cartera Decidida BP,FI Informe Semestral del Primer Semestre 2016 SÍ e. f. g. h. i. j. Sustitución de la sociedad gestora. Sustitución de la entidad depositaria. Cambio de control de la sociedad gestora. Cambio en elementos esenciales del folleto informativo. Autorización del proceso de fusión. Otros hechos relevantes. NO X X X X X X 5. Anexo explicativo de hechos relevantes Con fecha 18/03/2016 se inscribe folleto actualizado del fondo al objeto completar el apartado sobre Información de los Miembros del Consejo de Administración. Con fecha 10/06/2016 CNMV autoriza la fusión por absorción del fondo BBVA MULTIACTIVO DECIDIDO, FI por QUALITY CARTERA DECIDIDA BP, FI. 6. Operaciones vinculadas y otras informaciones SÍ NO X a. Partícipes significativos en el patrimonio del fondo (porcentaje superior al 20%). X b. Modificaciones de escasa relevancia en el Reglamento. c. Gestora y el depositario son del mismo grupo (según artículo 4 de la LMV). X d. Se han realizado operaciones de adquisición y venta de valores en los que el depositario ha actuado como vendedor o comprador, respectivamente. e. Se han adquirido valores o instrumentos financieros emitidos o avalados por alguna entidad del grupo de la gestora o depositario, o alguno de éstos ha actuado como colocador, asegurador, director o asesor, o se han prestado valores a entidades vinculadas. X X f. Se han adquirido valores o instrumentos financieros cuya contrapartida ha sido otra una entidad del grupo de la gestora o depositario, u otra IIC gestionada por la misma gestora u otra gestora del grupo. X g. Se han percibido ingresos por entidades del grupo de la gestora que tienen como origen comisiones o gastos satisfechos por la IIC. X h. Otras informaciones u operaciones vinculadas. X 7. Anexo explicativo sobre operaciones vinculadas y otras informaciones Se han percibido ingresos a través de la Plataforma Quality por comisiones satisfechas por la IIC por un importe de 318.462,68 euros, lo que supone un 0,02% sobre el patrimonio medio del fondo. El fondo ha adquirido instrumentos financieros en los que BBVA ha actuado como colocador/asegurador/emisor por un importe de 3.573.131,34 euros, lo que supone un 0,60% sobre el patrimonio medio del fondo. BBVA Asset Management cuenta con un procedimiento simplificado de aprobación de otras operaciones vinculadas no incluidas en los apartados anteriores. 8. Información y advertencias a instancia de la CNMV Sin advertencias. 9. Anexo explicativo del informe periódico Las expectativas de crecimiento global parecen haber tocado fondo, de la mano de unos mercados de tinte bajista, cuyas previsiones de desarrollo ascienden a 2,75% para 2016 y a 3,15% para 2017. La incertidumbre generada a causa del Brexit ha creado grandes dudas tanto en el escenario a medio plazo, poniendo en entredicho el proceso de estabilización de crecimiento global, así como en el desarrollo del propio proceso secesionista. En este escenario, el consenso sobre mercados emergentes es que crecerán en torno a un 4,3% en 2016. En Estados Unidos, hemos presenciado cifras de crecimiento menores de lo esperado (1,1% en términos interanuales). Dichas cifras se explican por una deceleración en el consumo privado, que se ha visto afectado por la reducción del dinamismo del mercado laboral americano, que se encuentra cerca de niveles de pleno empleo. Así las cosas, la FED, con un discurso menos agresivo que el de unos meses atrás ha procedido a levantar el pie del acelerador, siguiendo políticas menos laxas que se han traducido en ningún aumento de los tipos durante el primer semestre del año, y que, según el mercado, será difícil que veamos en los próximos meses. Por otro lado, en la Eurozona, el BCE continúa con su programa de expansión cuantitativa, que se ve reforzado con la compra de deuda corporativa y con la inclusión de un nuevo programa de financiación a largo plazo (TLTRO) que se espera que sirva como paliativo de los incesantes temores de deflación. Es destacable también el anuncio de una potencial acción coordinada entre bancos centrales ante el evento de Brexit, en caso de que las circunstancias del mercado así lo requiriesen. En Japón, el mercado sigue descontando nuevas baterías de medidas expansivas por parte del BoJ, mientras que en China las acciones llevadas a cabo por el gobierno parecen estar dando sus frutos en cuanto a la estabilización de los indicadores económicos. parecían mostrar síntomas de una leve recuperación del apetito por el riesgo. A partir de mediados de febrero, los principales índices mostraban avances asentados en una mejora de los registros macroeconómicos, una recuperación del precio de las materias primas y la paralización de las medidas contractivas de los bancos centrales. Los diferenciales de crédito se estrecharon y los mercados emergentes comenzaban a recuperarse del reciente período difícil que atravesaban. El Brexit, sin embargo, desencadenó una serie de movimientos en los mercados que penalizaron fuertemente a los activos de riesgo y favorecieron a los activos refugio. La renta variable, el crédito y la libra resultaron ser los activos más castigados después de la votación, con pérdidas superiores al 10% en muchos casos, mientras que los inversores optaban por depositar valor en deuda gubernamental, el oro y el yen. Dichas pérdidas, en cualquier caso, se recuperaron en unas pocas sesiones de mercado, ante un entorno tan volátil. En conjunto, el primer semestre ha sido positivo para la deuda (especialmente en duraciones largas) y materias primas (y por tanto, activos de riesgo en Latinoamérica y EMEA), mientras que la renta variable ha experimentado pérdidas (como en el caso del Eurostoxx50) o ha concluido el semestre sin variación (MSCI World, S&P500), a pesar de los grandes movimientos vividos entre medias. La volatilidad cierra también en niveles de comienzo de año. En el mercado de divisas, el yen y el real brasileño han experimentado una apreciación significativa mientras que la libra y el peso mexicano han perdido una parte importante de su valor (-10,92% y -14,61%, respectivamente). Por áreas geográficas, los mercados emergentes han tenido un mejor comportamiento que los desarrollados (+5% frente a -0,6%). Dentro de emergentes, Estados Unidos ha experimentado una mayor revalorización frente a Europa y a Japón, ambos afectados por la debilidad en sus divisas. En Europa, los mercados periféricos han tenido peor comportamiento mientras que el Reino Unido subía un 4,2%, beneficiándose de la debilidad de la libra tras el Brexit. Por sectores, es destacable el comportamiento positivo de las energéticas y de compañías de servicios y sectores más defensivos como el farmacéutico. El buen semestre de las primeras viene derivado de la estabilización en China mientras que las segundas se han beneficiado de una mayor visibilidad en los mercados desarrollados. A lo largo de este primer semestre, nuestra visión se ha vuelto moderadamente positiva en base a nuestros modelos cuantitativos. Una serie de registros macroeconómicos por encima de las expectativas, impulso técnico y reducción en los niveles de volatilidad sugerían potencial para movimientos alcistas que han llevado a elevar nuestra cartera a una posición neutral frente a nuestra anterior postura más cauta. En concreto, los niveles de renta variable alcanzaron un 85%. En cuanto a nuestras apuestas específicas, cabe destacar el cambio de nuestra apuesta de valor relativo de Europa frente a Estados Unidos por el par Emergentes frente a Estados Unidos. Además, hemos tomado beneficios en nuestra apuesta por compañías con dividendo de calidad. En divisa, hemos mantenido una posición corta en USD y GBP, y una apuesta larga por el JPY. En Renta Fija, hemos incrementado nuestra apuesta en mercados emergentes, y en general, nuestra cartera sigue apostando por deuda de alta calidad en países desarrollados, bonos ligados a la inflación, deuda emergente, y en menor medida, en high yield. El patrimonio del fondo ha disminuido un 19,25% en el periodo y el número de partícipes ha disminuido 10,53%. El impacto de los gastos soportados por el fondo ha sido de un 0,89% y la liquidez del fondo se ha remunerado a un tipo medio del 0,01%. Por otro lado, la rentabilidad del fondo en el periodo ha sido del -5,44%, inferior a la de la media de la gestora, situada en el -1,64%. Los fondos de la misma categoría gestionados por BBVA AM tuvieron una rentabilidad media ponderada del -6,03% y la rentabilidad del índice de referencia ha sido de un -2,22%. Por último, la volatilidad del fondo ha sido del 15,35%, superior a la del índice de referencia del fondo que ha sido de un 14,84%. Con respecto a los meses venideros, nos mantenemos alerta en búsqueda de oportunidades atractivas en cuanto a valoración, que pueden surgir en este entorno volátil y bajista. Una mejora en los resultados macroeconómicos, y una mayor visibilidad del entorno económico, nos llevaría a incrementar el rango de participación en renta variable de nuestra cartera. Sin embargo, por el momento, mantenemos una postura cauta, manteniendo especial cuidado en el epicentro de la volatilidad, lo cual puede llevar a inclinar nuestra cartera hacia mayores posiciones en USA y mercados emergentes. A lo largo del periodo se han realizado operaciones de derivados con la finalidad de cobertura cuyo grado de cobertura ha sido de 0.98. También se han realizado operaciones de derivados con la finalidad de inversión cuyo grado de apalancamiento medio ha sido de 52.42 Después de las pronunciadas caídas de comienzos del año, los mercados Página 4