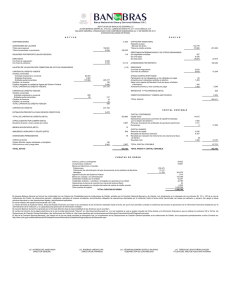

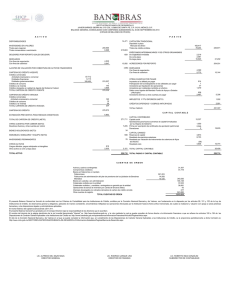

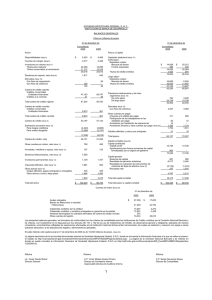

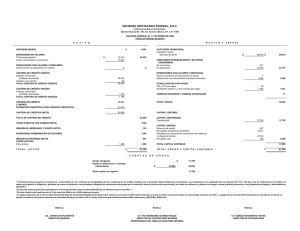

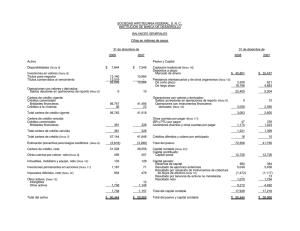

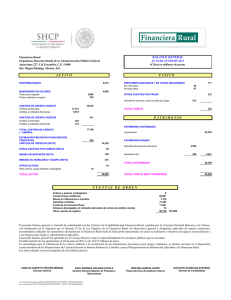

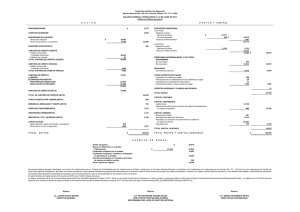

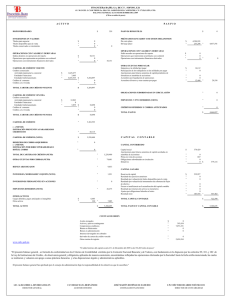

Banca de Desarrollo - Comisión Nacional Bancaria y de Valores

Anuncio