Beneficios fiscales en la empresa familiar: patrimonio y sucesiones

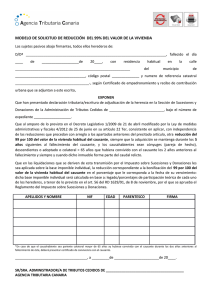

Anuncio