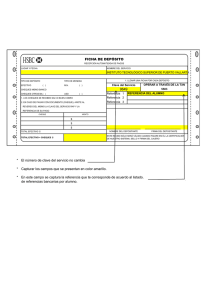

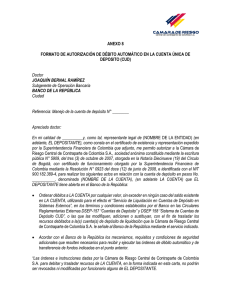

El beneficiario en materia de depósitos bacarios por Gerardo Garza

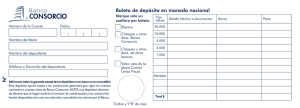

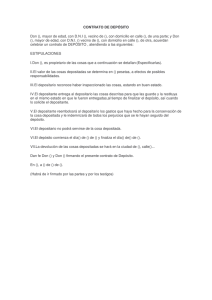

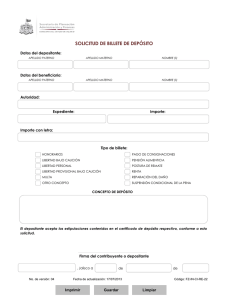

Anuncio