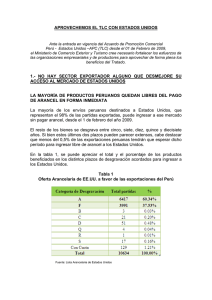

TLC - Anif

Anuncio