Informe de oficinas 2015-1T

Anuncio

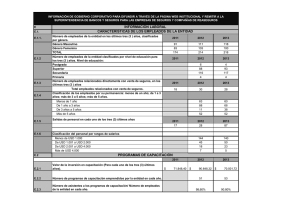

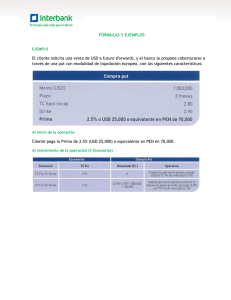

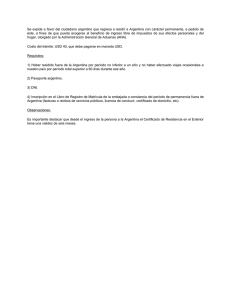

_ MARKET_INSIGHT Oficinas Lima 1T-2015 Binswanger Perú Lima Oficinas|1T-2015 ESCENARIO ECONÓMICO La recuperación del nivel de crecimiento de la economía peruana está tomando tiempo. El avance para el 1T-2015 estaría entre 1.5% y 2.0%, según estimaciones de los más importantes bancos del país. Cabe destacar que los principales sectores económicos ligados a la demanda interna, mejorarían poco su desempeño en los siguientes meses. Uno de estos es el sector construcción, el cual sufrió una caída de 9.88% durante febrero. Según datos del INEI, el bajo desempeño de este sector se debió a la disminución del consumo de cemento (-5.73%) y la menor inversión en el avance físico de obras (-26.27%). Se espera que el crecimiento del sector construcción en el 2015 sea mayor al 1.61% obtenido en el 2014. Sin embargo, la variable más crucial para nuestro mercado, y en general para la economía nacional, es la inversión privada. Según cifras del BCRP, el resultado del 2014 fue de -1.5% y para este año se tiene previsto que la cifra esté cerca al 3%. La importancia de la inversión privada recae en que es la variable principal que define el comportamiento de la absorción de oficinas. Las decisiones empresariales de expansión y contratación de personal son el reflejo del resultado de esta variable. Entonces, la absorción de oficinas que obtengamos del 2015 estará en función del producto de la inversión privada del 2014 y de las expectativas que se tuvieron durante ese año para el 2015 y 2016. Fuentes: Instituto Nacional de Estadística e Informática (INEI) y Banco Central de Reserva del Perú (BCRP). RESUMEN 4T-14 Ingresaron 86,223 m2 de oficinas durante el 1T-2015: 46.533 m2 para el segmento prime y 39,691 m2 para el B. El único nuevo del segmento prime fue Lima Central Tower, el cual fue entregado en el sub-mercado ABSORCIÓN de Surco. Cabe destacar que Magdalena y La Victoria ingresaron como PRECIO DE VENTA (Proyectos) nuevos sub-mercados de oficinas de Lima. PRECIO DE ALQUILER (Oferta Inmediata) La absorción neta sumó 28,117 m2, dirigiéndose 12,109 m2 a oficinas de clase prime y 16,008 m2 a oficinas de clase B. La brecha dejada por los metros cuadrados entrantes presionó al alza las tasas de vacancia. Al cierre del 1T-2015, estas son de 13.29% para el segmento prime y 11.05% para el B. Sin embargo, los niveles de vacancia difieren considerablemente de un sub-mercado a otro. Para el segmento prime, las tasas de vacancia son de 4.24% para San Isidro Financiero, 2.88% para San Isidro Empresarial, 8.02% para Miraflores y 37.21% para Surco. Mientras que en el segmento B, estos son de 8.97% para San Isidro Financiero, 6.57% para San Isidro Empresarial, 8.69% para Miraflores, 20.70% para Surco, 16.17% para Ejército y 4.64% para Chacarilla. Respecto a los precios de alquiler, estos se redujeron respecto al 4T2014. Los nuevos valores promedios de mercado son de USD 20.39/m2 para el segmento prime y de USD 19.69/m2 para el B. Nuevamente, existen diferencias entre los sub-mercados. En San Isidro Financiero el 2 precio promedio de alquiler de una oficina prime es de USD 21.55/m ; en San Isidro Empresarial, USD 23.08/m²; en Miraflores, USD 20.15/m²; y en Surco, USD 19.99/m². En el caso del segmento B, los valores están entre USD 14.00/m² (La Victoria) y USD 21.16/m² (San Isidro Empresarial). Durante el próximo trimestre (2T-2015), ingresarán los edificios de clase prime: Park Office en La Molina y CE Leuro en Miraflores. Ambos agregarán 49,333 m2 de nuevas oficinas. En el segmento B, ingresarán 11 edificios entre los que se encontrarán el CE Abril en Miraflores y Flat Beehive Torre 1 en Lince. 1T-15 VACANCIA Definiciones Stock. Es el total de metros cuadrados de oficinas acumulados hasta un determinado periodo de corte. Sólo se consideran edificios entregados. Absorción neta. Es la sumatoria del total de ocupaciones (positivo) y desocupaciones (negativo) de las áreas de oficinas que se dan durante un periodo. Solo se consideran a empresas o usuarios finales. Vacancia. Es la cantidad de metros cuadrados de oficinas disponibles para venta o alquiler sobre la base del stock. Tasa de vacancia. Corresponde al nivel de disponibilidad de oficinas tanto para venta o alquiler respecto al stock. Equivale a la fórmula: Tasa de vacancia = ( Vacancia / Stock )*100%. Precio de salida. Es el precio de oferta inicial de una oficina. Sobre este, se realizan ofertas y contraofertas de compra o alquiler y se obtiene un Precio de cierre, que puede ser igual o menor al precio de salida. CLASIFICACIÓN DE EDIFICIOS Se emplea para distinguir las calidades físicas y de ubicación que poseen los edificios de oficinas, y en consecuencia sus niveles de renta y perfil de arrendatarios. Clase Prime. Hace referencia a los edificios que poseen frente hacia vías principales en los distritos más importantes. Sus acabados y áreas comunes son de alta calidad. Están enfocados principalmente a corporaciones que necesitan áreas grandes. Estos edificios suelen ofrecer plantas libres o con pocas divisiones. Clase B. Hace referencia a edificios de fácil acceso. Pueden o no ubicarse en los distritos más importantes. La calidad de sus acabados es estándar. La presencia de áreas comunes no es un requisito indispensable y suelen ofrecer áreas menores que los edificios prime. www.cbb.com.pe/estudios-de-mercado Lima Oficinas|1T-2015 Binswanger Perú LEYENDA Edificios Prime Proyectos Prime en construcción Edificios B Proyectos B en construcción Zonas corporativas principales Zona de expansión 1. El precio de alquiler considera sólo a oficinas en edificios ya entregados 2. El precio de venta es para proyectos en fase de construcción P.3 P.4 Lima Oficinas|1T-2015 Binswanger Perú NUEVOS EDIFICIOS Ingresaron 10 nuevos edificios corporativos durante el primer trimestre del 2015. El único del segmento prime fue Lima Central Tower (Surco) que con sus poco más de 46,000 m2 de área útil, acaba de convertirse en el edificio con la mayor extensión de oficinas de Lima. En tanto que en el segmento B, llegaron a entregarse edificios de oficinas en varios distritos de la capital. Los más destacables fueron Aliaga Business Center en Magdalena, y Torre Tangüis en La Victoria, debido a que son los primeros edificios corporativos modernos de sus respectivas zonas de influencia. Hemos comenzado el 2015 con una agresiva oferta de nuevos metros cuadrados de oficinas (86,223 m 2). Para los siguientes trimestres del 2015, estimamos que esta cantidad se mantenga constante, por lo menos en el segmento prime. De cumplirse las fechas estimadas de entrega de los proyectos en construcción, la nueva oferta de oficinas del 2015 llegaría ser el doble de lo que se entregó durante el 2014. Y así como van ingresando entre 5 y 10 nuevos edificios cada trimestre, un número similar de nuevos proyectos son lanzados o re-lanzados durante el mismo periodo. Para este trimestre tenemos a 11, de los cuales resaltan los proyectos: Time (Ejército) de la inmobiliaria Marcan, por tener un concepto novedoso para el mercado —oficinas pequeñas con implementación básica y mayor extensión de áreas comunes—; y el EC Grau, por ser el primer proyecto de oficinas modernas de Barranco. ABSORCIÓN Para los 3 primeros meses del 2015, la absorción neta del segmento prime fue de 12,109 m 2. Poco más del 60% de estos metros cuadrados fueron colocados en Surco, mayoritariamente en el edificio Lima Central Tower. En San Isidro Financiero y Miraflores, los niveles de colocación a usuarios finales fueron menores, debido a que no se registraron ingresos de nuevos edificios corporativos a estas zonas. En el caso de Miraflores, cabe destacar que se terminaron de colocar las últimas oficinas del EC Armendáriz. Mientras que en San Isidro Empresarial se registró una leve absorción negativa de –241 m2, dado que el volumen de oficinas que se desocuparon fue mayor al de las que se colocaron a usuarios finales. Por otro lado, la absorción neta del segmento B fue de 16,007 m 2. Las zonas donde se registraron los mayores niveles de absorción fueron San Isidro Financiero, La Victoria y Magdalena. Es importante mencionar que en estas dos últimas zonas, los edificios corporativos que ingresaron al mercado, lo hicieron con una colocación promedio a usuarios finales cercana al 50%. Finalmente, en Miraflores y Surquillo, sucedieron historias similares a la de San Isidro Empresarial, donde la mayor desocupación de oficinas terminó desencadenando leves absorciones negativas. En general, el desempeño de la absorción del primer trimestre del 2015 fue mejor al del trimestre anterior. La razón principal correspondió a las pre-colocaciones de oficinas en los edificios entrantes, pese a que los porcentajes de absorción sobre los mismos edificios fueron mayoritariamente bajos. P.5 Lima Oficinas|1T-2015 Binswanger Perú VACANCIA Las tasas de vacancia continuaron al alza. Los nuevos niveles de disponibilidad registrados son de 13.29% para el segmento prime y de 11.05% para el B. La baja absorción de oficinas del edificio Lima Central Tower (Surco) tuvo un impacto significativo en el incremento de la vacancia prime de Lima; además de su propio sub-mercado, donde se disparó de 19.78% a 37.21%. Es preciso mencionar, que al cierre del informe, Surco concentra al 76% de la vacancia de clase prime. Las historias fueron diferentes en San Isidro Financiero y Miraflores, donde las tasas de vacancia disminuyeron en los órdenes de 5.17% a 4.24% para el primero, y de 11.43% a 8.02% para el segundo. En San Isidro Empresarial hubo un ligero incremento de la vacancia prime de 2.69% a 2.88%, debido a la absorción neta negativa que registró. En el caso del segmento B, la tasa de vacancia general para Lima se incrementó debido a los poco más de 26,000 m 2 vacantes que dejaron los 9 edificios entrantes. Magdalena y La Victoria, son los distritos donde se registraron los mayores niveles de disponibilidad, con 55.04% y 52.21%, respectivamente. Cabe precisar, que en términos absolutos las vacancias de Magdalena y La Victoria son bajas. Sus elevadas tasas de vacancia obedecen al hecho de que “sobre un stock pequeño, el impacto de la vacancia de un solo edificio llega a ser altamente significativo”. En la medida que estas zonas se vayan llenando de más edificios de oficinas, las tasas de vacancia serán indicadores más correctos de sus desempeños. PRECIOS DE ALQUILER Durante el primer trimestre del 2015, se observó una reducción en los precios promedio de alquiler para oficinas de clase prime. La variación fue de USD 20.55/m2 a USD 20.39/m2, equivalente a –0.78%. Esta ligera disminución del precio promedio de alquiler de oficinas prime le es atribuido principalmente al bloque extenso de oficinas vacantes del edificio Lima Central Tower (Surco). El rango de precio de salida para oficinas prime más elevado continúa registrándose en San Isidro Empresarial, siendo entre USD 23.00/m2 y USD 23.50/m2 con un promedio de USD 23.08/m2. Mientras que el rango más bajo continúa también registrándose en Surco, siendo entre USD 18.77/m2 y USD 20.55/m2 con un promedio de USD 19.99/m2. El comportamiento de estos precios obedece a la regla simple de oferta y demanda. Con el nivel actual de precios en Surco, se espera que el distrito gane mercado. De no conseguirse este objetivo, estaríamos frente a una demanda con tendencia inelástica —las preferencias de las empresas por ubicarse en una u otra zona no serían tan fáciles de cambiar—. Finalmente, para las oficinas de clase B se registró un ligero incremento de 0.36% en el precio promedio de alquiler, el cual pasó de USD 19.62/m2 a USD 19.69/m2. Las variaciones de estos precios de alquiler difieren considerablemente de un distrito a otro. Por un lado tenemos a San Isidro Financiero y San Isidro Empresarial, como los únicos distritos con los precios promedio sobre los USD 20.00/m 2. Al otro extremo se encuentran San Miguel y La Victoria, con los precios promedio más bajos de Lima: USD 14.84/m2 y USD 14.00/m2, respectivamente. P.6 Lima Oficinas|1T-2015 Binswanger Perú PRECIOS DE VENTA Los precios de venta de oficinas en proyectos en construcción, varían en rango y promedio en los diferentes sub-mercados de Lima. Para los proyectos de clase prime, el rango más amplio se encuentra en Surco: USD 1,920/m 2 y USD 2,619/m2, con un promedio de USD 2,278/m2. Mientras que en San Isidro Financiero se observa el rango más corto y estable: USD 2,250/m 2 y USD 2,481/m2, con un promedio de USD 2,354/m2. En Miraflores, el rango de venta para oficinas prime corresponde a un único edificio y se encuentra entre USD 2,124/m 2 y USD 2,383/m2 con un promedio de USD 2,247/m2. Finalmente tenemos a Magdalena, donde el precio de venta de las oficinas prime está entre USD 1,850/m2 y USD 2,238/m2, con un promedio de USD 2,068/m2. Es preciso mencionar que en San Isidro Empresarial no se registran aún proyectos de oficinas prime en venta. Para las oficinas de clase B en proyectos en construcción, la mayor amplitud de precios la posee Miraflores: USD 1,920/m 2 y USD 2,300/m2 con un promedio de USD 2,104/m2. En Surco, sólo se registra un proyecto en construcción, siendo el precio de las oficinas entre USD 2,300/m 2 y USD 2,588/m2 con un promedio de USD 2,323/m2. En Magdalena, los proyectos de clase B se ofrecen entre USD 1,780/m 2 y USD 2,100/m2, con un promedio de USD 1950/m2. Por último se encuentra San Isidro Financiero, con un rango entre USD 2,150/m2 y USD 2,350/m2 con un promedio de USD 2,231/m2. TENDENCIAS Centros de negocios Un Business Center o “Centro de Negocios” ofrece oficinas de formatos flexibles (para 1, 2, 10 trabajadores o más). Básicamente uno llega con una laptop directamente a trabajar. Los Centros de Negocio brindan la posibilidad de acceder libremente a áreas comunes como comedores o cafeterías, o tomar espacios y servicios extra como el alquiler de salas de reuniones, llamadas telefónicas, sistemas de videoconferencia, entre otros. El principal beneficio de un Business Center es el enfoque total en el negocio, sin tener que complicarse por el pago de servicios (agua, electricidad, internet), mantenimiento del edificio o la implementación de una oficina nueva. El perfil del cliente es diverso. Por un lado encontramos a corporaciones multinacionales que requieren establecerse rápidamente en un lugar En Lima, estos Centros de Negocios se encuentran en las áreas estratégicas de San isidro, Miraflores y Surco. mientras buscan o implementan sus oficinas permanentes o empresas que están en proceso de mudanza y requieren un espacio temporal. También aplican pequeñas empresas que evitan las complicaciones de alquilar una oficina tradicional, pero que desean estar en las ubicaciones estratégicas que estos centros suelen tener. A diferencia del arrendamiento de una oficina tradicional, donde el precio se calcula por metro cuadrado, en los Centros de Negocio se paga por puesto de trabajo y por la cantidad de horas que estos sean empleados. Igualmente, la flexibilidad de estos centros brinda la posibilidad de alquilar los espacios por días, semanas o meses, de acuerdo a las necesidades específicas de cada cliente. Un espacio de trabajo para dos personas en un Business Center de San Isidro Empresarial puede alcanzar un costo promedio de USD 2,500/mes, en Miraflores de USD 1,000/mes y en Surco de USD 800/mes. P.7 Estación de trabajo en un Centro de Negocios Binswanger Perú Lima Oficinas|1T-2015 PROYECCIONES La distancia entre San Isidro y Surco es apenas de 6 km. Sin embargo, la congestión vehicular entre estas dos zonas ha multiplicado la distancia que los separa —¿hasta por diez?— en términos de tiempo. Esta realidad sobre Surco y San Isidro aplica, en general, para todo Lima. Las áreas de influencia de los sub-mercados de oficinas cada vez se van reduciendo y permiten el desarrollo de nuevas zonas como Magdalena, Ejército o San Miguel. Como consecuencia, tenemos sub-mercados con comportamientos particulares que no siempre están en línea con los datos promedios del mercado: Lima se ha convertido en una ciudad que cuenta historias diferentes. En San Isidro Financiero, la nueva oferta de oficinas prime comenzará a partir del 3T-2015. Estimamos que en total sean poco más de 62,000 m2 distribuidos en 4 edificios. Los pre-alquileres en estas zona avanzan a buen ritmo; sin embargo, la brecha de oferta sería amplia, por lo que esperamos que el año cierre con una tasa de vacancia cercana al 14.00%. En San Isidro Empresarial no habrá entrega de edificios de clase prime en lo que queda del 2015. La absorción anual de este sub-mercado será baja, debido a que sólo estará en función de su vacancia (3,622 m2). Esperamos que su nivel de vacancia se reduzca, y que al término del 2015 esté cercano al 1.00%. El único proyecto de clase prime anunciado para San Isidro Empresarial es por el momento Real Dos de Inversiones Centenario, que de iniciar obras este año se entregaría en el 2017. En Miraflores, durante el siguiente trimestre se entregará el CE Leuro. Este edificio corporativo se convertirá en el cuarto proyecto de clase prime A+ de este sub-mercado, luego de Miracorp que se entregó a finales del 2010. Estimamos que a su entrega las áreas de oficinas del CE Leuro (28,630 m2) estén alquiladas en un 50%. Las previsiones para cierre de año del sub-mercado prime de Miraflores son de una vacancia cercana al 10% y una absorción similar a la de San Isidro Financiero. Finalmente en Surco, no se entregarán más edificios de clase prime en lo que resta del 2015. De mantenerse el nivel de demanda observado durante el 2014, la brecha de oferta dejada por los edificios Lima Central Tower y Capital Golf continuaría siendo alta. Esperamos que los inversionistas que apostaron por Surco encuentren estrategias adecuadas que les permita tener éxito en la colocación de sus oficinas. BINSWANGER PERÚ Consultoría Inmobiliaria - Gerencia de Proyectos - Facility Management - Asesoría Valuatoria Av. Paseo de la República 3505, Piso 13 | San Isidro, Lima - Perú T: (51 1) 719 7414 | www.cbb.com.pe Contacto: George Limache | [email protected] Síguenos en nuestras redes sociales: Este Informe fue desarrollado íntegramente por Binswanger Perú. La información utilizada para su elaboración fue obtenida de fuentes confiables; no obstante, Binswanger Perú no se responsabiliza de omisiones o cambios de ultimo minuto. Este reporte es de carácter público, sin embargo no puede ser distribuido ni copiado sin consentimiento previo de Binswanger Perú.