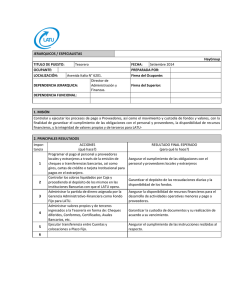

Manual de Control Interno

Anuncio