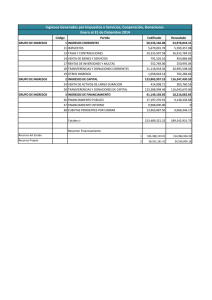

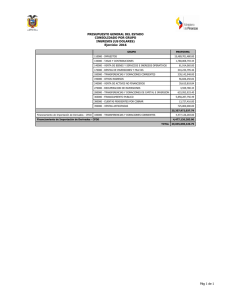

Gasto

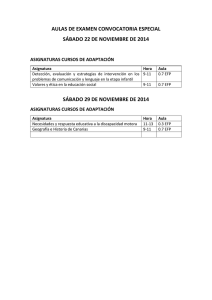

Anuncio