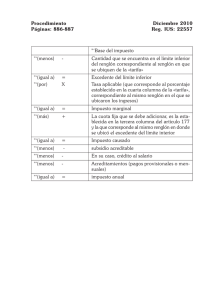

Instrucciones de Diligenciamiento - Declaración de Exportación

Anuncio