BONOS CLASES DE BONOS

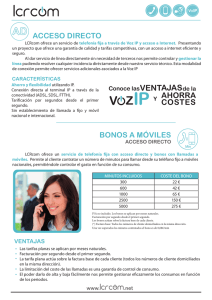

Anuncio

BONOS Los bonos son instrumentos de deuda emitidos por las empresas y una variedad de entidades del gobierno para recaudar dinero para comprar los activos y déficit de las finanzas. En efecto, el emisor del bono pide prestado dinero al comprador de bonos y se compromete a pagar intereses a una tasa establecida durante un período determinado. El "préstamo", o el valor nominal del bono, se pagan al final del plazo del bono al vencimiento. La fianza sirve como un contrato entre las dos partes, con las estipulaciones relativas a las obligaciones del emisor de los bonos a los tenedores de bonos. Mientras que los accionistas se consideran dueños de una corporación, los tenedores de bonos se encuentran entre sus acreedores. Acciones de una empresa es parte de su patrimonio, mientras que los bonos son parte de su deuda. Si el emisor del bono es una corporación, los tenedores de bonos tienen una reclamación previa contra los activos de la corporación y las ganancias en la de los accionistas de la corporación. CLASES DE BONOS Existen muchas clasificaciones de los bonos. Los bonos se pueden clasificar de acuerdo a la razón de su emisión, tales como los bonos escolares, bonos del aeropuerto de equipos o bonos de mejoras generales. Los bonos pueden ser garantizados o no, lo que se refiere a si el tenedor de bonos tiene una demanda específica contra los activos del emisor del bono. Los bonos sin garantía se emiten sin la pignoración de ningún tipo específico del bien, entonces estos representan un derecho sobre la utilidad, pero no de sus activos. Los bonos también varían en función de los pagos de capital e intereses, y pueden estar registradas o no registradas. Bonos no registrados también son conocidos como bonos al portador. También por emisión se pueden clasificar en gobierno el emisor es el banco central, organismos públicos normalmente llevan garantía del gobierno central, supranacionales emitidos por organismos internacionales, bonos privados emitidos por una empresa privada, emergentes emitidos por el gobierno central o por una empresa con sede social sita en un país emergente y los bonos basura que tiene una calificación crediticia que cae por debajo de los grados de inversión. Los bonos basura son, obviamente, el riesgo más alto, pero ofrecen un rendimiento relativamente mejor. Muchos bonos basura, a pesar del nombre, no son inversiones de riesgo sumamente altas. En el extremo inferior son los bonos de muy alto riesgo de que el comercio en una fracción de su valor nominal - con ganancias espectaculares en consecuencia que se hará en el improbable caso de que se efectúen los pagos. Dentro de los Estados Unidos hay bonos del gobierno o civiles que son emitidos por el gobierno federal, los estados y los municipios, y los bonos corporativos emitidos por las empresas. El mercado internacional de bonos incluye bonos emitidos por organismos internacionales, gobiernos de otros países, y las empresas radicadas en otros países. Independientemente de la clasificación, todos los bonos comparten ciertas características. Los bonos son una forma de contrato, y los derechos de los inversionistas, así como las obligaciones del emisor se suele contemplar en lo que se conoce como una emisión de bonos. Según su vencimiento, la mayoría de los bonos se emiten por un período de tiempo determinado, generalmente de uno a 30 años, y se llaman bonos a largo plazo. Al final de la vida del bono alcanza la madurez, y todos los pasivos que no han sido pagados antes de su vencimiento deben ser pagados a los tenedores de bonos. Los bonos son generalmente clasificados como de corto plazo emitido a 6, 12 ó 18 meses. El emisor recibe los intereses por la diferencia entre el precio de compra y la amortización total. Los bonos de corto plazo se refieren a menudo como notas, mientras que los términos de menos de 12 meses se llaman los instrumentos del mercado monetario. Y de mediolargo plazo emitido entre 2 y 5 años. Los plazos más habituales en las obligaciones con vencimiento superior a 5 años son 10, 15 ó 30 años. Todos los bonos pagan intereses a sus tenedores. La tasa de interés nominal o cupón es la tasa que aparece en el vínculo que el emisor se ha comprometido a pagar. Si el bono se ha vendido o comprado por más del valor nominal, entonces se dice que se han vendido a una prima y el tipo de interés efectivo es menor que la tasa de cupón. Es decir, el comprador de bonos en realidad gana menos que la tasa de cupón por más que el valor nominal se pagó por el bono. Del mismo modo, si el bono se vende por menos del valor nominal, que se vende con un descuento y la tasa de interés efectiva es algo más que la tasa de cupón. Intereses de los bonos se paga dos veces al año, pero hay algunas variaciones en cuanto a cómo se paga intereses de los bonos. Bonos cupón cero o implícito (también conocido simplemente como un cero) no tiene ninguna tasa de interés establecida o el cupón y por lo tanto no paga intereses periódicos. Por ejemplo, el pago de la totalidad de los intereses puede ser a su vencimiento. El interés que paga un bono puede ser fijo o flotante. Es decir, se puede producir una tasa de interés constante durante toda su duración (nos encontramos con un step up en el caso de que el cupón sea menor al principio y con un step down en el caso de que sea mayor) o la tasa de interés puede ser variable, es decir, puede ajustarse de forma periódica (el cupón se determina en función del Euribor en un plazo concreto, también, incluyen bonos cuya referencia es diferente al Euribor). Los bonos redimibles, o que se rescaten, por el emisor del bono. Dado que los emisores de bonos suelen llamar a estos bonos cuando las tasas de interés son más bajos que el bono se paga, bonos redimibles por lo general producen mayores tasas de rentabilidad que los bonos que no se pueden rescatar. Por otro lado, los bonos convertibles se publican generalmente a bajas tasas de retorno. Un bono convertible es aquel que da al tenedor la opción de convertir el bono en otro tipo de inversión, por lo general algún tipo de acciones en la compañía. Los bonos corporativos domésticos y gubernamentales se asignan calificaciones de crédito por cinco agencias reconocidas por la Comisión de Bolsa y Valores, con Standard & Poor y Moody 's Investor siendo las dos agencias de calificación dominantes. Otras agencias proporcionan puntuaciones similares para los bonos de otros países. Las calificaciones de bonos se basan en factores tales como la solvencia del emisor, los antecedentes del emisor de interés y / o pagos de dividendos, y la naturaleza de los activos o ingresos que se aplicarán a la devolución. Bond gama calificaciones de AAA, la calificación más alta, a la C. Nota AD indica que el emisor ya está en mora. Los bonos con calificaciones más bajas tienen un mayor riesgo de impago y, en consecuencia por lo general pagan una tasa de interés más alta. Los bonos con bajos niveles de audiencia son también conocidos como bonos basura. Según el rango en el concurso de acreedores puede ser senior que son bonos garantizados por el patrimonio de la propia sociedad, subordinados emitidos por entidades de crédito y preferentes cuyo objetivo es el aumento de recursos propios. Otras clasificaciones pueden ser los bonos catástrofe que prometen rentabilidades altamente elevadas, pero los pagos de los bonos se reducen si tiene lugar algún tipo específico de desastre. Bonos de longevidad cuyos pagos de cada año del bono son mayores si la mayoría de la población sobrevive años extra. Si la esperanza de vida aumenta, un fondo de pensiones no puede pagar más tiempo de lo previsto; pero si además posee un bono de longevidad puede ayudarle a consolidar sus ingresos por inversión. Se pueden garantizar según estén o no garantizados. Y los bonos sin respaldo que son aquellos que no tienen respaldo específico.