Los_principios_const..

Anuncio

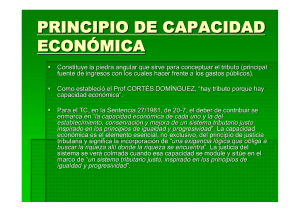

LOS PRINCIPIOS CONSTITUCIONALES TRIBUTARIOS La CE tiene un valor normativo inmediato y directo. En la CE se establecen en el art.31 una serie de principios que informan el sistema tributario, y que pueden clasificarse como principios materiales y formales. Entre los principios materiales, de los que se ocupa el art.31.1, se encuentran los de GENERALIDAD, IGUALDAD, PROGRESIVIDAD, NO CONFISCATORIEDAD y CAPACIDAD ECONÓMICA. Dispone el apartado 1 del artículo 31 CE: “Todos contribuirán al sostenimiento de los gastos públicos de acuerdo con su capacidad económica mediante un sistema tributario justo inspirado en los principios de igualdad y progresividad que, en ningún caso, tendrá alcance progresividad que, en ningún caso, tendrá alcance confiscatorio. ” La JUSTICIA es el objetivo que debe perseguir todo ORDENAMIENTO JURÍDICO; del mismo modo, las normas tributarias deben perseguir el mismo objetivo, hablándose entonces de JUSTICIA TRIBUTARIA. Universidad de Castilla-La Mancha Universidad Tecnológica de El Salvador DOCTORADO EN DERECHO CONSTITUCIONAL MÓDULO III: LOS PRINCIPIOS CONSTITUCIONALES TRIBUTARIOS Prof.Dr.Pedro J.Carrasco Parrilla Profesor Titular de Derecho Financiero y Tributario Director Académico de los Cursos de Postgrado en Derecho Subdirector Centro Internacional de Estudios Fiscales Universidad de Castilla-La Mancha [email protected] www.uclm.es/postgrado.derecho www.uclm.es/cief Los principios materiales de la imposición: –Principio de generalidad –Principio de igualdad tributaria –Principio de capacidad económica –Principio de progresividad –Principio de no confiscatoriedad PRINCIPIO DE GENERALIDAD La historia de los sistemas tributarios está unida a la existencia de privilegios e inmunidades fiscales. El pago de tributos se exigía a los vencidos en la guerra o a determinados estratos sociales. Con la llegada del constitucionalismo moderno, y en particular con la Revolución francesa, se inicia el camino hacia la supresión de esas prácticas discriminatorias, extendiendo la obligación de tributar a todos los ciudadanos. El principio de generalidad está hoy implícitamente contemplado en el artículo 31.1 CE, cuando afirma que “«Todos» contribuirán al sostenimiento de los gastos públicos […]”. Ya de forma expresa, también se refiere a él el artículo 3.1 de la Ley General Tributaria. El principio de generalidad tributaria significa que los tributos han de exigirse no sólo a los ciudadanos españoles, sino a “cualesquiera personas, físicas o jurídicas, nacionales o extranjeras, residentes o no residentes, que por sus relaciones económicas con o desde nuestro territorio (principio de territorialidad) exteriorizan manifestaciones de capacidad económica, lo que les convierte, también, en principio, en titulares de la obligación de contribuir conforme al sistema tributario” (STC 96/2002, FJ. 7.º). Consecuentemente, los tributos han de exigirse a todos aquellos que pongan de manifiesto la capacidad económica tipificada en los hechos imponibles de los distintos tributos y que se encuentren en el ámbito territorial al que se extienda el poder tributario del ente público, de donde se infiere que el principio de generalidad adquiere su sentido al relacionarlo con el principio de capacidad económica. Principio con el que se intenta prohibir las discriminaciones y privilegios en materia tributaria. Todos los que obtengan rentas en el ámbito territorial del ente público impositor deberán concurrir al sostenimiento de los gastos públicos; pero no todos, sino sólo aquellos que a la luz del resto de principios constitucionales tengan la necesaria capacidad contributiva. El legislador debe delimitar todos los presupuestos de hecho que denoten capacidad contributiva, pues en caso contrario se estaría vulnerando el principio de generalidad La efectiva aplicación de este principio está ligada al problema del establecimiento de EXENCIONES Y BONIFICACIONES FISCALES. PRINCIPIO DE GENERALIDAD (continuación) El principio de generalidad debe informar, con carácter general, el ordenamiento tributario, vedando la concesión de privilegios e inmunidades fiscales. Este principio se opone al establecimiento de exenciones y bonificaciones tributarias que no tengan razón de ser y puedan considerarse discriminatorias. Ello ocurrirá cuando se traten de forma distinta situaciones que son idénticas, y cuando tal desigualdad no encuentre una justificación razonable. De ello se desprende la estrecha relación que también existe entre los principios de generalidad e igualdad en materia tributaria. Una reciente aplicación práctica de los principios de generalidad e igualdad en materia tributaria en relación con el establecimiento de exenciones se encuentra en la STC 10/2005. En ella se resuelven varias cuestiones de inconstitucionalidad contra una exención a favor de las Cajas de Ahorro, establecida en el Impuesto sobre Actividades Económicas, por aquellas actividades puramente mercantiles, comerciales, financieras (y, por tanto, lucrativas) de aquellas. – El TC afirma, en el FJ. 5.º de la sentencia, que “la exención, como quiebra del principio de – generalidad que rige la materia tributaria al neutralizar la obligación tributaria derivada de la realización de un hecho revelador de capacidad económica, es constitucionalmente válida siempre que responda a fines de interés general que la justifiquen (por ejemplo, por motivos de política económica o social, para atender al mínimo de subsistencia, por razones de técnica tributaria, etc.), quedando, en caso contrario, proscrita, desde el punto de vista constitucional, por cuanto la Constitución a todos impone el deber de contribuir al sostenimiento de los gastos públicos en función de su capacidad económica […], no debiendo olvidarse que los principios de igualdad y generalidad se lesionan cuando «se utiliza un criterio de reparto de las cargas públicas carente de cualquier justificación razonable y, por tanto, incompatible con un sistema tributario justo como el que nuestra Constitución consagra en el art. 31» (STC 134/1996, FJ. 8)”. Sobre la base de esta doctrina, el TC concluye que dicha exención es contraria a los principios de generalidad e igualdad “por cuanto discrimina a unas entidades respecto de otras en el ejercicio de la misma actividad, sin una justificación capaz de neutralizarla”, al no servir a tales efectos la justificación histórica del exclusivo carácter benéfico de las Cajas de Ahorro, ya que la evolución de la normativa sobre la materia las ha ido equiparando progresivamente con las restantes instituciones financieras, “permitiéndoles el ejercicio de la actividad crediticia en condiciones de igualdad, pasando, en consecuencia, a ser su actividad principal, la económica, y la accesoria, la benéfico-social […]” (FJ. 6.º). PRINCIPIO DE GENERALIDAD (continuación) No obstante, la concesión de beneficios fiscales puede ser constitucionalmente legítima cuando, a pesar de favorecer a personas dotadas de capacidad económica suficiente para soportar cargas tributarias, el legislador dispensa el pago de tributos con el fin de satisfacer determinados fines protegidos constitucionalmente, tales como atender al mínimo de subsistencia (por exigencia del principio de capacidad económica), por razones de técnica tributaria (como las exenciones tendentes a evitar supuestos de doble imposición), o con el fin de satisfacer determinados fines de política económica dotados de cobertura constitucional. Especial mención merecen los “principios rectores de la política social y económica” contenidos en el capítulo tercero del título primero de la Carta Magna (arts. 39 a 52) entre los que se encuentran la protección de la familia (art. 39), de la salud (art. 43), del acceso a la cultura (art. 44), del medio ambiente (art. 45 CE), la conservación del patrimonio histórico (art. 46 CE), el acceso a una vivienda digna (art. 47), etc., por cuanto nos sitúan en el problema relativo a la admisibilidad constitucional del empleo de los tributos con fines extrafiscales. Así, ha declarado la STC 57/2005, “la exención o bonificación –privilegio de su titular– como quiebra del principio de generalidad que rige la materia tributaria (artículo 31.1 CE), en cuanto que neutraliza la obligación tributaria derivada de la realización de un hecho generador de capacidad económica, sólo será constitucionalmente válida cuando responda a fines de interés general que la justifiquen (por ejemplo, por motivos de política económica o social, para atender al mínimo de subsistencia, por razones de técnica tributaria, etc.), quedando, en caso contrario, proscrita, pues no hay que olvidar que los principios de igualdad y generalidad se lesionan cuando se utiliza un criterio de reparto de las cargas públicas carente de cualquier justificación razonable y, por tanto, incompatible con un sistema tributario justo como el que nuestra Constitución consagra en el artículo 31 (STC 134/1996, FJ. 8.º; y STC 96/2002, FJ. 7.º)”. PRINCIPIO DE GENERALIDAD (continuación) Aunque la Constitución no hace expresa referencia a la finalidad extrafiscal del tributo, ésta encuentra amparo en el artículo 40.1 del Texto Constitucional, según el cual, “Los poderes públicos promoverán las condiciones favorables para el progreso social y económico y para una distribución de la renta regional y personal más equitativa, en el marco de una política de estabilidad económica […]”. Además, la Constitución española recoge numerosos principios rectores de la política social y económica, regulados en el capítulo III del Título I (arts. 39 a 52), que pueden legitimar la concesión de beneficios tributarios, aun cuando desde el punto de vista de la capacidad económica de los beneficiarios, no esté materialmente justificada su concesión. De otro lado, el artículo 2.1 de la LGT reconoce que los tributos, además de ser medios para recaudar ingresos públicos, pueden servir como instrumentos de política económica general y atender a la realización de los principios y fines contenidos en la Constitución. La finalidad extrafiscal y la utilización del tributo como instrumento de política económica han sido plenamente reconocidas por el Tribunal Constitucional: “[…] es constitucionalmente admisible que el Estado, y las Comunidades Autónomas en el ámbito de sus competencias, establezcan impuestos que, sin desconocer o contradecir el principio de capacidad económica o de pago, respondan principalmente a criterios económicos o sociales orientados al cumplimiento de fines o a la satisfacción de intereses públicos que la Constitución preconiza o garantiza” (STC 37/1987, de 26 de marzo, FJ. 13.º -sentencia en la que se enjuiciaba la constitucionalidad del impuesto andaluz sobre tierras infrautilizadas-; también en SSTC 186/1993, de 7 de junio, FJ. 4.º; 289/2000, de 30 de noviembre, FJ. 5.º; y 168/2004, de 6 de octubre, FJ. 10.º, entre otras). PRINCIPIO DE GENERALIDAD (continuación y fin) Como ejemplo de finalidad extrafiscal del tributo pueden citarse los Impuestos Especiales que gravan el consumo de determinados bienes como el alcohol o el tabaco; en la medida en que el consumo de esos bienes resulta contraproducente para la sociedad, cabe intentar desanimar tales consumos no deseados, de forma que, junto a la función meramente recaudatoria, estos impuestos tienen una finalidad extrafiscal como instrumento de la política sanitaria (STC 197/1992, de 19 de noviembre, FJ. 6.º). De todos modos, en relación con el principio de generalidad tributaria, no existe una solución tasada sino que deberán analizarse los objetivos marcados o que inspiren la medida extrafiscal y ver si son todos dignos de protección jurídica, así como en qué medida estos intereses pueden actuar como límites al principio de generalidad.