Artículo segundo - Junta de Andalucía

Anuncio

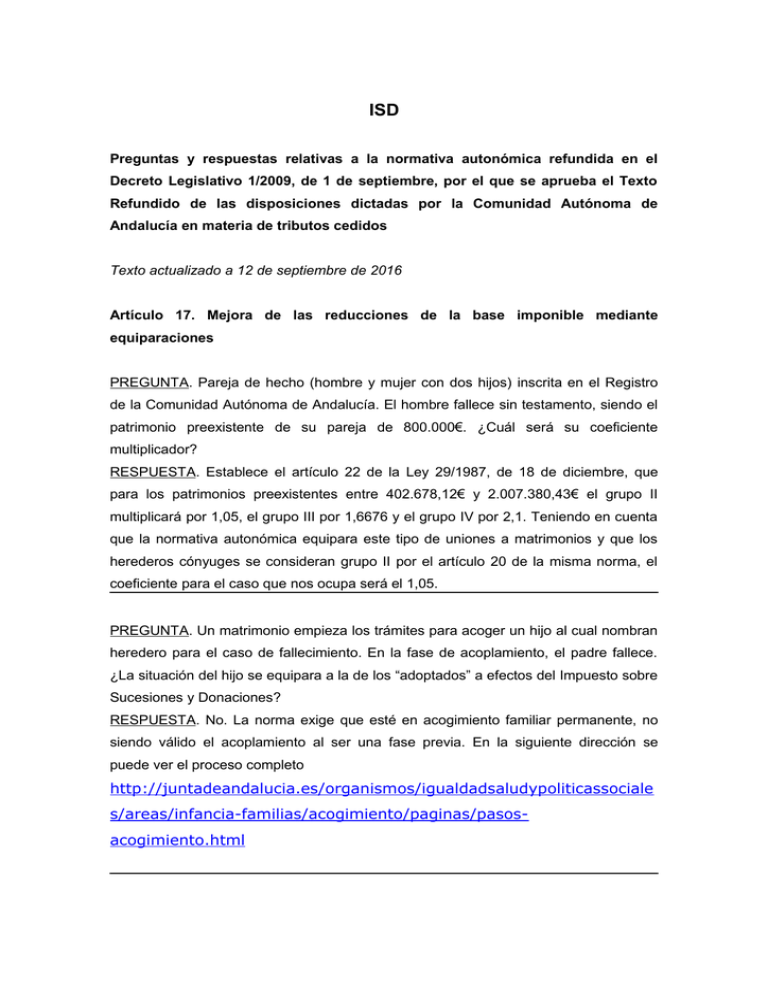

ISD Preguntas y respuestas relativas a la normativa autonómica refundida en el Decreto Legislativo 1/2009, de 1 de septiembre, por el que se aprueba el Texto Refundido de las disposiciones dictadas por la Comunidad Autónoma de Andalucía en materia de tributos cedidos Texto actualizado a 12 de septiembre de 2016 Artículo 17. Mejora de las reducciones de la base imponible mediante equiparaciones PREGUNTA. Pareja de hecho (hombre y mujer con dos hijos) inscrita en el Registro de la Comunidad Autónoma de Andalucía. El hombre fallece sin testamento, siendo el patrimonio preexistente de su pareja de 800.000€. ¿Cuál será su coeficiente multiplicador? RESPUESTA. Establece el artículo 22 de la Ley 29/1987, de 18 de diciembre, que para los patrimonios preexistentes entre 402.678,12€ y 2.007.380,43€ el grupo II multiplicará por 1,05, el grupo III por 1,6676 y el grupo IV por 2,1. Teniendo en cuenta que la normativa autonómica equipara este tipo de uniones a matrimonios y que los herederos cónyuges se consideran grupo II por el artículo 20 de la misma norma, el coeficiente para el caso que nos ocupa será el 1,05. PREGUNTA. Un matrimonio empieza los trámites para acoger un hijo al cual nombran heredero para el caso de fallecimiento. En la fase de acoplamiento, el padre fallece. ¿La situación del hijo se equipara a la de los “adoptados” a efectos del Impuesto sobre Sucesiones y Donaciones? RESPUESTA. No. La norma exige que esté en acogimiento familiar permanente, no siendo válido el acoplamiento al ser una fase previa. En la siguiente dirección se puede ver el proceso completo http://juntadeandalucia.es/organismos/igualdadsaludypoliticassociale s/areas/infancia-familias/acogimiento/paginas/pasosacogimiento.html Artículo 18. Mejora de la reducción de la base imponible por la adquisición mortis causa de la vivienda habitual. PREGUNTA. Matrimonio casado en régimen de gananciales con dos hijos tiene su vivienda habitual ganancial en Málaga, valorada en 120.000€. Fallece uno de los cónyuges sin testamento. La adjudicación y liquidación se realiza según ley ¿Cuál es la reducción por vivienda habitual? RESPUESTA. En virtud de lo establecido, en el caudal relicto sólo queda la mitad de la vivienda habitual ya que la otra mitad pertenece per se al cónyuge supérstite. Por todo ello, la reducción será de 60.000€ (100 % de 60.000) PREGUNTA. Matrimonio residente en Andalucía que por cuestiones laborales se desplazan a Cáceres donde compran una vivienda, aunque mantienen su casa de Cádiz como segunda residencia. A los 5 años, uno fallece ¿Cuál es el porcentaje de deducción? RESPUESTA. Aunque el fallecido sea andaluz, las normas del impuesto y los puntos de conexión del mismo hacen que sea inaplicable la reducción adicional del artículo 18 del TR ya que su vivienda habitual no está en Andalucía. Por su parte, tendrán que incluir en el caudal relicto la de Cádiz, sin reducción al no ser vivienda habitual PREGUNTA. Viudo que deja en herencia a su único hijo una vivienda habitual cuyo valor real es de 160.000 euros. ¿Cuál es la reducción por vivienda habitual? RESPUESTA. En virtud de lo establecido tras la reforma de 2016, el porcentaje de reducción aplicable será de 156.800€ (98 % de 160.000) Artículo 19. Reducción autonómica para cónyuge y parientes directos por herencias PREGUNTA. Fallece la madre, quedando como herederos dos hijos. El caudal relicto se valora en 370.000€. Dentro de los límites establecidos por la ley, y derivado de las disposiciones testamentarias y de adjudicaciones de bienes, su hijo mayor hereda bienes por valor de 200.000 € y el otro por valor de 170.000€. ¿Qué porcentaje de reducción del artículo 19 tienen? RESPUESTA. El apartado b) del mencionado artículo establece que la base imponible del heredero no puede ser mayor de 175.000€. Por tanto, el hijo mayor no tendrá derecho a esta reducción. El hijo menor, en cambio sí tiene derecho. La aplicación de la misma implica que su base liquidable será cero PREGUNTA. Un padre dona a su hijo 160.000€. Al ser de grupo I y estar su patrimonio preexistente en el primer tramo de la escala ¿tiene derecho a la reducción del artículo 19? RESPUESTA. No. Uno de los requisitos de la norma es que la adquisición sea mortis causa, lo que no se da en el supuesto de hecho. PREGUNTA. Fallece un ascendiente siendo los herederos a partes iguales un hijo natural del fallecido y otro adoptado. Ambos heredan por debajo de 175.000€ y su patrimonio preexistente está en el primer tramo de la escala ¿Tienen derecho a la deducción? RESPUESTA. Sí. Ambos, y hasta reducir la base a 0. El apartado a) incluye a los supuestos de equiparaciones del artículo 17.1 del TR por lo que, para la aplicación de la reducción, es indiferente que el hijo sea natural o adoptado Artículo 20. Mejora autonómica en la reducción de la base imponible correspondiente a las adquisiciones mortis causa por sujetos pasivos con discapacidad PREGUNTA. Entre los bienes dejados por una herencia, se encuentra un legado a un sobrino discapacitado (grado del 40 %). ¿Cuál es su base imponible máxima de reducción? ¿Tiene alguna importancia el patrimonio preexistente que tenga? RESPUESTA. La norma establece que los grupos III y IV del artículo 20 de la Ley de Sucesiones deben tener un patrimonio preexistente que esté en el primer tramo de la escala. Por tanto, si se encuentra en ese primer tramo, su base imponible debe ser inferior a 250.000€ para la aplicación de la reducción. Si no está en ese tramo de patrimonio preexistente o es superior, no se aplicará reducción alguna (tampoco del artículo 19, al ser grupo III). PREGUNTA. Un hijo con un grado de discapacidad del 20 % hereda determinados bienes. ¿Cuál será su base máxima imponible para que pueda tener derecho a la reducción de tal forma que su base liquidable sea cero? RESPUESTA. El artículo 3 del TR establece que a los efectos de la ley, persona con discapacidad es aquella que tenga un grado igual o superior al 33 %. Dado que el grado de discapacidad es inferior en este caso, no es aplicable la “ampliación” del artículo 20. La base imponible máxima para que opere la reducción será así, no de 250.000€, sino de los 175.000€ del artículo 19. PREGUNTA. ¿Hay alguna diferencia en el tratamiento del patrimonio preexistente de los herederos en los artículos 19 y 20? RESPUESTA. Sí. Para la aplicación del artículo 19 (grupos I y II del artículo 20.2.a de la Ley 29/87) es necesario que se encuentren en el primer tramo de la escala del artículo 22 de la Ley 29/87. En cambio, para la aplicación del artículo 20, no lo es. El patrimonio preexistente sólo se tiene en cuenta a efectos del artículo 20 si el discapacitado heredero es de grupo III o IV Artículo 21. Mejora de la reducción estatal de la base imponible por la adquisición mortis causa e inter vivos de empresas individuales, negocios profesionales y participaciones en entidades. PREGUNTA. Persona fallecida en enero de 2011. Entre la herencia se encuentra la vivienda habitual sobre la que los herederos se aplicaron la reducción del 95% del artículo 20.2.c) de la Ley 29/1987. En septiembre de 2016 la venden. ¿Tiene alguna consecuencia fiscal o es aplicable el artículo 21.1.a) del TR? RESPUESTA. Sí. El artículo 21.1.a) del TR, efectivamente reduce de 10 a 5 años el plazo de mantenimiento de los bienes heredados objeto reducción en base imponible. Tal artículo fue redactado por el Decreto Ley 1/2010, de 9 de marzo por lo que tiene efectos para los hechos imponibles realizados tras esa fecha. Como la fecha del óbito es posterior a la misma, tal norma es aplicable al caso concreto. PREGUNTA. Donación en 2016 de padre a hijo de empresa familiar domiciliada en Andalucía. ¿Tiene derecho? ¿Cuál es el porcentaje de reducción? RESPUESTA. Si para la mencionada empresa es aplicable la exención establecida en el artículo 4.8 de la Ley de Patrimonio, el porcentaje de reducción será del 99 % (y no del 95 %), siempre que se mantenga en el patrimonio del donatario al menos durante cinco años (y no diez) desde la donación. PREGUNTA. Las mejoras establecidas por el artículo 21 del TR, ¿son aplicables a hijos adoptados, primos, nietos o sobrinos? RESPUESTA. La reducción es aplicable a cónyuges, descendientes o adoptados, ascendientes o adoptantes y colaterales hasta el tercer grado por consanguinidad y por afinidad del donante. Por tanto, del listado anteriormente expuesto, todos tendrán derecho a la reducción exceptuando los primos (que son de cuarto grado) Artículo 22. Reducción propia por la donación de dinero a descendientes para la adquisición de la primera vivienda habitual. PREGUNTA. Un matrimonio en régimen de separación de bienes dona a su hijo de 30 años la cantidad de 100.000 euros (50.000 cada uno) para que este adquiera su primera vivienda habitual. El hijo finalmente compra una cuyo valor es de 80.000 euros. ¿Tiene derecho a la reducción? ¿Por qué cantidad? RESPUESTA. Entre los distintos requisitos del artículo 22, el apartado c) establece de forma taxativa que el importe íntegro de la donación se destine a la adquisición de vivienda. Por tanto no tendría derecho a acogerse a la reducción del artículo 22, ni total ni parcialmente. PREGUNTA. Un matrimonio en régimen de separación de bienes dona a su hijo de 30 años la cantidad de 150.000 euros (75.000 cada uno) para que este adquiera su primera vivienda habitual. El hijo finalmente compra una cuyo valor es de 160.000 euros. ¿Tiene derecho a la reducción? ¿Por qué cantidad? RESPUESTA. Se ha destinado el 100 % del dinero donado a la adquisición de vivienda, por lo que el requisito del artículo 22, el apartado c) se ha cumplido. Sin embargo, y según lo establecido en el artículo 22.2, el importe máximo de reducción será de 120.000 euros. Por tanto, la reducción a esta donación será parcial ya que ascenderá a 120.000 euros, teniendo que tributar por los 30.000 restantes. PREGUNTA. Un abuelo dona a su nieto 140.000 euros para la adquisición de su vivienda habitual, que tendrá unas características especiales ya que el nieto tiene una discapacidad del 40 %. Especificar si tiene derecho a la deducción y la cuantía. RESPUESTA. La norma habla de “ascendientes”. Por tanto, el que sea de segundo grado no obsta a la aplicación de la misma. La base máxima de reducción es de 180.00 euros, por lo que, de cumplirse el resto de requisitos, la donación efectuada será totalmente deducible Artículo 22 bis. Reducción autonómica por donación de dinero a parientes para la constitución o ampliación de una empresa individual o negocio profesional. PREGUNTA. Hermano que dona a otro 100.000 euros mediante contrato privado. El donatario destina el dinero íntegramente para la ampliación de un negocio situado en Andalucía del que es titular. ¿Tiene derecho a la reducción del artículo 22 bis? RESPUESTA. Las donaciones realizadas entre hermanos, sí pueden gozar de la reducción del artículo 22 bis, a diferencia de lo que ocurre en el artículo 22, que sólo habla de ascendientes. No obstante, para el caso cuestionado, no tendría derecho ya que el apartado d) del artículo 22 bis exige unos requisitos formales de manera que no sólo es necesaria la escritura pública sino que en la misma debe constar la finalidad de la donación. PREGUNTA. ¿Qué actividades son susceptibles de acogerse a los beneficios establecidos por el artículo 22 bis? RESPUESTA. Todas, excepto aquellas cuyo fin sea a gestión de un patrimonio mobiliario o inmobiliario de acuerdo con lo establecido en la normativa del Impuesto sobre el Patrimonio (Ley 19/1991) . Artículo 22 ter. Mejora de la reducción estatal de la base imponible por la adquisición mortis causa o inter vivos de empresas individuales, negocios profesionales o participaciones en entidades por personas sin relación de parentesco con el transmitente. PREGUNTA. Tras fallecer un empresario, deja en legado uno de sus negocios a un empleado de la misma que no forma parte de su núcleo familiar. ¿Qué requisitos deben cumplirse para tener derecho a la mejora establecida en este artículo? RESPUESTA. Desde el punto de vista laboral, según el apartado 3 son dos: deberá tener una antigüedad de 10 años en la empresa de los cuales, con al menos 5 de ellos realizando tareas de responsabilidad (cotizando según grupos 1 y 2 del régimen de la Seguridad Social o apoderamiento para las actividades de gestión de la empresa) Los requisitos son acumulativos, por lo que no basta con tener uno de los dos. PREGUNTA. ¿Pueden los integrantes del núcleo familiar tener derecho a esta mejora de la reducción? RESPUESTA. No, porque esta mejora es específica para aquellas personas sin relación de parentesco. La mejora para familiares del finado se recoge en el artículo 21 TR. Los herederos/donatarios que no se encuentren en los artículos 21.1.c) y 21.2.c) sí podrán acogerse a la del artículo 22 ter. Artículo 22 quater. Reducción autonómica por la adquisición mortis causa e inter vivos de explotaciones agrarias PREGUNTA. Agricultor andaluz jubilado que fallece dejando las tierras que explotaba en Almería a su hijo, el cual ya ejercía la la actividad agraria de forma personal, habitual y directa, aunque los rendimientos de la misma no suponían más del 50% de sus rendimientos totales ¿Tendría derecho a la reducción? RESPUESTA. Según lo expuesto, y tras la modificación normativa de 2016, el hijo tendrá una reducción propia del 99% en la base imponible ya que cumple todo lo establecido en el apartado primero.