IMPACTO SOBRE EL MERCADO BURSÁTIL ESPAÑOL DE LOS

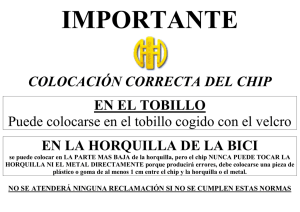

Anuncio