Informe final - Centro Pyme Adeneu

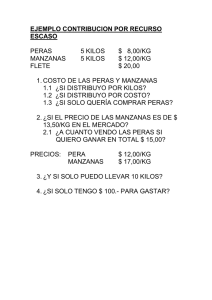

Anuncio