Financiamiento de la Seguridad Social U3 Mod 1

Anuncio

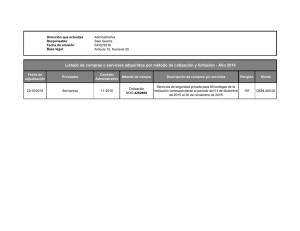

DIPLOMADO EN SEGURIDAD SOCIAL MÓDULO 1: PANORAMA GENERAL DE LA SEGURIDAD SOCIAL Diplomado en Seguridad Social Módulo 1: Panorama General de la Seguridad Social UNIDAD DIDÁCTICA 3 FINANCIAMIENTO DE LA SEGURIDAD SOCIAL INDICE INTRODUCCIÓN 1. ¿Cómo se financia la seguridad social? 2. Sistemas financieros. 3. Fuentes de financiación. 3.1. Cotizaciones Sociales 3.2. Aportaciones públicas 3.3. Otros recursos 4. Contexto económico de la Seguridad Social. 4.1 Variables Exógenas de la Seguridad Social 4.2 Variables Endógenas a la Seguridad Social 4.3 Efectos macroeconómicos de las cotizaciones 5. El Financiamiento de la Seguridad Social en México. 5.1. Financiamiento de los servicios en el IMSS 5.2. Financiamiento de los servicios en el ISSSTE 5.3. Financiamiento del Seguro Popular 5.4 Financiamiento de los Instituto estatales de Seguridad Social 6. Principales tendencias en el financiamiento de la Seguridad Social en diferentes países. Resumen Glosario Bibliografía 2 Diplomado en Seguridad Social Módulo 1: Panorama General de la Seguridad Social Introducción Las prestaciones de la seguridad social representan un gasto que hay que financiar. La gente debe confiar en que las recibirá cuando las necesite. Por consiguiente, debe haber una administración eficaz y es preciso disponer del dinero necesario para satisfacer los pagos cuando llegue el momento. ¿Cómo se financian las prestaciones? ¿Qué problemas conlleva la financiación de la seguridad social? La adecuada valoración de estas cuestiones permitirá que los representantes de los trabajadores y de los empleadores, así como el público en general, entiendan mejor por qué es preciso concentrar los recursos en un determinado sector y, una vez asignados, fijar las prioridades. Los regímenes no pueden ser puestos en práctica sino se presta especial atención a su financiación y cuando se desarrolla un nuevo régimen, es necesario determinar el costo de las prestaciones para garantizar que éstas son viables. Esto se aplica a todos los regímenes sea un pequeño y sencillo régimen ocupacional de pensiones o un sistema nacional de seguridad social. Los recursos de los sistemas de Seguridad Social, tanto respecto a la naturaleza de los mismos como a su cuantía, están condicionados por la cobertura social que ofrece el modelo que se aplique, la naturaleza de las contingencias que cubre, los regímenes de que se trate y las características de las prestaciones que otorgue. En general, en aquellos esquemas protectores cuya cobertura es universal, extendiéndose al conjunto de la población y en condiciones iguales para todos los ciudadanos, la financiación suele realizarse a través de los impuestos, puesto que ni el derecho ni la intensidad protectora están vinculados a una determinada aportación económica. Por el contrario, en los modelos profesionales o contributivos, la financiación se realiza a través de las cotizaciones sociales, puesto que la protección, tanto en cuanto a la adquisición del derecho como a la determinación de la cuantía de las prestaciones económicas, está relacionada con la obligación de contribuir al sistema. La distinción entre contingencias también marca diferencias en su financiación. Así, las derivadas de los riesgos profesionales, accidentes de trabajo y enfermedades profesionales, independientemente de la naturaleza de las prestaciones, siempre se realiza a través de las cotizaciones sociales, que por lo regular aporta el patrón. Por el contrario, en las contingencias comunes, - aquellas cuya causa no se deriva o está relacionada con una actividad profesional- la financiación puede provenir de los impuestos o de las cotizaciones sociales, según los distintos modelos y prestaciones. En los sistemas contributivos, como es el caso de los países de la Comunidad Iberoamericana, prevalece la financiación por cotizaciones sociales, las cuales se determinan aplicando un tipo de cotización sobre la base establecida en función de las retribuciones salariales percibidas. Estas cotizaciones, para algunos, tienen la característica de cuota de aseguramiento, especialmente en los sistemas fuertemente contributivos cuyas prestaciones económicas vienen determinadas por el esfuerzo de cotización realizado. Para otros, las cotizaciones sociales tienen una consideración de impuesto sobre la nómina, por su carácter de exacción obligatoria que grava las retribuciones salariales. De aquí que, en algunos sistemas europeos, se considere que los ingresos provenientes 3 Diplomado en Seguridad Social Módulo 1: Panorama General de la Seguridad Social del conjunto de los impuestos generales deben cobrar una mayor importancia en la financiación de la protección social. En cualquier caso, desde un punto de vista práctico, sin perjuicio del debate sobre las formas de financiación, es conveniente hacer algunas consideraciones especialmente referidas a la capacidad y eficacia de la recaudación de las cotizaciones sociales. 1. ¿Cómo se financia la seguridad social? Los regímenes nacionales de seguridad social contribuyen a la protección social de la población mediante la redistribución de una parte significativa del producto interno bruto (más del 30 por ciento en algunos países). Esta importante cantidad de recursos se compone de: 1) Las cotizaciones sociales abonadas por los empleados, los empleadores y los gobiernos; 2) Las transferencias de los gobiernos (es decir, los impuestos y beneficios de asignación específica, los ingresos generales y los créditos internacionales); 3) Otras disposiciones más recientes tales como el microseguro, el microcrédito y los regímenes de protección comunitarios. Se entiende por financiamiento de la seguridad social, al conjunto de medidas adoptadas por el sistema a fin de proveerse de los fondos o recursos necesarios para su funcionamiento. Las fuentes suelen variar dependiendo, principalmente, de los objetivos del sistema de protección social y de las prestaciones concretas que se quiere financiar. La decisión sobre las fuentes que se utilizarán y la distribución de cargas entre las mismas no es una decisión puramente técnica, sino que también debe basarse en una serie de consideraciones de carácter social y económico. Todo régimen de seguridad social debe financiarse de manera que, llegado el momento, puedan pagarse las prestaciones que correspondan y los gastos administrativos que ocasionen (OIT, 2001). Las fuentes de financiamiento de la seguridad social son, por lo general, las siguientes: Impuestos especiales o asignados a la seguridad social; Participación del Estado (recursos propios); Participación de otras autoridades estatales (por ejemplo: municipales y provinciales); Cotizaciones de los asegurados; Cotizaciones de los empleadores; Rentas de capital y otros ingresos. Se denominan “prestaciones contributivas” a aquellas que son financiadas con aportes de los propios beneficiarios (generalmente como un porcentaje del salario de los trabajadores activos) y los empleadores. Por otro lado, las prestaciones no contributivas son aquellas cuyos fondos se obtienen de recursos provenientes de rentas generales. También existen algunas prestaciones que se financian tanto con recursos contributivos como no contributivos. En algunos casos, el Estado también aporta al régimen de seguridad social, ya sea según una fórmula determinada o mediante subsidios, por ejemplo, para cubrir algún déficit temporal. 4 Diplomado en Seguridad Social Módulo 1: Panorama General de la Seguridad Social También es importante señalar que el financiamiento y la cobertura de la seguridad social están directamente vinculados a la situación del empleo y los salarios, aunque se trate de variables endógenas de la Seguridad Social. Cuando disminuye el empleo formal y el salario real, se reduce la cobertura y baja el financiamiento. 2. Sistemas Financieros Los sistemas financieros tratan de financiar las prestaciones sociales en régimen de equilibrio económico, garantizando así la estabilidad de los sistemas de Seguridad Social. Este equilibrio económico-financiero se expresa, con carácter general, por la siguiente igualdad de equilibrio: GASTOS (±) VARIACIÓN DE RESERVAS = COTIZACIONES SOCIALES + APORTACIÓN ESTADO + RENDIMIENTOS DÉLAS RESERVAS + OTROS INGRESOS Esta igualdad es válida para cualquier modelo de financiación, si bien sus componentes variaran en función de que se aplique a un sistema en donde predominan las prestaciones no contributivas y de cobertura universal, frente a otro en donde las prestaciones son fundamentalmente de naturaleza contributiva. Cuando se considere un régimen de reparto con generación de excedentes durante un periodo determinado, el equilibrio que expresa la anterior igualdad, se alcanza a medio o largo plazo, pudiendo generarse reservas de estabilización de cierta importancia. Las reservas pueden aplicarse a lograr el equilibrio, compensando las variaciones del ciclo económico, el gasto de contingencias excepcionales o las variaciones demográficas previstas a medio o largo plazo. En este caso pueden ser importantes los rendimientos financieros. En estos supuestos, la estabilidad del tipo de cotización dependerá de la planificación del equilibrio en un plazo superior al año y, consiguientemente, de la cuantía de las reservas constituidas, cuestión significativa, dada la incidencia de la cotización en los costes de las empresas y considerando, además, que en estos sistemas de prestaciones definidas los ingresos deben adecuarse a las necesidades de los gastos. Cuando se trata de sistemas de capitalización o de aportación definida, los gastos, es decir, las prestaciones, deben adecuarse a los recursos acumulados y el equilibrio se expresa siempre en periodos largos de tiempo. Las reservas juegan una función esencial y, consiguientemente, sus rendimientos, debiéndose distinguir la capitalización colectiva de la individual, especialmente para la determinación de las prestaciones y su relación con el esfuerzo de cotización. Por otra parte, es necesario señalar que en el equilibrio de un sistema de pensiones, tanto desde la vertiente de los gastos como en la de los ingresos, juegan un papel importante factores demográficos, epidemiológicos y económicos. 5 Diplomado en Seguridad Social Módulo 1: Panorama General de la Seguridad Social 3. Fuentes de financiación Las dos fuentes de financiación más significativas de los sistemas de Seguridad Social son las cotizaciones sociales y las aportaciones públicas. 3.1 Cotizaciones Sociales Son gravámenes obligatorios que se determinan en función de un porcentaje de los salarios y que se destinan a la financiación de las prestaciones sociales. Generalmente se determinan aplicando un tipo de cotización sobre una base, que está en función de las remuneraciones percibidas, obteniéndose así la cuota a deducir de los salarios. Los elementos que determinan la cotización son: El tipo de cotización. Es el porcentaje establecido por ley que se aplica sobre la base de cotización para determinar la cuota a la Seguridad Social. Puede ser un tipo único para el conjunto de las prestaciones sociales o bien diferenciadas por prestaciones o grupo de prestaciones según su naturaleza. Puede variar según los distintos regímenes. En el caso de la cobertura de los riesgos profesionales se suele configurar en forma de tarifas de primas, según el riesgo de siniestralidad de las distintas actividades productivas. La base de cotización. Es la base cuantitativa del salario percibido sobre la que se aplica el tipo de cotización para obtener la cuota. Cabe distinguir: De cuantía fija, según bases tarifadas por categorías profesionales. La base es un importe fijo del salario, igual para todos los trabajadores de la misma categoría. De cuantía variable, en función de los salarios percibidos. Puede estar condicionada por un límite inferior y superior (base mínima y máxima de cotización), por categorías profesionales o ser general para todo el sistema. En relación con la determinación de la cuota podemos distinguir las siguientes modalidades de cotización: De cuota fija. La cotización es una cantidad fija e igual establecida legalmente para el conjunto de obligados al pago que se detrae del salario. De cuota variable. La cotización es el resultado de aplicar el tipo de cotización sobre la base de cotización, distinguiendo por su cuantía: o Sin límite de cotización. La cuantía de la cotización no tiene ningún límite o tope, por lo que la base de cotización está en función de los salarios reales percibidos. Supone, a su vez, que no hay límite cuantitativo en el aseguramiento contributivo. o Con topes de cotización. La cotización grava el salario percibido desde una base mínima de cotización -que habitualmente equivale al salario mínimo legalmente establecido- hasta un tope máximo establecido normativamente. En este caso, a su vez, el tope máximo constituye el límite superior de aseguramiento, si bien en algunos casos se limita, además, la cuantía de las prestaciones de carácter público que pueden devengarse. 6 Diplomado en Seguridad Social Módulo 1: Panorama General de la Seguridad Social En relación con los sujetos obligados a cotizar, distinguiremos: Cotizaciones sociales a cargo de los empleadores. Son las contribuciones obligatorias a cargo de los empleadores por el aseguramiento de sus trabajadores. Cotizaciones sociales a cargo de las personas protegidas. Aportaciones obligatorias de los trabajadores, tanto los que lo son por cuenta ajena como autónomos. En algunos supuestos, con carácter de excepción, otras personas pueden cotizar con la finalidad de mantener ciertos derechos sociales, según condiciones previstas en los respectivos convenios especiales establecidos. Tal es el caso de personas que han cesado en la actividad laboral y desean mantener cierta cobertura, o bien cuando el sistema da opción a determinada cobertura si se cumplen unas condiciones de cotización. En cuanto a la finalidad financiera: Cotizaciones indiferenciadas, cuya función es la de financiar el conjunto de las prestaciones. Cotizaciones afectadas a la financiación de una prestación determinada. En algunos sistemas una parte de la cotización se realiza para una cobertura concreta, por ejemplo es frecuente la cotización por desempleo. Igualmente, en los sistemas de capitalización individual la cotización está afectada a una cobertura específica. 3.2. Aportaciones públicas Constituyen la forma habitual de financiarse los sistemas de cobertura universal, bien sea través del Presupuesto del Estado directamente o bien a través de Presupuesto de la Segundad Social, cuando éste se configura como entidad presupuestaria independiente que recibe una aportación pública, sin perjuicio de que se integre y consolide como parte del presupuesto del sector público. Se aplican principalmente para cubrir financieramente el gasto derivado de las prestaciones económicas no contributivas, por tanto sin relación sinalagmática, así como las prestaciones de asistencia sanitaria y de servicios sociales cuya cobertura se extiende con carácter universal. Igualmente, las transferencias de recursos generales del Estado pueden tener como finalidad financiar aquellos regímenes especiales de los sistemas de protección social que se desean incentivar, o bien cubrir las reducciones o bonificaciones de cotización de determinados tipos de contratación laboral que se quiere fomentar. De acuerdo a un criterio finalista, las aportaciones públicas se pueden clasificar según se destinen a: Financiar una prestación determinada, bien plenamente (pensiones no contributivas) o parcialmente (complemento de pensión mínima), generalmente utilizando la forma presupuestaria del crédito finalista. Contribuir a la financiación conjunta indiferenciada de las prestaciones junto con las restantes fuentes financieras, en función de las necesidades existentes en cada ejercicio económico o período que se considere, aportación generalmente limitativa. En cuanto a su origen podemos hacer la siguiente distinción de las aportaciones públicas: 7 Diplomado en Seguridad Social Módulo 1: Panorama General de la Seguridad Social Procedentes de los recursos fiscales generales. Aquellas que proceden de recursos fiscales afectados. Ya sea de impuestos específicos no afectados en su totalidad, como el de la renta de las personas físicas o el impuesto sobre el valor añadido, de los cuales se detraen cuantías o proporciones predeterminadas en función de una ley, que son destinadas a la financiación de la protección social. O bien se trate de un tributo afectado íntegramente a una clase de prestación con carácter de recurso principal o bien complementario (contribución social generalizada, en el caso francés, o el recargo sobre el IVA de algún producto específico, como la gasolina, aplicado por la Comunidad de Madrid para incrementar los recursos destinados a la atención sanitaria) En cuanto al límite de su cuantía podemos distinguir las aportaciones que se realizan a través de: Créditos ampliables, que cubren necesidades amparadas por derechos subjetivos, como es el caso de las prestaciones económicas no contributivas en España, pensiones de vejez e invalidez y protección familiar. En este caso las necesidades determinan la cuantía de la financiación, ampliándose los créditos cuando se amplían esas necesidades de cobertura. Créditos limitativos, como es el caso de la mayoría de los créditos que financian el gasto sanitario (salvo los gastos de farmacia y de medicamentos que se consideran habitualmente ampliables) y los de servicios sociales. En este supuesto, los recursos disponibles establecen el límite del correspondiente gasto y sólo a través de un suplemento o crédito extraordinario, arbitrado a través de un expediente presupuestario, puede aprobarse excepcionalmente un incremento de recursos. Esta fuente de financiación, en su cuantía, es muy dependiente del cuadro impositivo que se establezca, de la eficacia recaudatoria de los impuestos, de la variación del crecimiento de la economía, además de la política sobre el gasto público que se aplique. Por consiguiente, el equilibrio del presupuesto social depende tanto de los recursos que sea posible destinar como de las prioridades en el gasto público que se apliquen. 3.3. Otros recursos Corresponden en su mayoría a recursos procedentes de los activos inmobiliarios, financieros, y de servicios propiedad de los Sistemas de Seguridad Social. En este caso adquieren gran importancia cuantitativa aquellos sistemas en los que existen grandes reservas de recursos, en los cuales la acumulación de fondos exige la inversión de las correspondientes reservas. También se agrupan en este concepto los ingresos que provienen de cobros por servicios prestados a terceros, ticket moderador en la utilización de servicios o consumo de medicamentos. 4. Contexto económico de la Seguridad Social Dada la estrecha relación de la Seguridad Social con la realidad social y económica, fácilmente puede deducirse que su evolución está influida por variables demográficas y macroeconómicas, independientemente de las propias de cada sistema. Y, a su vez, desde la Seguridad Social, por la 8 Diplomado en Seguridad Social Módulo 1: Panorama General de la Seguridad Social importancia de su presupuesto, hay una serie de efectos que se trasladan al sistema económico general. Por ello, es conveniente analizar, desde una perspectiva económica, tanto las variables externas como internas a la Seguridad Social y su influencia en la evolución de sus gastos e ingresos, facilitando la previsión de posibles medidas en orden a la estabilidad y equilibrio de los propios sistemas. 4.1 Variables Exógenas a la Seguridad Social Entre las principales variables macroeconómicas y poblacionales, externas a la Seguridad Social, que inciden en su evolución futura, se deben señalar las siguientes: El Producto Interior Bruto (PIB), cuya variación indica cómo evoluciona la riqueza de un país y, por lo tanto, la capacidad económica del mismo para dar cobertura a las necesidades sociales. El índice de Precios al Consumo (IPC), cuya variación suele determinar la cuantía del incremento de las pensiones, influyendo así directamente en el nivel de gasto. A su vez, en la vertiente de los ingresos puede afectar a la evolución de las bases de cotización, puesto que en muchos casos están ligadas a la variación de este índice, o bien, indirectamente por la incidencia en el incremento de los salarios que determinan las citadas bases. Evolución del Salario Mínimo ínter profesional (SMI) cuya variación suele estar relacionada con la del IPC. Su importancia se refleja en que en muchos casos determina el importe de la base mínima de cotización, así como suele ser la referencia para fijar el nivel de las pensiones mínimas. Evolución de la población general, de la que procede la afiliación a la Seguridad Social, y cuya estructura tiene una influencia decisiva sobre los sistemas, tanto porque determina la población potencialmente activa y, consiguientemente, probable cotizante, como porque indica el número de personas mayores que influye en el flujo del número de pensiones, aspecto importante para poder efectuar estudios de proyección para anticipar cuál es el comportamiento futuro de la Seguridad Social. Así vemos que en un período de alta natalidad (efecto "baby boom”) se produciría un fuerte incremento del número de cotizantes durante el período de actividad económica, pero posteriormente, años después, un aumento adicional de gasto al alcanzar las generaciones más jóvenes la edad de jubilación. Un efecto contrario se produciría cuando se contrae la natalidad y envejece la población como ocurre en buena parte de los países más desarrollados. Evidentemente estas situaciones afectarán al volumen de gastos e ingresos y, en su caso, a las decisiones que será necesario tomar dentro de las políticas de financiación. Evolución de la población ocupada y desempleada, que incide en las previsiones sobre la variación del empleo y, por tanto, en la de los cotizantes y consiguientemente en el volumen de las cotizaciones. Estructura del mercado de trabajo, que incide tanto en la intensidad de la cotización como en el perfeccionamiento de los derechos, especialmente por las formas de trabajo a tiempo parcial y contratos eventuales. 9 Diplomado en Seguridad Social Módulo 1: Panorama General de la Seguridad Social Evolución de la negociación colectiva, cuya incidencia es importante en cualquier sistema que tenga basadas sus cotizaciones sobre salarios. La variación que experimentan dichos salarios en función de los acuerdos que se reflejan en dicha negociación será determinante en la evolución del importe de las cuotas recaudadas. El comportamiento del mercado financiero o de las instituciones en las que se realizan dichas inversiones, ya que los rendimientos de cada momento incidirán en la evolución de dicho sistema, especialmente incide sobre los sistemas de capitalización así como en aquellos que tienen unas reservas acumuladas, por las inversiones de sus fondos. 4.2 Variables Endógenas a la Seguridad Social Son aquellas que son propias del Sistema, que influyen en él y están impulsadas por el mismo, suponiendo una toma de decisión que afecta normalmente a la reglamentación aplicable y que puede, a su vez, estar originada por dos circunstancias distintas: Autónomas como decisión propia para poner al día las medidas de política sobre prestaciones sociales o financiación que se lleve a cabo por los poderes públicos, o Inducidas por la necesidad de adaptación a las circunstancias que se derivan del influjo de las variables exógenas y que necesitan de una reacción para garantizar el equilibrio económicofinanciero de cualquier sistema. Ejemplos de estas variables suelen ser los derivados de variaciones normativas tales como: Modificaciones normativas que afecten al ámbito de las pensiones y que puede suponer un cambio, tanto en los requisitos para acceder a las mismas (periodo de carencia, edad...), como en los procedimientos establecidos para la determinación de las cuantías de las pensiones, y que pueden referirse, tanto a la modificación de la base de cálculo, como a los porcentajes que se aplican a la misma para obtener el importe de la pensión. Fijación del procedimiento de revalorización, que establece el compromiso de garantizar o no un cierto mantenimiento del poder adquisitivo de las pensiones. En este sentido pueden clasificarse en tres las formas de revalorización: discrecional cuando no existe norma que obligue a aplicarla, ad hoc cuando está establecida por ley pero en la misma no se fija el cuánto y el cómo se aplica, y automática cuando la norma establece el plazo y módulo de incremento a aplicar. Es evidente que una mayor o menor cuantía de revalorización significará un compromiso de nivel de gasto muy distinto. Modificaciones normativas que afectan al área de la recaudación y que pueden referirse tanto a la variación en la población que obligatoriamente tiene que efectuar las cotizaciones, como a la forma de cotizar sobre los salarios o variación en los tipos de cotización que se apliquen en cada caso. 4.3 Efectos macroeconómicos de las cotizaciones Al ser la principal fuente de financiación las cotizaciones sociales, es fundamental abordar los efectos que las mismas tienen sobre el crecimiento económico y la distribución de la renta ya que representan cuantías muy importantes en relación con el Producto Interior Bruto (PIB). Otro 10 Diplomado en Seguridad Social Módulo 1: Panorama General de la Seguridad Social efecto importante es la percepción que tenga el ciudadano de la relación entre las cotizaciones que paga y las prestaciones que percibe o tenga derecho a percibir. En todo caso, los efectos de cada una de las fuentes financieras sobre el crecimiento económico se derivan de su repercusión en la oferta y la demanda. Hay que considerar su impacto sobre el ahorro público y privado y sobre la oferta de trabajo. Además todo o parte del dinero recaudado se transfiere nuevamente a la sociedad en forma de renta y de prestaciones en especie, contribuyendo a la demanda interna. También hay que considerar la gran interrelación existente en las economías en el ámbito internacional. Dada la complejidad de las relaciones e interrelaciones de las distintas variables, así como la necesidad una amplia base de datos generalmente no disponible, ha sido difícil plantearse un modelo macroeconómico global, de manera que en la mayoría de los países se ha optado por análisis parciales para analizar los distintos efectos, reflejando el comportamiento interno de un área o sector concreto y una parte de las relaciones externas. Por otra parte, los efectos macroeconómicos también dependen del sistema financiero implantado. Por ejemplo, en los sistemas con recursos procedentes en gran parte de cotizaciones sociales, éstas alcanzan porcentajes importantes en relación con el PIB. Una estructura financiera de este tipo tiene unos efectos indudables sobre el mercado de trabajo. En tales sistemas las reformas propuestas tienden a encontrar fuentes alternativas de financiación de manera que se atenúe la incidencia que sobre el empleo ejercen las cotizaciones sobre salarios. Algunas de las posibles medidas consisten en reducir las cotizaciones a empresas que generen empleo, a determinados tipos de contratos para jóvenes demandantes de primer empleo o trabajadores mayores desempleados, a empresas intensivas en mano de obra. En general, las medidas suelen consistir en: a) Modificación de base y tipos de cotización Como ya se ha comentado la cotización se realiza sobre salarios reales percibidos, si bien en muchos casos no se considera el salario total, sino que existen unos topes mínimos y máximos de cotización que marcan el nivel de aseguramiento y los límites de la cotización, a la vez que sirven de base para el cálculo de prestaciones. Una modificación en la base de cotización incrementa o disminuye la cotización y además tiene una repercusión directa en el nivel de las prestaciones económicas a corto, medio y largo plazo, salvo que se refiera a componentes que no se computan en el cálculo de las prestaciones, como sucede en algunos casos con las retribuciones de las horas extraordinarias. Si las prestaciones son en especie o uniformes de carácter universal, la variación de la base de cotización tiene repercusión en la recaudación pero no en el gasto. La existencia de topes máximos de cotización puede introducir un cierto carácter regresivo en las cotizaciones, si bien ese efecto queda atenuado al existir también una cuantía máxima de prestación económica que se calcula sobre la base cotizada. La regresividad afecta a las 11 Diplomado en Seguridad Social Módulo 1: Panorama General de la Seguridad Social prestaciones en especie o uniformes ya que éstas son independientes de la base por la que se cotiza. Por otra parte, una forma inmediata de modificar la recaudación es modificar el porcentaje aplicable sobre la base de cotización, esta medida no afecta a la cuantía de las prestaciones y puede realizarse de manera selectiva entre sectores de actividad, grupos de trabajadores, etc. b) Evolución de la estructura de financiación Los sistemas de Seguridad Social son dinámicos y, por tanto, las fuentes financieras tienen que adaptarse continuamente a las necesidades a cubrir. La tendencia general observada de los sistemas es de incremento de la protección lo que implica aumentar también las necesidades de financiación. Ello ha producido en muchos países una modificación de la estructura financiera que en general se ha orientado a: Aumentar las transferencias del Estado a la Seguridad Social, recursos procedentes a su vez de impuestos generales (IVA) o impuestos especiales. Ampliación de las bases de cotización, mediante su acercamiento a salarios reales y la consideración de otros factores sobre los que se efectúa la recaudación. La armonización de la presión contributiva de los distintos sistemas de protección que existen en un país, así como la homogeneización de la protección de los distintos colectivos. La coordinación con la política económica y su evolución. Pero sin duda la principal tendencia observada en los últimos años, en los países más desarrollados, ha sido la paulatina sustitución de las cotizaciones sociales por aportaciones del Estado. El aumento del gasto se ha financiado con un incremento de la aportación del Estado como alternativa para no incrementar las cotizaciones sociales, evitando los efectos sobre los costes laborales y consiguientemente sobre la creación de empleo. En general, la mayoría de los sistemas de Seguridad Social son del tipo denominado "mixtos", conteniendo prestaciones de carácter contributivo financiadas principalmente con cotizaciones sociales, y prestaciones no contributivas que pasan a tener una financiación específica generalmente procedente de aportaciones del Estado. Otra propuesta bastante extendida de modificación de los sistemas de financiación es la extensión de la base de cálculo de las cotizaciones a fin de incluir el resto de los componentes del valor añadido. Se considera que los sistemas actuales basados en cotizaciones sobre salarios con topes máximos perjudican al factor trabajo y a las empresas que lo utilizan en mayor proporción, lo que significaría una transferencia de costes desde empresas intensivas en trabajo hacia empresas intensivas en capital. En las empresas con importante uso de mano de obra (fundamentalmente las de pequeño y medio tamaño) y con salarios generalmente más reducidos, respecto de otras más tecnificadas, prácticamente todo el salario percibido por los trabajadores está sometido a cotización. Por el contrario, en las empresas con niveles retributivos mayores, parte de la masa salarial escapa de la cotización a la Seguridad Social, existiendo una presión contributiva más reducida. En esta situación y desde un punto de vista de costes, puede ser más interesante tener una masa salarial 12 Diplomado en Seguridad Social Módulo 1: Panorama General de la Seguridad Social distribuida en menor número de trabajadores (y, por tanto, con salarios más altos), ya que parte de esa masa salarial no cotiza, con lo cual no se favorece el empleo. Como conclusión, puede decirse que el sistema ideal de financiación, que debe considerar la naturaleza de la prestación que debe financiarse, es aquel que sea equilibrador entre ingresos y gastos realizando una función redistributiva, a la vez que deben ser compatibles e incluso estimular el crecimiento económico, evitando que el efecto redistributivo no caiga en la denominada trampa del paro o de la pobreza. 5. El Financiamiento de la Seguridad Social en México El proceso de financiamiento en el amplio, complejo y fragmentado sistema de seguridad social en México, tiene principalmente 5 componentes: 1) Contribuciones de los trabajadores, 2) contribuciones de los patrones, 3) Contribuciones del Gobierno, ya sea federal, estatal o municipal a la seguridad social (pueden ser contribuciones de ley y/o subsidios), 4) Gasto asistencial del Gobierno a la seguridad social, y 5) Otros ingresos derivados de los activos con que cuente cada una de las Instituciones de Seguridad Social. 5.1 Financiamiento de los servicios en el IMSS Los seguros y prestaciones que ofrece el IMSS son financiados de acuerdo a su Ley en forma tripartita por el Trabajador, Patrón y Gobierno. Adicionalmente recibe importantes recursos por parte del Gobierno en forma de subsidio para cubrir el déficit que genera su operación principalmente en salud y pensiones. El pago de contribuciones de acuerdo con el artículo 28 de su Ley se efectúa sobre el sueldo básico de cotización (SBC), sobre una base mínima de un salario mínimo y hasta por una cantidad que no rebase 25 veces el salario mínimo general vigente en el Distrito Federal. El régimen financiero establecido en la Ley para el pago de todos los seguros y prestaciones, gastos administrativos y fondos de reserva, se obtendrán de las cuotas que están obligados a cubrir los patrones y los trabajadores y de la contribución que corresponda al Estado. En el cuadro siguiente se desglosa el régimen de financiamiento tripartito del IMSS ARTICULO RAMO OBSERVACIONES CUOTA PATRONAL 25 ENFERMEDADES Y MATERNIDAD Prestaciones en especie: 1.05% del SBC PENSIONADOS (Y SUS BENEFICIARIOS) 74 RIESGOS DE TRABAJO Mínimo Máximo ENFERMEDADES MATERNIDAD Y CUOTA ESTADO 0.375% del SBC 0.75% 0.25% 15.00% Prestaciones en especie: 20.24% 106 107 CUOTA TRABAJADOR SMG Más: Para salarios mayores a 1.10% DE LA 0.40% de la diferencia 3 veces S.M.G. DIFERENCIA ENTRE entre SBC y 3 SMG SBC Y 3 SMG 20.40% SMG 13 Diplomado en Seguridad Social Módulo 1: Panorama General de la Seguridad Social En dinero: 147 INVALIDEZ Y VIDA 168 Retiro RETIRO, CESANTIA Y Cesantía y VEJEZ Cuota social 211 GUARDERIAS PRESTACIONES SOCIALES 242 106-III SEGUROS DE SALUD vejez 70% DEL 1% DEL SBC 25% del 1% de SBC 5% del 1% del SBC 1.75% SBC 0.125% 2% 3.150% SBC 0.625% SBC SBC 0.225% SBC 5.5% SMG 1.125% SBC Y 1% SBC REGIMEN VOLUNTARIO 22.4% Es cuota anual SMG SMG =Salario mínimo general para el Distrito Federal SBC = Salario base de cotización 5.2 Financiamiento de los servicios en el ISSSTE El régimen de seguridad social del ISSSTE, de acuerdo con su Ley financia el otorgamiento de los seguros, servicios y prestaciones que otorga a través de 3 fuentes de recursos: 1) Contribuciones de los Trabajadores, 2) Contribuciones de las Dependencias afiliadas, y 3) Contribuciones del Gobierno en forma de cuota social. También recibe adicionalmente importantes recursos por parte del Gobierno en forma de subsidio para cubrir el déficit que genera su operación principalmente en salud y pensiones. El pago de las contribuciones se efectúa sobre el sueldo básico de cotización (SBC), estableciéndose como límite inferior un salario mínimo y como límite superior una cantidad que no rebase 10 veces el salario mínimo general vigente en el Distrito Federal. Cada trabajador cubre una cuota obligatoria en total del 10.625% del SBC, para el pago de todos los seguros y prestaciones, así como para integrar las reservas actuariales, por su parte las dependencias y entidades públicas incorporadas cubren el 20.145% del SBC de los trabajadores. El Gobierno participa con una cuota social total de alrededor de 4.23% para salud y pensiones. Adicionalmente, en el caso del seguro de retiro, cesantía y vejez el trabajador puede aportar en forma voluntaria hasta el 2.0% del SBC para la subcuenta de ahorro solidario y la dependencia se obliga en forma recíproca a contribuir hasta con el 6.5% del SBC, es decir 3.5 pesos por cada peso del trabajador. El régimen financiero establecido en la Ley para el pago de todos los seguros y prestaciones, gastos administrativos y fondos de reserva, se obtendrán de las cuotas que están obligados a cubrir las Dependencias, los trabajadores y el Gobierno Federal. En el cuadro siguiente se resume el importe de los recursos establecidos en la Ley para el financiamiento de los distintos seguros, prestaciones y servicios que otorga el Instituto. Cabe señalar que la administración de los mismos por lo que respecta al seguro de retiro, cesantía y vejez (RCV), es realizado por las Afores, entre las cuales se encuentra PENSIONISSSTE. Los recursos de vivienda son administrados directamente por FOVISSSTE, y las contribuciones que corresponden al seguro de invalidez y vida, seguro de riesgos del trabajo, seguro de salud, y prestaciones sociales y 14 Diplomado en Seguridad Social Módulo 1: Panorama General de la Seguridad Social culturales, así como los recursos que constituyen el fondo de préstamos personales, son administrados directamente por el ISSSTE. Régimen de Contribuciones del ISSSTE Cuota Seguro Trabajadores Dependencias Pensiones / RCV 6.125 5.175 SAR/92 Se integra en la contribución de 5.175 Total contribuciones Ahorro Solidario obligatorias sin Social 1 ±1.2 12.5 6.125 5.175 Ahorro solidario 2.0 6.50 8.50 Total RCV con Ahorro Solidario 8.125 11.675 21.00 Invalidez y vida 0.625 0.625 1.25 0.75 0.75 Riesgos del trabajo ±1.2 Total Salud 3.375 8.095 Sociales y culturales 0.5 0.5 1.0 5.0 5.0 Vivienda Total sin ahorro solidario 10.625 20.145 Total con ahorro solidario 12.625 26.645 ±3.03 12.5 ±4.23 14.5 35.0 43.5 1 La contribución obligatoria se señala en forma aproximada al porcentaje del sueldo básico, porque la cuota social diaria del Gobierno Federal para el seguro de RCV es de 5.5% del salario mínimo general para el Distrito Federal, vigente al día 1º de julio de 1997, actualizado trimestralmente con la inflación, monto que equivale a aproximadamente 1.2% del promedio del sueldo básico de un trabajador activo, y en el caso de Salud la cuota social diaria de 13.9% de un salario mínimo del D.F., equivale a 3.03%. 5.3 Financiamiento del Seguro Popular El principal objetivo del Seguro Popular es otorgar protección financiera en salud a la población no derechohabiente de la seguridad social y se financia fundamentalmente mediante subsidio y por recursos fiscales federales asignados en el Presupuesto de Egresos de la Federación, una muy pequeña contribución también proviene de los asegurados. El modelo financiero del Sistema de Protección Social en Salud (SPSS) se sustenta en un esquema tripartito con aportaciones 1) del gobierno federal, 2) de las entidades federativas y 3) contribuciones 15 Diplomado en Seguridad Social Módulo 1: Panorama General de la Seguridad Social de los afiliados conforme a su capacidad económica. Las aportaciones al SPSS y el mecanismo de actualización están contenidos en la Ley General de Salud (LGS). La Cuota Social (CS) por persona beneficiaria es equivalente al 3.92 por ciento de un salario mínimo general vigente diario en el Distrito Federal. Esta CS se calculó por única vez el 1º de enero de 2009 y se actualiza anualmente con base en el Índice Nacional de Precios al Consumidor. La Aportación Solidaria Federal (ASF) por persona afiliada, equivale a 1.5 veces el monto de la Cuota Social. La distribución entre las entidades federativas de esta aportación se realiza de conformidad con la fórmula establecida en el artículo 87 del Reglamento de la Ley General de Salud en Materia de Protección Social en Salud vigente en 2011, la cual contiene componentes de asignación por persona afiliada, necesidades de salud, esfuerzo estatal y desempeño, de tal forma que la aportación es diferente para cada entidad federativa. El promedio nacional en 2011 de la ASF es de mil 271 pesos con 70 centavos. Un muy escaso porcentaje de personas incorporadas al Seguro Popular participan con una cuota, que es anual y progresiva conforme a su nivel de ingreso familiar. El pago de la cuota puede ser de forma trimestral. 5.4 Financiamiento de los Institutos Estatales de Seguridad Social El régimen de financiamiento de cada uno de los 32 Institutos Estatales de Seguridad Social, es distinto en función del número de seguros y prestaciones que proporciona su régimen de Seguridad Social y de la cuantía económica de los beneficios que otorga. Pero en general todos tienen 4 fuentes de financiamiento fundamentalmente: 1) Contribuciones de los trabajadores, 2) Contribuciones de las Dependencias, 3) Contribuciones del Gobierno Estatal (pueden ser contribuciones de Ley y/o transferencias presupuestales para cubrir déficit de operación) y 4) Otros ingresos derivados de los activos que posean. Como ejemplo a continuación se describe la fuente de financiamiento de 7 Institutos Estatales de Seguridad Social. 1) En el caso del Instituto de Seguridad Social de los Trabajadores de Chiapas (ISSTECH), las contribuciones totales para cubrir los 16 seguros y prestaciones de su régimen de Seguridad Social asciende al 32.59% del salario de cotización de los trabajadores activos más el 8% de los ingresos de jubilados y pensionados. De este total los trabajadores en activo contribuyen con el 8.0% del salario de cotización, los jubilados y pensionados con el 4.0% de su pensión y el Gobierno Estatal con el 24.59% más el 4.0% de la nómina de pensiones. 16 Diplomado en Seguridad Social Módulo 1: Panorama General de la Seguridad Social CUOTAS Y APORTACIONES DEL ISSTECH SEGURO TRABAJADOR PENSIONADO SERVICIO MÉDICO 3.5% 4.0% GOBIERNO ESTATAL TOTAL 8.0% y 4.0% 11.5% y 8.0% PENSIONES PENSIONES PENSIONES 3.0% -- 15.09% * 18.09%* PRESTACIONES SOCIOECONÓMICAS 0.25% -- 0.25% 0.50% ADMINISTRACIÓN 1.25% -- 1.25% 2.50% TOTAL 8.0% 4.0% 24.59% y 4.0% 32.59% y 8% PENSIONES PENSIONES *Incluye 0.75% de los salarios para RT. 2) En relación al Instituto de Seguridad Social del Estado de Guanajuato (ISSEG), el régimen financiero de acuerdo a su Ley para cubrir los 11 seguros y prestaciones de su régimen previsional establece una contribución total del 35.0% del salario de cotización de los trabajadores (estableciendo como límite inferior un salario mínimo general vigente en el Estado y como límite superior el equivalente a 10 veces dicho salario), de los cuales el trabajador contribuye con el 15% del salario base de cotización y las Dependencias Públicas Estatales con el 20% del salario base de cotización. Régimen Financiero del ISSEG Seguro Trabajador Dependencia Total Pensiones 10.47 15.47 25.94 Préstamos 3.370 3.370 6.74 Vida 0.41 0.41 0.82 Gastos de Administración 0.75 0.75 1.5 Total 15 20 35 3) Por lo que respecta al Instituto de Pensiones del Estado de Jalisco (IPEJAL), el régimen de financiamiento para cubrir los 11 seguros y prestaciones que proporciona en 2013 asciende al 22.0% del salario de cotización de los trabajadores activos, de los cuales el 8.5%corresponde al trabajador y el 13.5% a la Dependencia Pública Estatal. Este régimen de contribuciones, derivado de una reforma de tipo paramétrica para alcanzar la sustentabilidad financiera del Instituto, desde 2009 se está incrementando cada año en forma gradual hasta llegar en 2017 a un total de 32.0%, correspondiendo al trabajador el 11.5% y a la Entidad Pública Estatal el 20.5% 17 Diplomado en Seguridad Social Módulo 1: Panorama General de la Seguridad Social Régimen Financiero del IPEJAL 4) El Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado de Nuevo León (ISSSTELEON), para el financiamiento de los 7 seguros y prestaciones que proporciona, de acuerdo con su Ley establece un total del 33% del salario de cotización de los trabajadores, de los cuales 12.25% le corresponden al trabajador y 18.75% a las Entidades Públicas Estatales. Régimen Financiero del ISSSTELEON Seguro Trabajador Dependencia Enfermedades y maternidad 4.50 5.50 Riesgos de Trabajo 0.50 Jubilación 6.0 6.0 Pensión por invalidez y causa de muerte 1.0 1.0 Vida 0.50 0.50 Préstamos a corto y largo plazo 0.25 0.25 Vivienda 5.0 Total 12.25 18.75 5) Por lo que respecta a la Unidad de Previsión y Seguridad Social del Estado de Tamaulipas (UPySSET), en su Ley se establece que el régimen de financiamiento para cubrir los 20 seguros y prestaciones que proporciona, está conformado por el 16% del salario de cotización de los trabajadores, de los cuales al trabajador le corresponde el 6% y al Gobierno del Estado el 10% sobre el sueldo de cotización de sus trabajadores. En la Ley no se especifica el porcentaje que corresponda para cada uno de los seguros y prestaciones que conforman su régimen de seguridad social. Régimen Financiero de la UPySSET Trabajador Gobierno Total 6 10 16 6) En relación al Instituto de Seguridad y Servicios Sociales de los Trabajadores del Estado de Puebla (ISSSTEP), el régimen financiero de acuerdo a su Ley para cubrir los 11 seguros y prestaciones de su régimen previsional establece una contribución total del 39.0% del salario 18 Diplomado en Seguridad Social Módulo 1: Panorama General de la Seguridad Social de cotización de los trabajadores (estableciendo como límite inferior un salario mínimo general vigente en el Estado y como límite superior el equivalente a 17 veces dicho salario) de los cuales el 13% corresponde al trabajador y el 26% a las Instituciones Públicas. Adicionalmente establece una contribución del 12% de la nómina de pensiones, de los cuales el 3.5% corresponde a jubilados y pensionados y el 8.5% a las Instituciones Públicas del Estado Régimen Financiero del ISSSTEP Seguro Trabajador Jubilados y pensionados Servicios médicos 4.50 8.50 Pensiones y jubilaciones 4.00 3.50 Préstamos a corto, mediano y largo plazo 0.50 Estancias infantiles, eventos culturales y 0.50 deportivos Vivienda Total 9.5 12.0 Dependencia 5.0 10.0 .50 5.0 20.5 7) En el caso de la Dirección de Pensiones Civiles del Estado de Michoacán (DPCEM), en su Ley se establece que el régimen de financiamiento para cubrir los 14 seguros y prestaciones que proporciona, está conformado por el 11% del salario de cotización de los trabajadores, de los cuales al trabajador le corresponde el 5.5% y 5.5% a las entidades Públicas Estatales. En la Ley no se especifica el porcentaje que corresponda para cada uno de los seguros y prestaciones que conforman su régimen de seguridad social. Régimen Financiero de la DPCEM Trabajador Gobierno Total 5.5 5.5 11 6. Principales tendencias en el financiamiento de la Seguridad Social de diferentes países En lo concerniente a la financiación de la seguridad social, existe una tendencia general de no incrementar la cotización empresarial, reduciéndose incluso en algunos países. Tal reducción, en ocasiones, está vinculada a la contratación de personas que tienen dificultad para encontrar empleo o a la creación de nuevos puestos de trabajo. La disminución de la cuota empresarial se compensa, a veces, con el aumento de la cuota del trabajador. En algunos países se tiende a incrementar la universalización de las prestaciones, financiándose con impuestos. En otros se ha hecho un esfuerzo para ampliar el círculo de seguridad social, siendo los pensionistas el principal objetivo. Sin embargo, es de hacer notar que, países que tradicionalmente financiaban su seguridad social con un gran número de impuestos, como Dinamarca y Suecia, han introducido recientemente un aumento en las cotizaciones a la seguridad social de los empleados (y empresarios). En Luxemburgo, el estado ha decidido asumir temporalmente la carga de las aportaciones por subsidio familiar a cargo del empresario. En ciertos países, la distribución de las cotizaciones sociales entre los diferentes regímenes se ha adaptado de tal forma que los gastos sean soportados por el respectivo régimen. En otros países ha 19 Diplomado en Seguridad Social Módulo 1: Panorama General de la Seguridad Social tenido un buen recibimiento una separación más estricta de los presupuestos de los diferentes regímenes. Como ejemplo podemos mencionar el caso de España. En Bélgica, sin embargo, las contribuciones para las distintas ramas de la seguridad social fueron fusionadas en una única contribución a la seguridad social, a fin de promover la flexibilidad de su financiación. De forma similar, sistemas inviables han sido absorbidos o fusionados con sistemas de seguridad social financieramente más sanos. Este ha sido por ejemplo el caso de algunos sistemas para grupos específicos de trabajadores autónomos en Grecia. Las subvenciones estatales tienden a disminuir. Sin embargo, en países como Holanda, el Estado tiene previsto subsidiar más la contratación de los desempleados de larga duración y el empleo en los puestos de trabajo menos remunerados. A veces, el ahorro en el gasto público permanece inalterable, pero este pasa de financiarse con impuestos estatales a financiarse con impuestos regionales o locales, como es el caso de Dinamarca. En ciertos países la búsqueda de fuentes alternativas de financiación ocupa un lugar prioritario; tales alternativas consisten en destinar una parte del IVA a la financiación de la seguridad social o de ciertos impuestos especiales que gravan determinados bienes como el alcohol, la gasolina, el tabaco o el volumen de ventas de las empresas farmacéuticas. En algunos países se introdujeron contribuciones/impuestos especiales, sacados no sólo de los ingresos provenientes del trabajo, sino también de la propiedad y de ingresos del capital. Este fue especialmente en caso de la “contribución social general” (CSG) francesa y de la “contribución para reparar las deudas de la seguridad social” (CRDS). La naturaleza de la CSG y de la CRDS – una contribución a la seguridad social o un impuesto – es actualmente muy debatida en el contexto europeo. En Portugal ha tenido lugar la introducción de puntos adicionales del IVA para cofinanciar los sistemas de seguridad social. Los crecientes costes de los sistemas sanitarios se enfrentan en muchos países con reivindicaciones de introducción de mecanismos para “compartir los costes”, dejando parte de los costes de los servicios sanitarios prestados a cargo del paciente. La tendencia general desde luego ha sido la de introducir o incrementar los pagos por parte de los pacientes. Sin embargo, en algunos países se puede observar asimismo más recientemente una tendencia contraria de reducir el importe de los costes compartidos. En Bélgica el importe de los pagos por parte de los pacientes al año ha sido limitado en función de las rentas del paciente; en Holanda la apreciada ineficiencia a la hora de reducir el consumo de medicamentos y los altos costes administrativos de llevar a cabo un mecanismo de compartir más costes, provocó en 1999 la eliminación del mecanismo introducido en 1997. En Italia los pagos por parte de los pacientes han sido suspendidos en el año 2001. Se han mencionado en los informes muy pocos casos de sustitución del sistema de reparto por el sistema de capitalización; estos se sitúan en el ámbito de las pensiones como es el caso de Noruega y tímidamente en Suecia y en el futuro en Alemania. En Italia se ha rebajado el tope en la cotización de las pensiones con la atención de estimular la protección complementaria, en tanto que en España se han tomado iniciativas para equiparar los topes de cotización para todas las categorías profesionales. 20 Diplomado en Seguridad Social Módulo 1: Panorama General de la Seguridad Social Ciertos países informan sobre los esfuerzos realizados para conseguir una mejor recaudación de las cotizaciones sociales. En ocasiones, ello ha supuesto aceptar pagos en especie como es el caso de Lituania; también se ha considerado realizar el pago de las prestaciones, para las que no hay dinero disponible, mediante la entrega de bienes o prestación de servicios, como fue el caso de Moldavia. En ciertos países la mejora de la situación financiera de la seguridad social se vincula a una mejor administración de los recursos de la misma y/o a la reducción de la deuda pública. Algunos países consideran oportuno constituir reservas. En Finlandia, por ejemplo, se constituyó una reserva a fin de ayudar a reducir, posteriormente, las consecuencias negativas de una recesión. De esta manera, el país quiere hacer frente a situaciones de crisis financiera y reducir costes laborales en el momento en que el desempleo amenace un crecimiento. El ejemplo es especialmente interesante porque trata de proteger al país, luego de que se incorpore a la zona del EURO, contra el peligro de un shock económico asimétrico. En Grecia se ha concedido más libertad a los fondos de pensiones de la seguridad social en cuanto a la forma de invertir su capital. En ciertos países se ha procedido a la venta de parte del patrimonio privado de la seguridad social o se han utilizado los beneficios de la privatización para aliviar los problemas financieros de la seguridad social. 21 Diplomado en Seguridad Social Módulo 1: Panorama General de la Seguridad Social Resumen Los regímenes de seguridad social se hallan ante nuevos desafíos. Estos desafíos difieren en gran medida de aquellos enfrentados en décadas pasadas y tienen muchas repercusiones en su financiación. Existe un amplio consenso sobre qué ha de esperarse de los regímenes de seguridad social: extensión de la cobertura con prestaciones adecuadas. Sin embargo, este objetivo debe alcanzarse garantizando al mismo tiempo la sostenibilidad financiera de los regímenes a mediano y largo plazo. Este es un desafío particular para diversos ámbitos de la seguridad social, en especial para las pensiones, debido al envejecimiento demográfico, y para la atención médica, debido al aumento de los costos conexos. Por supuesto, estos desafíos deben considerarse a la luz de la mundialización y de un mercado laboral cada vez más precario. El objetivo final de los regímenes de seguridad social es abonar prestaciones cuando son pagaderas. Ante todo, esto implica gozar de una sostenibilidad financiera. De las experiencias internacionales, cabe extraer las siguientes conclusiones: Las cotizaciones sociales son la principal fuente de financiación en los sistemas profesionales. La cotización puede ser de cuantía fija o establecerse aplicando un porcentaje (tipo de cotización) a una base (base de cotización) Las cotizaciones suelen ser a cargo de trabajadores y empresarios, aunque en algunos países corren exclusivamente a cargo de los trabajadores. Actualmente se tiende a financiar las prestaciones de carácter universal a través de impuestos. La financiación por vía impositiva puede hacerse a través de los recursos fiscales generales o mediantes impuestos afectados. En la Unión Europea se aplican sistemas mixtos. En Iberoamérica prevalece la financiación por cotizaciones sociales. En los países con sistemas fiscales muy consolidados se observa una tendencia hacia la sustitución de las cotizaciones sociales por recursos provenientes de los impuestos, como consecuencia de los efectos económicos de las cotizaciones sociales en el mercado de trabajo. En aquellos países con un bajo nivel de eficacia en la recaudación fiscal, las cotizaciones sociales constituyen la principal fuente de los recursos de la Seguridad Social, incluso para prestaciones no económicas de su sistema profesional. El importe de la cotización, o cuota, es el producto del tipo por la base. El primero se fija normativamente y las bases vienen determinadas por el nivel de salarios, con unas cuantías mínimas o un límite máximo, que marcan el intervalo de aseguramiento público. En algunos sistemas públicos de pensiones, además, se limita la cuantía máxima que puede alcanzar la prestación económica reforzando así la limitación de cobertura del sistema. 22 Diplomado en Seguridad Social Módulo 1: Panorama General de la Seguridad Social Por último señalar que con independencia de la fuente de la que se obtengan los recursos la financiación de los sistemas de Seguridad Social debe coordinarse con los objetivos de política económica y laboral, especialmente por su incidencia en los costes laborales y consiguientemente en la creación de empleo y en las políticas de equilibrio presupuestario. Glosario Aportación (cotización y fondos públicos): Referido a la cotización, es el importe de la cuota de que corresponde a cada uno de los sujetos obligados al pago (empresario o trabajador). Igualmente, se aplica al importe que el Estado transfiere a la Seguridad Social para financiar su presupuesto. Base de cotización: Está constituida por las remuneraciones efectivamente percibidas por el trabajador, con algunas peculiaridades según sistemas. Puede establecerse cuantía mínimas o máximas generales para todo el sistema, o bien establecerse bases mínimas y máximas según categoría o regímenes. Estos topes en los sistemas contributivos condicionan la cuantía de las prestaciones económicas, estableciendo de hecho el intervalo de aseguramiento del sistema. En las contingencias profesionales integran más ampliamente todos los conceptos retributivos. Beneficiarios: En sentido amplio son las personas protegidas por el sistema. En ámbitos administrativos en ocasiones se contrapone frente al "titular del derecho", trabajador afiliado, los "beneficiarios", referido a aquellas personas que por razón de parentesco y convivencia tengan derecho a la cobertura de la Seguridad Social. Cotizaciones sociales: Obligación impuesta por la Ley a ciertos individuos y entidades, de contribuir al sostenimiento de las cargas económicas de la Seguridad Social. Los dos elementos que configuran la cotización son el tipo y la base. El primero se establece por ley y la segunda está en función de las remuneraciones percibidas, aunque suelen establecerse unas bases mínimas y máximas. Ecuación general de equilibrio: Expresión que relaciona, en términos de equilibrio, las variables que determinan el gasto con las que configuran los recursos (ingresos) en un sistema de Seguridad Social. Los componentes de esta ecuación tienen un comportamiento diferente según se trate un sistema de reparto o de capitalización. Empleador: A efectos de la Seguridad Social, y aunque su actividad no esté motivada por ánimo de lucro, a toda persona natural o jurídica, pública o privada, por cuya cuenta trabajen personas que están obligatoriamente incluidas en la Seguridad Social. Presupuesto de la Seguridad Social: Expresión cifrada, conjunta y sistemática de las obligaciones que, como máximo, se pueden reconocer y los derechos que se prevén liquidar durante el correspondiente ejercicio económico, en el ámbito de la Seguridad Social Recaudación: Ejercicio de la actividad administrativa conducente a la realización de los créditos y derechos que formen parte del patrimonio de la Seguridad Social cuyo objeto esté constituido por los recursos de la misma. 23 Diplomado en Seguridad Social Módulo 1: Panorama General de la Seguridad Social Relación demográfica: Relación entre el número de pasivos y el de activos de un sistema de Seguridad Social. Es importante en los todos los sistemas, especialmente de reparto donde juega una función significativa las transferencias intergeneracionales de recursos. Relación económica: Expresa la relación entre prestaciones y aportaciones en un periodo determinado, indicando la "tasa de remplazo" de una determinada prestación económica o en promedio de un sistema. Reservas de estabilización: Reservas acumuladas para afrontar situaciones de coyuntura económica, el gasto de contingencias excepcionales o variaciones demográficas en el largo plazo. Bibliografía 1. Asociación Internacional de la Seguridad Social (AISS) “Evolución y tendencias de la Seguridad Social 1998 – 2001” Ginebra. 2. Alonso Olea M. Y Tortuero Plaza J.L.: Instituciones de Seguridad Social. 3. Comisión Económica para América Latina y el Caribe (CEPAL), Sistema de protección social en México a inicios del siglo XXI, Capítulo IV, Los sectores en el sistema de protección social, 2012. 4. Eurostat: Annuaire Eurostat 2001. La guide statistique del l'Europe (1989.1999). Comisión Europea. 5. Jiménez Adolfo: Los Problemas Futuros de la Financiación de la Seguridad Social. Revista de Treball. Generalitat Valenciana 1988. 6. Ley del IMSS y Ley del ISSSTE. 7. Leyes del ISSTECH, ISSEG, IPEJAL, ISSSTELEON, UPYSSET, ISSSTEP y de la DPCEM 8. Organización Iberoamericana de Seguridad Social (OISS), Master en Dirección y Gestión de Planes y Fondos de Pensiones, 2005. 9. Organización Iberoamericana de Seguridad Social (OISS), Master en Dirección y Gestión de los Sistemas de Seguridad Social , 2005 10. Organización Internacional del Trabajo (OIT), Principios de la Seguridad Social, 2001. 11. Organización Internacional del Trabajo (OIT), Seguridad social: un nuevo consenso 2002. 12. Página Web, de la Comisión Nacional de Protección Social en Salud. 24