renta. el artículo 95, penúltimo párrafo, de la ley del impuesto

Anuncio

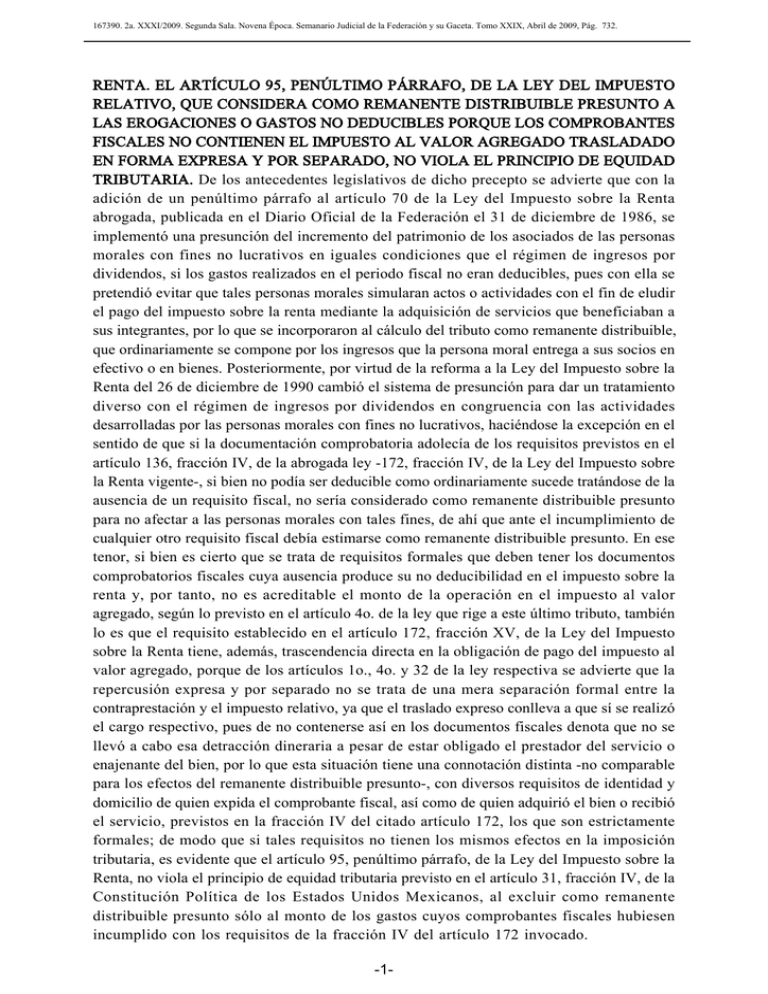

167390. 2a. XXXI/2009. Segunda Sala. Novena Época. Semanario Judicial de la Federación y su Gaceta. Tomo XXIX, Abril de 2009, Pág. 732. RENTA. EL ARTÍCULO 95, PENÚLTIMO PÁRRAFO, DE LA LEY DEL IMPUESTO RELATIVO, QUE CONSIDERA COMO REMANENTE DISTRIBUIBLE PRESUNTO A LAS EROGACIONES O GASTOS NO DEDUCIBLES PORQUE LOS COMPROBANTES FISCALES NO CONTIENEN EL IMPUESTO AL VALOR AGREGADO TRASLADADO EN FORMA EXPRESA Y POR SEPARADO, NO VIOLA EL PRINCIPIO DE EQUIDAD TRIBUTARIA. De los antecedentes legislativos de dicho precepto se advierte que con la adición de un penúltimo párrafo al artículo 70 de la Ley del Impuesto sobre la Renta abrogada, publicada en el Diario Oficial de la Federación el 31 de diciembre de 1986, se implementó una presunción del incremento del patrimonio de los asociados de las personas morales con fines no lucrativos en iguales condiciones que el régimen de ingresos por dividendos, si los gastos realizados en el periodo fiscal no eran deducibles, pues con ella se pretendió evitar que tales personas morales simularan actos o actividades con el fin de eludir el pago del impuesto sobre la renta mediante la adquisición de servicios que beneficiaban a sus integrantes, por lo que se incorporaron al cálculo del tributo como remanente distribuible, que ordinariamente se compone por los ingresos que la persona moral entrega a sus socios en efectivo o en bienes. Posteriormente, por virtud de la reforma a la Ley del Impuesto sobre la Renta del 26 de diciembre de 1990 cambió el sistema de presunción para dar un tratamiento diverso con el régimen de ingresos por dividendos en congruencia con las actividades desarrolladas por las personas morales con fines no lucrativos, haciéndose la excepción en el sentido de que si la documentación comprobatoria adolecía de los requisitos previstos en el artículo 136, fracción IV, de la abrogada ley -172, fracción IV, de la Ley del Impuesto sobre la Renta vigente-, si bien no podía ser deducible como ordinariamente sucede tratándose de la ausencia de un requisito fiscal, no sería considerado como remanente distribuible presunto para no afectar a las personas morales con tales fines, de ahí que ante el incumplimiento de cualquier otro requisito fiscal debía estimarse como remanente distribuible presunto. En ese tenor, si bien es cierto que se trata de requisitos formales que deben tener los documentos comprobatorios fiscales cuya ausencia produce su no deducibilidad en el impuesto sobre la renta y, por tanto, no es acreditable el monto de la operación en el impuesto al valor agregado, según lo previsto en el artículo 4o. de la ley que rige a este último tributo, también lo es que el requisito establecido en el artículo 172, fracción XV, de la Ley del Impuesto sobre la Renta tiene, además, trascendencia directa en la obligación de pago del impuesto al valor agregado, porque de los artículos 1o., 4o. y 32 de la ley respectiva se advierte que la repercusión expresa y por separado no se trata de una mera separación formal entre la contraprestación y el impuesto relativo, ya que el traslado expreso conlleva a que sí se realizó el cargo respectivo, pues de no contenerse así en los documentos fiscales denota que no se llevó a cabo esa detracción dineraria a pesar de estar obligado el prestador del servicio o enajenante del bien, por lo que esta situación tiene una connotación distinta -no comparable para los efectos del remanente distribuible presunto-, con diversos requisitos de identidad y domicilio de quien expida el comprobante fiscal, así como de quien adquirió el bien o recibió el servicio, previstos en la fracción IV del citado artículo 172, los que son estrictamente formales; de modo que si tales requisitos no tienen los mismos efectos en la imposición tributaria, es evidente que el artículo 95, penúltimo párrafo, de la Ley del Impuesto sobre la Renta, no viola el principio de equidad tributaria previsto en el artículo 31, fracción IV, de la Constitución Política de los Estados Unidos Mexicanos, al excluir como remanente distribuible presunto sólo al monto de los gastos cuyos comprobantes fiscales hubiesen incumplido con los requisitos de la fracción IV del artículo 172 invocado. -1- 167390. 2a. XXXI/2009. Segunda Sala. Novena Época. Semanario Judicial de la Federación y su Gaceta. Tomo XXIX, Abril de 2009, Pág. 732. Amparo directo en revisión 143/2009. Promotora Cultural y Educativa de Aguascalientes, A.C. 11 de marzo de 2009. Mayoría de tres votos. Disidentes: José Fernando Franco González Salas y Genaro David Góngora Pimentel. Ponente: José Fernando Franco González Salas. Secretario: Israel Flores Rodríguez. -2-