Duke Energy Egenor

Anuncio

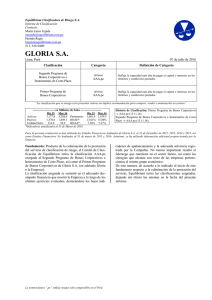

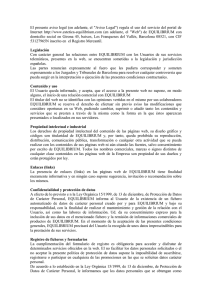

Equilibrium Clasificadora de Riesgo S.A. Informe de Clasificación Contacto: Gabriela Bedregal [email protected] María Luisa Tejada [email protected] 511- 616 0400 DUKE ENERGY EGENOR S. en C. por A. Lima, Perú 31 de octubre de 2016 Clasificación Categoría Definición de Categoría Bonos Corporativos Segundo Programa, 1ª emisión AAA.pe Refleja la capacidad más alta de pagar el capital e intereses en los términos y condiciones pactados. Bonos Corporativos Segundo Programa, 2ª emisión AAA.pe Refleja la capacidad más alta de pagar el capital e intereses en los términos y condiciones pactados. “La clasificación que se otorga al presente valor no implica recomendación para comprarlo, venderlo o mantenerlo.” --------------------------Millones de S/----------------------Dic.15 Jun.16 Activos: 1,214.1 1,029.2 Pasivos: 465.0 449.1 Patrimonio: 749.1 580.1 Dic.15 Jun.16 Utilidad: 145.6 78.6 ROAA*: 12.8% 14.0% ROAE*: 21.5% 23.8% Historia: Segundo Programa - 1ª Emisión AAA.pe (asignada 12.10.11); 2ª Emisión AAA.pe (asignada 19.01.12). * Indicadores anualizados. Al efectuar la evaluación se han utilizado los estados financieros auditados de Duke Energy EGENOR S. en C. por A. al 31 de diciembre de 2012, 2013, 2014 y 2015, así como estados financieros intermedios no auditados al 30 de junio de 2015 y 2016. Adicionalmente, se ha incluido información proporcionada por la Compañía, así como Hechos de Importancia publicados a través de la Bolsa de Valores de Lima. Fundamento: Luego del análisis realizado, el Comité de Clasificación de Equilibrium decidió ratificar la categoría AAA.pe de la primera y segunda emisión del Segundo Programa de Bonos Corporativos de Duke Energy Egenor S. en C. por A. (en adelante Egenor o la Compañía). Respalda esta decisión el adecuado nivel de generación financiera que presenta Egenor, el mismo que deriva de la operación de dos centrales hidroeléctricas, las cuales cuentan con prioridad en el despacho de energía por los bajos costos marginales de generación eléctrica. Aporta también a la clasificación la estructura financiera de la Compañía, la cual cuenta con holgados ratios de solvencia y de cobertura, dándole espacio para financiar proyectos adicionales en caso éstos se presenten. No obstante lo anterior, la clasificación se encuentra bajo presión tomando en cuenta el potencial menor respaldo patrimonial con el que contaría Egenor, en marco del cambio de control del accionista de la Compañía. Al respecto, cabe recordar que, mediante un hecho de importancia del 11 de octubre de este año, se anunció que Duke Energy Corporation, la firma de generación de energía más grande de Estados Unidos y matriz de Duke Energy Perú Holdings S.R.L., accionista comanditario de Egenor, llegó a un acuerdo para vender parte de sus activos en Latinoamérica a I Squared Capital Fund. Dicho inversionista es un fondo de capitales privados con sede en Nueva York, el cual se especializa en inversiones de infraestructura global y cuenta con proyectos en India, China, Europa y América del Norte. A la fecha de este informe, no se cuenta con mayor información respecto a las condiciones exactas de la venta ni sobre los planes que el potencial accionista tiene para Egenor. Dado que parte de los sustentos de la clasificación es el respaldo patrimonial que Duke otorga a Egenor, el desarrollo de dicho cambio de control y sus implicancias en la clasificación serán monitoreados y comunicados oportunamente al mercado. Por otro lado, es de resaltar la concentración de los ingresos de la Compañía en centrales de generación hidroelécLa nomenclatura “.pe” refleja riesgos solo comparables en el Perú. trica, pues el recurso hídrico se encuentra limitado a la estacionalidad de las lluvias en la sierra del país, implicando que, en escenarios de escasez de lluvias, Egenor adquiera energía en el mercado spot a fin de cumplir con sus contratos vigentes reduciendo sus márgenes operativos; la Compañía mitiga, mas no elimina, este riesgo al contar con precios promedio pactados más altos que el spot. Además, se observa que hay concentración de la cartera de clientes al evaluar los ingresos del primer semestre de este periodo, exponiendo a los flujos percibidos por la Compañía a disminuir en caso alguno de los clientes rescindiera o no renovara su contrato. Tal es el caso de un cliente del sector minería, que, según informado por Egenor, ha culminado de manera adelantada el contrato que tenía firmado hasta el año 2018 y cuyos ingresos representaron un porcentaje material de las ventas de la Compañía. Al respecto, cabe indicar que, al medir la facturación total hasta la culminación de los contratos, no se encuentra el mismo nivel de concentración. La Compañía se dedica desde 1999 a la generación y comercialización de energía eléctrica dentro del área de sus concesiones y autorizaciones, contando a la fecha de análisis con las centrales hidroeléctricas Cañón del Pato en Ancash y Carhuaquero en Cajamarca. Respecto a la producción de energía eléctrica de Perú, Egenor participa con el 5.5% al primer semestre del presente ejercicio, ocupando el séptimo lugar, de acuerdo a lo señalado por el Comité de Operación Económica del Sistema Interconectado Nacional (COES). Al primer semestre de este año, los activos de la Compañía ascienden a S/1,029.2 millones, y durante los últimos ejercicios evaluados éstos cuentan con modificaciones constantes dado que las centrales termoeléctricas de Chimbote, Chiclayo, Piura, Paita, Sullana y Trujillo fueron retiradas del SEIN, toda vez que ya no se les consideraba eficientes, además de haberse vendido la Central Térmica Las Flores. Durante el primer semestre bajo evaluación, los activos disminuyen 15.2% producto de un menor saldo en caja (-51.1%), el mismo que siguió el pago de dividendos por S/247.6 millones. Adicionalmente, dada la ausencia de inversión en nuevos proyectos, el activo fijo de Egenor asciende a S/772.9 millones a la fecha de análisis, representa el 75.1% del total de activos y retrocede 1.9% frente a diciembre del año pasado, pues incorpora la depreciación de edificios y de maquinaria y equipo del periodo. En cuanto al pasivo, este ascendió a S/449.1 millones y financió el 43.6% del activo a junio del ejercicio en curso, los cuales están compuestos por la obligación generada por los bonos corporativos (56.4% del pasivo) cuyo valor en libros depende del tipo de cambio y por cuentas por pagar comerciales (4.7% del pasivo). En cuanto a las emisiones bajo el Segundo Programa de Bonos Corporativos de Egenor, éstas tuvieron el objetivo de refinanciar sus pasivos y contar con financiamiento para otros usos corporativos. El Programa fue inscrito por la suma de US$200.0 millones o su equivalente en moneda nacional, habiéndose colocado US$35.0 millones bajo la primera emisión y US$40.0 millones bajo la segunda, debiendo cancelar el principal al final del periodo (vencimientos en noviembre de 2026 y febrero de 2024, respectivamente). La estructura de dicho Programa mantiene un covenant de endeudamiento que mide las veces que la deuda financiera cubre el patrimonio neto, el mismo que no debe superar las 1.5 veces, observándose en todos los periodos el cumplimiento satisfactorio del mismo (0.3 veces al 2015 y 0.4 veces a junio de 2016). En relación al patrimonio como fuente de fondeo, se observa que el mismo representa el 56.4% del activo a junio de 2016 (61.0% a junio de 2015) y que disminuye en 14.4% entre semestres, incorporando el efecto neto de los resultados obtenidos durante los semestres evaluados y de la repartición de dividendos por S/247.6 millones en enero y marzo de 2016 (S/101.6 millones correspondientes a las utilidades acumuladas del periodo 2014 y S/146.0 millones correspondientes a las utilidades del periodo 2015). Dado que la Compañía no cuenta a la fecha de análisis con proyectos que comprometan sus flujos operativos, su nivel de pasivos no muestra fuertes variaciones durante los últimos periodos, dando lugar a un indicador de apalancamiento contable de 0.8 veces a junio de este año (0.6 veces a diciembre de 2015) y a un ratio de apalancamiento financiero de 1.3 veces a junio de 2016 (1.4 veces a diciembre de 2015). Los ingresos de Egenor al 30 de junio del ejercicio en curso se ubican en S/230.5 millones, mostrando un aumento interanual de 6.7% pero manteniendo una cartera concentrada de clientes libres y distribuidoras. Por otra parte, a la fecha de evaluación el nivel de generación de la Compañía medido a través del EBITDA se ubica en S/109.1 millones (S/107.8 millones a junio de 2015), mostrando un comportamiento similar al del año anterior. Es así que los ratios de cobertura del EBITDA al gasto financiero y servicio de deuda, que toman en cuenta indicadores anualizados, se ubican en 9.4 veces y 7.8 veces respectivamente a junio de este año, disminuyendo ligeramente respecto a junio de 2015 (10.1 veces y 7.9 veces, respectivamente) dado el aumento de los gastos financieros toda vez que estos incluyen la provisión por cierre de plantas térmicas (provisión por desmantelamiento). En base a sus operaciones continuas, Egenor obtuvo un resultado neto de S/78.6 millones durante los seis primeros meses de este año, incrementándose en 5.6%, interanualmente. Cabe mencionar que, de no incluir el efecto cambiario, la ganancia antes de impuestos de los dos semestres comparados se encontraría en un nivel similar. Finalmente, el Comité de Clasificación de Equilibrium estará atento a cualquier información respecto al cambio de accionista de la Compañía y a las medidas que la misma tomará para afrontar la concentración de su cartera, comunicando oportunamente al mercado cualquier implicancia que tengan estos factores en el rating de Duke Energy Egenor S. en C. por A. Fortalezas 1. Reducidos costos marginales de producción (generación hídrica) que permiten tener prioridad en el despacho de energía y contar con una ventaja competitiva para la adjudicación de la venta de potencia y energía. 2. Bajos niveles de endeudamiento financiero al no encontrarse en periodos de inversión. 3. Respaldo brindado actualmente por el principal accionista, Duke Energy Perú Holdings S.R.L. Debilidades 1. Elevada dependencia de recursos hídricos, los mismos que presentan una estacionalidad marcada durante el año por la ausencia de lluvias en la región sierra de Perú en periodos de estiaje. 2. Elevada concentración de la cartera comercial. Oportunidades 1. Ampliación y atomización de la cartera de clientes. 2. Desarrollo de nuevos proyectos y adjudicación de concesiones. 3. Mayor diversificación de su matriz energética. Amenazas 1. Cambios en el marco regulatorio que afecten el desarrollo del sector y la prioridad para el despacho al SEIN. 2. Cambios climáticos que afecten los niveles de hidrología. 2 SECTOR ELÉCTRICO PERUANO La Ley de Concesiones Eléctricas – Ley Nº 25844 entró en vigencia en el año 1992 con la finalidad de implementar las primeras reformas en el sector eléctrico. Entre otras, la ley incluía la eliminación del monopolio que ejercía el gobierno sobre la totalidad de la actividad de generación y venta de energía, descomponiéndola en tres pilares básicos: generación, transmisión y distribución. Del mismo modo, buscó otorgar incentivos para fomentar la participación de capitales privados, creándose adicionalmente una institución reguladora denominada OSINERGMIN 1, la misma que se encarga de la regulación de la estructura tarifaria. Con la finalidad de supervisar las actividades de generación, transmisión y distribución, se establecieron dos mercados diferentes: (i) el de contratos de suministro de energía, ya sea bajo regulación de precios o de libertad de precios, y (ii) el de transferencias de energía entre generadoras en un mercado spot siendo este último regulado por el Comité de Operación Económica del Sistema (COES). A partir de la entrada en vigencia de la ley antes mencionada, se reserva para el Estado una labor básicamente normativa, supervisora y de fijación de tarifas. Fuente: COES / Elaboración: Equilibrium En línea con lo observado en años anteriores, la demanda de energía sigue creciendo de manera sostenida, presentándose como un sector con particular estabilidad. Al cierre del tercer trimestre, la máxima demanda más elevada se registró en el mes de febrero llegando a 6,450.09 MW, cifra record en el sistema eléctrico. Este dato representó un incremento de 2.8% respecto a la máxima demanda observada en el 2015 (6,274.6 MW). Por otro lado, el costo marginal promedio anual del SEIN se ubicó en 18.80 US$/ MW.h al cierre de setiembre 2016 (14.70 US$/MW.h en el 2015); el incremento en el costo marginal se explica en el mayor costo exhibido en los meses junio-setiembre, debido a los atrasos en la producción de algunas empresas generadoras. Es de resaltar que los costos que se registraron en los primeros cinco meses del año, presentaron niveles bastante inferiores a aquellos exhibidos en años anteriores. A raíz de las reformas suscitadas en el sector eléctrico, la demanda de energía ha crecido de forma sostenida, presentando particular estabilidad a pesar de la volatilidad del crecimiento macroeconómico del país. La mayor demanda de energía se explica en las mayores necesidades derivadas del mayor número de inversiones realizadas por los diferentes agentes económicos, lo que a su vez se encuentra acorde con el crecimiento experimentado en el país durante los últimos años. El sector registró en los primeros nueve meses de 2016 una producción total de 35,942 GWh, según la data publicada por el COES. Este nivel de generación superaría a aquel expuesto en el 2015 en 10.06%, dinamismo que da pie a esperar que en el 2016 el nivel de producción evidencie un crecimiento que se ubique sobre la media de los últimos quince años (+6.5%). Analizando por nivel de fuente de generación, históricamente la hidráulica ha sustentado el abastecimiento de energía en el sistema. Sin embargo, con la puesta en marcha del proyecto de gas natural Camisea 12 años atrás (en el 2004), la matriz energética se modificó al incrementarse sustancialmente las Centrales Termoeléctricas, reduciendo la exposición del sector a los fenómenos climatológicos como El Niño. La brecha entre la producción hidráulica y termoeléctrica – que se venía acotando en los recientes periodos- se revirtió en los primeros nueve meses del 2016. Al cierre del tercer trimestre, la producción hidráulica acumulada representa el 46.40% del total mientras que la termoeléctrica el 48.98%, y los recursos eléctricos renovables (Solar y Eólica) el 4.62%. El retroceso de la producción hidráulica se explica en el impacto de la falta de lluvias en el caudal de los ríos. Fuente: COES, BCRP / Elaboración: Equilibrium Al analizar la generación eléctrica por empresa, ENERSUR se ubica como la líder del mercado en los primeros nueve meses del año con el 13.62% del total generado. EDEGEL, Electroperú y Kallpa registran también una importante participación en el mercado con producciones que representan el 12.22%, 11.66% y 10.39% respectivamente. Se destaca una importante descentralización en la generación de energía en lo que va del año; al representar estas cuatro empresas el 47.89% de la energía generada en los primeros nueve meses del año, habiendo representado el 60.07% en el 2015 y 66.88% en el 2014. Marco Regulatorio Las principales regulaciones operativas y normas legales del sector eléctrico donde opera la Compañía, son las siguientes: 1 Ley de Concesiones Eléctricas. Las operaciones de las centrales de generación y de los sistemas de trans- Organismo Supervisor de la Inversión en Energía y Minería 3 misión están sujetas a las disposiciones establecidas por el COES-SINAC, con la finalidad de garantizar la seguridad del abastecimiento de energía eléctrica y el mejor aprovechamiento de los recursos energéticos. El COES-SINAC regula los precios de transferencia de potencia y energía entre los generadores, así como las compensaciones a los titulares de los sistemas de transmisión. cios en barra del mercado regulado, en proporción a la energía firme eficiente anual de cada generador, menos sus ventas de energía por contratos. La vigencia fue prorrogada hasta el 31 de diciembre de 2016. Ley que crea el sistema de seguridad energética en hidrocarburos y el fondo de inclusión social energético (FISE). Mediante Ley N°29583 se creó el Fondo como un sistema de compensación energética, que permite brindar seguridad al sistema, así como un sistema de compensación social y de servicio universal para los sectores más vulnerables de la población para promover el acceso al GLP. Ley para asegurar el desarrollo eficiente de la generación eléctrica. El 23 de Julio de 2006 se publicó la ley N°28832, que modifica diversos artículos de la Ley de Concesiones, la cual establece como uno de sus objetivos principales asegurar la generación de energía, de modo tal que se reduzca la exposición del sistema eléctrico peruano a la volatilidad de los precios. Asimismo, persigue reducir los riesgos derivados de la falta de energía y asegurar al consumidor final una tarifa más competitiva a través de una mayor competencia en el mercado. Decreto Supremo que aprueba medidas transitorias sobre el mercado de electricidad. Mediante D.S. N° 032-2012-EM se cumpliría con garantizar o asegurar el transporte de gas natural para cada unidad termoeléctrica, si la respectiva capacidad contratada diaria firme corresponde o excede al volumen requerido para operar a potencia efectiva durante horas punta del día. Esta disposición se mantendrá vigente hasta que se cumpla la ampliación de capacidad de transporte de gas por TGP. Ley Antimonopolio y Antioligopolio en el Sector Eléctrico. Mediante la Ley N°26876 se establece que las concentraciones verticales iguales o mayores al 5%, u horizontales iguales o mayores al 15%, que se produzcan en las actividades de generación, transmisión y distribución de energía eléctrica, se sujetarán a un procedimiento de autorización previa a fin de evitar concentraciones que afecten la libre competencia. Decreto Supremo N°011-2012-EM que aprueba el reglamento interno para la aplicación de la decisión 757 del acuerdo de la CAN. Mediante DS se reglamentó los intercambios internacionales de electricidad entre Perú y los miembros de la Comunidad Andina de Naciones (CAN). Norma Técnica de Calidad de los Servicios Eléctricos. (NTCSE) establece los niveles mínimos de calidad que deben cumplir los servicios eléctricos, incluyendo el alumbrado público y las obligaciones de las empresas del sector eléctrico y de los clientes que operan en el marco de la Ley de Concesiones. Contempla la medición, tolerancias y aplicación de la norma por etapas, asignando la responsabilidad de su implementación y aplicación a OSINERGMIN, así como la aplicación de penalidades y compensaciones en caso de incumplimiento de los parámetros establecidos por la norma. Organismo Supervisor de la Inversión de Energía y Minería OSINERGMIN es el organismo regulador responsable de supervisar las actividades que realizan las empresas en los subsectores de electricidad, hidrocarburos y minería. Se encarga de controlar la calidad y eficiencia del servicio brindado, así como de fiscalizar el cumplimiento de las obligaciones contraídas por los concesionarios a través de los contratos de concesión firmados y del cumplimiento de los dispositivos legales y normas técnicas vigentes. Norma que dicta medidas extraordinarias en caso de interrupción del suministro de gas para generación. El D.S N°001-2008-EM asegura el desarrollo eficiente de la generación eléctrica, estableciéndose que en caso de interrupción total o parcial del suministro de gas natural a las centrales de generación eléctrica, como consecuencia de problemas en la inyección o fallas en el sistema de transporte de la red principal, los costos adicionales de combustible incurridos por las unidades de respaldo (aquellas que operen con costos marginales más altos que los registrados en la semana previa) serán asignados a los generadores que realicen retiros netos positivos de energía durante el período de interrupción en proporción de dichos retiros. PERFIL DE LA COMPAÑÍA Duke Energy Egenor S. en C. por A. se dedica desde 1999 a la generación y comercialización de energía eléctrica, para lo que cuenta con dos centrales hidroeléctricas: Cañón del Pato en Ancash y Carhuaquero en Cajamarca. Su capacidad instalada de generación eléctrica es de 374.29 MW. Egenor es una empresa peruana subsidiaria de Duke Energy International, la que a su vez forma parte de Duke Energy Corporation, la compañía de servicios públicos de electricidad más grande de Estados Unidos de Norteamérica. Hechos relevantes Decreto de urgencia que asegura la continuidad en la prestación del servicio eléctrico. Los retiros físicos de potencia y energía del Sistema Eléctrico Interconectado Nacional (SEIN), efectuados por las empresas distribuidoras de electricidad para atender la demanda de sus usuarios regulados, sin contar con los respectivos contratos de suministro, serán asignados a las empresas generadoras de electricidad, valorizados a pre- 2013 04 de diciembre: Egenor comunicó el acuerdo de compraventa de los activos de la C.T. Las Flores a favor de la empresa Kallpa Generación S.A. por US$114 millones más IGV. La transferencia de la central térmica se materializó el 01 de abril de 2014. 4 S.R.L., suscribieron un contrato de administración, gerencia, gestión y otros servicios en febrero de 2009, por un plazo de 5 años. Tras firmar un nuevo contrato vigente a los años 2015 y 2016, las renovaciones son por acuerdo expreso de las partes mediante suscripción de adenda. 2014 24 de octubre: La JGA aprobó el pago de remesas a sus accionistas por un monto total de S/185 millones a través de la reducción de capital social, considerando que la reducción afecta a todos los accionistas a prorrata de su participación en el capital, sin modificar su porcentaje accionario. Contrato de administración y mantenimiento. La Compañía y Etenorte S.R.L, entidad relacionada, suscribieron en diciembre de 2006 dos contratos a través de los que Egenor se compromete a ejercer las facultades de Gerente General asumiendo la gestión y administración de Etenorte S.R.L así como brindar servicios de mantenimiento y operación de la red en transmisión. Tras firmar un nuevo contrato vigente a los años 2015 y 2016, las renovaciones son por acuerdo expreso de las partes mediante suscripción de adenda. 31 de octubre: Egenor suscribió el contrato de compraventa de las centrales térmicas C.T. Paita y C.T. Sullana a Compañía Eléctrica El Platanal S.A. El monto total de la compra-venta fue US$4.4 millones correspondiente a los predios y US$100 mil por los bienes muebles ubicados en dichos predios. Esta operación significó una ganancia neta de S/11.0 millones. 2015 21 de diciembre: Egenor suscribió un contrato de compraventa por US7.0 millones con la Asociación de Comerciantes Multiplaza Piura-Norte. Con este acuerdo, Duke realizó la venta del terreno y edificaciones relacionados a la Central Termoeléctrica de Piura. Esta operación significó una ganancia neta de S/20.4 millones. Composición Accionaria La composición accionaria de Egenor al 30 de junio de 2016 es la siguiente: Accionistas 2016 11 de octubre: Mediante un hecho de importancia, la Compañía anunció que Duke Energy Corporation firmó un contrato para transferir múltiples activos latinoamericanos, incluyendo sus acciones representativas del 99.96615% del capital social de Egenor, a favor de ISQ Enerlam Aggregator L.P y Enerlam (UK) Holdings Ltd. No se cuenta con mayor información respecto a las condiciones o el plazo en el que el cambio de control será efectivo. % Duke Energy Perú Holdings S.R.L. (socio colectivo) Accionistas Minoritarios (socios comanditarios) 99.97% 0.03% Total 100.0% Fuente: Egenor / Elaboración: Equilibrium Perfil de Duke Energy International Duke Energy International es una empresa con sede en Houston, Estados Unidos, subsidiaria de Duke Energy Corporation, la empresa de generación de energía más grande de los Estados Unidos, tras su fusión con Progress Energy en julio de 2012. En Estados Unidos, dicha firma atiende a más de 7 millones de personas distribuidas a lo largo de seis estados (Carolina del Norte, Carolina del Sur, Indiana, Ohio, Kentucky y Florida). La capacidad de generación dentro de los Estados Unidos asciende a 58,200 MW (36,000 MW de Duke Energy y 22,200 MW de Progress Energy), con un total de activos superior a US$100 mil millones. Respecto a dichos inversionistas, Equilibrium ha tomado conocimiento que I Squared Capital Advisors, LLC (de ahora en adelante I Squared Capital) es un fondo de capital privado especializado en proyectos de infraestructura, contando hasta el momento con inversiones en energía, servicios públicos y transporte en India, China, Norte América y Europa. I Squared Capital fue fundado por Sadek Wahba en el año 2012 y está basado en Nueva York, Estados Unidos1. En octubre de 2015, la clasificación de Duke Energy Corporation fue puesta en revisión para un posible downgrade por Moody’s. Posteriormente, en enero de 2016, Moody’s Investors Service modificó la categoría de sus bonos internacionales a la baja, colocándolos en Baa1. El mismo fue basado en las perspectivas de ajustada cobertura que tendría la firma dado su interés en realizar una inversión financiada principalmente con deuda, lo que le otorgaría un prolongado periodo de alto apalancamiento. Contratos suscritos con entidades relacionadas Contrato de operación y mantenimiento. La Compañía y Aguaytía Energy del Perú S.R.L., entidad relacionada, suscribieron un contrato por medio del cual Egenor presta servicios de operación y mantenimiento desde marzo de 2010, así como con Termoselva S.R.L desde el mes de setiembre de 2014. Las renovaciones son automáticas a menos que cualquiera de las partes manifieste por escrito su voluntad de rescindirlo. Adicionalmente, se suscribió un contrato con Eteselva S.R.L., entidad relacionada, para prestar servicios desde el 01 de enero de 2015, con renovaciones tras acuerdo. Duke Energy International mantiene la administración de empresas de generación y comercialización de energía eléctrica en Argentina, Brasil, Ecuador, El Salvador, Guatemala, Chile y Perú, con una capacidad instalada de generación de 4,690MW. Contrato de administración y otros servicios. La Compañía y sus empresas relacionadas Aguaytía Energy del Perú S.R.L, Termoselva S.R.L. y Eteselva Plana Gerencial A la fecha de análisis, la plana gerencial se encuentra constituida por los siguientes ejecutivos: 1 Fuente de información: Web de Bloomberg, http://www.bloomberg.com/research/stocks/private/snapshot.asp?priv capId=243349722 5 Cargo muy antiguas e ineficientes debido a los elevados costos de operación que registraban así como el riesgo asociado a fallas en pruebas, dando lugar a posibles sanciones. Fue así que el 21 de diciembre de 2015 Duke firmó un contrato de compra-venta por la central de Piura por US$7.0 millones con la Asociación de comerciantes Multiplaza Piura-Norte, operación que generó una ganancia neta de S/20.4 millones. Nombre Gerente General Directora Legal Director Comercial Directora de Finanzas, Contraloría y TI Director SyMA (Seguridad y Medio Ambiente) Director de Operaciones Gerente de RRHH, Adm. y Logística Raúl Enrique Espinoza Arellano Dora María Avendaño Arana Carlos Luis Fossati Nelly Angélica Lourdes García Díaz Manuel Gonzalo Aurelio De la Puente Solís Cesar Augusto Vega Medina Por otro lado, con fecha 03 de noviembre de 2014, Egenor anunció el acuerdo de venta real y enajenación de las centrales térmicas C.T. Paita y C.T. Sullana a Compañía Eléctrica el Platanal S.A. (que también fueron retiradas de operación) por un total de US$4.4 millones correspondiente a los predios y US$100.0 mil por los bienes muebles ubicados en dichos predios. Javier Martin Uchuya Mendoza Fuente: Egenor / Elaboración: Equilibrium Directorio Debido a su naturaleza jurídica como Sociedad en Comandita por Acciones, Egenor no requiere contar con un Directorio. Es de mencionar que los retiros de operación de las distintas Centrales Térmicas conllevó a que se reconociera una pérdida por deterioro acumulada que al 31 de diciembre de 2015 equivalente a S/29.6 millones, debido a que sus valores en libros excedían a sus valores recuperables. Operaciones de Egenor A la fecha de elaboración del presente informe, Egenor cuenta con una potencia efectiva de generación total de 375.79 MW (371.29 MW a diciembre de 2015). Actualmente, Egenor concentra el 100% de su potencia instalada para la generación en sus Centrales Hidroeléctricas, por lo que cuenta con costos marginales bajos pero enfrenta un riesgo de concentración dada la estacionalidad en la generación de este tipo. Centrales de Generación Cañón del Pato Carhuaquero (incluye Caña Brava o Carhuaquero V) Total Potencia instalada (MW) 2014 2015 Jun.2016 246.6 263.5 265.6 70.4% 110.4 110.8 110.2 29.6% 357.0 374.3 375.8 100.0% Líneas de Transmisión: Etenorte S.R.L., empresa Subsidiaria en la que Duke participa con el 99.99% del capital, opera las siguientes líneas de transmisión: Línea 138 kV SE Huallanca – SE Chimbote 1 Cuenta con una longitud de 83.9Km, transporta la producción de la central hidroeléctrica Cañón del Pato y la inyecta al SEIN. Cada línea cuenta con una capacidad de transmisión de 110 MW. % Fuente: Egenor / Elaboración: Equilibrium Línea de transmisión 220 kV CH. Carhuaquero- SE Chiclayo Oeste Cuenta con una longitud de 83Km y con una capacidad de transmisión de 150 MW, que permite transmitir la producción de la central hidroeléctrica Carhuaquero hasta la ciudad de Chiclayo e inyectarla en el SEIN. Centrales Hidroeléctricas Central Hidroeléctrica Cañón del Pato: Puesta en marcha durante el año 1958, cuenta con una capacidad de generación de 265.6 MW. Se abastece del caudal del río Santa, el mismo que cuenta con una cuenca de captación de 4,897 km2 y el caudal requerido para que la central opere al 100% de su capacidad es de 80 m3/s. Producción Durante el primer semestre de este año, la Compañía generó un total de 1,316.4 GWh, siendo este un nivel ligeramente menor a la electricidad generada en similar periodo del año 2015 (-1.9%) según información del COES. De esta manera, Egenor se ubicó en el sétimo lugar de la generación total de energía eléctrica del SEIN a la fecha de evaluación, registrando una participación promedio de 5.5%. Central Hidroeléctrica Carhuaquero: Con operaciones desde 1991 y mantiene una capacidad de generación de 110.2 MW incluyendo las pequeñas centrales hidroeléctricas Carhuaquero IV y V (Caña Brava). La central se abastece de las aguas del río Chancay, el cual tiene una cuenca de 1,622 km2 y el caudal requerido para la operación al 100% de la capacidad de la central es de 24 m3/s. La generación de la Compañía se basa al 100% en sus centrales hidroeléctricas, luego de que se cancelaran las operaciones de producción termoeléctrica (C.T. Las Flores, C.T. Paita, C.T. Sullana y C.T. Piura). Otras Centrales Térmicas: Hasta agosto de 2014, Egenor operó tres centrales termoeléctricas ubicadas en la zona norte del país, ubicadas en Chimbote, Chiclayo y Piura, con una potencia instalada conjunta de aproximadamente 72 MW. Dichas centrales térmicas se utilizaban como complemento a la energía generada por las centrales hidroeléctricas durante la menor producción de las mismas a causa de la estacionalidad del recurso hídrico. No obstante, a partir del mes de setiembre de 2014 se retiraron de operaciones (con la aprobación del COES-SINAC) al ser consideradas De tomarse en cuenta sólo las empresas hidroeléctricas, Egenor ocupa el tercer lugar, con una participación de 9.9%. Es de mencionar que gracias a su concentración en este tipo de generación, Duke cuenta con prioridad en el despacho de energía al SEIN dados los menores costos marginales que conllevan sus procesos. 6 Estructura de ventas de Gwh por tipo de cliente (%) Producción Mensual Egenor (Gwh) 350 300 19.7% 17.3% 20.9% 16.5% 15.4% 50.8% 55.8% 46.5% 49.3% 53.0% 29.5% 26.8% 32.6% 34.2% 31.6% 2014 2015 Jun.16 250 200 150 100 50 0 En. Feb. Mar. Abr. May. Jun. Jul. Gwh 2012 Gwh 2013 Gwh 2015 Gwh 2016 Ag. Sept. Oct. Nov. Dic. 2012 Gwh 2014 Fuente: COES / Elaboración: Equilibrium Distribuidoras COES y Otros Fuente: Egenor / Elaboración: Equilibrium Al comparar los ingresos percibidos durante el primer semestre de este año con los del año pasado, se observa un incremento de 6.7%, el mismo que responde al mayor precio promedio por venta de energía y potencia que pasa de S/162.8 por MWh a S/173.3 MWh interanualmente. En cuanto a los volúmenes vendidos, éstos mostraron un ligero incremento (1,326.6MWh a junio de 2015 a 1,330.0MWh a junio de 2016), pero debe tomarse en cuenta la terminación de contratos estacionales como el de Distriluz2 por 70MW, el cual favoreció las cifras durante el ejercicio 2015. ANÁLISIS FINANCIERO Egenor elabora sus Estados Financieros sobre la base de las IFRS (International Financial Reporting Standards), según Resolución N° 102-2010-EF/94.01.1 emitida por la SMV1 que hace necesaria la aplicación de la norma internacional. Como consecuencia de la venta de la C.T. Las Flores durante el año 2014, la Compañía re expresó los estados financieros para los periodos 2012 y 2013 presentando las operaciones de dicha central térmica como operaciones discontinuas. Por otro lado, se encuentra un incremento en los ingresos percibidos por la compensación con el COES y otros de 25.1%, variación que, según indicado por la Compañía, deriva de un incremento en el precio spot dada la mayor demanda de las minas y a retrasos de algunos competidores (US$17.9MWh en el año 2016 vs. US$15.4 $/MWh en el año 2015). Generación y Rentabilidad Egenor cuenta con una cartera comercial compuesta de clientes libres y empresas distribuidoras, atendiendo estas últimas al mercado regulado. Además provee de energía a otras empresas generadoras en el mercado spot, permitiéndole dichas operaciones satisfacer la totalidad de la demanda que recibe en épocas en las que genera menos electricidad, dada la estacionalidad de la hidrología de sus centrales. Como porcentaje respecto a ingresos, entre diciembre de 2012 y junio de este periodo el costo de ventas mantiene una tendencia decreciente explicada por la venta de la C.T. Las Flores conllevando a un menor consumo de combustible, la salida de operación comercial de las C.T. Piura, Chiclayo y Chimbote y por las menores compras de energía en el mercado spot, siguiendo menores costos marginales. No obstante, dado que durante el semestre en evaluación el costo marginal incrementó según comentado, interanualmente se encuentra un aumento en el costo total de las ventas, al pasar éste de S/99.9 millones a S/112.5 millones, variación que se repite en términos relativos, incrementando los costos respecto de los ingresos de 46.3% a 48.8%. La generación de energía a junio de 2016 le permite a Egenor obtener ingresos por S/230.5 millones, siendo éstos explicados por la atención a empresas distribuidoras en un 53.0%, a clientes libres en un 31.6% y por la comercialización en el COES y otras fuentes en un 15.4%. Se encuentra que el 70.7% de las ventas son recibidas por la atención a 5 clientes, incluyendo entre éstos a Luz del Sur (25.8% de los ingresos), Minera Yanacocha S.R.L. (20.3%), a Hidrandina (9.8%), Minera Barrick Misquichilca S.A. (Mina Alto Chicama: 8.9%) y Electronorte (5.9%). La relación comercial con dichas empresas está respaldada por contratos con vigencias entre los años 2017 y 2023, otorgando visibilidad a Egenor para proyectar sus ingresos hasta tales años. No obstante, a la fecha de elaboración del presente informe, uno de sus clientes libres decidió terminar anticipadamente el contrato que tenía firmado con la Compañía, generando una potencial caída en los ingresos para los años entre 2017 y 2018 en caso Egenor no firme nuevos contratos con los que reemplazar dichos ingresos y aumente sus ventas en el mercado spot. Respecto de su composición, la compra de energía y peajes sigue representando la mayor parte de los costos de las ventas, seguida de los cargos por depreciación. 2 1 2013 Clientes Libres Distriluz es un grupo de empresas que genera y distribuye energía eléctrica con presencia en Piura (Electronoroeste S.A.), Chiclayo (Electronorte S.A), Trujillo (Hidrandina S.A.) y Huancayo (Electrocentro S.A.) Superintendencia del Mercado de Valores (SMV). 7 Agreements (PPA), a la disminución en los costos asociados a la C.T. Las Flores y a la aplicación de medidas de la Gerencia Financiera para ajustar egresos. Al 30 de junio de 2016, el resultado de las operaciones continuas totalizan S/78.6 millones y representan un margen de 34.1% (S/74.4 millones y margen de 34.5% a junio de 2015). El incremento interanual en términos absolutos es explicado en gran medida por la ganancia obtenida por diferencia de cambio, como ya se había mencionado. Composición de Costos en el Estado de Resultados 17.0% 27.8% 32.5% 27.9% 25.9% 17.1% 16.8% 53.5% 55.9% 2015 Jun.16 17.5% 17.3% 20.7% 44.8% 49.3% 43.7% 2013 2014 20.6% 2012 Compra de energía y peajes Suministros, repuestos y combustibles Depreciación Otros Ganancia Neta (En S/MM) De Operaciones Continuas De Operaciones Discontinuas Fuente: Egenor / Elaboración: Equilibrium Partiendo de un margen bruto que disminuye entre junio de 2015 y junio de 2016, sumado al incremento en la carga operativa de 4.5%, a la fecha de análisis se encuentra una reducción del margen operativo, el cual pasa de 41.1% a 38.8% entre semestres. Ganancia Neta 2012 2013 2014 2015 Jun. 2016 77.2 88.1 129.3 145.6 78.6 22.1 2.7 27.4 0.0 0.0 99.3 90.8 156.6 145.6 78.6 Fuente: Egenor / Elaboración: Equilibrium La rentabilidad anualizada para los accionistas se ubica en 23.8% a junio de este año, incrementando desde 21.5% observado en similar periodo del año pasado; esta variación responde a una menor base de patrimonio sobre la que calcular la rentabilidad, dada la repartición de dividendos. Por su parte, la rentabilidad anualizada respecto a los activos muestra una tendencia creciente como consecuencia del crecimiento de los ingresos y la reducción de activos totales que a junio de este año responde al menor efectivo mantenido tras la distribución de utilidades. Así, el ROAA al corte analizado equivale a 14.0% (12.8% al cierre del año anterior). A diferencia de la situación encontrada durante las dos últimas evaluaciones, el estado de resultados del primer semestre de este ejercicio incluye un resultado de diferencia de cambio por S/3.5 millones (pérdida de S/3.8 millones a junio de 2015) que favorece el resultado antes de impuestos de la Compañía, logrando que éste se incremente en 6.7% entre semestres. Dicho rubro compensa parcialmente el incremento registrado en los gastos financieros (+27.7% interanual), el mismo que deriva de la contabilización de la provisión por cierre de plantas térmicas (provisión por desmantelamiento). Es de indicar que los ingresos y gastos diversos que percibe la Compañía al primer semestre de este año corresponden principalmente a los ingresos que percibe por la prestación de servicios de administración y operaciones a sus empresas relacionadas Aguaytía Energy del Perú S.R.L., Termoselva S.R.L. y Eteselva S.R.L., según los respectivos contratos. Adicionalmente, dicho rubro contiene la ganancia por su participación en su subsidiaria Etenorte S.R.L., empresa dedicada a la transmisión de energía. Indicadores de Rentabilidad (Anualizados) ROAA ROAE 23.8% 23.1% 12.4% 7.0% 11.9% 12.8% 21.5% 12.8% 14.0% 6.6% Evolución de Márgenes 2012 47.3% 47.1% 33.5% 34.6% 51.2% 48.9% 41.1% 35.7% 34.9% 31.5% 20.5% 2012 34.1% 23.5% 2013 Mg Bruto 2014 Mg Oper. 2015 2014 2015 Jun.16 En cuanto a la generación financiera de la Compañía medida a través del EBITDA anualizado, ésta asciende a S/188.4 millones a junio de este año, presentando una tendencia creciente que es favorecida por los mayores resultados operativos registrados periodo a periodo. Por su parte, el Flujo de Caja Operativo (FCO), que a junio de este año se ubica en S/132.0 millones, muestra una tendencia estable, como se puede observar en el siguiente gráfico. 38.8% 27.6% 2013 Fuente: Egenor / Elaboración: Equilibrium Jun.16 Mg Neto Fuente: Egenor / Elaboración: Equilibrium Como se mencionó anteriormente, luego de la venta de C.T. Las Flores Egenor, reexpresó sus Estados Financieros para que éstos incluyeran en la línea de Ganancia Neta de Operaciones Discontinuas (después de impuestos), los ingresos netos de las operaciones relacionadas con dicha Central Térmica. Así, se diferencian las utilidades de las operaciones continuas para obtener conclusiones más adecuadas, observándose a la fecha de evaluación una tendencia creciente en dichos resultados, la que responde a las mejores condiciones pactadas en los Power Purchase 8 Evolución de Liquidez Generación Financiera (S/000, Anualizados) EBITDA * 350 FCO * 7.00 5.9 300 6.00 250 4.1 200 4.00 3.1 150 3.00 2.2 2.1 2013 2014 2015 2.00 50 132,008 188,431 146,885 187,110 158,209 155,432 145,939 166,583 191,959 152,277 100 2012 5.00 1.00 101 252 118 317 172 2012 2013 2014 2015 Jun.16 0 0.00 Capital de Trabajo (S/MM) Jun.16 Prueba ácida (Veces, eje derecho) Fuente: Egenor / Elaboración: Equilibrium Fuente: Egenor / Elaboración: Equilibrium Activos y Liquidez El estado de situación de Egenor muestra activos altamente concentrados en la porción no corriente dado que incorporan el alto nivel de inversión en edificios y construcciones requerida para el desarrollo del negocio. Asimismo, las ventas de centrales realizadas durante los últimos ejercicios conllevan a la presencia de una tendencia decreciente en el tamaño de las operaciones de la Compañía. En este contexto, entre diciembre de 2013 y diciembre de 2014, el total de activos disminuyó 23.2% dada la venta de la C.T. Las Flores y de los predios denominados C.T. Sullana y C.T. Paita. Endeudamiento y Solvencia Dado que a la fecha Egenor no cuenta con proyectos de inversión que demanden mayores recursos que los generados por el propio negocio, el nivel de endeudamiento de la Compañía es menor al del resto de empresas del sector, por lo que sus ratios de solvencia son estables, reflejando la estructura de financiamiento de sus operaciones. De esta manera, el ratio de deuda financiera/EBITDA anualizado de la Compañía tiene una tendencia a la baja desde el año 2012, el mismo que se redujo desde 1.5 veces hasta 1.3 veces entre los años 2014 y junio de 2016. Siguiendo este comportamiento, el apalancamiento contable (pasivo/patrimonio) mantiene a lo largo de los periodos analizados niveles bajos, a pesar de la continua distribución de dividendos realizada por Egenor, la misma que no tiene restricciones para la remesa de beneficios ni para la repatriación del capital a los inversionistas extranjeros. Es así que este último ratio se ubicó en 0.6 veces a diciembre de 2015 y en 0.8 veces a junio de 2016. Aunque entre diciembre de 2014 y diciembre de 2015 los activos se incrementaron 14.2% por los mayores saldos de efectivo (+125.6%) dada la acumulación de resultados, la repartición de dividendos realizada a inicios de este año conlleva a que los activos retomen la tendencia a la baja. De este modo, al corte evaluado los activos ascienden a S/1,029.2 millones, disminuyendo en 15.2% frente a diciembre de 2015 (reducción de 40.9% del activo corriente). Indicadores de Apalancamiento Jun.16 Cabe indicar que los activos no corrientes a junio de 2016 son 3.5% menores que los de diciembre del año pasado pues se contabiliza la depreciación de los activos fijos y el menor valor de la inversión en la subsidiaria Etenorte dada la repartición de dividendos que ésta realizó. 2015 2014 2013 Financiando el activo en un 43.6% a la fecha de evaluación, los pasivos totales se concentran en la porción no corriente, que representa el 38.4% del total de fuentes de fondeo y que incorpora el saldo por pagar de los bonos corporativos a largo plazo (S/249.1 millones). 2012 0.8 1.3 Apalancamiento Contable 0.6 1.4 0.8 1.5 Deuda Financiera / EBITDA 0.8 2.3 0.8 2.4 0.0 0.5 1.0 1.5 2.0 2.5 3.0 Fuente: Egenor / Elaboración: Equilibrium Por otro lado, el saldo de la deuda financiera corresponde a las obligaciones derivadas de los bonos corporativos, los mismos que cuentan con una estructura de amortización que tiene pagos de intereses a lo largo de la vida de los mismos y pago de principal hacia el final. De este modo, la deuda financiera entre diciembre de 2014 y diciembre de 2015 registró un incremento de 13.8%, para luego disminuir a junio de 2016 en 2.7% únicamente por el efecto de tipo de cambio. Se debe considerar que a la fecha de análisis el 100.0% de las obligaciones financieras de Egenor corresponden al outstanding del Segundo Programa de bonos corporativos emitidos en moneda extranjera entre los años 2011 y 2012. Por su parte, el pasivo circulante se contrae en 15.9% dado el menor saldo por pasivo por impuesto a las ganancias (-S/4.8 millones), el menor saldo de beneficios por pagar a los trabajadores (-S/3.4 millones) y el menor saldo de cuentas por pagar a vinculadas (-S/3.9 millones). Por lo mencionado anteriormente y como se puede observar en el siguiente gráfico, el capital de trabajo de Egenor presentó un pico en diciembre de 2015, cuando ascendió a S/317.5 millones, mientras que a junio de este año se ubica en S/171.7 millones, incorporando el efecto de la distribución de dividendos. En línea con lo anterior, la liquidez ácida pasó de 5.9 veces al cierre de 2015 a 4.1 veces a junio de 2016. 9 Acreedor Saldo S/000 Dic.2015 260,185 0 260,185 Dic.2014 227,842 856 228,698 Bonistas BBVA (Leasing) Total Deuda S/101.6 millones correspondientes a las utilidades acumuladas del resultado de 2014 y en marzo de 2016 se repartieron S/146.0 millones del resultado del ejercicio 2015. Jun.2016 253,128 0 253,128 SEGUNDO PROGRAMA DE BONOS CORPORATIVOS DUKE ENERGY EGENOR Fuente: Egenor / Elaboración: Equilibrium 2014 2015 2015 2016 2017 Denominación del programa: Segundo Programa de Bonos Corporativos Duke Energy Egenor. Monto del programa: Hasta por un importe total emitido de US$200 millones (doscientos y 00/100 millones de Dólares) o su equivalente en Soles. Moneda de la emisión: Dólares o Soles. Emisiones y series: El Emisor podrá efectuar una o más emisiones de los Bonos bajo el Programa. El importe total de las Emisiones que se realicen bajo el Programa no podrá exceder el Monto del Programa. Cada una de las Emisiones que formen parte del Programa podrá comprender una o más Series. Clase: Los Bonos serán nominativos, indivisibles y libremente negociables. Estarán representados por anotaciones en cuenta e inscritos en CAVALI. Plazo del programa: El Programa tendrá una duración de cuatro (4) años contados a partir de la fecha de su inscripción en el Registro Público del Mercado de Valores de la SMV. Dicho plazo podrá renovarse de acuerdo a las Normas Aplicables a sólo criterio de las personas facultadas por el Emisor y sin necesidad de contar con el consentimiento previo de los Bonistas, ni del Representante de los Obligacionistas, ni de la Entidad Estructuradora. Precio de colocación: Los Bonos se podrán colocar a la par, sobre la par o bajo la par, de acuerdo con las condiciones del mercado en el momento de la colocación. Redención y pagos del Principal: La Fecha de Redención es aquella en la que vence el plazo de la respectiva Emisión o Serie y cancelarla totalidad del saldo vigente del principal de los Bonos. El principal de los Bonos, y de ser el caso, el pago de sus intereses, se realizará conforme se indique en los respectivos Contratos Complementarios y Prospectos Complementarios. Para efectos del pago del principal e intereses, se considerará a los Bonistas cuyas operaciones hayan sido liquidadas a más tardar el día hábil anterior a la Fecha de Vencimiento o Fecha de Redención, según sea el caso. El pago de los Bonos y el cumplimiento de todas las obligaciones del Emisor en relación con los mismos no se encuentran condicionados ni subordinados a otras obligaciones del Emisor, salvo en los casos establecidos en las Leyes Aplicables. Opción de rescate: Será especificada para cada Emisión de los Bonos en los respectivos Prospectos Complementarios y Contratos Complementarios. Sin embargo, el Emisor podrá rescatar los Bonos emitidos o parte de ellos aun cuando el Prospecto Complementario y el Contrato Complementario respectivos no hubieren contemplado la existencia de Opción de Rescate. Tasa de interés: La tasa de interés de los Bonos será establecida por las personas facultadas por el Emisor antes de la Fecha de Emisión de cada una de las Series, con arreglo al mecanismo de colocación que se establezca en el respectivo Prospecto Complementario. La tasa de interés de los Bonos podrá ser: (i) fija, (ii) variable, (iii) sujeta a la evolución de un indicador; o, (iv) cupón cero (“descuento”). 350,822 15,131 15,131 7,566 360,541 15,550 15,550 15,550 315,750 13,619 13,619 13,619 14,491 Vencimiento de Obligaciones Financieras (En miles de Soles - incluye intereses) Jun.16 2018 De 2019 a 2026 Fuente: Egenor / Elaboración: Equilibrium Cabe mencionar que la estructura del Segundo Programa de Bonos Corporativos que tiene la Compañía incorpora un resguardo financiero según el cual Egenor debe mantener un ratio de apalancamiento medido como Deuda Financiera/Patrimonio Neto inferior a 1.5 veces, el mismo que al 31 de diciembre de 2015 se ubicó en 0.3 veces y en 0.4 veces al 30 de junio de este año, encontrándose que dicha variación deriva de la repartición de dividendos por S/247.6 millones realizada durante el primer trimestre del presente año. Resguardo Segundo Programa de Bonos Apalancamiento < 1.50x 2012 2013 2014 2015 Jun. 2016 0.5 0.5 0.4 0.3 0.4 Fuente: Egenor / Elaboración: Equilibrium En cuanto a los indicadores de cobertura, éstos son estables desde el ejercicio 2014, como se puede observar en el siguiente gráfico, dada la ausencia de fuertes movimientos en el endeudamiento financiero y del resultado operativo que favorece el EBITDA. Así, la cobertura del EBITDA respecto del servicio de deuda equivale a 7.8 veces, mientras que la cobertura de los gastos financieros es de 9.4 veces a la fecha de análisis. Cobertura de EBITDA 14.00 12.54 12.00 10.60 9.48 10.00 9.54 8.00 6.00 9.43 8.56 5.62 7.43 7.84 4.00 2.00 3.21 0.00 2012 2013 2014 EBITDA * / Servicio de deuda * 2015 Jun.16 EBITDA * / G.Financieros * Fuente: Egenor / Elaboración: Equilibrium El patrimonio total a junio de 2016 disminuyó en 22.6% respecto a diciembre de 2015 dada la distribución de dividendos durante el primer trimestre del presente año, realizado en dos tramos: en enero de 2016 se repartieron 10 Destino de los recursos: Los recursos serán utilizados para la sustitución de los pasivos del Emisor o para otros usos corporativos, según se establezca en el Contrato Complementario y Prospecto Complementario correspondientes. Garantías específicas: No existen garantías específicas. Los Bonos quedarán garantizados en forma genérica por el patrimonio del Emisor. - Primera Emisión Monto: US$ 35.0 millones. Fecha de Emisión: 10 de noviembre del 2011. Fecha de Redención: 11 de noviembre del 2026. Plazo: 15 años. Tasa de Interés: fija anual de 6.375% Amortización de Principal: el 100% del principal se pagará en la fecha de redención a su valor nominal. Adicionalmente, dentro de las principales restricciones a las que está sujeto el Emisor, destacan: - - excedan el 25% de su Patrimonio Neto. El Emisor está obligado a mantener un Ratio de Apalancamiento menor o igual a 1.5. Será calculado al cierre de los períodos intermedios que vencen el 31 de marzo, 30 de junio, 30 de septiembre y 31 de diciembre de cada año durante la vigencia de los Bonos. En caso se produzca algún hecho de incumplimiento el Emisor no podrá: (i) acordar reparto de utilidades o realizar distribuciones de dividendos o cualquier otra forma de distribución a Accionistas, (ii) otorgar préstamos a terceros o a empresas pertenecientes a su Grupo Económico, (iii) realizar cualquier pago de principal, intereses, primas u otros montos con relación a cualquier deuda del Emisor. El Emisor no podrá vender, arrendar, dar en uso o en usufructo, enajenar o transferir de cualquier forma sus activos (sean estos fijos o intangibles) o ceder los derechos sobre ellos, bajo cualquier título o modalidad, incluidas las transferencias en dominio fiduciario, que de manera individual o agregada Segunda Emisión Monto: US$ 40.0 millones. Fecha de Emisión: 10 de febrero del 2012. Fecha de Redención: 12 de febrero del 2024. Plazo: 12 años. Tasa de Interés: fija anual de 5.8125% Amortización de Principal: el 100% del principal se pagará en la fecha de redención de la Emisión o Serie a su Valor Nominal. 11 Duke Energy Egenor S. en C. por A. Estado de Situación Financiera (Miles de Soles) ACTIVOS Dic 12 Dic 13 Dic 14 Jun 15 Dic 15 Jun 16 Var. Jun16/Jun15 -27.9% Efectivo y Equivalentes de Efectivo 105,854 7.6% 135,790 9.8% 145,350 13.7% 222,465 20.0% 327,931 27.0% 160,368 Cuentas por Cobrar Comerciales (neto) 54,889 4.0% 59,075 4.3% 51,118 4.8% 34,103 3.1% 38,008 3.1% 50,036 4.9% 31.6% 46.7% Total Cuentas por Cobrar Diversas 7,583 0.5% 10,415 0.8% 6,722 0.6% 6,894 0.6% 10,580 0.9% 7,194 0.7% -32.0% 4.4% A entidades relacionadas 5,811 0.4% 8,164 0.6% 5,922 0.6% 5,828 0.5% 3,602 0.3% 5,505 0.5% 52.8% -5.5% Diversas 1,772 0.1% 2,251 0.2% 800 0.1% 1,066 0.1% 6,978 0.6% 1,689 0.2% -75.8% 58.4% Total Existencias 15.6% Var. Jun16/Dic15 -51.1% 11,398 0.8% 9,153 0.7% 6,013 0.6% 6,224 0.6% 4,427 0.4% 4,713 0.5% 6.5% -24.3% Suministros y repuestos 6,926 0.5% 6,675 0.5% 6,873 0.6% 7,028 0.6% 6,035 0.5% 6,255 0.6% 3.6% -11.0% Combustibles y lubricantes 5,093 0.4% 3,162 0.2% 2,594 0.2% 2,649 0.2% 372 0.0% 438 0.0% 17.7% -83.5% Estimación para desvalorización -621 0.0% -684 0.0% -3,454 -0.3% -3,453 -0.3% -1,980 -0.2% -1,980 -0.2% 0.0% -42.7% 262 0.0% 235 0.0% 376 0.0% 2,756 0.2% 244 0.0% 2,944 0.3% 1106.6% 6.8% 0 0.0% 290,191 21.0% 0 0.0% 0 0.0% 0 0.0% 0 0.0% - - Total Activo Corriente 179,986 13.0% 504,859 36.3% 209,579 19.7% 272,442 24.5% 381,190 31.4% 225,255 21.9% -40.9% -17.3% Propiedades, planta y equipo (neto) Otros activos Activos mantenidos para la venta 1,169,794 84.2% 844,219 61.0% 814,949 76.7% 798,893 71.8% 788,045 64.9% 772,859 75.1% -1.9% -3.3% Inversiones en subsidiaria 32,959 2.4% 30,619 2.2% 33,974 3.2% 38,040 3.4% 42,365 3.5% 28,707 2.8% -32.2% -24.5% Cuentas por cobrar a largo plazo 1,377 0.1% 3,218 0.2% 3,218 0.3% 1,638 0.1% 1,377 0.1% 1,377 0.1% 0.0% -15.9% Activos intangibles (neto) 1,145 0.1% 0 0.0% 0 0.0% 0 0.0% 0 0.0% 0 0.0% - - Otros activos 3,799 0.3% 1,012 0.1% 1,315 0.1% 1,078 0.1% 1,135 0.1% 958 0.1% -15.6% -11.1% Total Activo No Corriente 1,209,074 87.0% 879,068 63.5% 853,456 80.3% 839,649 75.5% 832,922 68.6% 803,901 78.1% -3.5% -4.3% TOTAL ACTIVOS 1,389,060 100.0% 1,383,927 100.0% 1,063,035 100.0% 1,112,091 100.0% 1,214,112 100.0% 1,029,156 100.0% -15.2% -7.5% Var. Jun16/Jun15 32.2% Cuentas por Pagar Comerciales 16,975 1.2% 16,938 1.2% 16,919 1.6% 16,022 1.4% 20,236 1.7% 21,186 2.1% Var. Jun16/Dic15 4.7% Otras Cuentas por Pagar 26,627 1.9% 22,994 1.7% 31,484 3.0% 22,309 2.0% 30,049 2.5% 23,939 2.3% -20.3% 7.3% Tributos 5,545 0.4% 5,375 0.4% 4,531 0.4% 5,292 0.5% 3,547 0.3% 5,484 0.5% 54.6% 3.6% Beneficios de los trabajadores 14,104 1.0% 15,071 1.1% 24,645 2.3% 15,995 1.4% 20,490 1.7% 17,117 1.7% -16.5% 7.0% 158 0.0% 402 0.0% 229 0.0% 93 0.0% 3,934 0.3% 63 0.0% -98.4% -32.3% PASIVOS Y PATRIMONIO Vinculadas Depósitos en garantía Dic 12 Dic 13 Dic 14 Jun 15 Dic 15 Jun 16 198 0.0% 253 0.0% 334 0.0% 292 0.0% 627 0.1% 329 0.0% -47.5% 12.7% 6,622 0.5% 1,893 0.1% 1,745 0.2% 637 0.1% 1,451 0.1% 946 0.1% -34.8% 48.5% Porción Cte. Deuda L.P. 20,413 1.5% 4,183 0.3% 4,523 0.4% 4,316 0.4% 4,210 0.3% 4,053 0.4% -3.7% -6.1% Pasivo por impuesto a las ganancias 14,489 1.0% 3,618 0.3% 39,024 3.7% 8,671 0.8% 9,242 0.8% 4,404 0.4% -52.3% -49.2% Diversas Pasivos por los activos mantenidos para la venta Total Pasivo Corriente Provisiones diversas 0 0.0% 204,820 14.8% 0 0.0% 0 0.0% 0 0.0% 0 0.0% - - 78,504 5.7% 252,553 18.2% 91,950 8.6% 51,318 4.6% 63,737 5.2% 53,582 5.2% -15.9% 4.41% 2,979 0.2% 3,513 0.3% 4,987 0.5% 6,208 0.6% 6,689 0.6% 8,487 0.8% 26.9% 36.7% Pasivos por impuesto a las ganancias diferido 193,255 13.9% 162,876 11.8% 138,443 13.0% 138,387 12.4% 138,605 11.4% 137,913 13.4% -0.5% -0.3% Obligaciones financieras 342,242 24.6% 210,500 15.2% 224,175 21.1% 238,275 21.4% 255,975 21.1% 249,075 24.2% -2.7% 4.5% Total Pasivo No Corriente 538,476 38.8% 376,889 27.2% 367,605 34.6% 382,870 34.4% 401,269 33.1% 395,475 38.4% -1.4% 3.3% TOTAL PASIVO 616,980 44.4% 629,442 45.5% 459,555 43.2% 434,188 39.0% 465,006 38.3% 449,057 43.6% -3.4% 3.4% Capital social emitido 538,519 38.8% 538,519 38.9% 353,519 33.3% 353,518 31.8% 353,519 29.1% 353,519 34.4% 0.0% 0.0% Reservas 52,980 3.8% 95,678 6.9% 95,678 9.0% 70,704 6.4% 70,705 5.8% 70,704 6.9% 0.0% 0.0% Resultado Acumulados 81,287 5.9% 29,446 2.1% -2,340 -0.2% 179,255 16.1% 179,257 14.8% 77,282 7.5% -56.9% -56.9% Resultado del ejercicio TOTAL PATRIMONIO NETO TOTAL PASIVO Y PATRIMONIO 99,294 7.1% 90,842 6.6% 156,623 14.7% 74,426 6.7% 145,625 12.0% 78,594 7.6% -46.0% 5.6% 772,080 55.6% 754,485 54.5% 603,480 56.8% 677,903 61.0% 749,106 61.7% 580,099 56.4% -22.6% -14.4% 1,389,060 100.0% 1,383,927 100.0% 1,063,035 100.0% 1,112,091 100.0% 1,214,112 100.0% 1,029,156 100.0% -15.2% -7.5% 12 Duke Energy Egenor S. en C. por A. Estado de Resultados Integrales (Miles de soles) Reexpresado por la venta de la C.T. Las Flores Dic 12 Dic 13 Dic 14 Jun 15 Dic 15 Jun 16 Var. Dic 14 Jun16/Jun15 Dic15/Dic14 Ventas de Potencia y Energía 245,997 65.4% 310,857 80.3% 297,650 79.8% 201,114 93.1% 389,941 93.4% 211,832 91.9% 5.3% 31.0% Compensación COES y Otros Servicios 130,249 34.6% 76,403 19.7% 75,436 20.2% 14,881 6.9% 27,703 6.6% 18,619 8.1% 25.1% -63.3% Ingresos Totales 376,246 100.0% 387,260 100.0% 373,086 100.0% 215,995 100.0% 417,644 100.0% 230,451 100.0% 6.7% 11.9% -6,835 -1.8% -11,397 -2.9% -6,229 -1.7% -1,668 -0.8% -3,469 -0.8% -1,583 -0.7% -5.1% -44.3% Compra de Energía y Peajes Eléctricos -129,754 -34.5% -100,617 -26.0% -86,236 -23.1% -52,434 -24.3% -114,037 -27.3% -62,883 -27.3% 19.9% 32.2% Cargas de Personal -21,341 -5.7% -26,387 -6.8% -37,514 -10.1% -15,964 -7.4% -34,161 -8.2% -17,409 -7.6% 9.1% -8.9% Servicios de Terceros -22,368 -5.9% -24,462 -6.3% -22,909 -6.1% -8,569 -4.0% -20,392 -4.9% -7,997 -3.5% -6.7% -11.0% Suministros, Repuestos y Combustibles Otros -41,187 -10.9% -41,098 -10.6% -44,618 -12.0% -21,273 -9.8% -41,282 -9.9% -22,606 -9.8% 6.3% -7.5% Costos Totales -221,485 -58.9% -203,961 -52.7% -197,506 -52.9% -99,908 -46.3% -213,341 -51.1% -112,478 -48.8% 12.6% 8.0% Ganancia Bruta 154,761 41.1% 183,299 47.3% 175,580 47.1% 116,087 53.7% 204,303 48.9% 117,973 51.2% 1.6% 16.4% Gasto de Administración -46,797 -12.4% -49,008 -12.7% -53,273 -14.3% -25,270 -11.7% -50,027 -12.0% -26,108 -11.3% 3.3% -6.1% Gastos de Ventas -3,943 -1.0% -4,677 -1.2% -4,928 -1.3% -2,142 -1.0% -5,024 -1.2% -2,525 -1.1% 17.9% 1.9% 104,021 27.6% 129,614 33.47% 117,379 31.46% 88,675 41.1% 149,252 35.7% 89,340 38.8% 0.7% 27.2% 133.4% Ganancia de Operación Ingresos Financieros 2,799 0.7% 3,001 0.8% 1,429 0.4% 299 0.1% 3,335 0.8% 765 0.3% 155.9% Gastos Financieros -27,073 -7.2% -13,280 -3.4% -16,394 -4.4% -8,356 -3.9% -17,660 -4.2% -10,670 -4.6% 27.7% 7.7% Ganancia (Pérdida) en cambio 12,454 3.3% -30,619 -7.9% 853 0.2% -3,795 -1.8% -4,120 -1.0% 3,502 1.5% -192.3% -583.0% Diversos, neto Ganancia antes de Impuestos 26,575 7.1% 40,242 10.4% 50,145 13.4% 24,496 11.3% 63,947 15.3% 25,208 10.9% 2.9% 27.5% 118,776 31.6% 128,958 33.3% 153,412 41.1% 101,319 46.9% 194,754 46.6% 108,145 46.9% 6.7% 26.9% 103.4% Impuesto a las Ganancias -41,563 -11.0% -40,853 -10.5% -24,149 -6.5% -26,893 -12.5% -49,129 -11.8% -29,551 -12.8% 9.9% Ganancia Neta (Operaciones Continuas) 77,213 20.5% 88,105 22.8% 129,263 34.6% 74,426 34.5% 145,625 34.9% 78,594 34.1% 5.6% 12.7% Ganancia Neta (Operaciones Discontinuas) 22,081 5.9% 2,737 0.7% 27,360 7.3% 0 0.0% 0 0.0% 0 0.0% - -100.0% Ganancia Neta del Año 99,294 26.4% 90,842 23.5% 156,623 42.0% 74,426 34.5% 145,625 34.9% 78,594 34.1% 5.6% -7.0% 13 Duke Energy Egenor S. en C. por A. Indicadores Dic 12 Dic 13 Dic 14 Jun 15 Dic 15 Jun 16 Activo Fijo / Patrimonio 1.5 1.1 1.4 1.2 1.1 1.3 Pasivo / Patrimonio 0.8 0.8 0.8 0.6 0.6 0.8 44.4% 45.5% 43.2% 39.0% 38.3% 43.6% Deuda Financiera / Patrimonio 0.5 0.5 0.4 0.4 0.3 0.4 Deuda Financiera / EBITDA 2.4 2.3 1.5 1.6 1.4 1.3 Liquidez general 2.3 3.2 2.3 5.3 6.0 4.2 Liquidez ácida 2.1 3.1 2.2 5.1 5.9 4.1 Capital de Trabajo (S/ Millones) 101 252 118 221 317 172 Gtos. Ope. / Ingresos 13.5% 13.9% 15.6% 12.7% 13.2% 12.4% Gtos. Finan. / Ingresos 7.2% 3.4% 4.4% 3.9% 4.2% 4.6% Rotación Inventarios 15.7 13.7 9.3 9.5 6.3 6.4 Rotación Cobranzas 44.5 46.5 41.8 24.1 27.8 33.1 Rotación Cuentas por Pagar 23.4 25.6 26.6 24.4 29.2 28.7 Ciclo de Conversión de Efectivo 36.9 34.6 24.5 9.2 4.9 10.9 Margen Neto 26.4% 23.5% 42.0% 34.5% 34.9% 34.1% Margen Operativo 27.6% 33.5% 31.5% 41.1% 35.7% 38.8% Margen Bruto 41.1% 47.3% 47.1% 53.7% 48.9% 51.2% Margen EBITDA 40.5% 43.0% 41.7% 49.9% 44.8% 47.3% ROAA* 7.0% 6.6% 12.8% 12.5% 12.8% 14.0% ROAE * 12.4% 11.9% 23.1% 20.5% 21.5% 23.8% Solvencia Endeudamiento del activo Liquidez Gestión Rentabilidad Generación & Cobertura * 191,959 145,939 158,209 158,209 146,885 132,008 FCO / Gastos Financieros 7.1 11.0 9.7 10.2 8.3 6.6 FCO / Servicio de Deuda 4.0 8.4 7.6 8.0 6.7 5.5 EBITDA (S/ Millones) EBITDA / Gastos Financieros EBITDA / Servicio de deuda 152.3 5.6 3.2 166.6 12.5 9.5 155.4 9.5 7.4 155.4 10.1 7.9 187.1 10.6 8.6 188.4 9.4 7.8 EBIT (S/ Millones) Flujo de Caja Operativo (S/ Millones) 104.0 129.6 117.4 120.2 149.3 149.9 EBIT / Gastos Financieros 3.8 9.8 7.2 7.8 8.5 7.5 EBIT / Servicio de deuda 2.2 7.4 5.6 6.1 6.8 6.2 * Indicadores anualizados 14 © 2016 Equilibrium Clasificadora de Riesgo. LAS CLASIFICACIONES CREDITICIAS EMITIDAS POR EQUILIBRIUM CLASIFICADORA DE RIESGO S.A. (“EQUILIBRIUM”) CONSTITUYEN LAS OPINIONES ACTUALES DE EQUILIBRIUM SOBRE EL RIESGO CREDITICIO FUTURO RELATIVO DE ENTIDADES, COMPROMISOS CREDITICIOS O DEUDA O VALORES SIMILARES A DEUDA, Y LAS CLASIFICACIONES CREDITICIAS Y PUBLICACIONES DE INVESTIGACION PUBLICADAS POR EQUILIBRIUM (LAS “PUBLICACIONES DE EQUILIBRIUM”) PUEDEN INCLUIR OPINIONES ACTUALES DE EQUILIBRIUM SOBRE EL RIESGO CREDITICIO FUTURO RELATIVO DE ENTIDADES, COMPROMISOS CREDITICIOS O DEUDA O VALORES SIMILARES A DEUDA. EQUILIBRIUM DEFINE RIESGO CREDITICIO COMO EL RIESGO DE QUE UNA ENTIDAD NO PUEDA CUMPLIR CON SUS OBLIGACIONES CONTRACTUALES, FINANCIERAS UNA VEZ QUE DICHAS OBLIGACIONES SE VUELVEN EXIGIBLES, Y CUALQUIER PERDIDA FINANCIERA ESTIMADA EN CASO DE INCUMPLIMIENTO. LAS CLASIFICACIONES CREDITICIAS NO TOMAN EN CUENTA CUALQUIER OTRO RIESGO, INCLUYENDO SIN LIMITACION: RIESGO DE LIQUIDEZ, RIESGO DE VALOR DE MERCADO O VOLATILIDAD DE PRECIO. LAS CLASIFICACIONES DE RIESGO Y LAS OPINIONES DE EQUILIBRIUM INCLUIDAS EN LAS PUBLICACIONES DE EQUILIBRIUM NO CONSTITUYEN DECLARACIONES DE HECHOS ACTUALES O HISTORICOS. LAS CLASIFICACIONES CREDITICIAS Y PUBLICACIONES DE EQUILIBRIUM NO CONSTITUYEN NI PROPORCIONAN RECOMENDACIÓN O ASESORIA FINANCIERA O DE INVERSION, Y LAS CLASIFICACIONES CREDITICIAS Y PUBLICACIONES DE EQUILIBRIUM NO CONSTITUYEN NI PROPORCIONAN RECOMENDACIONES PARA COMPRAR, VENDER O MANTENER VALORES DETERMINADOS. NI LAS CLASIFICACIONES CREDITICIAS NI LAS PUBLICACIONES DE EQUILIBRIUM CONSTITUYEN COMENTARIOS SOBRE LA IDONEIDAD DE UNA INVERSION PARA CUALQUIER INVERSIONISTA ESPECIFICO. EQUILIBRIUM EMITE SUS CLASIFICACIONES CREDITICIAS Y PUBLICA SUS PUBLICACIONES CON LA EXPECTATIVA Y EL ENTENDIMIENTO DE QUE CADA INVERSIONISTA EFECTUARA, CON EL DEBIDO CUIDADO, SU PROPIO ESTUDIO Y EVALUACION DE CADA VALOR SUJETO A CONSIDERACION PARA COMPRA, TENENCIA O VENTA. LAS CLASIFICACIONES CREDITICIAS Y PUBLICACIONES DE EQUILIBRIUM NO ESTAN DESTINADAS PARA SU USO POR PEQUEÑOS INVERSIONISTAS Y SERÍA IMPRUDENTE QUE UN PEQUEÑO INVERSIONISTA TUVIERA EN CONSIDERACION LAS CLASIFICACIONES DE RIESGO O PUBLICACIONES DE EQUILIBRIUM AL TOMAR CUALQUIER DECISION DE INVERSION. EN CASO DE DUDA USTED DEBERA CONSULTAR A SU ASESOR FINANCIERO U OTRO ASESOR PROFESIONAL. TODA LA INFORMACION AQUI CONTENIDA SE ENCUENTRA PROTEGIDA POR LEY, INCLUYENDO SIN LIMITACION LAS LEYES DE DERECHO DE AUTOR (COPYRIGHT), Y NINGUNA DE DICHA INFORMACION PODRA SER COPIADA, REPRODUCIDA, REFORMULADA, TRANSMITIDA, TRANSFERIDA, DIFUNDIDA, REDISTRIBUIDA O REVENDIDA DE CUALQUIER MANERA, O ARCHIVADA PARA USO POSTERIOR EN CUALQUIERA DE LOS PROPOSITOS ANTES REFERIDOS, EN SU TOTALIDAD O EN PARTE, EN CUALQUIER FORMA O MANERA O POR CUALQUIER MEDIO, POR CUALQUIER PERSONA SIN EL CONSENTIMIENTO PREVIO POR ESCRITO DE EQUILIBRIUM. Toda la información aquí contenida es obtenida por EQUILIBRIUM de fuentes consideradas precisas y confiables. Sin embargo, debido a la posibilidad de error humano o mecánico y otros factores, toda la información contenida en este documento es proporcionada “TAL CUAL” sin garantía de ningún tipo. EQUILIBRIUM adopta todas las medidas necesarias a efectos de que la información que utiliza al asignar una clasificación crediticia sea de suficiente calidad y de fuentes que EQUILIBRIUM considera confiables, incluyendo, cuando ello sea apropiado, fuentes de terceras partes. Sin perjuicio de ello, EQUILIBRIUM no es un auditor y no puede, en cada momento y de manera independiente, verificar o validar información recibida en el proceso de clasificación o de preparación de una publicación. En la medida que ello se encuentre permitido por ley, EQUILIBRIUM y sus directores, funcionarios, trabajadores, agentes, representantes, licenciantes y proveedores efectúan un descargo de responsabilidad frente a cualquier persona o entidad por cualquier pérdida o daño indirecto, especial, consecuencial o incidental derivado de o vinculado a la información aquí contenida o el uso o inhabilidad de uso de dicha información, inclusive si EQUILIBRIUM o cualquiera de sus directores, funcionarios, trabajadores, agentes, representantes, licenciantes o proveedores es advertido por adelantado sobre la posibilidad de dichas pérdidas o daños, incluyendo sin limitación: (a) cualquier pérdida de ganancias presentes o potenciales, o (b) cualquier pérdida o daño derivado cuando el instrumento financiero correspondiente no sea objeto de una clasificación crediticia específica asignada por EQUILIBRIUM. En la medida que ello se encuentre permitido por ley, EQUILIBRIUM y sus directores, funcionarios, trabajadores, agentes, representantes, licenciantes y proveedores efectúan un descargo de responsabilidad por cualquier pérdida o daño directo o compensatorio causados a cualquier persona o entidad, incluyendo sin limitación cualquier negligencia (pero excluyendo fraude, dolo o cualquier otro tipo de responsabilidad que no pueda ser excluido por ley) en relación con o cualquier contingencias dentro o fuera del control de EQUILIBRIUM o cualquiera de sus directores, funcionarios, trabajadores, agentes, representantes, licenciantes y proveedores, derivados de o vinculados a la información aquí contenida o el uso de o la inhabilidad de usar cualquiera de dicha información. EQUILIBRIUM NO PRESTA NI EFECTUA, DE NINGUNA FORMA, GARANTIA ALGUNA, EXPRESA O IMPLICITA, RESPECTO A LA PRECISION, OPORTUNIDAD, INTEGRIDAD, COMERCIABILIDAD O AJUSTE PARA CUALQUIER PROPOSITO ESPECIFICO DE CUALQUIER CLASIFICACION O CUALQUIER OTRA OPINION O INFORMACION. 15