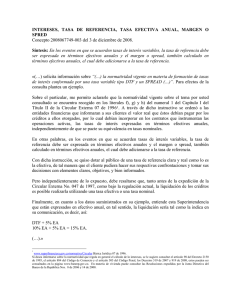

el spread bancario en argentina - CEFID-AR

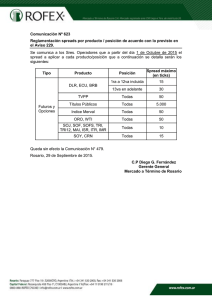

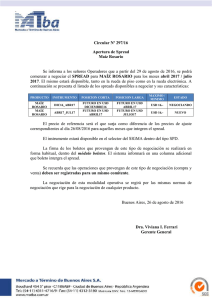

Anuncio