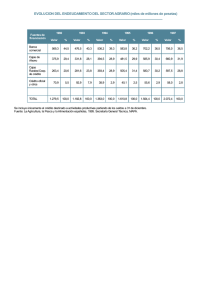

Información y crédito en el campo español entre 1850 y 1930. ¿Por

Anuncio