to get the file

Anuncio

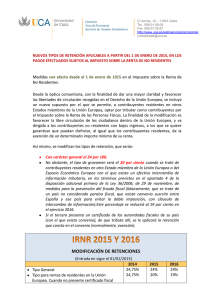

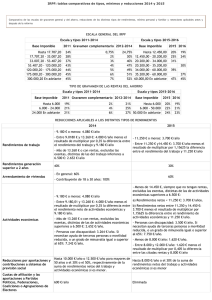

DERECHO FINANCIERO II Autores: Elvira Mª Consuelo Martínez Giménez, Mª del Mar de la Peña Amorós, Marta Marcos Cardona y Francisco Javier Plazas Andreu Tema 6 El Impuesto sobre la Renta de No Residentes. 1. Naturaleza y caracteres. En el año 1998, se opto por configurar de manera unitaria la obtención de renta en España por parte de personas no residentes, y así se recoge en un impuesto independiente, lo que hasta ese momento era la obligación real de contribuir en el IRPF y en el IS. De esta forma se aprueba la Ley 41/1998, de 9 de diciembre, del Impuesto sobre la Renta de No Residentes, que como consecuencia de las distintas modificaciones tributarias fue objeto de varias reformas. En la actualidad la regulación de este impuesto se recoge en el Real Decreto Legislativo 5/2004, de 5 de marzo, por el que se aprueba el texto refundido de la Ley del impuesto sobre la Renta de No residentes. En cuanto a los caracteres de este impuesto nos encontramos con un impuesto personal y directo, que grava la renta obtenida en territorio español por las personas físicas y entidades no residentes en éste. 2. Estructura del hecho imponible. Tal y como destaca el artículo 12 de la Ley, constituye el hecho imponible la obtención de rentas, dinerarias o en especie, en territorio español por los contribuyentes por este impuesto. Tras ello se presumen retribuidas las prestaciones o cesiones de bienes, derechos y servicios susceptibles de generar rentas sujetas a este impuesto. De lo dicho se deduce la importancia de determinar cuando se entiende que una renta se obtiene en territorio español, cuestión a la que dedica el legislador el artículo 12. Así se consideran obtenidas en territorio español las siguientes rentas: 1. Las rentas de actividades o explotaciones económicas realizadas mediante establecimiento permanente situado en territorio español. Se entenderá que la persona o entidad opera mediante establecimiento permanente si: a. Se dispone por cualquier título, de forma continuada o habitual, de instalaciones o lugares de trabajo, en los que realiza toda o parte de la actividad. b. Se actúa en territorio español por medio de un agente autorizado para contratar en nombre y por cuenta del contribuyente, que ejerza con habitualidad dichos poderes. 2. Las rentas de actividades o explotaciones económicas realizadas sin mediación de establecimiento permanente, en los siguientes casos: a. Cuando las actividades económicas se realicen en territorio español. b. Cuando se trate de prestaciones de servicios utilizadas en territorio español. Se entenderán utilizadas en territorio español aquellas que sirvan a actividades económicas realizadas en territorio español o se refieran a bienes situados en este. c. Cuando deriven, directa o indirectamente, de la actuación personal en territorio español de artistas o deportistas. 3. Los rendimientos del trabajo, cuando se cumpla alguna de las siguientes circunstancias: 1 DERECHO FINANCIERO II Autores: Elvira Mª Consuelo Martínez Giménez, Mª del Mar de la Peña Amorós, Marta Marcos Cardona y Francisco Javier Plazas Andreu a. Que deriven, directa o indirectamente, de una actividad personal desarrollada en territorio español. b. Que se trate de retribuciones satisfechas por la Administración española. c. Que se trate de remuneraciones satisfechas por personas físicas que realicen actividades económicas, en el ejercicio de sus actividades, o entidades residentes en territorio español. 4. Los siguientes rendimientos del capital mobiliario: a. Los dividendos y otros rendimientos derivados de la participación en los fondos propios de entidades residentes en España. b. Los intereses, y demás rendimientos obtenidos por la cesión a terceros de capitales propios, satisfechos por personas o entidades residentes en territorio español, o por establecimientos permanentes situados en éste, o que retribuyan prestaciones de capital utilizadas en territorio español. 5. Los rendimientos derivados, directa o indirectamente, de bienes inmuebles situados en territorio español o de derechos relativos a estos. 6. Las rentas imputadas a los contribuyentes personas físicas, titulares de bienes inmuebles urbanos situados en territorio español no afectos a actividades económicas. 7. Las ganancias patrimoniales, que cumplan alguna de las siguientes circunstancias: a. Que deriven de valores emitidos por personas o entidades residentes en territorio español. b. Que deriven de otros bienes muebles, situados en territorio español, o de derechos que deban cumplirse o se ejerciten en territorio español. c. Que procedan, directa o indirectamente, de bienes inmuebles situados en territorio español o de derechos relativos a estos. d. Que se incorporen al patrimonio del contribuyente bienes situados en territorio español o de derechos que deban de cumplirse o se ejerciten en dicho territorio, aun cuando no deriven de una transmisión previa, como las ganancias en el juego. Tras la determinación de las rentas que se entienden obtenidas en territorio español, fija el artículo 14 las rentas exentas, entre las que se recogen en primer lugar, las exenciones reconocidas a las personas físicas residentes, por la LIRPF, aplicándolas también a las personas físicas no residentes. Junto a estas aparecen, entre otras, las siguientes exenciones: a. Los intereses y demás rendimientos obtenidos por la cesión a terceros de capitales propios, así como las ganancias patrimoniales derivadas de bienes muebles obtenidos sin mediación de establecimiento permanente, por residentes en otro Estado miembro de la UE o por establecimientos permanentes de dichos residentes situados en otro Estado miembro de la UE. b. Los rendimientos derivados de la Deuda Pública, obtenidos sin mediación de establecimiento permanente en España. c. Las rentas derivadas de la transmisión de valores o el reembolso de participaciones en fondos de inversión realizados en alguno de los mercados secundarios oficiales de valores españoles, obtenidos por personas físicas o entidades no residentes sin mediación de establecimiento permanente en territorio español, que sean residentes en un Estado que tenga suscrito con España un convenio para evitar la doble imposición con cláusula de intercambio de información. Finalmente en cuanto a las formas de sujeción al impuesto destaca el artículo 15 que son dos: 2 DERECHO FINANCIERO II Autores: Elvira Mª Consuelo Martínez Giménez, Mª del Mar de la Peña Amorós, Marta Marcos Cardona y Francisco Javier Plazas Andreu a. En primer lugar, los contribuyentes que obtienen rentas mediante establecimiento permanente situado en territorio español, que tributarán por la totalidad de la renta imputable a dicho establecimiento. b. Los contribuyentes que obtienen rentas sin mediación de establecimiento permanente, que tributarán de forma separada por cada devengo total o parcial de renta sometida a gravamen. 3. Elementos personales: contribuyentes, responsables y representantes. Son contribuyentes por este impuesto, las personas físicas o entidades que no son residentes en territorio español. Esta residencia se determinará de acuerdo con los criterios establecidos en el TRIRPF y en TRIS. Junto al contribuyente señala la ley en su artículo 9 que responderán solidariamente del ingreso de las deudas tributarias correspondientes, a los rendimientos que haya satisfecho, o a las rentas de los bienes o derechos cuyo deposito o gestión tenga encomendado, respectivamente, el pagador de los rendimientos devengados sin mediación de establecimiento permanente por los contribuyentes, o el depositario o gestor de los bienes o derechos de los contribuyentes no afectos a un establecimiento permanente. El artículo 10 establece la obligación que tienen los contribuyentes de nombrar a una persona física o jurídica con residencia en España, para que los represente ante la Administración Tributaria en relación con sus obligaciones por este impuesto. 4. Tributación de rentas obtenidas a través de establecimiento permanente. Componen la renta imputable al establecimiento permanente los siguientes conceptos: a. Los rendimientos de actividades o explotaciones económicas desarrolladas por el establecimiento permanente. b. Los rendimientos derivados de elementos patrimoniales afectos al establecimiento permanente. c. Las ganancias o pérdidas patrimoniales derivadas de los elementos patrimoniales afectos al establecimiento permanente. En el supuesto de que un contribuyente dispusiese de diversos centros de actividad en territorio español, se entenderá que son establecimientos permanentes distintos, por lo que se gravarán separadamente siempre que concurran las siguientes circunstancias: que realicen actividades claramente diferenciables y que la gestión se lleve de modo separado. Los establecimientos permanentes determinarán su base imponible de acuerdo con las reglas del Impuesto sobre Sociedades, estableciéndose entre otras las siguientes especialidades: 1. No serán deducibles los pagos que el establecimiento permanente efectúe a la casa central o a alguno de sus establecimientos permanentes por diversos conceptos. 2. Será deducible la parte razonable de los gastos de dirección y generales de administración que correspondan al establecimiento permanente. Para determinar la deuda tributaria se le aplicará a la base imponible el tipo de gravamen que, con carácter general, será del 30%. Adicionalmente, si las rentas obtenidas por el establecimiento permanente se transfieren al extranjero, será exigible una imposición complementaria al tipo de gravamen del 19%, sobre las cuantías 3 DERECHO FINANCIERO II Autores: Elvira Mª Consuelo Martínez Giménez, Mª del Mar de la Peña Amorós, Marta Marcos Cardona y Francisco Javier Plazas Andreu transferidas con cargo al establecimiento permanente. Este gravamen complementario no será aplicable si las rentas obtenidas en territorio español a través de establecimientos permanentes se transfieran a entidades que tengan su residencia fiscal, bien en otro Estado miembro de la Unión europea, salvo que se trate de un paraíso fiscal, bien en un estado que haya suscrito con España un convenio para evitar la doble imposición, en el que se establezca expresamente otra cosa y siempre que exista reciprocidad. A la cuota integra se le aplicarán las mismas deducciones y bonificaciones que existen en el IS, así como el importe de las retenciones, ingresos a cuenta y pagos fraccionados. El periodo impositivo coincide con el ejercicio económico declarado por el establecimiento permanente, sin que pueda exceder de 12 meses. En el caso de que no se hubiese declarado otro distinto el periodo impositivo se entenderá referido al año natural. El devengo del impuesto será el último día del periodo impositivo. 5. Tributación de rentas sin mediación de establecimiento permanente. La base imponible correspondiente a los rendimientos que los contribuyentes por este impuesto obtengan sin mediación de establecimiento permanente, se calculará de acuerdo con las normas del IRPF. Hemos de distinguir según los contribuyentes residan, o no, en un Estado miembro de la Unión Europea. En el caso de contribuyentes que no residan en un Estado miembro de la UE, la base imponible correspondiente a los rendimientos que obtengan estará constituida por la cuantía íntegra devengada, por lo que no será posible deducir gasto alguno ni practicar reducciones. Como excepción, en el supuesto de prestaciones de servicios, asistencia técnica, obras de instalación o montaje derivados de contratos de ingeniería y, en general de actividades o explotaciones económicas realizadas en España sin mediación de establecimiento permanente, la base imponible será igual a la diferencia entre los ingresos íntegros y los gastos de personal, de aprovisionamiento de materiales incorporados a las obras o trabajos y de suministros. En el caso de contribuyentes que residan en otros estados miembros de la Unión Europea, para la cuantificación de la base imponible correspondiente a los rendimientos, se pueden deducir los gastos previstos en la ley del IRPF, siempre que el contribuyente acredite: • Que los gastos están vinculados directamente con los rendimientos obtenidos en España. • Que tienen un vínculo económico directo e indisociable con la actividad realizada en España. La cuota tributaria se obtendrá aplicando a la base imponible los siguientes tipos de gravamen: a. Con carácter general, el 24%. b. Los rendimientos del trabajo al 8%. c. Los rendimientos que conforman las rentas del ahorro, al 18%. d. Los rendimientos del trabajo, percibidos por no residentes en territorio español en virtud de un contrato de duración determinada para trabajadores extranjeros de temporada, se gravarán al 2%. 4 DERECHO FINANCIERO II Autores: Elvira Mª Consuelo Martínez Giménez, Mª del Mar de la Peña Amorós, Marta Marcos Cardona y Francisco Javier Plazas Andreu De la cuota solo se deducirán: las cantidades correspondientes a las deducciones por donativos, las retenciones o ingresos a cuenta que se hubieran practicado sobre las rentas. 6. La opción para los residentes en otro Estado miembro de tributar por el IRPF. Los contribuyentes por el IRNR que sean residentes en otro Estado de la Unión europea, con la excepción de los residentes en paraísos fiscales, pueden optar por tributar con arreglo a las normas del IRPF. Para ello será necesario que hayan obtenido en España, rendimientos del trabajo o de actividades económicas que supongan al menos el 75% de sus rentas, y que hayan tributado efectivamente durante el periodo por el IRNR. 7. Gravamen Especial sobre Bienes Inmuebles de Entidades no Residentes. El capítulo VI del TRIRNR se dedica al gravamen especial sobre bienes inmuebles de entidades no residentes. Están sujetas a este gravamen, las entidades no residentes que sean propietarias o posean en España, por cualquier título, bienes inmuebles o derechos reales de goce o disfrute sobre estos, que tributarán mediante un gravamen especial. La base imponible de este gravamen estará constituida por el valor catastral de los bienes inmuebles, siendo el tipo de gravamen aplicable del 3%. La cuota que se pague por este gravamen tendrá la consideración de gasto deducible a efectos de la determinación de la base imponible del IRNR. Están exentos de este gravamen entre otros: los Estados e instituciones públicas extranjeras y los organismos internacionales; las entidades que desarrollen en España, de modo continuado o habitual, explotaciones económicas diferenciables de la simple tenencia o arrendamiento de inmuebles; las sociedades que coticen en mercados secundarios de valores oficialmente reconocidos,… 5