descargar pdf - Asesoría Financiera SA

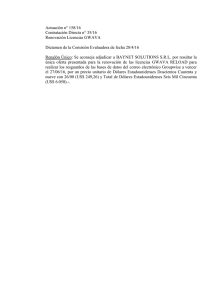

Anuncio

NewsLetter Asesoría Financiera, S.A. NEWSLETTER Nº 9/2015 (28 de enero 2015). ACTUALIDAD FISCAL Gal.la Sánchez Vendrell. Socia Abogada. Directora General Amnistía fiscal para los ciudadanos estadounidenses residentes en España Los EEUU es de los pocos países que establecen obligaciones fiscales en función de la nacionalidad y no de la residencia -como hace la gran mayoría de países. Como consecuencia de ello, los ciudadanos estadounidenses que viven fuera de los EEUU están obligados a presentar declaración de la renta, no sólo en su país de residencia, sino también ante el Fisco de los EEUU, por la renta mundial. Es de vital importancia coordinar ambas declaraciones, a fin de aprovechar al máximo las exenciones y deducciones por doble imposición, y de pagar únicamente lo justo y necesario, por lo que se hace más que necesario el asesoramiento profesional de expertos en tributación de ambos países. Además, por si no fuera suficiente, desde 2011, los ciudadanos estadounidenses no residentes en EEUU están obligados a presentar una declaración informativa anual de las cuentas bancarias que tienen fuera de los EEUU, so pena de sanciones muy elevadas. Son muy pocos los ciudadanos estadounidenses que cumplen con dichas obligaciones –la mayoría por desconocimiento- y, hasta ahora, dicho incumplimiento no solía tener consecuencias desagradables por cuanto el fisco estadounidense difícilmente lograba detectarlo. Sin embargo, desde diciembre de 2014 las entidades financieras españolas están obligadas a informar a la Hacienda estadounidense de las cuentas que tengan abiertas sus ciudadanos que sean iguales o superiores a una cantidad Nicaragua, 48 3a planta - 08029 Barcelona - T:+34 93 444 11 66 – F:+34 93 495 07 81 Valenzuela, 8 - 1º derecha - 28014 Madrid - T:+34 91 524 03 11 - F:+34 91 524 03 12 E-mail: [email protected] - http://www.afinanciera.com equivalente a 1 millón de dólares. A finales del 2015 dicha obligación de comunicación será para cuentas con saldo igual o superior a 50.000 dólares. En otras palabras, el Fisco norteamericano pronto tendrá identificados a los ciudadanos estadounidenses que tienen cuentas en el extranjero y podrá verificar si han dado cumplimiento a sus obligaciones fiscales. Pero no todo son malas noticias: en junio de 2014 el fisco de los EEUU anunció una “amnistía fiscal” para que los ciudadanos estadounidenses que residen fuera de los EEUU puedan presentar sus declaraciones de renta de los últimos 3 ejercicios y la obligación de comunicación de cuentas en el exterior de los últimos 6 años, sin recargos ni sanciones. No hay plazo para acogerse a dicha amnistía fiscal, pero los expertos consultados estiman que la Hacienda estadounidense la dará por finalizada en el plazo aproximado de un año. Se trata de una ocasión única para los ciudadanos estadounidenses residentes en nuestro país de regularizar su situación tributaria en su país de origen. Caso de no hacerlo, se prevén severas sanciones. Ciudadanos estadounidenses que viven en España - Introducción a los impuestos de los EEUU A diferencia de los españoles, que sólo están sujetos a tributación en España si viven en España o tienen ingresos de fuentes españolas, los ciudadanos estadounidenses (inclusive aquellos que tienen la doble nacionalidad estadounidense-española) están sujetos a los impuestos estadounidenses sobre sus ingresos en todo el mundo, independientemente de dónde vivan o de la fuente de sus ingresos. Ello es debido a que los EE.UU. tiene un sistema fiscal basado en la ciudadanía y no en la residencia, como sucede, por ejemplo, en España y en la mayoría de países de nuestro entorno. Cualquier ciudadano estadounidense con unos ingresos mundiales equivalentes a $10.000 (dólares americanos) está obligado a presentar una declaración anual ante el Nicaragua, 48 3a planta - 08029 Barcelona - T:+34 93 444 11 66 – F:+34 93 495 07 81 Valenzuela, 8 - 1º derecha - 28014 Madrid - T:+34 91 524 03 11 - F:+34 91 524 03 12 E-mail: [email protected] - http://www.afinanciera.com 2 fisco estadounidense, incluso aunque no tenga que pagar impuestos. Asimismo, está obligado a presentar un informe anual de las cuentas en entidades financieras ubicadas fuera de los EE.UU. Fiscalidad basada en la nacionalidad - Un enfoque exclusivamente estadounidense EE.UU. es el único país de relevancia que obliga a sus nacionales a tributar por los ingresos mundiales, estén donde estén, con independencia de su residencia. A mayor abundamiento, en los EE.UU. se aplica la normativa fiscal aplicable a la renta obtenida por los ciudadanos que viven fuera de los Estados Unidos como si estuvieran viviendo en los Estados Unidos. En otras palabras, todos los aspectos de la normativa fiscal de los Estados Unidos son de aplicación a los ciudadanos estadounidenses que viven en España, creando situaciones impositivas distintas a sus conciudadanos residentes en los EE.UU. Otro hecho generalmente poco conocido es que todos los nacidos en el territorio de los EE.UU. son ciudadanos de los EE.UU., incluso si sus padres estaban en los EE.UU. sólo temporalmente, por estudio o trabajo. Y se es ciudadano americano, incluso si nunca obtiene pasaporte estadounidense o número de seguridad social, y, por tanto, todos sus ingresos están sujetos a los impuestos estadounidenses. Esta regulación sorprende a los ciudadanos estadounidenses que residen en el extranjero y que ostentan doble nacionalidad, los cuales, en la mayoría de los casos, piensan (erróneamente) que cumplen con presentar sus obligaciones fiscales en su país de residencia, siendo desconocedores de sus obligaciones fiscales ante la Hacienda estadounidense, las cuales, en consecuencia, incumplen. Nicaragua, 48 3a planta - 08029 Barcelona - T:+34 93 444 11 66 – F:+34 93 495 07 81 Valenzuela, 8 - 1º derecha - 28014 Madrid - T:+34 91 524 03 11 - F:+34 91 524 03 12 E-mail: [email protected] - http://www.afinanciera.com 3 Obligación de informar cuentas bancarias en el extranjero (Foreign Bank Account Reports o FBAR) Como si la presentación de declaraciones de impuestos en los Estados Unidos no fuese ya lo suficientemente dolorosa, se exige también a los ciudadanos estadounidenses que presenten anualmente una declaración informativa (antes conocida como FBAR, y ahora denominada FinCEN 114) si la suma de los saldos de sus cuentas financieras ubicadas fuera de los EE.UU. excede el equivalente de 10.000 dólares en cualquier momento durante el ejercicio fiscal. El requisito FBAR es independiente de la declaración de impuestos de Estados Unidos y tiene una fecha límite de presentación diferente (30 de junio, mientras que la declaración sobre la renta tiene como fecha límite el 15 de junio). Las sanciones por no presentar los FBAR pueden ser importantes. La mera omisión está sujeta a una multa de hasta $ 10,000 por cuenta por año. Las sanciones por incumplimiento con dolo o culpa pueden implicar sanciones administrativas de hasta un 50% del saldo más alto de cada cuenta no declarada por cada año que no se informe, y puede comportar también sanciones penales. Un nuevo mecanismo de cumplimiento - La Ley de Cumplimiento Tributario de Cuentas Extranjeras (Foreign Account Tax Compliance Act o FATCA). Hasta hace poco la Hacienda Pública estadounidense (IRS) no podía detectar fácilmente la falta de presentación de declaraciones por parte de los ciudadanos estadounidenses residentes en el extranjero. Sin embargo, esto cambió radicalmente en 2010, cuando el Congreso de los Estados Unidos aprobó la Ley de Cumplimiento Tributario de Cuentas Extranjeras (Foreign Account Tax Compliance Act o FATCA). Esta ley impone dos regímenes: uno que afecta a los ciudadanos de los Estados Unidos, y otro que afecta a las instituciones financieras no estadounidenses. En virtud del primero, a partir del año fiscal 2011, todos los ciudadanos americanos están obligados a presentar, junto con su declaración anual, un formulario adicional por el que Nicaragua, 48 3a planta - 08029 Barcelona - T:+34 93 444 11 66 – F:+34 93 495 07 81 Valenzuela, 8 - 1º derecha - 28014 Madrid - T:+34 91 524 03 11 - F:+34 91 524 03 12 E-mail: [email protected] - http://www.afinanciera.com 4 declaren las cuentas bancarias que tienen fuera de los EEUU. El segundo régimen obliga a las instituciones financieras no estadounidenses a informar a la Hacienda Pública norteamericana, delatando a los ciudadanos americanos que disponen de cuentas en el extranjero. A fin de dar cumplimiento a dicha normativa, desde julio de 2014, las entidades financieras españolas han establecido protocolos internos de actuación para los supuestos de apertura de nuevas cuentas por ciudadanos estadounidense. Estas “cuentas estadounidenses” han empezado a ser informadas a la Hacienda Pública estadounidense a principios de este año 2015. Desde diciembre de 2014 se exige a las instituciones financieras españolas que informen de la existencia de cualquier “cuenta estadounidense” pre-existente que tenga un saldo equivalente o superior a 1 millón de dólares. A finales de 2015, el saldo de las cuentas estadounidenses pre-existentes a informar será a partir de 50.000 dólares. En efecto, la Ley de Cumplimiento Tributario de Cuentas Extranjeras (FATCA) da la vuelta a favor de la Hacienda Pública estadounidense, haciendo que sean las instituciones financieras extranjeras quienes les den los nombres de los titulares de sus "cuentas estadounidenses”, en lugar ser la Hacienda Pública estadounidense quien tenga que descubrir estas cuentas financieras extranjeras. En otras palabras, la Hacienda Pública estadounidense tendrá pronto identificados a los ciudadanos estadounidenses que tienen cuentas financieras en el extranjero y verificará si han presentado su declaración fiscal y su información de cuentas extranjeras o no. Presentación extemporánea de declaraciones fiscales e información sobre cuentas en el extranjero- Procedimiento simplificado para contribuyentes no residentes o Amnistía Fiscal El 18 de junio de 2014, el Fisco estadounidense anunció la adopción de un procedimiento simplificado para que los ciudadanos estadounidenses que residen fuera de los EE.UU puedan declarar sus inversiones en el exterior. Este procedimiento se ha denominado Streamlined Foreign Offshore Procedures o SFOP. En virtud del mismo, cualquier ciudadano estadounidense que viva en el extranjero que ignorase su obligación de presentar declaración de ingresos y relación de cuentas en el exterior Nicaragua, 48 3a planta - 08029 Barcelona - T:+34 93 444 11 66 – F:+34 93 495 07 81 Valenzuela, 8 - 1º derecha - 28014 Madrid - T:+34 91 524 03 11 - F:+34 91 524 03 12 E-mail: [email protected] - http://www.afinanciera.com 5 ante el Fisco estadounidense es susceptible de utilizar el SFOP. Según el SFOP los ciudadanos estadounidenses pueden presentar declaración de los tres últimos ejercicios e información sobre cuentas en el exterior de los seis últimos ejercicios, sin incurrir en sanciones ni recargos. La deuda fiscal resultante de estas declaraciones de los últimos 3 ejercicios fiscales deberá pagarse con intereses, pero no se aplicará sanción ni recargo alguno. En conclusión, el SFOP ofrece a los ciudadanos estadounidenses una excelente oportunidad para dar cumplimiento extemporáneo o fuera de plazo a sus obligaciones tributarias y de información sin incurrir en sanciones. Importancia de la coordinación entre las declaraciones tributarias a presentar en España y en los EEUU Según todo lo expuesto anteriormente, los ciudadanos estadounidenses que residen en España, además de presentar sus declaraciones fiscales en España, deben presentar también declaraciones ante el fisco estadounidense, por la renta global. Ello implica, necesariamente, una coordinación en la presentación de ambas declaraciones, a fin de poder aprovechar al máximo las exenciones y deducciones que puedan ser de aplicación para evitar la doble tributación, así como otros beneficios fiscales. Es esencial, pues, contar con expertos fiscales de ambos países, a fin de asegurar, no sólo la correcta tributación, sino, también, que se pague únicamente por lo que es exigible, sacando provecho de las exenciones, deducciones y bonificaciones que puedan ser de aplicación. En ASESORIA FINANCIERA contamos con expertos profesionales en fiscalidad tanto en España como en los EEUU, por lo que podemos coordinar las declaraciones a presentar en ambos países, a fin de aprovechar las ventajas fiscales que puedan ser de aplicación. Porque cada caso es distinto y debe estudiarse de forma individual, para que el cliente tenga la seguridad, no sólo que ha cumplido con sus obligaciones fiscales en ambos países, sino también que ha pagado únicamente lo que le era exigible. Nicaragua, 48 3a planta - 08029 Barcelona - T:+34 93 444 11 66 – F:+34 93 495 07 81 Valenzuela, 8 - 1º derecha - 28014 Madrid - T:+34 91 524 03 11 - F:+34 91 524 03 12 E-mail: [email protected] - http://www.afinanciera.com 6 Pueden ponerse en contacto con este despacho profesional para cualquier duda o aclaración que puedan tener al respecto. Un cordial saludo, Gal.la Sánchez Vendrell. Socia Abogada. Directora General Nicaragua, 48 3a planta - 08029 Barcelona - T:+34 93 444 11 66 – F:+34 93 495 07 81 Valenzuela, 8 - 1º derecha - 28014 Madrid - T:+34 91 524 03 11 - F:+34 91 524 03 12 E-mail: [email protected] - http://www.afinanciera.com 7