COLEGIO DE ESTUDIOS SUPERIORES DE ADMINISTRACIÓN

Anuncio

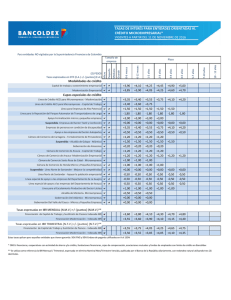

Manual comercial para créditos en IBR COLEGIO DE ESTUDIOS SUPERIORES DE ADMINISTRACIÓN, CESA PREGRADO ADMINISTRACIÓN DE EMPRESAS Informe Monográfico de Práctica Empresarial: Manual Comercial para créditos en IBR. Director Trabajo de Grado: Julio Lara Galindo Presentado por: Jimena Cortés Roa Noviembre de 2013 Manual comercial para créditos en IBR 2 CONTENIDO INTRODUCCIÓN....................................................................................................................... 3 I. METODOLOGÍA ..................................................................................................... 8 II. MARCO TEÓRICO .................................................................................................. 9 III. ESTRUCTURA....................................................................................................... 14 DESARROLLO ......................................................................................................................... 15 I. INVESTIGACIÓN SOBRE LAS NECESIDADES DE LOS CLIENTES ............................ 15 II. ESTRUCTURA DEL MANUAL ....................................................................................... 27 III. PRESENTACIÓN GRÁFICA .......................................................................................... 28 IV. DIVULGACIÓN .............................................................................................................. 28 CONCLUSIONES ............................................................................................................................... 29 BIBLIOGRAFÍA ....................................................................................................................... 31 ÍNDICE DE GRÁFICOS Gráfico 1 Estructura de la deuda colocada en IBR (%) ................................................... 5 Gráfico 2 Comportamiento de los indicadores de Referencia en Colombia ................. 12 Gráfico 3 Conocimiento del IBR .................................................................................... 16 Gráfico 4 Usos del IBR .................................................................................................. 17 Gráfico 5 Número de clientes con colocaciones en IBR ............................................... 17 Gráfico 6 Número de clientes con captaciones en IBR ................................................ 18 Gráfico 7 Razones de la baja dinámica en las captaciones y colocaciones en IBR ....... 20 Gráfico 8 Solución de Información para los clientes .................................................... 21 Gráfico 9 Utilizaría un manual comercial ..................................................................... 21 Gráfico 10 Información adecuada del manual comercial .............................................. 22 ÍNDICE DE TABLAS Tabla 1 Distribución de Entrevistas a gerentes comerciales ...................................... 8 ÍNDICE DE ANEXOS Anexo 1 Presentación Gráfica: Manual Comercial para Créditos en IBR .................... 31 Manual comercial para créditos en IBR 3 INTRODUCCIÓN En los países con mercados financieros líquidos, las tasas de interés juegan un papel fundamental a la hora de tomar decisiones de inversión o financiación tanto local como extranjera. Contar con una tasa de interés que sirva como referencia para medir el costo del dinero en la economía es esencial para el desarrollo financiero y del mercado de valores de un país. En muchos países estos indicadores han liderado el desarrollo de los mercados de bonos corporativos y han sido la base para la creación de un mercado de swaps de tasa de interés (IRS). Las tasas de interés de referencia de corto plazo juegan un papel fundamental en la liquidación de contratos financieros de inversiones, deudas y derivados. Sirven además para anclar la parte más corta de las curvas de rendimientos, reflejando la postura de la política monetaria y otras variables económicas. (Asobancaria 2008). Para que esto sea posible se necesita una tasa de referencia de mercado que sea confiable, que refleje las condiciones fundamentales de liquidez de la economía, que responda rápidamente a la política monetaria y de la cual se tenga información permanente. Por su importancia, la construcción de los indicadores debe hacerse con un fuerte respaldo institucional y sobre bases técnicas sólidas para garantizar confianza y continuidad en el tiempo. Un caso muy pertinente que representa la necesidad de una tasa de referencia confiable que simbolice la liquidez del mercado financiero de una economía es la tasa Libor (London Interbank Offered Rate). Esta es la referencia más usada en los mercados internacionales y corresponde al promedio de cotizaciones reportadas por un grupo de bancos representativos. Inicialmente la Libor se calculaba para la Libra Esterlina, el Dólar Americano y el Yen, pero su popularidad y la fuerte tendencia hacia la globalización ha ampliado el espectro de monedas de referencia. Desde 2006 se calcula para 10 monedas y para 15 plazos desde overnight hasta 12 meses. Según la BBA, $350 trillones de swaps están indexados a esta tasa, y el Banco Internacional de Pagos (BIS) estima que el 100% de Manual comercial para créditos en IBR 4 los créditos sindicados en Estados Unidos y Canadá responden a la Libor. (Asobancaria, 2008). En Colombia, recientemente, se han registrado niveles récord de emisión de deuda corporativa, ya que las condiciones económicas permitieron que un mayor número de compañías del sector real y financiero entraran al mercado de capitales y encontraran una fuente importante de recursos de endeudamiento menos costoso y a más largo plazo. Durante esa evolución, se observó que algunas entidades emisoras del mercado indexaban al IBR una parte significativa de su deuda, alejándose de tasas de referencia tradicionales como el IPC y la DTF. (Asobancaria, 2012). La experiencia de la Libor ha dejado importantes lecciones sobre lo que debe ser la formación de un indicador de referencia. Muchas de estas buenas prácticas, avaladas por la industria financiera y las autoridades económicas, ya están presentes en la formación del Indicador Bancario de Referencia (IBR) en Colombia. La DTF, entendida como la remuneración reconocida por los establecimientos de crédito sobre las captaciones realizadas mediante CDT´s a 90 días, fue creada en 1982 y se ha posicionado como el indicador más utilizado para operaciones de crédito en Colombia (Asobancaria 2009), A lo largo del tiempo se han generado cuestionamientos sobre su metodología y la poca representatividad que tiene del costo de fondos de corto plazo para los bancos. Por lo que se hacía necesario y conveniente la formación de un nuevo indicador de referencia en Colombia: Indicador Bancario de Referencia (IBR), una tasa de interés de referencia de corto plazo, que refleje el precio al que los bancos están dispuestos a ofrecer o captar en el mercado monetario colombiano; este fue diseñado por Asobancaria y el Banco de la República en compañía del Ministerio de Hacienda en Enero de 2008. En la actualidad, tanto el sector financiero como el real emiten deuda indexada al IBR. Entre 2009 y 2012 el monto de las colocaciones ha ascendido a más de $4 billones, de los cuales se encuentran todavía vigentes $2.7 billones. En 2008, la mayoría de las emisiones fueron realizadas a tasa fija e IPC. Sin embargo, con su entrada el IBR ganó espacio y su participación pasó de 4% en 2009 a 27% en 2011, mientras que referencias Manual comercial para créditos en IBR 5 como la DTF pasaron de representar el 33% del total emitido en 2008 a 7% en 2011. Los procesos de colocación de productos IBR han arrojado resultados positivos para las entidades emisoras. De acuerdo con cifras de la Bolsa de Valores de Colombia, en 2009 la demanda de bonos IBR fue 2.1 veces el monto adjudicado; en 2010 fue 2.08 veces; y en lo corrido de 2012 va en 1.76 veces, cifra que decrece sustancialmente en relación al 2009. (Asobancaria, 2012) El presente informe monográfico de práctica empresarial, busca identificar por qué la dinámica de colocación de créditos en IBR es inferior a la de colocación de créditos en DTF e IPC, situación actual de la economía colombiana. Como es evidente en el grafico a continuación, aunque el IBR, mantuvo del 2008 al 2011 una muy buen tendencia, quitándole terreno a la DTF, a Septiembre de 2012 se observa nuevamente una disminución en la tendencia, pasando del 27% en 2011 al 7% en 2012. Así mismo se evidencia como la DTF recupera terreno y pasa del 7% en 2011 al 36% en 2012, es evidente como la dinámica en las colocaciones en la modalidad de IBR ha disminuido cerca del 150%. Gráfico 1: Estructura de la deuda colocada en IBR (%) Gráfico 1. Estructura de la deuda colocada en IBR. Adaptado de Bolsa de Valores de Colombia, Cifras a Septiembre de 2012 Aunque las autoridades financieras Asobancaria y el Banco de la República y el mismo mercado financiero evidencian el buen funcionamiento de este indicador, los Manual comercial para créditos en IBR 6 clientes empresariales y corporativos colombianos se encuentran adversos a realizar operaciones bajo esta tasa de interés. Según la dirección de productos de financiación y el área de investigaciones económicas de Bancolombia, las colocaciones bajo el indicador Bancario de Referencia (IBR) para el 2012 han reducido el ritmo en su dinámica y se busca con interés incentivar a los clientes a realizar colocaciones bajo esta modalidad.(del 2009 al 2012 se realizaron emisiones de bonos indexados al IBR por un monto 4.04 billones, de los cuales se encontraban para Octubre de 2012 2.7 billones vigentes) (Asobancaria, 2012).Este bajo ritmo en la dinámica se debe principalmente a que los clientes empresariales y corporativos en Colombia no se encuentran bien informados sobre esta reciente modalidad de colaciones en Colombia y siguen muy aferrados a las tradicionales tasas de referencia del mercado como los son la DTF y el IPC. Con este proyecto se quiere demonstrar que los clientes empresariales y corporativos necesitan una solución de información, para incrementar las colocaciones en IBR, por medio de una herramienta comercial: manual de ventas que sea distribuido a la fuerza productiva en los bancos, en dónde se indique la información que necesitan los clientes, de la manera en la que la necesitan sobre el indicador Bancario de Referencia (IBR). Según Leslie J. Ades en el manual del vendedor, editorial Deusto, ante mercados cada vez más dinámicos y competitivos, los comerciales deben perfeccionar su gestión y desempeño. El manual de ventas es una herramienta que permite al comercial tener un conocimiento y recopilar información de la empresa, entorno, canales, cartera de productos o servicios y clientes. El manual de ventas debe ser un documento vivo, actualizado y práctico, ayudando a conseguir una mayor eficacia, desarrollar habilidades y potenciar los resultados. Los principales elementos que debe recoger un manual de ventas son: información de interés sobre la empresa, información relacionada al mercado, la competencia, información sobre clientes y del portafolio de productos y servicios, argumentos, posicionamiento, ventajas competitivas, garantías y una política comercial con condiciones y plazos de pago, descuentos, comisiones, normas y logística. Manual comercial para créditos en IBR 7 Según Coventaria en el manual de ventas publicado en Junio de 2011, un manual de ventas es el principal medio de comunicación que tiene la empresa con su fuerza de ventas. En él se describe la gama de productos, el cliente objetivo, el argumentario de ventas y cualquier otra información que ayude a alcanzar los objetivos de ventas. Según el autor, la estructura clásica de estos documentos es la siguiente: • Presentación de la empresa. Historia. Casos de éxito- • Estructura comercial. Funciones y tareas de cada puesto. • Línea de productos. • Estudio de la competencia y posición en el mercado. • Argumentario y tratamiento de objeciones. • Documentación a entregar y a recoger. • Controles de ventas. Los precios, márgenes, primas u objetivos concretos suelen entregarse en un documento diferente que no tiene por qué ser el mismo para todos los vendedores, el esquema propuesto no es fijo y lo importante es que ayude a incrementar las ventas de un producto o servicio determinado. Casi nunca se prepara un manual de ventas para personal externo y los agentes comerciales, distribuidores o cualquier otro intermediario, se han visto históricamente desatendidos por las marcas que representaban e incluso cobran a sus clientes por obtener información de sus productos. Con los medios tecnológicos que existen en la actualidad se puede facilitar y controlar el acceso a la información, usar la web corporativa para tener acceso al manual de ventas es ya obligatorio en la mayoría de empresas. El documento expone que hay que crear un blog o un wiki interno al que accedan comerciales y personal de otros departamentos, en el que se pueda comentar, añadir nuevas argumentaciones o explicar oportunidades no percibidas en el lanzamiento inicial. En síntesis: el manual de ventas ha de ser útil, accesible, vivo y para todos los intervinientes en la venta de productos y servicios. Manual comercial para créditos en IBR 8 De acuerdo a la problemática identificada el Objetivo General del presente trabajo es Desarrollar un manual para la fuerza de ventas que facilite asesorar a los clientes de Bancolombia para que estos realicen operaciones por la modalidad de IBR. Los objetivos específicos son, Investigar las necesidades de los clientes para alimentar la estructura, divulgación y contenido del manual comercial, definir la estructura del manual, establecer la presentación gráfica del manual comercial e identificar la forma adecuada de divulgación del manual. I. Metodología: La metodología que se empleará para el desarrollo del trabajo de grado, se dividirá en 2 grandes focos: El primero estará enfocado en entrevistas a gerentes comerciales de la banca empresarial e institucional y el segundo estará encaminado a reuniones investigativas con áreas claves del sector bancario. Entrevistas a Gerentes Comerciales de la Banca Empresarial: por medio de la metodología se quiere investigar el conocimiento de la fuerza comercial sobre el indicador, cuantos de sus clientes tienen desembolsos o captaciones bajo este indicador, cuales creen ellos son las razones por las que sus clientes realizan o no operaciones en esta modalidad. Tabla 1: Distribución de Entrevistas a gerentes comerciales Área Número de Encuestas Banca Empresarial Banca Gobierno e Institucional 45 15 La estructura de las entrevistas será en un 30% cualitativo, por medio de preguntas abiertas y con el fin de identificar las razones por las que los clientes empresariales y corporativos no colocan o colocan en IBR, y desarrollar un análisis profundo, sobre sus necesidades de información, modalidad, didáctica, presentación gráfica y estructura en la que necesita el gerente comercial que sea presentada la información. Esto con el propósito de orientarse sobre el nuevo indicador e incentivar los desembolsos en su Manual comercial para créditos en IBR 9 gerencia bajo esta modalidad. El 70% restante, será cuantitativo con el propósito de identificar numéricamente en promedio cuantos clientes actualmente están realizando operaciones bajo el indicador, el nivel de pertinencia de la información que les ha sido otorgada y lo que creen importante encontrar en un manual comercial y de qué forma. Reuniones Investigativas con Áreas claves del sector Bancario: En la segunda modalidad, se realizarán reuniones con áreas que intervienen en el desarrollo de investigaciones y nuevos productos, con el propósito de indagar más a fondo la situación actual de los establecimientos bancarios y de sus comerciales para identificar sus problemas y necesidades para transmitir información oportuna y pertinente a los clientes. Estas reuniones estarán divididas en 2 grupos: Reuniones con el equipo comercial: Gerentes de Zona, Vp Gobierno e Institucional y VP Banca de Empresas y Gobierno. Reunión con el Área de Gestión de Activos y Pasivos, con el propósito de investigación sobre el fondeo, pertinencia y situación actual de los bancos en Colombia. Reunión con el área de Investigaciones económica y la mesa de derivados. Las principales fuentes de información serán, El banco de la República, Asobancaria y Bancolombia. II. Marco Teórico: Los autores Carlos A. Huertas, Munir Jalil, Sergio Olarte y José Vicente Romero; en el artículo académico “Algunas Consideraciones sobre el Canal del Crédito y la Transmisión de Tasas de Interés en Colombia” publicado en Agosto del 2005 expresan que la teoría económica identifica el crédito bancario como uno de los canales de transmisión, en dónde un incremento en la tasa de interés de intervención del Banco Central, se transportan a las tasas del mercado financiero de captación y colocación; esto genera una disminución en la demanda de los créditos y por consiguiente los beneficiarios reducen el consumo y la inversión, esta teoría es válida cuando se cumplen dos supuestos: que no exista otra fuente de financiación alternativa que actúe como sustituto perfecto y que dentro del balance de los bancos no exista un activo sustituto perfecto. Las autores hacen también una descripción de las tasas de intervención, tasas pasivas y tasas activas y su relación: Manual comercial para créditos en IBR 10 • Tasas de Intervención: Subasta de expansión y contracción: tasas a las cuales el Banca de la República brinda o retira liquidez del mercado a través de una subasta con un monto fijado. Tasas lombardas de expansión y contracción: tasas máximas y mínimas a las cuales el Banco de la República brinda o retira liquidez del sistema financiero, de manera limitada. • Tasas Pasivas: DTF: Promedio ponderado de las tasas de interés efectivas de certificados de depósito (CDT) a 90 días, emitidos por los establecimientos bancarios, corporaciones financieras, compañías de financiamiento comercial y corporaciones de ahorro y vivienda, establecido en la resolución 17 de 1993 del Banco de la República. TIB: Tasa de interés pasiva de los préstamos interbancarios a un día hábil. Repo: Tasa de Interés pasiva de los establecimientos bancarios que dan como garantía un titulo del Gobierno, overnight, un día o más de un día. • Tasas Activas: Preferencial: la tasa cobrada a clientes preferenciales, con baja exposición al riesgo del crédito y del negocio (comisiones, reembolsos, compra y venta de divisas etc.) es respaldado por garantías A o de riesgo normal. Con un plazo superior a 30 días. Tesorería: Tasa cobrada a clientes preferenciales o corporativos a un plazo inferior a 30 días, para atender necesidades de liquidez a corto plazo. Ordinario: definido como un crédito comercial que no se puede calificar dentro de preferencial, corporativo o de tesorería y se maneja a todos los plazos. Consumo: crédito otorgado a personas naturales que deseen financiar la adquisición de bienes de consumo o el pago de servicios para fines comerciales. Usura: es la tasa máxima legal que puede cobrarse por un crédito, es el 150% del interés bancario corriente. Manual comercial para créditos en IBR 11 Este artículo es relevante para mi proyecto ya que en la medida en que los supuestos teóricos anteriormente nombrados no se cumplan, la transmisión de las tasas de intervención del Banco Central hacia las tasas del mercado es menor y el canal de crédito pierde eficiencia. El IBR es un indicador que expresa la liquidez del mercado colombiano, y se está evaluando el impacto del indicador para responder a las medidas adoptadas por el Banco de la república en cuanto al alza o baja de las tasas crediticias. También es de suma importancia para mi proyecto identificar las diferentes modalidades de las tasas de interés y su forma ce calculo para determinar una comparación sustentada con el indicador bancario de referencia (IBR). Los autores Sergio Clavijo, con la colaboración de Ana María Zuluaga y David Malagón en el Comentario del Día de la Asociación Nacional de Instituciones Financieras (ANIF), centro de estudios económicos en la publicación del 2 de Mayo de 2013: El Indicador Bancario de Referencia a 3 meses se describe de forma directa el indicador bancario de referencia a 3 meses, que empezó a operar en Agosto de 2012, este indicador está sustentado en un swap de tasa de interés modalidad fijo-variable, se profundizó también en la modificación del esquema de IBR a un mes. La importancia del presente artículo se basa en los avances teóricos e importantes en la conformación de un verdadero indicador de mercado monetario. Se realiza una descripción del indicador, se compara con la DTF, identificando el cálculo y características de cada una de las modalidades de interés. Se Explican las extensiones del IBR, overnight, un mes y tres meses, en los últimos dos cada uno de los 8 bancos participantes cotiza diariamente una tasa que refleja las expectativas de mercado, el Banco de la República calcula la mediana de las ofertas y demandas realizadas que actuara como el componente fijo del swap, la parte variable se calculará componiendo el IBR overnight durante la vigencia de la operación. Este artículo es considerado importante para el desarrollo de mi proyecto ya que emplea un papel informativo a los usuarios interesados en el tema sobre el cálculo, ventajas y significado del IBR, más a profundidad de la modalidad a tres meses. Manual comercial para créditos en IBR 12 El autor Felipe Ramirez Amaya en la edición 39 de la revista Capital Inteligente de Bancolombia página 15 de Marzo-Mayo de 2013: Evolución del Mercado en IBR en Colombia describe la importancia de estar enterados como operarios del banco de este nuevo indicador, se describe un poco la historia y fecha de creación del IBR, profundizando en las e diferentes modalidades: overnight, un mes y tres meses. Se hace también una comparación del comportamiento de los indicadores DTF, IBR 1 mes y la tasa REPO; dónde el autor evalúa la eficacia del IBR en las respuestas al mercado financiero. Se hace referencia de un ejemplo práctico sobre un crédito atado a IBR y otro en DTF, tomados en Agosto de 2012 por 6 meses y con pago al vencimiento por $ 1.000.000 de pesos. Atado al IBR se hubiera tenido un ahorro de $ 4 millones, ya que el índice para cada mes estuvo por debajo en promedio 60 puntos básicos con respecto a la DTF. Este Artículo es de suma importancia para poder comparar y evaluar que tipo de información está siendo presentada por Bancolombia y quien es el público al que va dirigido, conforme a esto se puede evaluar el impacto que está teniendo la información Gráfico 2: Comportamiento de los indicadores de Referencia en Colombia Gráfico 2: Comportamiento de los indicadores de Referencia en Colombia. Adoptado de Revista Capital Inteligente de Bancolombia página 15 de Marzo-Mayo de 2013 Los autores Daniel Castellanos, Ana Milena Lizarazo y Andres Camilo Castro en el artículo “La evolución del Indicador Bancario de Referencia (IBR) y la creación del Overnight Index Swap (OIS)” publicado en Abril del 2011 expresan la necesidad de la Manual comercial para créditos en IBR 13 economía colombiana de crear una tasa de corto plazo que reflejara las condiciones de oferta y demanda del mercado monetario de manera adecuada. Es por esto que en el 2008 como respuesta a esta necesidad nace el Indicador Bancario de Referencia, para suplir la necesidad del indicador más reconocido como la DTF, pues esta no reflejaba de forma adecuada las decisiones de política monetaria del Banco de la República. Aún siendo un indicador nuevo, a Marzo de 2011, se emitieron $8.8 billones y las empresas emisoras empezaron a indexar gran parte de su deuda al IBR, dejando atrás las tasas de referencia tradicionales como la mencionada anteriormente DTF y el IPC. El órgano institucional encargado de la vigilancia permanente del indicador es la Secretaria Técnica del Comité del IBR, asegurando la transparencia y eficiencia. El indicador Bancario de Referencia ha logrado anticipar decisiones del Banco de la República, que indica la capacidad del indicador de capturar las condiciones de liquidez. Los autores resaltan que los dos últimos años han sido años record en materia de emisión de deuda corporativa, ya que las condiciones de la economía permitieron que un mayor número de compañías del sector real y financiero entraran al mercado de capitales encontrando una fuente de recursos y de endeudamiento a menor costo. Las tasas de interés de referencia sirven para la emisión de títulos y fundamentan la partida para la estimación de curvas de valoración y de referencia, las más utilizadas son la LIBOR, EONIA entre otras. El Overnight Index Swap (OIS), en dónde una de las partes pagará tasa fija y la otra parte tasa variable, al vencimiento del swap las partes intercambiaran la diferencia entre las tasas por un nominal previamente acordado. Los OIS cuentan con una serie de características; son productos creados para constituir indicadores de corto plazo, las tasas resultantes de estas operaciones son consideradas una medida importante del riesgo y liquidez en el mercado del dinero, el riesgo es muy bajo ya que no se transfiere el valor nominal del contrato y se utilizan para administrar riesgos de tasa de interés a corto plazo. El autor Hernando Zuleta en el artículo, “Una visión General del Sistema Financiero colombiano” publicado en Abril de 1997 describe los cambios que ha Manual comercial para créditos en IBR 14 experimentado el sistema financiero, haciendo énfasis en la liberalización financiera, el fortalecimiento de la regulación y en la conversión de un número importante de sociedades en establecimientos de crédito. Las autoridades han tomado medidas en cuanto a la estructura de los encajes y aumentos en los requisitos de capital que afectan de forma directa a las entidades financieras debido a la intervención directa del Banco de la República en los mercados cambiario y monetario. Hubo 3 reformas estructurales, liberalización financiera, inversión extranjero y regulación. La reforma estructural más destacada en la década de los 80´s fue la liberación de las tasas de interés, dónde las tasas activas y pasivas pasaron a ser fijadas por el mercado y se limitó el tiempo durante el cual el Banco de la República podía intervenir las tasas de interés a 180 días al año. Esto facilitó la posibilidad de que cualquier establecimiento de crédito pudiera convertirse en Banco Hipotecario. En 1990 se autorizó la inversión extranjera en el sector financiero, dónde el capital máximo que podía tener cualquier entidad era del 49%. En cuanto a regulación se buscó incrementar la eficiencia del sistema financiero, brindado seguro a los depósitos, capitalización y contabilidad, provisione y encajes. En 1997 el sistema financiero estaba compuesto por 5 tipo de entidades, Bancos, corporaciones de Ahorro y Vivienda, Corporaciones Financiera, Compañías de Financiamiento Comercial y Compañías especializadas en Leasing, para un total de 141 entidades, el sector con más del 50% de los activos totales era para ese entonces el Bancario. III. Estructura: La estructura del proyecto tiene 3 ejes fundamentales: levantamiento de la información, desarrollo del manual comercial y conclusiones. El primer eje se alimenta de investigación del marco teórico, conceptual y estado del arte sobre los temas claves para contextualizar al lector en el área financiera y crediticia. En el segundo eje, desarrollo del manual comercial, se realizará el análisis de la información obtenida del capítulo definiendo una didáctica, estableciendo la presentación gráfica adecuada, identificando la forma adecuada de divulgación e investigando las Manual comercial para créditos en IBR 15 necesidades de los clientes para alimentar la estructura y contenido del manual comercial. Con el propósito de sustentar la hipótesis. También se recolectará la información obtenida de las 30 entrevistas realizadas a clientes empresariales y corporativos y a gerentes de la fuerza comercial. El último eje se alimenta de las conclusiones obtenidas tras el desarrollo e investigación del proyecto, evaluando el planteamiento, sus alcances, limitaciones y resultados obtenidos. El presente trabajo tendrá 3 capítulos, Introducción, Desarrollo el Manual y conclusiones. I. Introducción: tiene 2 subcapítulos: Metodología, Marco Teórico y Estructura. II. Desarrollo del manual: tiene 4 subcapítulos: Investigar las necesidades de los clientes, estructura del manual, presentación gráfica y divulgación. III. Conclusiones DESARROLLO DEL MANUAL I. Investigación sobre las necesidades de los clientes, para alimentar la estructura, divulgación y contenido del manual comercial De acuerdo con la metodología expuesta anteriormente, se realizaron dos enfoques de investigación: Encuestas a gerentes comerciales y entrevistas con el área de gestión de activos y pasivos y Vicepresidentes comerciales. En la primera modalidad, se realizó una encuesta de nueve preguntas, 70% cuantitativas y 30% cualitativas a 60 gerentes comerciales de la Banca de Empresas y Gobierno en Bogotá y Centro (Bucaramanga, Neiva e Ibagué), de los cuales 45 corresponden a la Banca Empresarial y 15 a la Banca Gobierno e Institucional. Las preguntas permitieron identificar puntos a trabajar y brindaron un lineamiento inicial de las necesidades de los clientes y gerentes. Se cuestionó sobre el conocimiento de los gerentes acerca del IBR, la totalidad de ellos respondió saber que es el indicador; esto nos proporciona un buen comienzo, pues Manual comercial para créditos en IBR 16 identificamos en primera medida que no es desconocimiento de la fuerza comercial y no es necesario realizar capacitaciones internas a los trabajadores. Gráfico 3: Conocimiento del IBR 1. Sabe usted que es el IBR? 100% A. Si B. No Gráfico 3. Conocimiento del IBR. Adaptado de Encuestas a Gerentes Comerciales Banca de Empresas y Gobierno Bancolombia En la misma medida se pidió a los gerentes redactar una definición corta y precisa sobre lo que creían ellos era el indicador. En resumen, la definición de IBR que abordaron los encuestados fue la siguiente; el Indicador Bancario de Referencia (IBR) es una tasa de interés de corto y mediano plazo para el peso colombiano, que refleja el precio al que los bancos están dispuestos a ofrecer o a captar recursos en el mercado monetario, reflejando inmediatamente las condiciones del mercado situación que no refleja la DTF. La IBR refleja el precio real y diario al que los bancos captan o prestan recursos, y es una tasa resultado de un modelo de libre mercado, dónde participan ocho bancos en su creación. Las definiciones en general fueron muy acertadas y similares a las definiciones plasmadas en el marco teórico del proyecto, pero adicionalmente incluían las diferencias y ventajas del indicador con claridad respecto a la DTF, pues conocen de forma concreta las diferencias entre los indicadores y la gran ventaja del IBR, de mostrar de forma casi inmediata la situación actual la economía colombiana. En cuanto a los diferentes usos del indicador bancario de referencia, el 92% de los gerentes escogió captaciones y colocaciones y tan solo el 4% escogió la opción de otros. Uno de los usos del IBR y dónde se generan márgenes importantes de utilidad son las operaciones de cobertura de tasa de interés (swaps), que permite fijar en pesos la tasa de Manual comercial para créditos en IBR 17 interés para todo el plazo del crédito. Un esquema de cobertura disminuye el riesgo ante movimientos futuros de la tasa de interés. Basándonos en la respuesta de los gerentes, este esquema representa una oportunidad a explorar e incentivar en los clientes, por lo que en el manual debe existir un espacio para ejemplificar de forma clara los beneficios de la cobertura y por qué genera un buen margen para el gerente. Gráfico 4: Usos de IBR 3. Cuales considera usted, son los usos del IBR? 4% 4% A. Colocaciones B. Captaciones C. A y B D.Otro 92% Gráfico 4. Usos del IBR. Adaptado de Encuestas a Gerentes Comerciales Banca de Empresas y Gobierno Bancolombia Entrando en materia de participación de mercado, se buscó identificar el número de clientes con colocaciones en IBR, el 59% de los gerentes respondió que de dos a siete clientes de su gerencia realizaban operaciones de cartera bajo el indicador, el 22% al menos uno, el 15% ninguno y tan solo el 4% respondió más de siete clientes. Gráfico 5: Número de clientes con colocaciones en IBR 4. Cuantos de sus clientes tienen colocaciones en IBR 4% 15% 22% 59% A. Ninguno B. Al menos 1 C. De 2 a 7 D. Más de 7 Gráfico 5. Número de clientes con colocaciones en IBR. Adaptado de Encuestas a Gerentes Comerciales Banca de Empresas y Gobierno Bancolombia Manual comercial para créditos en IBR 18 Debemos entender que cada gerencia comercial maneja un número total de clientes diferente, por lo que la proporción de clientes con IBR varía significativamente. Por esta razón se realizó un promedio ponderado del número de clientes por gerencia con colocaciones en IBR, frente el total de clientes de cada gerencia y su peso en el total de clientes; esto nos arrojó un indicador de penetración en colocaciones de tan solo el 6%. Dentro de esto cabe resaltar que la banca Empresarial es una banca netamente colocadora, mientras que la Banca Gobierno e institucional es una banca captadora, pues ésta capta el 54% de los pasivos a nivel nacional de la Banca Empresas y Gobierno. En este mismo horizonte se buscó la penetración actual del IBR en captaciones, arrojando un indicador inferior, del 1.4%. El 78% de los 60 gerentes encuestados respondió que ninguno de sus clientes tiene captaciones en IBR, mientras que el 15% respondió que de 2 a 7 clientes realizaban captaciones en IBR. Gráfico 6: Número de clientes con captaciones en IBR 5. Cuantos de sus clientes tienen captaciones en IBR? 15% A. Ninguno B. Al menos 1 C. De 2 a 7 D. Má de 7 7% 78% Gráfico 6. Número de clientes con captaciones en IBR. Adaptado de Encuestas a Gerentes Comerciales Banca de Empresas y Gobierno Bancolombia Teniendo en cuenta la naturaleza de las dos bancas y la proporción de los aportes en pasivos a nivel Colombia que realiza la banca de Gobierno, el 17% de los gerentes no tiene actualmente transacciones con sus clientes en esta modalidad y el 33% tiene actualmente solo un cliente con operaciones atadas al IBR. En este punto particular se identifica una gran oportunidad de negocios para captaciones indexadas al IBR, aunque Manual comercial para créditos en IBR 19 debe trabajarse en la competitividad de la tasa pues se evidencia que clientes con grandes excedente de liquidez y muy buenas calificaciones de riesgo se les otorga excelentes tasa en cuenta de ahorros y beneficios en cuenta corriente, a diferencia del margen generado en CDT`s indexados a IBR. Es necesario que el manual comercial brinde las herramientas necesarias a los gerentes para consolidar el indicador dentro de las opciones de los clientes de la Banca de Gobierno, brindando un histórico de su comportamiento y evidenciando el momento en el tiempo según la serie histórica de la tasa REPO dónde se evidencia subidas y se pronostiquen aumentos importantes, para que identifiquen estos momentos como oportunidades en su inversión bajo el indicador. En búsqueda de respuestas y razones por las que actualmente no se realizan desembolsos ni captaciones atadas al IBR, se identificó, que el 30% de los gerentes identificó que sus clientes prefieren otros indicadores como la DTF y el IPC, el 27% evidencian que se debe al costo actual del indicador pues no está siendo competitivo frente a las otras tasas de interés en el mercado, el 16% respondió que se debe a desconocimiento por parte del cliente sobre el indicador y que sería de utilidad poderlo capacitar en este ámbito y el 27% restante respondió que la baja dinámica se debe a diferentes razones. Este último porcentaje recopila la preocupación de los gerentes frente a la baja competitividad de la tasas atadas a IBR y del bajo margen de Roe que dejan los negocios. Identifican también que existe un descalce entre sus operaciones activas y pasivas, pues no demandan fondeo en IBR porque no captan en IBR dado que su mercado muchas veces son personas naturales y Pymes que desembolsan en tasa fija o DTF. También en algunos casos la inversión sintética es prohibida por restricciones de la casa matriz o parámetros definidos en las juntas directivas. Manual comercial para créditos en IBR 20 Gráfico 7: Razones de la baja dinámica en las captaciones y colocaciones en IBR 6. cuales considera usted que son las razones por las que su gerencia tiene una baja dinámica de colocaciones y captaciones en IBR? 27% 30% 27% 16% A. Costo B. Desconocimiento del Indicador C. Prefiere otros Indicadores (IPC, DTF) D. Otro Gráfico 7. Razones de la baja dinámica en las operaciones en IBR. Adaptado de Encuestas a Gerentes Comerciales Banca de Empresas y Gobierno Bancolombia Se preguntó a los gerentes si creían que los clientes necesitan una solución de información, para incrementar la dinámica de transacciones atadas al IBR, el 81% de los gerentes respondió que sus clientes si necesitan una solución de información, mientras que el 19% respondió que no. Adicionalmente se obtuvo que el 96% de los gerentes utilizaría el manual comercial si existiera y contuviera la información pertinente que impulse el incremento de la dinámica de IBR en su gerencia. Las principales razones por las que se encuentran interesados en la creación de un manual son que ayuda a los clientes a entender que esta tasa de referencia se ajusta más al mercado y a perder el miedo de tomarla, a reforzaría sus conocimientos; se necesitan argumentos de venta para ofrecer productos financieros indexados a este indicador que ilustren al gerente y al cliente de forma didáctica y fácil de entender sus beneficios y se debería masificar el uso y tener usuarios del producto como referentes de opinión de la transparencia de precios, que brinden tranquilidad del indicador para los menos expertos y que sea un tema de uso diario y común. El voz a voz es poderoso para estos temas y debemos usar los medios de comunicación, Asobancaria, el Banco de la República y demás entes para impulsar el tema. Manual comercial para créditos en IBR 21 Gráfico 8: Solución de Información para los clientes 7. Cree usted que los clientes necesitan una solución de información sobre este indicador? 19% A. Si B. No 81% Gráfico 8. Solución de Información para los clientes. Adaptado de Encuestas a Gerentes Comerciales Banca de Empresas y Gobierno Bancolombia Gráfico 9: Utilizaría un manual comercial 8. Si existiera un manual comercial con la información pertinente para incrementar la dinámica de su gerencia, lo utilizaría? 4% A.Si B. No 96% Gráfico 9. Utilizaría un manual comercial. Adaptado de Encuestas a Gerentes Comerciales Banca de Empresas y Gobierno Bancolombia Finalizando los temas tratados en la encuesta, se buscó identificar el tipo de información que le gustaría al gerente encontrar en el manual, se identificó que 35% opina que con ejemplos prácticos se hace más fácil explicarle a los clientes el funcionamiento del indicador y los usos que pueden darle ajustado a la situación de la economía y su Manual comercial para créditos en IBR 22 empresa, como se interpreta, que IBR utilizar y cuando utilizarla, como liquidarla, analizar y comparar la volatilidad que se tiene de la IBR frente a DTF (desviación estándar), IPC, proyecciones esperadas y como se usaría en derivados para los más expertos. Que entiendan porque se beneficia y porque es descrita por entes regulatorias financieros como la tasa más acertada y que refleja idealmente la situación liquida monetaria. lo importante es poder explicarle a los clientes las razones de los cambios de última hora en la misma, es actualidad más que la generalidad, así como expectativas del comportamiento del indicador. Gráfico 10: Información adecuada del manual comercial 9. Qué tipo de información le gustaría encontrar en el manual? 21% 35% 23% 21% A. Series Históricas B. Como se construye el Indicador C. Análisis DOFA D. Ejemplos Prácticos Gráfico 10. Información adecuada del manual comercial. Adaptado de Encuestas a Gerentes Comerciales Banca de Empresas y Gobierno Bancolombia En la segunda modalidad se realizó una entrevista a Gustavo Adolfo Duque Mejía, director de la dirección de Gestión de Activos y Pasivos de Bancolombia y a Julian Botero Vicepresidente de la Banca de Empresas y Gobierno de Bogotá de Bancolombia, se obtuvieron resultados muy interesantes y se hizo notoria la necesidad de incrementar la dinámica de las colocaciones y captaciones en IBR. El IBR Nace de la necesidad del sistema financiero de tener un indicador que refleje el verdadero costo de la liquidez, la DTF, fue planteada como el mejor indicador de tasa Manual comercial para créditos en IBR 23 variable para los productos financieros en una economía, pero es el promedio de la captación a 90 días en CDT´s, lo que no hace consistente su forma de cálculo con su funcionalidad. El principal negocio de un banco es captar dinero a un costo inferior y colocarlo a largo plazo con rentabilidades mayores. Cuando el banco realiza desembolsos en tasa fija y el costo de mi dinero hoy va subiendo por consideraciones macroeconómicas, el negocio empieza a perder rentabilidad: esto se traduce en riesgo de tasa de interés. Se pensó en su momento en 1982 fecha de su creación, que con la DTF era suficiente para reflejar ese riesgo en los activos y que esta fuera depreciándose conforme la captación de los bancos se fuera encareciendo también. Pero por la construcción misma del indicador, y por el hecho que la DTF es un indicador que lo construyen muchos bancos con muchos perfiles de riesgo distintos, no cumple su función y de ahí nace la necesidad de crear un nuevo indicador. Detrás de este nacen unos productos de tesorería llamados derivados, en Colombia estos nacieron con los derivados de tipo de cambio (forwards), en dónde la gente compra y vende dólares a diferentes plazos, este producto se generalizó bastante por lo que empezó a producir márgenes muy estrechos. Partiendo de esta situación los bancos empezaron a buscar nuevas formas para cubrir el riesgo de tasa de interés a sus clientes, en estados Unidos los Swaps funcionaban como productos en los cuales uno le paga al cliente la variación en la tasa de interés y él le paga a uno una tasa fija pactada desde el principio. Partiendo del concepto en Estados Unidos, se trató de construir un swap de la DTF, pero como el indicador está mal construido nunca generó buena profundidad ni liquidez, la principal causa de esto fue, que indicadores de este tipo necesitan de la presencia de bancos grandes internacionales en el mercado de derivados colombiano y ellos no entendían el funcionamiento de la tasa de interés y les parecía que podría llegar a ser manipulable afectando la liquidación de cada uno de los tramos del Interest Rate Swap. Desde este momento (2008) se empieza a hablar de la IBR como un indicador que verdaderamente refleje el costo de la liquidez a 1 día en el mercado financiero colombiano. El IBR se ha venido cotizando por subasta, en dónde los bancos que hacen Manual comercial para créditos en IBR 24 parte del esquema de formación ponen una subasta por 5.000 MM de pesos, comprando y vendiendo la liquidez a un día. Hacen una apuesta calculan la mediana, sacan las colas y ese es el indicador a un día. A partir de ese indicador, Bancolombia construyó aproximadamente hace 5 años los primeros productos de fondeo en IBR, por medio de CDT´s (con el indicador a un día), a partir de este momento se empezaron a generar innovaciones muy interesantes con el propósito de determinar una curva de tasa de interés del mercado monetario. Ese fue el caso de la tasa Libor, hay Libor a un día a un mes a tres meses hasta a un año, eso en Colombia no existía y cuando se pasa un crédito en dólares atado a la libor, se paga la libor del periodo que corresponde al pago de intereses. Si se paga intereses cada tres meses se paga con la libor atada a 90 días. Para poder construir ese indicador ideal en Colombia, de manera inteligente se alejaron del mecanismo de cotización de la Libor y lo construyeron con el swap. En principio el IBR se creó overnight o diario, y actualmente hay un comité rector de la IBR de Asobancaria y ellos han construido el mecanismo que mediante el swap les permite ir generando cotizaciones a plazos más largos. Una vez iniciada la gestión de construcción de estos indicadores, se volvió de interés particular del banco empezar a generar activos indexados a IBR, porque estos permiten tener una gestión más activa del riesgo de tasa de interés, riesgo que puedo cubrir con un swap de IBR y no con la DTF. Este proceso necesitó de muchos esfuerzos y en el año 2011 Bancolombia como pionero salió al mercado con créditos indexados a IBR. ¿Por qué existe una baja dinámica en las transacciones atadas al IBR? La baja dinámica responde a la dualidad del indicador, pues el IBR responde muy rápidamente a la política monetaria, entonces cuando la tasa del Banco de la República comienza a bajar el inversionista de antemano sabe que invertir en IBR es un mal negocio porque la tasa bajará más rápido y casi de forma inmediata mientras que la DTF depende de la liquidez del sistema y se va quedando pegada; esto genera que la brecha entre la tasa de IBR y de DTF se amplíe. “el inversionista que siempre es más inteligente sabe esto y quiere un tasa variable, prefiere la DTF” (Duque, 2013). Manual comercial para créditos en IBR 25 Para créditos es mucho más conveniente el IBR, y Bancolombia tuvo un gran crecimiento en créditos atados a IBR en el 2012, pero el spread que se cobra a los clientes sobre el IBR es mayor que el que se cobra sobre DTF. “Tratábamos de vender ese producto, explicándole a los clientes que de todos modos era más seguro para él tener un indicador que respondiera a la situación monetaria del país a uno que fuera mucho más opaco y segundo el IBR tiene la posibilidad de que el cliente pueda cubrir ese riesgo cuando lo crea conveniente con el swap” (Duque, 2013). Los bancos normalmente a las empresas no prestan en tasa fija y cuando se hace es bastante costoso, pues se fija la tasa a un plazo máximo de 4 años y en caso de que se prepago el cliente debe pagar una comisión de prepago, con el IBR, nace una alternativa que beneficia al cliente. La hace por medio de IBR, si le parece buena la tasa del swap del día de hoy, mañana o en un año puede hacerlo ya que el swap se puede cerrar en cualquier momento se hace la cobertura y se fija la tasa. Esto brindó a los clientes nuevas posibilidades con la oportunidad de mitigar el riesgo de la variabilidad e hizo que se cerraran bastantes créditos a IBR y muchos otros con la cobertura que se hace por medio de la mesa de dinero de derivados del banco. ¿Es el costo un problema que aferra la dinámica? El problema del costo del indicador depende de cómo se mire, puede ser más costoso en el próximo pago de intereses pero nunca se sabrá en un crédito a largo plazo como van a evolucionar esos dos pagos de interés y puede ser más bajo o más alto dependiendo de esa base que hay entre la DTF y la IBR. ¿Debe existir un calce entre las captaciones y colocaciones en IBR? Para colocar en IBR, idealmente se tendría que captar en IBR, para mantener los calces bajo control si quisiera prestar debería tener un pasivo que represe a IBR. Muchas de las cuentas de ahorros suben y bajan dependiendo de las decisiones del banco de la República y teniendo en cuenta la relación relativamente alta de la tasa Repo con el IBR, existiría aquí entonces un calce natural para poder realizar desembolsos atados al IBR. ¿Cuáles son las causas principales por las que los clientes no captan ni colocan en IBR? Manual comercial para créditos en IBR 26 Según Gustavo Duque existen 4 causas por las que los clientes no realizan operaciones bajo el indicador: 1. Existen diferentes indicadores, que genera duda en el cliente sobre que será mi mejor opción a largo plazo que es lo más conveniente, el cliente piensa en los costos por intereses para los cortes de los ciclos financieros y tiene la tendencia a decidir a corto plazo. “ no existe la práctica de ir matando la DTF, porque es comercialmente imposible” (Botero, 2013) 2. Costumbre: la costumbre en las finanzas es muy difícil de romper, la DTF lleva en el mercado colombiano 32 años y los clientes se afianzan a lo que lleva mucho tiempo funcionando. Se debe tratar de vender al IBR por su cobertura, que deja al banco utilidad por la venta de cartera y utilidad por la cobertura. 3. Falta de conocimiento: “me parece muy importante cualquier iniciativa que tengamos todos para que la gente que trabaja en el banco y los clientes conozcan con mayor profundidad el indicador y vendamos las cosas buenas que tiene el hecho de poder tener una tasa que dependa de su periodicidad de pago de interés, es una ventaja financiera muy grande, porque si tienes un crédito a DTF que pagas intereses mensuales, tienes un sobre costo financiero garantizado y si fuera a mas de 90 días tu pago de intereses el banco va a tender a cobrarte un spread un poco más alto” (Duque, 2013). 4. Producto: el producto puede tener deficiencias, mas por el lado de las captaciones, pues se atan a la tasa de un día, hay cosas que el indicador debe mejorar y el comité rector debe encargarse de la regulación y administración de este para brindar tranquilidad al consumidor. ¿Es el IPC un indicador que compite directamente con el IBR?: El IPC, es un indicador muy importante porque hay clientes interesados de los dos lados del balance. Cuando el banco necesita liquidez se indexan operaciones a este indicador a largo plazo con los bancos de pensiones o aseguradoras ya que sus pasivos contingentes están atados al riesgo de inflación. Por el lado del activo también hay muchos clientes a los que les Manual comercial para créditos en IBR 27 interesa que sus deudas vayan atadas a la inflación porque sus ingresos ya lo están (Empresas de servicios públicos, concesiones de infraestructuras y en general todas las compañías que tengan precios regulados o cuasi regulados). Estas, son compañías que buscan una financiación a muy largo plazo. “Los bancos van a tener siempre que ofrecer este indicador, porque no va a desaparecer, el temor de la inflación en economías no civilizadas sigue siendo muy grande y aunque todos estamos muy tranquilos con la inflación actual del 2% en Colombia, en cualquier momento puede cambiar y aumentar; siempre es de riesgo” (Duque, 2013). “En Bancolombia 3 cuartas partes de todo del crédito que hacemos es a DTF” (Duque, 2013). II. Definir la estructura del manual comercial El manual estará compuesto por 6 capítulos, dónde se irá de lo general a lo particular a medida que el lector avance la lectura. El primer capítulo será: ¿Qué es el IBR?, se realizará una breve descripción del concepto (fecha, entes regulatorios). El segundo capítulo será: ¿Cómo se construye?, Este describirá las modalidades actuales de IBR y profundizará en la construcción del indicador para cada una de ellas (overnight, 1 mes, 3 meses). El tercer capítulo será: No olvides que…., este básicamente tendrá las recomendaciones que el gerente comercial no debe olvidar entorno a la regulación del IBR y su manejo. El cuarto capítulo será: Modalidades, y tendrá de forma práctica y clara un tabla de cada modalidad con las diferentes opciones de amortización, plazos, intereses, montos etc. Tanto para la modalidad de cartera ordinaria como para cartera de tesorería. El quinto capítulo abarcará el tema de coberturas: que son, sus características, beneficios y un ejemplo práctico para el lector. El último y sexto capítulo será: Ventajas, este tendrá las ventajas generales del IBR, en cuanto a su formación, regulación, plazos y las ventajas especificas frente a la DTF, aquí mismo se incluirá una gráfica en dónde se podrá evidenciar la respuesta de las diferentes tasas de interés frente a la tasa del Banco de la República. (Ver anexo 1) Manual comercial para créditos en IBR 28 III. Establecer la presentación Gráfica del manual comercial La presentación gráfica del manual será, en papel propalmate de 150 gramos, Tabloide dimensiones de 40 x 21.5 cm, impreso a 4x4 tintas, 4 cuerpos y 8 caras, 1 gráfica, 2 tablas y un esquema. La paleta de colores que se utilizará en el manual será primaria (Amarillo, Azul y Rojo) de acuerdo a los colores y logo de Bancolombia, en un estilo y diseño muy sobrio pero didáctico. (Ver Anexo 1) IV. Establecer la divulgación del manual comercial La estrategia de divulgación del manual comercial para créditos en IBR, estará compuesta por 4 ejes fundamentales. En primera instancia se realizará el lanzamiento macro por medio de comunicaciones corporativas en la intranet de Bancolombia, esto con el propósito de informar de forma general a la fuerza comercial sobre esta herramienta y se genere posteriormente un acercamiento y seguimiento de la herramienta. El segundo eje estará compuesto por el lanzamiento físico de la herramienta en las reuniones de las tres zonas de la banca empresarial, a estas asistirán los gerentes de cuenta, asistentes de cuenta y gerente de zona. Para la Banca de Gobierno e institucional se hará el mismo proceso y se realizará el lanzamiento físico en la reunión de Banca, a los gerentes, asistentes y VP de Gobierno. En este lanzamiento se realizará la breve descripción de la herramienta y se entregará un manual por gerente para que indague sobe este y su información y en caso de tener alguna pregunta, esta sea solucionada satisfactoriamente. El tercer eje de la campaña de divulgación será hacer una entrega de un paquete de 10 manuales por gerente de cuenta, con el propósito de que ellos agenden visitas comerciales sobre IBR, en sus clientes previamente identificados, hagan entrega del manual y soluciones la necesidad de información de sus clientes. Posterior a la visita se llenara un breve reporte sobre los resultados obtenidos y la percepción del cliente sobre el producto. El cuarto y último eje será de acompañamiento y análisis de los resultados obtenidos en las visitas y la respuesta tanto de los clientes como de los gerentes. De ser Manual comercial para créditos en IBR 29 una iniciativa de buenos resultados y acogida por la Banca de Empresas y Gobierno Bogotá de Bancolombia, se podrá posteriormente implementar en las regionales: Sur, Caribe y Antioquia. CONCLUSIONES Por medio de las encuestas realizadas a la fuerza comercial, la hipótesis del presente trabajo de grado se confirmó, pues el 81% de los gerentes considera que sus clientes si necesitan una solución de información y utilizarían el manual comercial si este existiera y contuviera la información pertinente que impulse el incremento de la dinámica de IBR en su gerencia. Las principales razones por las que se encontraron interesados en la creación del manual comercial, son que ayuda a los clientes a entender que esta tasa de referencia se ajusta más al mercado monetario, ayuda a que pierdan el miedo de tomarla, refuerza sus conocimientos y ayuda a consolidar argumentos de venta para ofrecer productos financieros indexados a este indicador. El indicador de penetración en colocaciones de IBR de la Banca de Empresas y Gobierno de Bogotá es del 6%. Dentro de esto cabe resaltar que la banca Empresarial es una banca netamente colocadora, mientras que la Banca Gobierno e institucional es una banca captadora, la penetración actual del IBR en captaciones, es del 1.4%. La penetración en cada uno de los dos frentes de negocios es baja, por lo que se hace pertinente y necesaria la creación de una herramienta comercial que fomente el flujo de información sobre el indicador y se logre potenciar la dinámica de operaciones bajo el indicador. Las principales razones por las que los clientes empresariales, corporativos, Gobierno e institucionales no realizan operaciones bajo el indicador IBR, son, la costumbre, la falta de conocimiento, las falencias que pueda tener el producto en sí y la existencia de diferentes Indicadores en el mercado (DTF, IPC). Con el presente trabajo se logra penetrar la mayoría de estas razones, informando al cliente, brindando el detalle de la formación del indicador, modalidades y respaldo de entidades de alto prestigio a nivel Nacional. Manual comercial para créditos en IBR 30 La fuerza comercial de Bancolombia, tiene las capacidades y preparación necesarias sobre el Indicador Bancario de Referencia IBR. Las definiciones dadas por los gerentes fueron en general muy acertadas y similares a las definiciones plasmadas en el marco teórico del proyecto, pero adicionalmente incluían las diferencias y ventajas del indicador con claridad respecto a la DTF, pues conocen de forma concreta las diferencias entre los indicadores y la gran ventaja del IBR, de mostrar de forma casi inmediata la situación actual la economía colombiana. La investigación del presente trabajo de grado, comprueba la gran oportunidad para Bancolombia, en el esquema de coberturas, que disminuyen el riesgo ante movimientos futuros de la tasa de interés. Se puede explorar e incentivar en los clientes el esquema de SWAPS de cobertura de tasas de interés, sus beneficios, procesos y modalidades (tema que se amplía en el manual comercial). Manual comercial para créditos en IBR 31 ANEXOS Anexo 1: Presentación Gráfica del Manual Comercial para Créditos en IBR Manual comercial para créditos en IBR 32 BIBLIOGRAFIA: Amaya Ramírez F. (2013). Capital Inteligente. Evolución del mercado en IBR en Colombia. Recuperado el 1 de Mayo de 2013, en http://www.bancolombia.com.co Berrío Guzmán D. Muñoz Santiago A. (2005). Análisis de la eficiencia relativa del sistema bancario en Colombia en el periodo de 1993-2003 y propuesta estratégica de fortalecimiento. Recuperado el 17 de Mayo de 2013 de la base de datos Ebsco. Campos A., Malagón D. (2009). Semana Económica. El IBR: candidato a sustituir la DTF. Recuperado el 14 de Mayo de 2013, en http://www.asobancaria.com Castellanos D. Lizarazo A.M. Castro C.A. (2011). Semana Económica, Asobancaria. La evolución del indicador bancario de referencia (IBR) y la creación del overnight index swap (OIS). Recuperado el 10 de Mayo de 2013, en http://www.asobancaria.com Catellanos, D. (2013) El indicador Bancario de Referencia (IBR). Asobancaria, 874. Recuperado el 20 de Agosto de 2013, en http://www.asobancaria.com. Clavijo S. Zuluaga A.M. Malagón D. (2013). Comentario Económico del día ANIF. El indicador bancario de referencia a tres meses. Recuperado el 15 de Mayo de 2013, en http://www.anif.co “El manual de ventas.” (2013). Recuperado el 12 de Junio de 2011 de: http://coventaria.es/2011/06/el-manual-de-ventas/. Estupiñan Castro H. (1991). El sistema de control interno en el Banco de la República: compromiso con la solución. Recuperado el 9 de Mayo de 2013 de la base de datos Ebsco. García Pérez de Lema D. Arqués Pérez A. Calvo Flores A. (1995). Un Modelo discriminante para evaluar el riesgo bancario en los créditos a empresas. Recuperado el 16 de Mayo de 2013 de la base de datos Ebsco. Manual comercial para créditos en IBR 33 Hoyos, P. (2012) El indicador Bancario de Referencia (IBR). Asobancaria, Recperado el 1 de Septiembre de 2013, en http://www.asobancaria.com Huertas C.A. Jalil M. Olarte S. Romero J.V.(2005). Algunas consideraciones sobre el canal del crédito y la transmisión de tasas de interés en Colombia. Recuperado el 2 de Mayo de 2013 de la base de datos Ebsco. Melo Velandia, L.F. Becerra Camargo O.R (2008). Una descripción de la dinámica de las tasas de interés de corto plazo en Colombia. Recuperado el 2 de Mayo de 2013 de la base de datos Ebsco. Vender más, Ades L. (2013). Vender más. Recuperado el 2013 de: http://www.elcomercial.net/vendermas/manualventas.htm. Zuleta H. (1997). Una visión general del sistema financiero colombiano. Recuperado el 6 de Mayo de 2013 de la base de datos Ebsco.