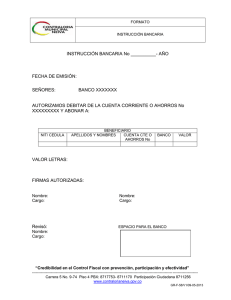

Quien Ahorra Siempre Tiene

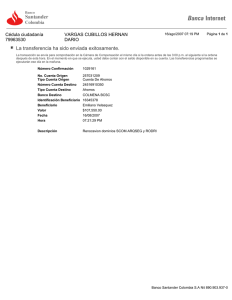

Anuncio