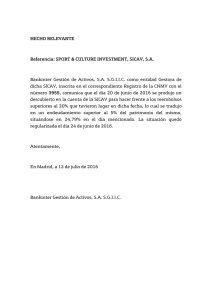

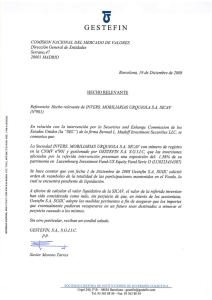

Estudio sobre las Sociedades de Inversión de Capital Variable

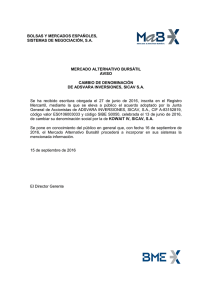

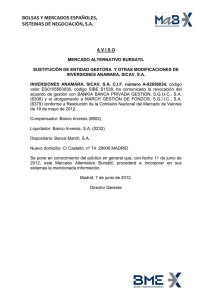

Anuncio