¿Cuánto tiempo más puede la eurozona confiar en Alemania

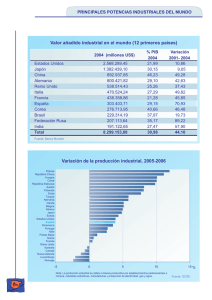

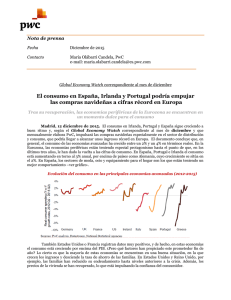

Anuncio

Un vistazo a la economía mundial Noviembre 2014 ¿Cuánto tiempo más puede la eurozona confiar en Alemania para el crecimiento? Excesiva dependencia de Alemania se está convirtiendo en un problema A raíz de la crisis financiera, la eurozona se ha apoyado en Alemania para hacer subir su tasa de crecimiento económico. Sin embargo, en ausencia de un aumento de crecimiento en Francia, Italia y la periferia, este exceso de confianza en Alemania está empezando a convertirse en un problema. Esto se debe a: • Incluso con fuertes tasas de crecimiento en Alemania en los últimos años, la eurozona no ha logrado crecer más rápido que el 1% desde 2011 y, como resultado, su PIB sigue siendo más pequeño que inmediatamente antes de la crisis financiera (véase la figura 1); • Alemania en sí ha disminuido recientemente y se enfrenta a retos demográficos y económicos a largo plazo que podrían arrastrar hacia abajo su tasa de crecimiento potencial a partir de alrededor del 2020. El riesgo político afecta las perspectivas a corto plazo Centrándonos en Alemania, hemos rebajado nuestra principal proyección de crecimiento del escenario PIB de 1,5% a 1,2% para 2014, ya que hay señales tangibles de que los shocks externos (en particular, la situación de Rusia/ Ucrania) han afectado sus perspectivas a corto plazo. En octubre, por ejemplo, el indicador ZEW de Sentimiento Económico se dejó caer en territorio negativo por primera vez desde noviembre de 2012. Se espera que esto tenga repercusiones más amplias en la cifra Q3 del PIB de la Eurozona que será anunciado el 14 de noviembre. Alemania se enfrenta a retos a largo plazo Creemos que, a largo plazo, Alemania tiene tres retos principales que necesita superar para mantener tasas de crecimiento económico robusto. Estos son: 1. Los datos demográficos desfavorables: Se espera que la población en edad de trabajar de Alemania se reduzca en alrededor de 8 millones de personas entre el 2010 y el 2030; 2. La baja inversión como porcentaje del PIB, con sus tasas de inversión pública por debajo de los de los otros países centrales; y 3. Mala productividad del trabajo en el sector de los servicios en comparación con Francia y el Reino Unido (que es, sin embargo, compensado por la excelencia internacional de Alemania en el sector manufacturero). Entonces, ¿de dónde va a surgir el crecimiento en la eurozona? A corto plazo, las perspectivas para las otras economías centrales, que constituyen cerca del 40% del PIB de la eurozona, se ve débil: • Italia ha caído en su tercera recesión desde el 2008, aunque se espera que crezca modestamente en el 2015 en nuestro escenario principal; y Francia se ha estancado durante los dos primeros trimestres del 2014 y, en ausencia de reformas sustanciales en sus mercados de productos y de trabajo, su pronóstico sigue siendo pobre. De hecho, se calcula que, en un escenario a la baja, donde Francia e Italia no crecen el próximo año, el crecimiento de la eurozona podría promediar sólo 0.8% en comparación con nuestra proyección principal escenario actual de poco más de 1%. Fig 1: La economía de la eurozona es más pequeña de lo que era al principio del 2012 y todavía no ha recuperado su nivel anterior a la crisis PIB real (Índice T4 2007 = 100) 110 105 100 95 90 T4 2007 T4 2008 Fuente: Datastream T4 2009 Reino Unido T4 2010 EEUU T4 2011 T4 2012 Eurozona T4 2013 Actualización Económica: Un paso a la vez para la agenda de reformas de Italia Fig 2: La productividad del trabajo italiano no se ha mantenido al día con sus competidores en la Unión Europea. 120 PIB real por hora trabajada (Índice: 2005 = 100) El mercado laboral de Italia está luchando, pero las reformas están en camino Una de las características históricas del mercado de trabajo italiano era que se trataba de aquel de "dos velocidades": los empleados permanentes disfrutaron significativamente mayores beneficios, incluyendo un alto nivel de protección de redundancia, en comparación con los que tenían contratos temporales. Esto ayudó a crear un mercado de trabajo relativamente inflexible. Como efecto secundario, la productividad del trabajo italiano se estancó. La Figura 2 muestra que esta tendencia está en contraste con la experiencia de sus competidores como Francia, Alemania y España. Sin embargo, recientemente, las autoridades de Italia han estado discutiendo las reformas con el objetivo de reducir las disparidades entre los empleados permanentes y los que tienen contratos temporales ilimitados. ¿Cuáles son las implicaciones si estas reformas se dan? Se espera que estas reformas fomenten la movilidad de mano de obra de los sectores de estancamiento a los que están creciendo y, como tal, debería tener un impacto positivo en la productividad a largo plazo. A un nivel más granular estas reformas también deberían contribuir a reducir la dependencia que tienen las empresas italianas en los trabajadores temporales, por lo que estamos animándoles a invertir más recursos en su capital humano. Sin embargo, todavía hay un largo camino por recorrer antes de que estas reformas sean oficialmente implementadas, por lo que por ahora es en gran medida un caso de un paso a la vez. 115 110 105 100 95 2005 2006 2007 2008 2009 2010 2011 2012 2013 Francia Alemania España Eurozona Italia Fuente: OCDE Corea del Sur busca empoderar a la población femenina Fig 3: La tasa de participación de mujeres en Corea del Sur es más baja que en los países de la OECD Tasa de participación femenina (15 – 64 años de edad) El norte de Europa encabeza nuestro índice de mujeres en el trabajo El Índice de Mujeres en el Trabajo de PwC da una visión general del nivel de empoderamiento económico de las mujeres en los países de la OCDE. En nuestra actualización de marzo 2014, los países del norte de Europa como Noruega y Dinamarca clasificaron entre los primeros, mientras que Japón y Corea del Sur estaban situados casi al final. Los formuladores de políticas en Japón y Corea del Sur han reconocido sus debilidades en esta área y se encuentran en diferentes etapas para implementar reformas encaminadas a empoderar a las mujeres haciendo que sea más fácil unirse y quedarse en la fuerza laboral. Japón está aprovechando su recurso más infrautlizado En Japón, por ejemplo, el aumento del número de mujeres en el trabajo forma parte de la reforma estructural de la flecha 'Abenomics'. La Figura 3 muestra que Japón ya tiene altas tasas de participación femenina (en relación con la media de la OCDE), pero se queda corto en otras áreas como la igualdad de los ingresos con los hombres y la brecha en las tasas de participación entre hombres y mujeres. Sin embargo, en nuestra última actualización del índice, Japón subió un lugar y podría continuar moviéndose en la clasificación si la política del gobierno tiene su impacto deseado. Corea del Sur todavía tiene un largo camino por recorrer para ponerse al día con los niveles de la OCDE 80% 60% 40% 20% 0% Corea del Sur 1980 Países OCDE Japón 2013 Fuente: OCDE Para Corea del Sur las cosas no se ven brillantes ya que viene abajo entre los países de la OCDE en nuestro Índice de Mujeres en el Trabajo. Esto es debido a que tenía la peor clasificación en dos de los cinco componentes que hacen el Índice: la igualdad de los ingresos con los hombres y el déficit en las tasas de participación en el mercado laboral femenino en comparación con los hombres. Centrándonos en este último, la Figura 3 muestra que las tasas de participación femenina en Corea del Sur han sido históricamente baja en comparación con el promedio de la OCDE y su vecino Japón. En concreto, en 2013, la tasa de participación femenina se sitúa en sólo el 55,6%, lo que era más de 9 puntos porcentuales por debajo de la de Japón. ¿Qué pasaría si Corea del Sur incrementara su tasa de participación femenina? Se espera que la economía de Corea del Sur crezca en torno al 3,5% anual a corto plazo. La demanda robusta de la economía ha significado que la tasa de desempleo ha disminuido alrededor del 3.7% en el 2010 a alrededor del 3.1% en el 2013. Esto indica que la demanda de trabajo está superando la oferta. Si esta tendencia continúa, podría dar lugar a una mayor inflación de los salarios, que a su vez podría erosionar la competitividad de Corea del Sur. El aumento de la tasa de participación femenina podría ser una respuesta a las presiones del mercado de trabajo que Corea del Sur está experimentando. Nuestro análisis sugiere que un aumento de cinco puntos porcentuales en la tasa de participación femenina en edad de trabajar del 2013 también podría elevar el monto de los salarios devengados en la economía por unos 26 billones de dólares (en precios y tasas de cambio constantes del 2013). El Gobierno surcoreano está tomando medidas Al igual que Japón, el Gobierno de Corea del Sur se encuentra en las primeras etapas de abordar el desequilibrio de género en su fuerza laboral. Ha puesto en marcha un plan de tres años para la innovación económica, que tiene como objetivo aumentar la tasa de empleo femenino hasta el 62% en 2017, principalmente a través de la adopción de medidas destinadas a un equilibrio más fácil entre el trabajo y el ser padres. Creemos que esto podría tener una serie de efectos positivos en las empresas. Específicamente: • una fuerza de trabajo más diversa podría llegar a mejores ideas de negocio y así obtener mejores resultados; • el aumento del empleo femenino podría impulsar los ingresos disponibles del hogar, empujando así a la demanda en los sectores sensibles a los precios, como los productos de consumo; y • las empresas que hacen más para ayudar a las mujeres a integrarse mejor en sus lugares de trabajo son capaces de atraer a los reclutas más altamente calificados. La dependencia de la eurozona en Alemania para el crecimiento parece inestable Fig 4: La población en edad laboral de Alemania disminuirá más rápido que en la Gran Europa 0.2% 61.1 59.3 -0.2% -0.4% 59.9 58.7 57.1 Japón Europa Italia -1.0% Francia Población de edad de trabajo como % del total en el 2030. -0.8% Alemania 62.3 -0.6% Reino Unido Cambio proyectado en la población de edad laboral 0.0% Fuente: UN World Population Prospects, Análisis PwC Nota: La categoría de Europa se define por las NU Fig 5: La inversión pública en Alemania es la más baja en el núcleo y está por debajo de la eurozona Francia Eurozona R.U. Italia El crecimiento de la eurozona se ha estancado de nuevo El crecimiento de la eurozona se ha quedado atascado en punto muerto. El bloque no ha crecido en términos netos desde el primer trimestre de 2012 y la producción económica se mantiene por debajo de su nivel anterior a la crisis (que hemos definido como el cuarto trimestre de 2007). A modo de comparación, los EE.UU. han crecido en torno al 7% en el mismo período de tiempo (ver Figura 1). Mucha atención se ha centrado en el pobre desempeño de las economías periféricas - Irlanda, España, Portugal, Grecia y Chipre - que se han reducido en torno al 1,8% anual en promedio desde el año 2009 en términos ponderados-PIB. Sin embargo, representan menos del 20% del PIB de la eurozona. Entonces, ¿cómo están funcionando las tres mayores economías de la eurozona- Alemania, Francia e Italia? Italia, la tercera mayor economía de la eurozona, ha caído de nuevo a la recesión por tercera vez desde 2008 y se prevé que se mantenga un lastre para el crecimiento de la eurozona para el resto del año. Recientemente han habido algunas noticias más positivas en las reformas estructurales, pero estas son poco probables que cambien drásticamente el panorama a corto plazo (ver Boletín Económico de la página 2); Francia, la segunda economía más grande, se encuentra en una encrucijada y está tratando de convencer a sus socios de los méritos de una política fiscal relajada en comparación con la aplicación de reformas estructurales, que suelen ser dolorosas, pero que tienen beneficios a largo plazo de la UE; y Alemania, la mayor economía del bloque, ha tenido un perfil de crecimiento mucho más fuerte hasta hace poco, pero últimamente se ha enfrentado a un poco de presión de la situación de Ucrania y Rusia y la desaceleración gradual en uno de sus principales mercados de exportación, China. Las cifras de producción industrial de agosto (un un descenso del 4% mes a mes) han tomado ya el brillo de su previamente buenos resultados económicos (aunque algunos de este efecto se debió a factores puntuales) y encuestas futuras (por ejemplo ZEW e IFO) sugieren que las perspectiva económica a corto plazo se ha vuelto amarga. En la otra cara, sin embargo, dos de los tres mercados de exportación más importantes de Alemania (el de Estados Unidos y el Reino Unido) están creciendo a un ritmo relativamente rápido, que podría ayudar a compensar algunos de los efectos descritos anteriormente. Sobre la base de este análisis hemos revisado a la baja nuestro principal escenario de crecimiento del PIB alemán del 1,5% a alrededor de 1,2% anual para 2014-15. En general, a pesar de su reciente desaceleración, la imagen de la eurozona ha sido todavía una de excesiva dependencia de Alemania. De hecho, nuestro análisis sugiere que el producto de la eurozona habría sido menor en alrededor de 2.7% en comparación con su nivel anterior a la crisis de Alemania no haber crecido en lo absoluto desde el 2008. Así, mientras que todavía se espera que Alemania logre un crecimiento positivo, aunque relativamente modesto, para los próximos dos años y que siga siendo un motor clave del crecimiento de la eurozona en el corto plazo, exige la pregunta de ¿cuánto tiempo va a durar esto? Alemania 0 1 2 3 Inversión fija del gobierno en el 2013 (% del PIB) Fuente: Eurostat 4 A largo plazo, la imagen de Alemania es diferente En nuestra opinión, Alemania se enfrenta a tres retos principales a largo plazo. Estos son: Demografía Pobre: La figura 4 muestra que la población en edad de trabajar de Alemania se prevé que se reducirá en casi 8 millones de personas entre 2010 y 2030. El golpe de efecto de esto será para arrastrar hacia abajo la tasa de crecimiento potencial promedio de su economía a solo alrededor de 1 ¹% en el período 2020-2030, en comparación con el promedio de crecimiento real de 1.2% 2.000 a 2.010, incluso incluyendo la profunda recesión de 2008-9. Una manera que los formulares de políticas alemanes pueden contrarrestar esto es tocando en el exceso de la oferta de trabajo que las economías periféricas tienen, aunque el consiguiente aumento de la inmigración podría encontrarse con cierta oposición política. Baja inversión como porcentaje del PIB: El sector privado alemán canaliza gran parte de sus ahorros en el extranjero en vez de la inversión en la economía nacional. Como resultado, Alemania tiene una inversión como porcentaje del PIB de sólo alrededor del 17%, inferior a la media de la eurozona (17,8%), y un superávit anormalmente grande en cuenta corriente. La inversión del sector público es también menor que en los otros países del centro (ver figura 5). El FMI ya le ha pedido a las economías con unas finanzas públicas saneadas, como Alemania, que impulsen el gasto en infraestructura, lo que Fig 6: El único sector de servicio en el cual los trabajadores alemanes son más productivos es en bienes raíces Alojamiento Actividades profesionales Admin Transporte Ranking de Alemania en comparación con Francia y Reino Unido Comercio al por mayor y al por menor Bienes raíces Diferencia en productividad laboral entre Alemania y el más destacado* (€000s por persona empleada) Fuente: Eurostat *Nota: En comparación con Francia y Reino Unido, data 2011 tendría sentido en un momento en donde el rendimiento de los bonos alemanes a largo plazo son tan bajos. La baja productividad en el sector servicios: En comparación con el Reino Unido y Francia, los trabajadores en Alemania son los menos productivos en 4 de los 7 servicios principales subsectores (véase la figura 6). A pesar de que este efecto es compensado por la excelencia internacional de Alemania en el sector manufacturero, creemos que esta es un área donde los legisladores tendrán que centrar su atención, ya que países como China ascienden en la cadena de valor en la fabricación de manufactura de alto valor por lo que Alemania tiene que cambiar a servicios transables a largo plazo para sostener su crecimiento. En el corto plazo, Alemania puede ser capaz de seguir apuntalando el resto de la eurozona, pero con desafíos a largo plazo en el horizonte, esto es poco probable que continúe. ¹Este análisis es del modelo de nuestro mundo en el 2050 que estaremos actualizando en el primer trimestre del próximo año, cuando estos números podrían cambiar. Projections: November 2014 Cuota del PIB mundial 2013 PPP* MER* Global (Tasas de cambio de Mercado) 1 00% Global (Tasas PPP) 1 00% Crecimiento del PIB real 2013 2014p 2015p 2 .6 2 .8 3 .2 3 .3 3 .4 3 .8 Estados Unidos China Japón Reino Unido 1 6 .4 % 1 5.8% 4 .6 % 2 .3 % 22 .4 % 1 2 .7 % 6 .6 % 3 .4 % 2 .2 7 .7 1 .5 1 .7 2 .3 7 .4 1 .3 3 .0 3 .2 7 .3 1 .2 2 .5 2 .4 7 .0 1 .2 2 .3 1 .5 2 .6 0.4 2 .6 1 .8 2 .3 2 .5 1 .6 2 .1 3 .0 1 .7 1 .7 1 .9 3 .4 1 .5 2 .0 Eurozona Francia Alemania Grecia Irlanda Italia Países Bajos Portugal España 1 2 .3 % 2 .5% 3 .4 % 0.3 % 0.2 % 2 .0% 0.8% 0.3 % 1 .5% 1 7 .1 % 3 .8% 4 .9 % 0.3 % 0.3 % 2 .8% 1 .1 % 0.3 % 1 .8% -0.5 0.1 0.2 -3 .9 0.2 -1 .8 -0.7 -1 .0 -1 .2 0.7 0.4 1 .2 0.2 3 .9 -0.3 0.8 0.9 1 .2 1 .1 0.9 1 .2 1 .8 2 .5 0.6 1 .5 1 .4 1 .7 1 .5 1 .7 1 .3 3 .0 2 .5 1 .0 2 .0 1 .8 1 .5 1 .4 1 .0 1 .6 -0.9 0.5 1 .3 2 .6 0.4 1 .5 0.5 0.7 0.9 -1 .2 0.4 0.3 0.9 0.0 0.1 1 .0 1 .0 1 .5 -0.3 1 .4 0.5 1 .2 0.6 0.8 1 .5 1 .5 1 .7 1 .3 1 .5 1 .4 1 .4 1 .5 1 .0 0.9 % 3 .4 % 1 .4 % 0.7 % 2 .8% 1 .1 % 1 .6 1 .3 4 .1 3 .2 0.1 2 .8 3 .3 0.3 3 .4 3 .5 2 .0 4 .5 1 .2 6 .8 7 .5 0.4 7 .2 8.8 1 .8 6 .3 7 .0 2 .5 5.0 4 .8 Polonia Rusia Turquía 2016-2020p 2013 3 .2 2 .4 3 .9 2014p 2 .7 Inflación 2015p 2 .8 2016-2020p 2 .6 Australia India Indonesia Corea del Sur 1 .0% 6 .6 % 2 .3 % 1 .7 % 2 .0% 2 .5% 1 .2 % 1 .7 2 .4 4 .7 5.8 3 .0 3 .2 5.2 5.2 3 .5 2 .8 6 .5 5.8 3 .6 3 .1 6 .5 6 .3 3 .8 2 .2 6 .3 6 .4 1 .3 2 .6 5.6 6 .2 1 .7 2 .6 5.9 5.9 2 .2 2 .7 6 .0 5.1 2 .9 Argentina Brasil Canadá México Africa del Sur Nigeria 0.9 % 3 .0% 1 .5% 2 .0% 0.7 % 1 .0% 0.8% 3 .0% 2 .4 % 1 .7 % 0.5% 0.7 % 2 .9 2 .3 2 .0 1 .3 1 .9 5.5 -0.6 0.5 2 .2 2 .6 1 .4 6 .2 0.8 1 .0 2 .5 3 .7 2 .3 6 .2 3 .3 4 .0 2 .2 3 .6 3 .8 5.7 6 .2 1 .0 3 .8 5.8 8.5 25.0 6 .3 2 .0 3 .9 6 .2 8.4 25.0 5.5 1 .8 3 .7 5.6 8.6 4 .8 2 .1 3 .6 4 .8 7 .3 Arabia Saudita 1 .5% 1 .0% 4 .0 4 .3 4 .4 4 .3 3 .5 2 .9 3 .2 4 .0 Fuentes: Análisis de PwC, las autoridades nacionales de estadística, Thomson Datastream y la FMI. Todos los indicadores de inflación se relacionan con el Índice de Precios al Consumidor (IPC), con la excepción del indicador de la India, que se refiere al Índice de Precios al por Mayor (IPM). Las proyecciones de inflación de Argentina utilizan el Índice IPCNu publicado por el INDEC, que se basa en el cuarto trimestre del 2013 (por lo tanto no proporcionamos una estimación del 2013). Vamos a ofrecer una proyección de la inflación del 2016-2020 una vez esté disponible una serie temporal más larga de datos. Proyecciones del PIB para Argentina utilizan los datos del año base de las cuentas nacionales del 2004 (previamente del año base 1993). Nuestras proyecciones del PIB de Nigeria se relacionan con las nuevas cifras del PIB porcentualizada pero están sujetas a altos márgenes de error. También tenga en cuenta que las tablas anteriores constituyen nuestras principales proyecciones de escenarios y por lo tanto están sujetas a incertidumbres considerables. Recomendamos que nuestros clientes buscan en una serie de escenarios alternativos. Panorama de las tasas de interés de las principales economías Tasa actual (último cambio) Expectativa Próxima reunión Reserva Federal 0-0.25% (diciembre 2008) Tasa a empezar a subir en el segundo semestre de 16-17 diciembre Banco Central Europeo 0.05% (septiembre 2014) Tasas retenidas seguidas de descenso en sept. 6 noviembre Banco de Inglaterra 0.5% (marzo 2009) Tasa a iniciar un aumento gradual durante el 2015 6 noviembre Índice Global del Consumidor de PwC 4.0% 3.5% 3.0% 2.5% Crecimiento a largo plazo 2.4% 2.0% 1.5% 1.0% 0.5% Oct-14 Sep-14 Jul-14 Aug-14 Jun-14 Apr-14 May-14 Mar-14 Jan-14 Feb-14 Dec-13 0.0% Nov-13 El crecimiento global del gasto de los consumidores cae a 2.4% este mes, la primera vez que ha caído por debajo de la media a largo plazo desde junio del año pasado. La confianza del consumidor y el crecimiento de la oferta de dinero han caído mientras que las cifras de producción industrial han mejorado ligeramente. Sin embargo, los mercados bursátiles han experimentado nerviosismo debido a la débil noticia económica mundial que podría afectar el consumo futuro. Crecimiento interanual Le ayudamos a comprender cómo los grandes cambios económicos, demográficos, sociales, y ambientales afectan a su organización mediante el establecimiento de escenarios que identifican las oportunidades y los riesgos a un nivel mundial, regional, nacional y local. Ayudamos a hacer decisiones estratégicas y tácticas operativas, de fijación de precios y de inversión para apoyar la creación de valor para el negocio. Trabajamos en conjunto con usted para lograr un crecimiento sostenible. El GCI es un índice de actualización mensual que proporciona una dirección a principios de gasto de los consumidores y las perspectivas de crecimiento en las 20 economías más grandes del mundo. Para obtener más información, por favor visite: www.pwc.co.uk/globalconsumerindex © 2014 PwC. Todos los derechos reservados. PwC se refiere a la red de PwC y/o una o más de sus firmas miembros, cada una de las cuales es una entidad legalmente separada. Ver www.pwc.com/structure para más detalles. Este contenido es para propósitos de información general, y no debe ser usado como sustituto para consultas con asesores profesionales. Las firmas PwC ayudan a las organizaciones e individuos a crear el valor que están buscando. Somos una red de firmas con más de 184,000 personas en 157 países, comprometidos a brindar calidad en servicios de auditoría, impuestos y consultoría. Díganos qué es importante para usted y encuentre más información visitándonos en www.pwc.com/interamericas