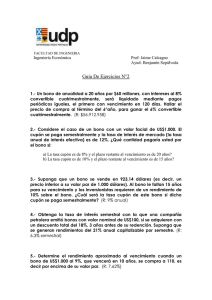

APLICACIÓN MATEMÁTICA FINANCIERA TASA PORCENTUAL

Anuncio