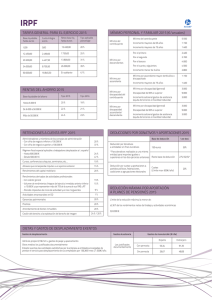

el impuesto sobre la renta de las personas físicas (ii). i. base

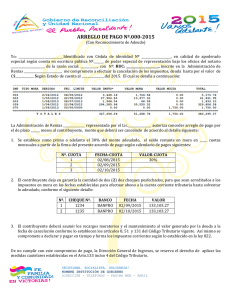

Anuncio