Pragma The Journal Special issue Argentina

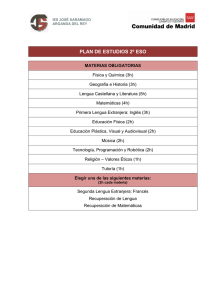

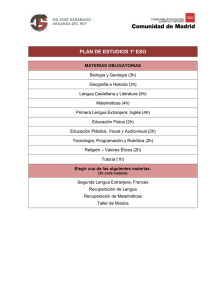

Anuncio

Número especial – Abril-Mayo de 2016 the Journal Invertir en Argentina, Colombia, Chile, México, Perú Doing Business Guide www.pragma-eu.com www.pragma-eu.com Contact: [email protected] Pragma, BP 249, 59002 Lille, France Tel : +33 (0)3 20 12 05 84 26 países – 47 oficinas Nuestros países Firmas Europa: Andorra Alemania (Münster) Bélgica (Bruselas, Amberes, Namur) Bulgaria (Sofía) España (Barcelona, Madrid) Francia (Paris, Clermont, Nice, Toulouse) Italia (Milan, Turin, Lecco, Verona, Vicenza, Lugo, Palermo, Cuneo, Arquata Scrivia, Asti) Polonia (Poznań) Portugal (Lisboa, Porto) Rumania (Bucarest) Reino Unido (Londres, Cardiff, Leeds) Suiza (Lugano, Zurich) Ukrania (Kiev) Europa: Manubens Abogados - Andorra Asp Anwaltskanzlei - Alemania Thales - Bélgica Braykov - Bulgaria Manubens Abogados - España JC Coulon Partenaires, Juristes Associés Ile-de-France, Juristes Associés du Centre, Juristes Associés MidiPyrénés, Unijuris - Francia Interconsulting - Italia Celichowski CSP - Polonia Cecilia Caria Mendes - Portugal Romeo Nicolescu - Rumania RadcliffesLeBrasseur- Reino Unido Talenture - Suiza PLP - Ukrania Norte America: EE.UU (New York, Boston, Washington, Seattle) Sur América: Argentina (Buenos Aires) Brasil (Sao Paulo) Chile (Santiago) Colombia (Bogotá) Ecuador (Quito) México (Ciudad de México, Monterrey) Panamá (Ciudad de Panamá) Perú (Lima) Asia: China (Beijing) India (New Delhi) Singapore Norte América: Goulston & Storrs – USA (East Coast) Chung, Malhas & Mantel – USA (Seattle) Sur América: CCVZ - Argentina GrowAssociates - Brasil Cuevas Abogados - Chili Vera Abogados - Colombia, Ecuador Alvarez Valenzuela - México Bufete Candanedo - Panamá Allemant Abogados - Perú Asia: Goulston & Storrs - China Manubens Abogados - India Algebra - Singapore Número especial – Abril-Mayo de 2016 1 Argentina Estructura Jurídica ¿Cuáles son las formas jurídicas recomendables para un inversionista extranjero? Dependiendo de la actividad, negocio o inversión a desarrollar en la Argentina, los vehículos legales más habituales son algún tipo societario (sucursal o local, de responsabilidad limitada) o contractual (agrupaciones de Colaboración o Fideicomisos). ¿Cuáles son los plazos y costos de constitución de sociedad en Argentina? El reciente cambio de autoridades nacionales en nuestro país está generando una serie de modificaciones constantes para acelerar, informatizar y facilitar estos procesos. Hasta tanto ello se torne operativo, el plazo de constitución de una sociedad típica puede llevar alrededor de 30 a 45 días. Aunque no resulta sencillo estimar el costo de constitución de una sociedad porque puede variar en función de las características propias del emprendimiento, estimamos en U$S 2.000.- el costo de constitución de una sociedad básica sin particularidades especiales. ¿Cuáles son las necesidades de contar con socio local? Tradicionalmente no se permitía la constitución de sociedades de un solo socio. Recientemente con la sanción del nuevo Código Civil y Comercial del año 2015, se incorporó esta posibilidad, aunque por defectos legislativos en la práctica no resulta una herramienta atractiva ni del todo recomendable, por estar sujeta a mayores controles y burocracias que la sociedad de varios socios. El ejercicio habitual de actos en el país obliga a la sociedad extrajera a cumplir una serie de requisitos formales que la ley le indica. Si el inversor es una sociedad del exterior que desea adquirir una participación en una sociedad local, deberá previamente registrar a la sociedad del exterior ante el Registro Público de la jurisdicción que corresponda a la sociedad participada. ¿Qué grado de representación de la sociedad puede tener un extranjero sin residencia en el país? Consejos y/o comentarios del especialista La variedad de instrumentos y posibles estructuras legales para recibir inversiones, así como el desarrollo y evolución que está viviendo en los últimos meses nuestro país como consecuencia de la expresa intención de recibir inversiones locales y extranjeras, hacen necesario un análisis y un entendimiento profundos del negocio que pretende traer esa inversión, para poder encontrar la estructura jurídica que sea más idónea y rentable para el caso. Realizada esa salvedad algunos consejos generales serían: a) evitar, en la medida de lo posible, asociaciones al 50% que puedan conducir a hipótesis de conflicto sin solución. Si no fuera posible evitarlas, elaborar pactos de accionistas con cláusulas que permitan destrabar las decisiones en caso de conflicto; b) distinguir situaciones en que se pretende instalar una empresa permanente de aquellas en que se encara un negocio particular a fin de elegir el encuadre jurídico adecuado; c) tener en cuenta la posibilidad de utilizar contratos de representación, no societarios, con socios locales por su posibilidad de rescindirlos con mayor facilidad. No existen limitaciones en la proporción de participación del extranjero, más allá de las limitaciones mencionadas en el punto anterior y las referidas a inversiones en ciertos sectores y actividades especiales de la economía (tales como bancos o seguros, adquisición de inmuebles en zonas de frontera o áreas de seguridad, o respecto de regímenes especiales como en materia de Defensa de la Competencia, medios de comunicación, o propiedad o posesión de las tierras rurales). En las sociedades, la mayoría absoluta de los directores deben tener domicilio real en el país. Todos los directores deben constituir un domicilio especial en la República. Capitales ¿Cuáles son las facilidades y los plazos para formalizar el ingreso de capitales? Los inversores extranjeros pueden invertir en el país en cualquier actividad económica sin la necesidad de aprobación previa del estado. Todas las entradas y salidas de divisas del mercado deben estar registradas en el Banco Central a través Mercado Único Libre de Cambios. Los fondos que ingresen al país podrán repatriarse al extranjero después de transcurrido un plazo de 120 días contados desde la fecha en que los fondos ingresaron al país, previo cumplimiento de ciertos requisitos de tipo bancario administrativo. Consejos y/o comentarios del especialista Tras el cambio de autoridades, el 10 de diciembre de 2015, el Banco Central priorizó entre sus objetivos el de lograr la estabilidad de precios de la economía argentina. En ese sentido, inició un camino de normalización monetaria y cambiaria, implementando una serie de medidas para lograr la unificación del mercado de cambios, la normalización de sus operaciones de mercado abierto y la recomposición de su balance. La normalización del mercado cambiario implicó el establecimiento de un único tipo de cambio para toda clase de operaciones y la liberación del flujo de operaciones corrientes. Se mantuvo la obligación de liquidar exportaciones en el mercado de cambios y se liberó la compra de divisas para formación de activos externos hasta US$2 millones mensuales para personas físicas y jurídicas. A partir de la unificación cambiaria, el Banco Central dejó que el mercado estableciera libremente la paridad a la cual se operaban las transacciones de compraventa de moneda extranjera en el país, manteniéndose al margen de la operatoria en el mercado. 2 Número especial – Abril-Mayo de 2016 Argentina ¿Qué grado de protección a la inversión extranjera existe? El país tiene firmados numerosos tratados de protección recíproca de inversiones con distintos países del mundo. Por otro lado, la igualdad en la protección de los derechos y garantías individuales de nacionales y extranjeros, está garantizada en la Constitución Nacional. Los tratados de protección de inversiones, en general, dan la posibilidad al inversor de recurrir a Tribunales Arbitrales Internacionales en los casos de conflictos con el Estado o medidas arbitrarias y discriminatorias de éste. ¿Existe la posibilidad de llevar contabilidad en moneda extranjera? No, las normas societarias y contables exigen que los libros y Estados contables reflejen los valores en moneda del país .A los efectos de su exposición deberá tomarse el tipo de cambio oficial (ver punto 5). La sociedad que realice actos habituales en la República debe llevar contabilidad separada y someterse al contralor correspondiente, no así la sociedad que realice actos aislados. ¿Cuáles son las formas, las facilidades y los plazos para la repatriación de capitales y utilidades? Nos remitimos, en honor a la brevedad, a la respuesta 1 anterior. Agregamos solamente que el egreso de divisas provenientes de pago de importaciones de bienes y servicios, préstamos y rentas (intereses, utilidades y dividendos) debe cumplir además ciertos requisitos propios de tipo bancario administrativo. Impuestos ¿Cuáles son los impuestos corporativos? En la Argentina poseen facultad de crear tributos y recaudarlos tanto el gobierno nacional como las provincias y las municipalidades. Existen impuestos a la renta, al patrimonio y al consumo. En el ámbito nacional, la Administración Federal de Ingresos Públicos (AFIP) es el ente autárquico que tiene a su cargo la aplicación, la percepción y la fiscalización de los tributos. Los principales impuestos nacionales son: Impuesto a las Ganancias: recae sobre todo beneficio, rédito o enriquecimiento de las sociedades o empresas. En el caso de las corporaciones se gravan todas las ganancias, incluyendo las de capital. La tasa aplicable tanto para sociedades residentes como para las sucursales constituidas en el país de sociedades no residentes es de 35%; Impuesto al Valor Agregado: es un impuesto al consumo que se aplica al precio de venta de bienes y servicios en cada etapa de la comercialización. La tasa general es de 21%, mientras que la alícuota de IVA diferencial se establece en 10,5%; Impuesto a la Ganancia Mínima Presunta: grava todos los activos (localizados tanto en la República Argentina como en el exterior) de empresas argentinas con una alícuota anual de 1%; Impuesto a los Bienes Personales: se trata de un impuesto patrimonial que recae sobre los bienes de personas físicas. Si bien no es un impuesto corporativo, las sociedades son responsables sustitutos del mismo. Esto implica que deben retener el impuesto a sus socios (personas físicas) que posean acciones y/o cuotas partes y depositarlo al fisco; Impuesto sobre los créditos y débitos en cuentas bancarias: La alícuota general es de 0,6%. Asimismo, se encuentran gravados con 1,2% todos los movimientos o entregas de fondos cuando se efectúen a través de sistemas de pago organizados que reemplacen el uso de las cuentas corrientes bancarias. Los Impuestos provinciales, son: Impuesto sobre los Ingresos Brutos: grava cada transacción comercial, sin ningún crédito fiscal por los impuestos pagados en las etapas anteriores. Las tasas varían entre 1,5% y 4%. Impuesto de sellos: grava los actos, los contratos y las operaciones de carácter oneroso formalizados en instrumentos públicos o privados. Se trata de un tributo instantáneo o al acto, cuya alícuota ronda entre el 1 y 2 % a excepción de ciertas operaciones (venta de inmuebles) en el cual puede alcanzar el 4,5 % del precio. Por último, las municipalidades ejercen su potestad tributaria a través de la creación de tasas y contribuciones de mejoras. ¿Cuáles son los Impuestos a las utilidades? Consejos y/o comentarios del especialista Es importante señalar que además de la incidencia de los tributos mencionados precedentemente, debe tenerse en cuenta que el costo de los aportes y contribuciones a la Seguridad Social, si es que se van a contratar empleados en relación de dependencia. El pago de estos aportes y contribuciones es mensual y se estima en un 35% del salario que percibe el dependiente. El Impuesto a las Ganancias indicado en el apartado anterior. La transferencia de acciones o cuotas sociales no se encuentra gravada. ¿Existen otros impuestos que apliquen? Además de los enumerados precedentemente, a nivel nacional existen los Impuestos Internos, que son gravámenes al consumo de bienes como tabaco, bebidas alcohólicas y otros suntuarios o de lujo y asimismo, el impuesto a los dividendos que recae sobre los dividendos que distribuyan las sociedades de capital a sus accionistas, estando alcanzados por una alícuota del diez por ciento (10%), con carácter de pago único y definitivo, sin perjuicio de la retención del treinta y cinco por ciento (35%), que sobre dicha ganancia debió pagar anteriormente la sociedad. Número especial – Abril-Mayo de 2016 3 Chile Estructura Jurídica ¿Cuáles son las formas jurídicas recomendables para un inversionista extranjero? Consejos y/o comentarios del especialista Las utilidades devengadas, que estén retiradas o no de la sociedad, están sujetas al Impuesto Global Complementario (residentes) o al Impuesto Adicional (no residentes). El Impuesto Global Complementario está calculado en una escala de índices progresiva, de un 0% a un 40% hasta 2018, año en qué la tasa máxima pasará a 35%. Solemos recomendar la constitución de sociedades por acciones, por su bajo formalismo, y su gran flexibilidad y adaptabilidad a la evolución de los negocios. La más recomendable es la sociedad por acciones o SpA, por ser un vehículo legal que admite un solo accionista, lo que facilita la constitución de éste para una matriz o persona natural extranjera. A la vez, sus estatutos resultan muy flexibles a los pactos específicos de las partes, lo que permite establecer un régimen de gobierno corporativo a la medida, e incorporar fácilmente nuevos accionistas en el tiempo. Permite además regular las relaciones entre accionistas mediante pactos particulares lo que ofrece gran seguridad. ¿Cuáles son los plazos y costos de constitución de sociedad en Chile? El aporte de capital se puede realizar en el plazo acordado en los estatutos, pudiendo por lo tanto ir de la mano con las necesidades de la empresa. Desde 2013, existe en Chile la posibilidad de constituir una sociedad en un día, sin costo, por medio de un formulario en línea, validado con firma electrónica de los constituyentes, o de un Notario Público. El trámite es gratuito y si se requiere validar la firma a través de un notario público, el costo de es de 20 USD aprox. Dicho sistema coexiste con la forma tradicional de constituir sociedades, que comprende la firma de los estatutos ante Notario, el registro en el Registro de Comercio, la publicación en el Diario Oficial y la obtención de del número de Registro Único Tributario, el RUT, ante el Servicio de Impuestos Internos. La realización de dichos trámites requiere unos 10 días desde la firma de los estatutos. Los costos están directamente vinculados al monto del capital social y pueden variar por lo tanto entre 300USD y 700USD. ¿Cuáles son las necesidades de contar con socio local? No se requiere de socio local pero es muy importante que dentro de la representación fiscal ante el Servicio de Impuestos Internos figure una persona con residencia legal en Chile (chileno o extranjero). ¿Qué grado de representación de la sociedad puede tener un extranjero sin residencia en el país? Sin perjuicio de lo mencionado en el punto 3. respecto de la representación fiscal, no hay impedimentos legales a la representación de la sociedad por un extranjero sin residencia en el país. Consideraciones prácticas deben tomarse en cuenta, en especial para actuar ante los bancos, dado que por directivas propias a cada institución, dichas entidades suelen solicitar el número de RUT del representante legal de la sociedad, los que tienen solo quienes han obtenido una visa, aún de residencia sujeta a plazo. Consejos y/o comentarios del especialista La facilidad existente para movilizar capitales y el bajo riesgo de Chile como país no hace necesario aportar la totalidad del capital. Este puede ser aportado a plazo y considerando un mix adecuado con deuda a bajo costo. Si bien los intereses pagados a la matriz se afectan con Impuesto Adicional a tasa de 35%, los intereses pagados a bancos chilenos no son tributados y los pagados a bancos extranjeros tributan con tasa del 4% en la medida que la relación deuda patrimonio no sea superior a 3. Capitales ¿Cuáles son las facilidades y los plazos para formalizar el ingreso de capitales? No hay restricciones para el ingreso de capitales a Chile. Existen dos mecanismos para hacer dicho ingreso: Mediante un contrato de inversión extranjera con el Estado de Chile notificando al Banco Central de Chile. Respecto del primer modo de ingreso, desde el 1ero de enero de 2016, rige en Chile un nuevo marco legal para la inversión extranjera. Se aplica a las inversiones extranjeras de un monto igual o superior a US$5.000.000. Dicha inversión se formaliza con la transferencia de moneda extranjera de libre convertibilidad, aporte de bienes físicos, reinversión de utilidades, capitalización de créditos, transferencia de tecnología susceptible de ser capitalizada o de créditos asociados a la inversión extranjera provenientes de empresas relacionadas. Se contempla también la inversión que se formaliza con la adquisición o participación respecto del patrimonio de una empresa o en el capital de la sociedad receptora de la inversión, constituida en Chile, que le otorgue el control de al menos el 10% del derecho a voto de las acciones o derechos sociales de la sociedad. El actual régimen consagra varios derechos para el inversionista extranjero: (i) remesar al exterior el capital transferido y las utilidades líquidas generadas por su inversión; (ii) acceso al mercado cambiario formal para liquidar u obtener divisas; y (iii) no discriminación en cuanto al régimen jurídico aplicable respecto de los inversionistas nacionales. Por último, en materia tributaria, se establece un procedimiento aún más expedito para que los inversionistas extranjeros puedan solicitar la exención del IVA en la importación de bienes de capital. 4 Número especial – Abril-Mayo de 2016 Chile Dichos derechos se otorgan sin necesidad de autorizaciones de entidades reguladoras de la inversión extranjera. El Otro mecanismo de inversión extranjera existente en Chile es el Capítulo XIV del Compendio de Normas de Cambios Internacionales del Banco Central de Chile. Según esta reglamentación, inversiones extranjeras, depósitos, préstamos o aportes de capital de más de USD 10.000 serán registrados ante el Banco Central, y la disponibilidad de los mercados de divisas oficiales en caso de repatriación de los fondos será garantizada. ¿Qué grado de protección a la inversión extranjera existe? La legislación chilena en materia de inversión extranjera asegura la no-discriminación y el acceso al mercado cambiario formal, dando completa protección, garantía y, seguridad a las inversiones realizadas en Chile desde el exterior. Chile tiene actualmente más de 35 Acuerdos de Promoción y Protección de Inversiones vigentes con países de todo el mundo. ¿Existe la posibilidad de llevar contabilidad en moneda extranjera? El artículo 18° del Código Tributario, contempla que ciertos contribuyentes (exportadores, empresas que realizan operaciones de comercio exterior con frecuencia u operan esencialmente en moneda extranjera) puedan ser autorizados por el Servicio de Impuestos Internos para llevar su contabilidad en moneda extranjera. ¿Cuáles son las formas, las facilidades y los plazos para la repatriación de capitales y utilidades? Una vez canalizado el ingreso de la inversión extranjera por intermedio de un banco y reportada la operación ante el Banco Central, no existe impedimento alguno para repatriar el capital y las utilidades. Impuestos ¿Cuáles son los impuestos corporativos? El impuesto de primera categoría es un impuesto sobre las ganancias de las empresas. Está recaudado sobre los ingresos derivados de actividades comerciales, industriales, minerías y otras, involucrando el uso de capital. La tasa del impuesto está actualmente en 24%, e irá aumentando progresivamente hasta llegar a un 27% a partir del año 2018 (25% en algunos casos). ¿Cuáles son los Impuestos a las utilidades? Las utilidades devengadas, que estén retiradas o no de la sociedad, están sujetas al Impuesto Global Complementario (residentes) o al Impuesto Adicional (no residentes). El Impuesto Global Complementario está calculado en una escala de índices progresiva, de un 0% a un 40% hasta 2017, año en qué la tasa máxima pasará a 35%. El índice general del Impuesto Adicional es de un 35% y se aplica a los dividendos, el retiro y/o giro de las ganancias de las sociedades, colaboraciones y los establecimientos permanentes de sociedades extranjeras. Este impuesto aplica también a los intereses de los préstamos matriz-filiales. En ambos casos, el Impuesto de Primera Categoría pagado por una empresa puede ser usado como crédito contra el Impuesto a pagar sobre las utilidades y en el caso de los países con que Chile ha suscrito Tratados de Doble Imposición, el impuesto Adicional es deducible del impuesto a pagar por la empresa receptora de los beneficios en su país de origen. ¿Existen otros impuestos que apliquen? Consejos y/o comentarios del especialista El inversionista extranjero debe contar con una buena asesoría tributaria para gozar de los beneficios fiscales y acceder a los beneficios contemplados en los acuerdos para evitar la doble tributación. Chile es uno de los países que más ha firmado Acuerdos de Libre Comercio en el mundo, abarcando Europa, los EEUU, y China. Además, Chile tiene numerosos convenios para evitar la doble imposición vigentes, en especial con países de Europa como Francia, Reino Unido, España, pero también con países de Latino América, Canadá, México, Australia y Nueva Zelanda. El convenio para evitar la doble imposición con los Estados Unidos de América está actualmente en proceso de ratificación. IVA: El IVA es el impuesto al consumo más importante de Chile. Es cobrado a una tasa de 19% en las ventas de bienes y servicios, con un sistema de créditos que implica que el impuesto es pagado en definitiva con unas excepciones para algunos servicios. Impuestos Municipales (Patente Comercial): Las personas que ejerzan una profesión o que emprenden una actividad comercial o industrial tienen que pagar un impuesto anual al gobierno de la región municipal en la cual las actividades tienen lugar. Para actividades comerciales e industriales, la tasa de este impuesto varía entre 0,25% y 0,5% dependiendo de cada municipalidad) sobre el capital propio de la sociedad (capital efectivamente enterado más utilidades retenidas menos pasivos de corto plazo), con un límite superior de 8,000 Unidades Tributarias Mensuales, unos 500.000 USD aprox. Impuesto de Timbres y Estampillas: El Impuesto de Timbres y Estampillas aplica a los documentos que contienen un contrato de crédito monetario, por ejemplo, préstamos provenientes del extranjero o préstamos locales documentados en algún instrumento, letras de cambio o pagarés. El impuesto base es el monto de capital especificado en cada documento. El índice de impuesto es de 0.066% mensual sobre el capital por toda la duración del crédito con un tope de 0.8%. Número especial – Abril-Mayo de 2016 5 Colombia Estructura Jurídica ¿Cuáles son las formas jurídicas recomendables para un inversionista extranjero? La más recomendable es la sociedad por acciones simplificada, comúnmente conocida como S.A.S., donde el único socio o los socios pueden permanecer en el anonimato pues la Cámara de Comercio en Colombia no tiene conocimiento de quienes son los inversionistas en las sociedades por acciones. ¿Cuáles son los plazos y costos de constitución de sociedad en Colombia? El término para la constitución de una sociedad es de alrededor de diez (10) días entre la elaboración de la minuta, registro en la Cámara de Comercio e inscripción ante la Dirección de Impuestos y Aduanas Nacionales -DIAN- para la obtención del Registro Único Tributario -RUT-. Surtido dicho trámite se debe abrir una cuenta bancaria. Los costos que corresponden a los honorarios de Abogado (aproximadamente mil dólares) más los derechos en Cámara de Comercio que se estiman en el uno punto dos por ciento (1.2%) del capital suscrito. ¿Cuáles son las necesidades de contar con socio local? No se requiere necesariamente de socio local pero es muy importante que dentro de la representación legal (que bien puede ser el representante legal principal o uno de los suplentes) figure una persona residenciada en Colombia (colombiano o extranjero) para que represente a la empresa ante los organismos públicos o privados donde deba comparecer. ¿Qué grado de representación de la sociedad puede tener un extranjero sin residencia en el país? La representación legal la debe tener un nacional colombiano o en su defecto un extranjero con domicilio en Colombia, tal como se dijo al contestar esta pregunta en el cuestionario inicial con soporte en lo conceptuado por la Superintendencia de Sociedades en Oficio 220-047982 de Febrero 29 de 2016, que varió el criterio expuesto en Oficio 220-180179 de octubre 31 de 2014 donde había dicho que: "En segundo lugar, frente a su inquietud, de manera general y por ende no referida a un caso particular, es preciso anotarle, que salvo la excepción contenida en el artículo 473 de la legislación mercantil, no existe otra disposición legal que prohíba que un ciudadano extranjero, pueda ser representante legal de una sociedad colombiana." El citado Artículo 473 del Código de Comercio se refiere a actividades de seguridad nacional precisando que el representante legal de la sociedad deberá ser ciudadano colombiano. Nos preocupa esta modificación de postura de la Supersociedades pues es claro que Colombia facilita la inversión extranjera y por ello no exige al inversionista foráneo que tenga un socio nacional, pudiendo la persona extranjera (natural o jurídica) ser propietaria del 100% de las acciones (accionista único) de una sociedad por acciones simplificada e iniciar su operatividad; así como tampoco cobra impuestos por el ingreso de las divisas siendo el único costo lo que deba pagarse al intermediario cambiario. Tampoco es necesario que el extranjero venga a Colombia a constituir la sociedad siendo válido otorgar poder a un abogado para que lo represente según lo expone la Supersociedades en Oficio 2013- 01- 010197. Consejos y/o comentarios del especialista La S.A.S. es la figura societaria más recomendable por cuanto es sencilla su forma de constitución al realizarse mediante documento privado. Se requiere mínimo un socio y no tiene límite en cuanto al número de accionistas. El nombre de la compañía debe estar seguido por la sigla S.A.S., su vigencia es indefinida, su objeto social debe enunciarse de forma clara y completa pero también puede ser indeterminado manifestando simplemente que realizará cualquier actividad comercial o civil lícita, esto es, que esté dentro de la normativa colombiana. La estructura organizacional es libremente determinable y en principio las funciones administrativas se ejercerán por la asamblea general de accionistas y por el representante legal. La responsabilidad de los accionistas es limitada al valor de sus aportes y no responderán solidariamente con la sociedad en obligaciones laborales, tributarias o de cualquier índole. El capital está representado en acciones, dividiéndose en capital autorizado, capital suscrito y capital pagado. El valor que se prometa aportar tiene un plazo máximo de dos años para ser efectivamente pagado e ingresar a la caja social. La S.A.S. en Colombia se erigió como el vehículo societario más utilizado por cuanto es flexible y se adapta a las necesidades del inversionista facilitando su creación, operación y liquidación previendo los conflictos entre accionistas. Capitales ¿Cuáles son las facilidades y los plazos para formalizar el ingreso de capitales? El trámite de la inversión extranjera, que si bien se puede considerar sencillo, requiere de mucho cuidado en el cumplimiento de los requisitos legales para no incurrir en infracción cambiaria. Necesariamente debe canalizarse el ingreso de los recursos económicos a través de un intermediario del mercado cambiario, siendo utilizados normalmente los bancos reconocidos por la Superintendencia Financiera de Colombia. El capital suscrito de la sociedad anónima simplificada S.A.S. puede pagarse en un lapso de dos años. 6 Número especial – Abril-Mayo de 2016 Colombia Capitales ¿Qué grado de protección a la inversión extranjera existe? La protección es total. Colombia como país democrático y respetuoso de los derechos económicos es un gran receptor de capital extranjero, ocupando un importante puesto en Latinoamérica. Colombia tiene suscrito convenios para la protección de la inversión extranjera con países como Perú, España, Suiza, Reino Unido, Bélgica, India, China, Corea y Japón, entre otros. ¿Existe la posibilidad de llevar contabilidad en moneda extranjera? La normatividad colombiana exige que se cumpla con el sistema contable establecido en el país, permitiendo que se puedan realizar operaciones en moneda extranjera pero debe convertirla a pesos colombianos en la contabilidad. Colombia en materia de información contable exige que el proceso contable se lleve bajo las normas internacionales de información financiera -NIIFestando en tales condiciones bajo el esquema internacional. ¿Cuáles son las formas, las facilidades y los plazos para la repatriación de capitales y utilidades? Una vez canalizado el ingreso de la inversión extranjera por intermedio de un banco y reportada la operación ante la banca central, no existe impedimento alguno para repatriar el capital y las utilidades. Consejos y/o comentarios del especialista Colombia es un país altamente protector de la inversión extranjera, en el cual se puede confiar para depositar capitales. Sobre el tema ha suscrito convenios así: OPIC (Corporación de Inversiones Privadas en el Extranjero): Colombia está suscrita desde 1985 a la Corporación de Inversiones Privadas en el Extranjero (OPIC). La Corporación tiene como objetivo principal promover y fomentar las inversiones de Estados Unidos hacia los países en desarrollo. Para lograr este fin, la OPIC brinda seguridad y financiación a proyectos inversión contra riesgos como inestabilidad política e inconvertibilidad de divisas. MIGA (Agencia Multilateral de Garantía de Inversiones): Colombia también hace parte de la Agencia Multilateral de Garantía de Inversiones -MIGA-, la cual es un organismo multilateral que brinda respaldo contra riegos no comerciales como los disturbios y guerras civiles, inconvertibilidad de divisas y expropiación discriminatoria. CIADI /ICSID (Centro Internacional de Arreglo de Diferencias Relativas a las Inversiones): Mediante la ratificación por parte del Congreso de la República del convenio constitutivo del Centro Internacional de Arreglo de Diferencias Relativas a Inversiones -CIADI-(o ICSID por sus siglas en ingles), Colombia tiene la posibilidad de recurrir a un mecanismo de conciliación y arbitramiento internacional, especializado en las disputas entre inversionistas y los gobiernos receptores de las inversiones. La economía colombiana en el 2015 creció en el 3,1%, cuando el promedio regional muestra una contracción del 0,3% producto de lo que acontece en Brasil y Venezuela. Se erige Colombia como un atractivo e interesante destino para invertir. Impuestos ¿Cuáles son los impuestos corporativos? Los impuestos corporativos son: a) Impuesto sobre la renta a la tarifa del 25% de la base gravable; b) El impuesto sobre la renta para la equidad -CREE- a la tarifa del 9% sobre la base gravable; c) Impuesto a la riqueza aplicable por los años 2016 y 2107 sobre el patrimonio líquido superior a mil millones de pesos, siendo la tarifa progresiva en intervalos así: cero a dos mil millones de pesos el 0.15%; de dos mil millones a tres mil millones el 0.25% del exceso de los primeros dos mil; Ver Artículo 296-2 del Estatuto Tributario. d) El impuesto al valor agregado IVA cuya tarifa general es del 16%; e) Impuesto de industria y comercio que es un tributo a favor de los municipios y ellos fijan la tarifa que oscila entre el 2 al siete por mil (2-7 x 1.000) sobre los ingresos brutos en las actividades industriales, y, del 2 al diez por mil (2-10 x 1.000) sobre los ingresos brutos para actividades comerciales y de servicios. (Art. 33 Ley 43 de 1983). El impuesto a la riqueza es un tributo de orden nacional de carácter temporal (aplica hasta el 2017 para sociedades y 2018 para naturales) por lo que también tiene la calidad de corporativo. El hecho generador lo constituye el patrimonio bruto al 1° de Enero de 2015 razón por la cual si la sociedad fue constituida con posterioridad a dicha fecha no será contribuyente del mismo. El IVA es un impuesto indirecto que no afecta las utilidades de la sociedad pero si es una obligación legal que deben cumplir todas las personas jurídicas. No es corporativo. Número especial – Abril-Mayo de 2016 7 Colombia Impuestos ¿Cuáles son utilidades? los Impuestos a las Consejos y/o comentarios del especialista El inversionista extranjero debe contar con una buena asesoría tributaria para gozar de los beneficios fiscales como los de la de la Ley 1429 de 2010 que exonera del pago del impuesto de renta los dos primeros años, y durante los años 3, 4, 5, empezará a tributar sobre el 25%, 50% y 75% de la tarifa (que es del 25%) hasta llegar al 100% en el año sexto. El impuesto sobre la renta a la tarifa del 25% y el del CREE con una tarifa del 9%. De acuerdo con el Concepto DIAN 028932 de Mayo 14 de 2013: ""para el caso de repatriación de capital extranjero invertido en También requiere de una buena asistencia para acceder a los beneficios una sociedad Colombiana receptora de la contemplados en los acuerdos para evitar la doble tributación suscritos con inversión, se concluye que todo ingreso que las Repúblicas de Italia, Alemania, Chile, Argentina (alcance parcial), Brasil, exceda del capital aportado en la sociedad España, Francia, Panamá (alcance parcial), Suiza, Canadá, México, Corea, que corresponda a utilidades que hayan India, Checa, Portugal, Unión europea la denominada “Convención sobre tributado en cabeza de la sociedad, en el Asistencia Administrativa Mutua en materia Fiscal”, y finalmente con la CAN momento de su distribución a título de (Comunidad Andina) que comprende a Bolivia, Ecuador y Perú. Con Estados dividendos no están sometidos a tributación, Unidos de América tiene varios acuerdos: a) Exoneración recíproca de en cuanto aplica la tarifa especial del cero por impuestos sobre los ingresos derivados de la operación de barcos y ciento (0%). En caso contrario, o sea, cuando aeronaves; b) Intercambio de información financiera, y c) Tratado de Libre se trate de ingresos repartidos con cargo a Comercio. utilidades que no tributaron en cabeza de la sociedad, dichos ingresos están gravados, a título de dividendos, a la misma tarifa general del impuesto sobre la renta del 33% en cabeza del respectivo beneficiario sociedad extranjera o persona natural no residente en Colombia. ¿Existen otros impuestos que apliquen? Los impuestos en Colombia se clasifican en Nacionales (administrados por la DIAN), Departamentales y Municipales. En los nacionales tenemos especialmente el impuesto de renta, el CREE y el IVA; en los departamentales tenemos principalmente el de registro y el de vehículos, y finalmente en los municipios destacamos el de industria y comercio, y, el predial que se causa por ser propietario de edificaciones o fincas, es decir, sobre inmuebles en general. México Estructura Jurídica ¿Cuáles son las formas jurídicas recomendables para un inversionista extranjero? La forma más común y utilizada para invertir en México es la Sociedad Anónima de Capital Variable. Entre sus requisitos son: - Un mínimo de 2 socios. - Obtener un nombre aprobado por la Secretaría de Economía. - Llenar una serie de formularios para la acreditación de los recursos ante la unidad de información Financiera (UIF), organismo encargado de verificar el movimiento del dinero. - En caso de invertirse en alguna de las aéreas en las que se necesita aprobación de la Comisión Nacional de Inversión extranjera obtenerla, en caso de no requerir autorización solo se hace el reporte de ingreso del dinero. Hay más formas pero esta es la principal y la más utilizada y como consecuencia menos complicada de operar. ¿Cuáles son los plazos y costos de constitución de sociedad en México? En México estriba entre 10 y 30 días. Deprende mucho de la obtención de autorización del nombre, la aprobación de estatutos y la firma de formatos. El costo es de aproximadamente tres mil euros, lo que incluye la obtención del nombre, los honorarios Fedatario por la constitución, los derechos de registro, los honorarios de nuestra firma por la constitución. Consejos y/o comentarios del especialista A lo largo de los últimos 15 años que nos hemos dedicado a esta actividad, destacamos que lo más importante es la plática previa del inversionista con el abogado local, ya que normalmente la información que se obtiene en las diferentes instancias que promueven la inversión extranjera en México lo hacen bajo un criterio muy acorde a lineamientos, lo que en pocos casos es lo más indicado. Constituir una sociedad es la elaboración de un traje a medida y no la compra de éste en una tienda de autoservicio. ¿Cuáles son las necesidades de contar con socio local? Dependiendo del sector al que se quiera dedicar el extranjero, ya que hay nichos reservados solo para mexicanos, otros para inversión mixta con aprobación, otros para inversión mixta sin aprobación y otros sin limitación 8 Número especial – Abril-Mayo de 2016 México ¿Qué grado de representación de la sociedad puede tener un extranjero sin residencia en el país? Con base en la respuesta anterior y bajo el criterio de que no hubiese restricción para la inversión extranjera, hablaríamos de hasta un 99,99%, ya que siempre deberá de haber dos socios, el cual de igual forma podrá ser extranjero. Es importante hacer notar que los extranjeros, al constituir la sociedad en los estatutos incorporan lo que se conoce como Cláusula Calvo, que no es otra cosa que la renuncia que hacen los extranjeros al constituir la sociedad a invocar las leyes de sus países su pedida de su inversión. Capitales ¿Cuáles son las facilidades y los plazos para formalizar el ingreso de capitales? Si no se necesita autorización previa, el capital ingresa via transferencia y contamos con un plazo de 40 días para reportarlo a la Comisión Nacional de Inversión Extranjera. ¿Qué grado de protección a la inversión extranjera existe? La inversión extranjera se protege a la par de la inversión mexicana. Es decir no existe discriminación o trato preferencial en la operación día a día de la misma, una vez cubiertos los requisitos antes señalados. Consejos y/o comentarios del especialista Mantener una asesoría permanente y conjunta con los abogados y contables que vayan apoyando día a día en los procesos de cumplimiento de objetivos de la sociedad. Es importante recalcar que la asesoría de firmas auditoras no se debe confundir con la operación día a día de la sociedad. ¿Existe la posibilidad de llevar contabilidad en moneda extranjera? Técnicamente si se puede llevar, sin embargo al tener México un tipo de cambio flotante, el cuadrar asientos en pesos y dólares de la actividad día a día sería exageradamente complicado. Sin embargo, las empresas suelen tener en los bancos mexicanos cuentas en dólares y en euros para sus operaciones locales y en el extranjero. ¿Cuáles son las formas, las facilidades y los plazos para la repatriación de capitales y utilidades? No existe limitación alguna, una vez cubiertos los formalismos corporativos, financieros y legales. Es decir, una vez que la sociedad entre en liquidación, termine esta, cumpla sus compromisos de pago y no quede obligación legal alguna la inversión extranjera puede ser retirada. Existen otros mecanismos como es compra accionaria, compra de activos, etcétera que dependiendo el caso pueden ser utilizados acorde a las leyes. Respecto al capital, la Ley General de Sociedades Mercantiles establece una serie de procedimientos para hacer la reducción de capital, por lo que una vez agotados estos se puede repatriar el capital. Consejos y/o comentarios del especialista Estar en contacto permanente con los abogados y contadores para cumplir las obligaciones dentro del entorno legal. Impuestos ¿Cuáles son los impuestos corporativos? Los principales impuestos corporativos son el Impuesto al Valor Agregado del 16%, el impuesto sobre la Renta, un máximo del 34%, el impuesto sobre nómina y las cargas sociales como son, Seguridad Social, Apoyo a la vivienda de los trabajadores, impuesto para el retiro del trabajador etc. ¿Cuáles son los Impuestos a las utilidades? El Impuesto Sobre la Renta. Sus contactos en Argentina, Chile, Colombia, Ecuador, México, Perú: ARGENTINA COLOMBIA MEXICO PERÚ DEL CARRIL COLOMBRES VAYO ZAVALIA LAGOS VERA ABOGADOS ASOCIADOS ALVAREZ VALENZUELA ABOGADOS ALLEMANT ABOGADOS Paraguay 580, Piso 3 C1057AAF BUENOS AIRES Tel: +54 11 4327 2100 Contact: Pablo M.Semenzato [email protected] www.ccvz.com.ar Contact: Jorge Vera [email protected] www.veraabogados.com Contact: Herman Alvarez [email protected] www.alvarezvalenzuela.com BOGOTÁ Calle 70 A No 11-43, BOGOTÁ D.C Tel: +57 1 317 66 50 CHILE QUITO, ECUADOR Avda.6 de diciembre y la niña Edificio Multicentro Ofc.603 Tel: +593 2 2297528 MEXICO Mariano Escobedo 362-4, Col. Polanco C.P.11590, MEXICO D.F. Tel / Fax: +52 (55) 24 53 28 28 Calle Justo Vigil 416 MAGDALENA DEL MAR Tel: +511 261 2700 Contact: Patrick Allemant [email protected] www.estudioallemant.com CUEVAS ABOGADOS Cerro El Plomo nº5420, Piso 13, Of.1304-1305 Las Condes, SANTIAGO Tel: +56 2 616 15 00 Contact: Gustavo Cuevas [email protected] www.cuevasabogados.cl MONTERREY Calle 20 de Noviembre nº561 Sur Col.Maria Luísa - 64040, MONTERREY N.L. Tel / Fax: +52 (81) 82 14 28 28 Número especial – Abril-Mayo de 2016 9 Perú Estructura Jurídica ¿Cuáles son las formas jurídicas recomendables para un inversionista extranjero? Existen varias figuras asociativas que pudieran utilizarse, y eso dependerá el tipo de negocio, de la cantidad de accionistas y/o inversionistas, sin perjuicio de ello y de manera general, podemos señalar a la Sociedad Anónima Cerrada como la forma más rápida y sencilla para iniciar actividades en el Perú. Sin perjuicio de ello, un inversionista extranjero también podría ingresar capital al país a través de un préstamo o aporte a sociedades ya constituidas. Es posible que la sociedad sea constituida por un solo accionista. La empresa se denomina Empresa Individual de Responsabilidad Limitada cuyas siglas son EIRL, donde normalmente el titular es el administrador de la empresa, de la misma manera el titular siempre es una persona natural. El patrimonio de la empresa está constituido inicialmente por los bienes que aporta quien la constituye. El valor asignado a este patrimonio inicial constituye el capital de la Empresa; la responsabilidad de la Empresa está limitada a su patrimonio. El Titular de la Empresa no responde personalmente por las obligaciones de ésta. ¿Cuáles son los plazos y costos de constitución de sociedad en Perú? El costo de constituir una sociedad en el Perú oscilará entre 1500 USD a 2000 USD en promedio, sin incluir el capital social inicial que los socios deberán aportar al momento de la constitución. Consejos y/o comentarios del especialista El Perú actualmente ha venido sosteniendo un crecimiento constante en los últimos 8 años, de entre 3% a 8% anual, por lo que se ha convertido en un país atractivo para los diversos inversionistas, garantizando el estado a su vez igual tratamiento tanto para los inversionistas nacionales, como los extranjeros, siendo bastante ágil el sistema de creación de sociedades, con costos reducidos. Para inversionistas extranjeros es siempre recomendable optar por las figuras societarias de Asociación, la más usada es la SAC Sociedad Anónima Cerrada, por ser una forma societaria bastante ágil y dinámica, el único inconveniente es que debe tener como mínimo 2 accionistas. ¿Cuáles son las necesidades de contar con socio local? No existe norma que exija a las sociedades peruanas a contar con socio local sin embargo, deberán contar con al menos 1 apoderado local para que ejerza efectivamente las labores de representación de la Compañía ante las autoridades fiscales. ¿Qué grado de representación de la sociedad puede tener un extranjero sin residencia en el país? No existen restricciones para el apoderamiento de extranjeros sin residencia sin embargo, deberán contar mínimo con carné de extranjería o pasaporte con visa de negocios. En caso se le designe y carezca de esta facultad, se podrá inscribir su nombramiento, sin embargo no podrá ejercer el cargo ante las correspondientes autorizaciones. Capitales ¿Cuáles son las facilidades y los plazos para formalizar el ingreso de capitales? En el Perú no existe limitación o plazos que regulen el ingreso de capitales al país, siendo esta de forma libre. Los principales medios para lograr el ingreso de capitales son los préstamos intercompañías o los aportes de capital. Los aportes de capital son las sumas pagadas en efectivo o aportadas en bienes o derechos por los socios o accionistas de una sociedad, para integrar el capital de esta. Son las entregas en bienes de capital o en dinero para financiar gastos de capital, se pueden dar, en dinero y bienes y se realizan al momento de constituir la sociedad, por aumento de capital o por otorgamiento de préstamos a favor de la sociedad para la operatividad de la misma, no existen plazos perentorios, sin embargo en algunos casos si estos no se pagan al socio moroso puede perder sus derechos societarios. ¿Qué grado de protección a la inversión extranjera existe? Existen normas que permiten celebrar convenios de estabilidad jurídica con el estado Peruano, pero que en la práctica ya no se utilizan, debido a que el estado garantiza igual tratamiento al inversionista nacional como extranjero. ¿Existe la posibilidad de llevar contabilidad en moneda extranjera? Desde el punto de vista financiero y para efectos de reportes internos, la contabilidad puede ser llevada en la moneda funcional que cada Compañía requiera sin embargo, para propósitos tributarios y de presentación ante autoridades administrativas (fiscales o regulatorias por ejemplo), la contabilidad deberá llevarse en moneda local. ¿Cuáles son las formas, las facilidades y los plazos para la repatriación de capitales y utilidades? La repatriación de capitales es libre y no está sujeta a condiciones. Las utilidades son las ganancias que se generan durante un período de tiempo entre los ingresos y los gastos y cuando son repartidos en caso la empresa arroje beneficios se llaman dividendos. Consejos y/o comentarios del especialista La entrada y salida del dinero es libre, no hay restricción de divisas, control cambiario, ni cuotas o límites para repatriar el capital, lo que hace interesante aún más que inversionistas extranjeros puedan invertir libremente en el país. 10 Número especial – Abril-Mayo de 2016 Perú Impuestos ¿Cuáles son los impuestos corporativos? En Perú existen 2 grandes Impuestos Corporativos: - El Impuesto a la Renta que grava la generación de éstas últimas mediante la aplicación de una tasa de 28% sobre la renta neta (ingresos menos costos y gastos) en caso de sujetos domiciliados. Para los periodos 2017 en adelante se ha regulado una reducción de la tasa del Impuesto la cual llegará hasta 26%. En el caso de personas jurídicas no domiciliadas, existen tasas diferenciadas que aplicarán dependiendo de la actividad generadora de rentas gravadas. Así, en caso de intereses por préstamos la tasa aplicable será de 4.99%, rentas de capital (excepto enajenación de valores mobiliarios) 5% y una tasa general de 30% para las demás rentas. - El Impuesto General a las Ventas que grava el consumo de bienes y/o prestaciones de servicios en el país y que se determina por aplicación de una tasa de 16% más dos puntos de Impuesto de Promoción Municipal para un total de 18%. En la medida que el Impuesto a la Renta Empresarial (30%) y el Impuesto sobre Dividendos son de cargo de sujetos tributarios distintos, el primero no puede ser deducido del segundo. ¿Cuáles son los Impuestos a las utilidades? En el Perú, las utilidades se encuentran gravadas con el Impuesto a la Renta. La tasa aplicable variará dependiendo del perceptor de las mismas. En caso de personas físicas domiciliadas o no y corporaciones no domiciliadas, la tasa prevista para el periodo 2016 será de 6.8%. Dicha tasa aumentará para los periodos 2017 y 2018 a 8.0% para finalmente sufrir un último incremento en el periodo 2019 llegando a 9.3%. La entrega de utilidades a corporaciones domiciliadas, no se considerará ingreso para efectos del Impuesto la Renta excepto en aquellos casos en que existan redistribuciones sucesivas a personas físicas. ¿Existen otros impuestos que apliquen? De manera paralela a los tributos indicados en el punto 2., existen tributos adicionales como El Impuesto Temporal a los Activos Netos (que constituye crédito contra el Impuesto a la Renta) el cual de manera general se calcula como un porcentaje de los activos netos de cada Compañía tomando como referencia el último Estado de Situación emitido al cierre del periodo anterior. Asimismo, existen otros tributos recaudados por los Gobiernos Locales como Impuesto sobre la Propiedad Predial, los Arbitrios Municipales, el impuesto Vehicular y el Impuesto a las Embarcaciones de Recreo, entre otros. Consejos y/o comentarios del especialista Creemos importante señalar que es bueno realizar siempre un estudio tributario previo que pueda indicarnos un planeamiento para el tipo de empresa u/operación que se desea realizar, de esta manera se pueda lograr que el impacto tributario sea el adecuado y por lo tanto no incurrir en algún sobrecosto. Es importante desde un inicio definir bien el tipo de sociedad y el objeto social que va a desarrollar, para analizar la más conveniente posibilidad de repatriación de capitales, y la aplicación de los impuestos que deberá afrontar, paralelo a ello es importante la realización de un tax planning con el fin de establecer las condiciones tributarias más recomendables para la empresa. www.pragma-eu.com Contact: [email protected] Pragma, BP 249, 59002 Lille, France Tel : +33 (0)3 20 12 05 84 While all reasonable care has been taken to ensure the accuracy of the publication, the publishers cannot accept responsability for any errors or omissions. All rights reserved. No paragraph or other part of this publication may be reproduced or transmitted in any for by any means, without the written permission of Pragma or in accordance with the provisions of the Copyright Act 1988 (as amended).