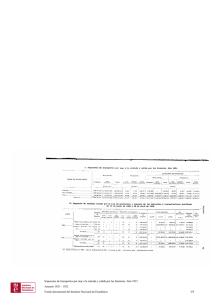

Transporte marítimo regional y de cabotaje en América Latina y el

Anuncio