Investigación sobre Capital Cooperativo

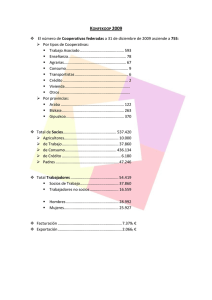

Anuncio