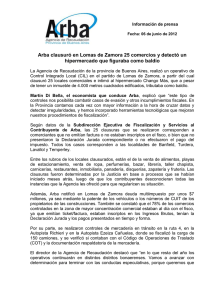

(ARBA) lanzó un fuerte operativo durante el verano para detectar

Anuncio

La Agencia de Recaudación de Buenos Aires (ARBA) lanzó un fuerte operativo durante el verano para detectar posibles incumplimientos impositivos en los principales puntos turísticos bonaerenses. En efecto, para "cazar evasores" el organismo que dirige Iván Budassi se valió de una gran cantidad de "armas" para llevar adelante la tarea: a las ya existentes imágenes satelitales les añadió las que aportan un drone y, además, continuó con los controles in situ en comercios para lo cual dispuso de más de 1.500 agentes distribuidos en las distintas localidades balnearias. También hizo uso de una herramienta que se apoya en la información del catastro provincial y de la base de datos de Ingresos Brutos, que brinda a los inspectores la posibilidad de conocer montos, plazos y detalles de los contratos de alquiler en los locales comerciales. Esto, sumado a otras variables, como cantidad de personal empleado y el uso de servicios públicos que tiene la empresa, fue utilizado para evaluar la verdadera capacidad instalada de las firmas y detectar "focos" de evasión. A esto se sumaron las fiscalizaciones que realizó en conjunto con inspectores de la Administración Federal de Ingresos Públicos (AFIP), con quien firmó un acuerdo para intercambiar de forma automática la totalidad de los datos disponibles en ambos organismos sobre contribuyentes bonaerenses. Fue así como, en sólo una semana de trabajo, ARBA detectó que un 26% de los más de 2.000 locales y comercios investigados había cometido alguna infracción tributaria, como ser la falta de emisión de comprobantes o de inscripción en los gravámenes provinciales. No obstante, los incumplimientos que se convirtieron en la "vedette" del verano fueron las edificaciones que el organismo de recaudación bonaerense detecto sin declarar y que, por lo tanto, pagaban impuestos como si fueran baldíos. Basta mencionar los casos más resonantes para demostrar la magnitud de los fondos que la Provincia dejó de percibir en concepto de Impuesto Inmobiliario: • Mar del Plata: 67 edificios (43.000 m2), 242 casas y 45 piletas en un barrio privado. • Cariló: 40 residencias de lujo (12.000 metros cuadrados). • Pinamar: 100 casas de lujo (40.000 metros cuadrados). • Necochea y Quequén: 130 casas y 4 edificios de lujo (25.500 m2). • Monte Hermoso: 300 casas y 2 edificios (60.000 metros cuadrados). • Salto: un hotel cuatro estrellas y un edificio de nueve pisos (6.200 metros cuadrados). En este escenario, iProfesional consultó con especialistas en la materia que explicaron qué es lo que deben hacer los contribuyentes para evitar sanciones y estar dentro del marco de la ley ante un control del fisco bonaerense. Cómo es el proceso de detección de edificaciones Budassi indicó que "la detección de irregularidades catastrales comienza con el análisis del material que aportan 18 satélites en órbita" y a través de un sistema de evaluación de imágenes satelitales provistas por la Comisión Nacional de Actividades Espaciales (CONAE) y la NASA. "Una vez identificadas las propiedades en infracción, se realizan inspecciones presenciales para determinar las características y antigüedad de las construcciones", destacó el funcionario y agregó: "En esta segunda instancia de fiscalización es donde el drone nos brinda datos de mucha utilidad, sobre todo por su calidad para captar imágenes en lugares de difícil acceso". El drone fiscalizador captura imágenes con una cámara de 16 megapíxeles y posibilita ver objetos de hasta 5 centímetros de tamaño. Estas particularidades le otorgan gran precisión para analizar las características de las viviendas relevadas, con un margen de error mínimo de sólo 2 centímetros. Qué trámites hay que hacer para estar en regla Los especialistas consultados por iProfesional explicaron cuáles son las obligaciones que deben cumplir aquellos que deseen construir o, simplemente, lleven adelante una reforma en las propiedades que posean. Al respecto, Budassi recordó que "cuando una construcción tiene cerramientos y ya se encuentra en condiciones de que le conecten los servicios debe ser declarada ante el fisco". Desde el estudio Lisicki, Litvin & Asociados, Gastón Vidal Quera indicó que "los titulares de inmuebles están obligados a denunciar las mejoras o construcciones que incrementen la valuación fiscal del inmueble y, por ende, el importe a abonar en concepto de Impuesto Inmobiliario". En tanto, Mariana Díaz Bustamante, gerente del Departamento de Impuestos de San Martín, Suarez & Asociados, especificó que "las modificaciones o ampliaciones deben declararse dentro del término máximo de 30 días contados a partir de que se encuentren en condiciones de habitabilidad (si las construcciones se encuentran techadas, aisladas del exterior por cerramientos y cuentan con los servicios básicos, aún cuando éstos no estén conectados) o habilitación". Para ello, la especialista señaló que es necesario presentar los formularios de avalúo correspondientes en los Centros de Servicios Local que cuenten con Mesa de entrada de trámites presenciales de Catastro (MEP), o a través del sitio web de ARBA (Solapa "Catastro", Cuadro "Aplicativos, formularios e Instructivos", Ítem "Formularios Línea 900). Y destacó: "El incumplimiento de ésta obligación será sancionado de acuerdo a lo establecido en el Código Fiscal, respecto de las infracciones a las obligaciones y deberes formales". En este sentido, Vidal Quera indicó que "si ARBA detecta la falta de presentación de las declaraciones juradas de avalúo puede aplicar multas de hasta $75.000", aunque aclaró que "si luego de intimada la persona la presenta -en el plazo de 15 días- deberá abonar una multa de $500". Asimismo, el especialista destacó que "en los casos en que no se haya pagado en debida forma al no denunciar mejoras, sea por culpa o intencionalmente (dolo), los pagos que se formulen no tendrán efectos liberatorios, por lo que el fisco bonaerense podrá reclamar las diferencias de impuesto que existan por el período de la prescripción que es de cinco años". Otro de los detalles que no hay que perder de vista, según explicó Díaz Bustamante, es que si una persona "hizo mejoras y no las declaró, las mismas incidirán en el Impuesto Inmobiliario a partir de la fecha de la declaración jurada espontánea del contribuyente". No obstante, aclaró que "si son detectadas por el fisco e incorporadas de oficio, se considerarán desde el día 1 de enero del año en que se hubiera originado la obligación de denunciar la modificación". Por último, Díaz Bustamante recordó que en los casos en que ARBA detecte la existencia de obras y mejoras no declaradas "el procedimiento de determinación se iniciará con una notificación al propietario otorgándole un plazo de 15 días para que formule descargo y/o presente las correspondientes declaraciones de avalúo". Vidal Quera explicó que "si cumple con esa obligación se cierra el procedimiento, caso contrario se dicta una resolución con la nueva valuación la que se puede apelar por el contribuyente". "Si por el contrario, en ese plazo no se cumple con la obligación, dentro de los 10 días de vencido el plazo el organismo catastral dictará resolución determinando de oficio la valuación fiscal del inmueble", sostuvo Díaz Bustamante. Y concluyó: "Si recibe una notificación de ARBA comunicándole la implementación del Plan de Regularización Catastral, podrá realizar el descargo por la página web del organismo mediante la 'DDJJ asistida de Descargo'". En este sentido, Vidal Quera destacó que "no es necesaria la intervención de un profesional especializado en la materia, tal es el caso de los ingenieros o arquitectos". Qué otros impuestos hay que pagar Betina Yerien, socia del estudio DB, recordó que "el incremento en la valuación fiscal en el inmobiliarios trae como consecuencia directa un impacto en otros tributos nacionales que gravan al patrimonio en su conjunto como es el caso del Impuesto a la Ganancia Mínima Presunta y Bienes Personales". "La base imponible de ambos gravámenes patrimoniales nacionales está constituida por un conjunto de bienes, entre los cuales se encuentran los inmuebles y, por lo tanto, la valuación tributaria de estos últimos conformará la base imponible de dichos impuestos", sostuvo. Además, indicó que "la valuación de las propiedades para estos gravámenes se determina comparando el valor residual del activo (valor de origen actualizado menos las amortizaciones acumuladas) versus dicha valuación fiscal, y de ambos se toma el mayor". "Es decir, que cuanto mayor sea la fiscal mayor será el parámetro de comparación y frente a importes residuales bajos, el monto sujeto a tributo estará dado por este importe", concluyó Yerien.