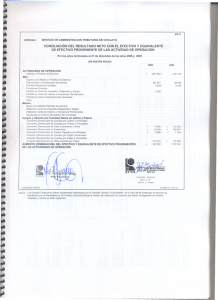

la administracion de cuentas por cobrar en la empresa comercial vivar

Anuncio