1 Un caso “éxitoso” de ajuste y estabilización: inestabilidad

Anuncio

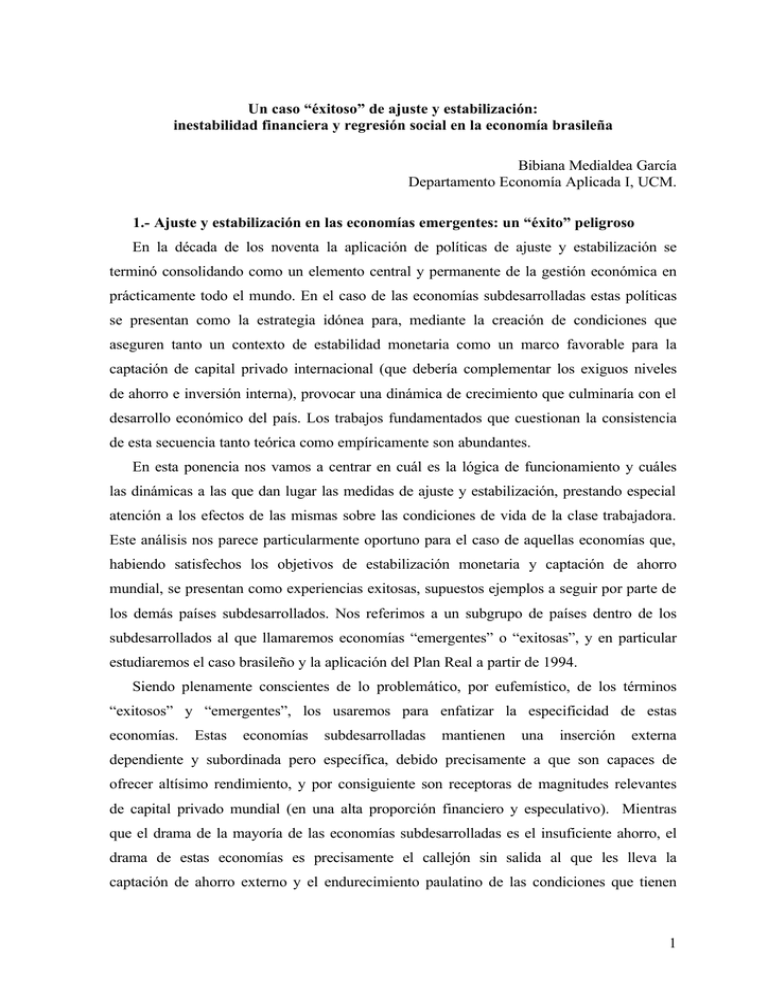

Un caso “éxitoso” de ajuste y estabilización: inestabilidad financiera y regresión social en la economía brasileña Bibiana Medialdea García Departamento Economía Aplicada I, UCM. 1.- Ajuste y estabilización en las economías emergentes: un “éxito” peligroso En la década de los noventa la aplicación de políticas de ajuste y estabilización se terminó consolidando como un elemento central y permanente de la gestión económica en prácticamente todo el mundo. En el caso de las economías subdesarrolladas estas políticas se presentan como la estrategia idónea para, mediante la creación de condiciones que aseguren tanto un contexto de estabilidad monetaria como un marco favorable para la captación de capital privado internacional (que debería complementar los exiguos niveles de ahorro e inversión interna), provocar una dinámica de crecimiento que culminaría con el desarrollo económico del país. Los trabajos fundamentados que cuestionan la consistencia de esta secuencia tanto teórica como empíricamente son abundantes. En esta ponencia nos vamos a centrar en cuál es la lógica de funcionamiento y cuáles las dinámicas a las que dan lugar las medidas de ajuste y estabilización, prestando especial atención a los efectos de las mismas sobre las condiciones de vida de la clase trabajadora. Este análisis nos parece particularmente oportuno para el caso de aquellas economías que, habiendo satisfechos los objetivos de estabilización monetaria y captación de ahorro mundial, se presentan como experiencias exitosas, supuestos ejemplos a seguir por parte de los demás países subdesarrollados. Nos referimos a un subgrupo de países dentro de los subdesarrollados al que llamaremos economías “emergentes” o “exitosas”, y en particular estudiaremos el caso brasileño y la aplicación del Plan Real a partir de 1994. Siendo plenamente conscientes de lo problemático, por eufemístico, de los términos “exitosos” y “emergentes”, los usaremos para enfatizar la especificidad de estas economías. Estas economías subdesarrolladas mantienen una inserción externa dependiente y subordinada pero específica, debido precisamente a que son capaces de ofrecer altísimo rendimiento, y por consiguiente son receptoras de magnitudes relevantes de capital privado mundial (en una alta proporción financiero y especulativo). Mientras que el drama de la mayoría de las economías subdesarrolladas es el insuficiente ahorro, el drama de estas economías es precisamente el callejón sin salida al que les lleva la captación de ahorro externo y el endurecimiento paulatino de las condiciones que tienen 1 que ofrecer para su mantenimiento. A esta situación de creciente dependencia y subordinación respecto a la financiación internacional, nos referimos con el término de inestabilidad financiera estructural. Una vez establecido el contexto de inestabilidad financiera permanente en el cual se desenvuelve la economía brasileña, nos vamos a centrar en analizar cómo éste da lugar a un nítido proceso de regresión social. Más que atender a las medidas que de forma directa se han dirigido al ámbito laboral, trataremos de explicar cómo el entramado de relaciones económicas que se articula para satisfacer los requisitos impuestos por el capital financiero internacional a partir de 1994, se basa en mecanismos que deterioran sustancialmente las condiciones de vida de los trabajadores brasileños. 2.- Ajuste y estabilización en la economía brasileña: el Plan Real La evolución de la economía brasileña en la década de los noventa, y particularmente a partir de la aplicación del Plan Real en 1994, se encuadra en el proceso de reformas y transformaciones económicas emprendidas bajo los programas de ajuste y estabilización fondomonetaristas. A pesar del relativo retraso temporal en su aplicación, el Plan Real brasileño comparte con el paquete neoliberal aspectos cruciales como la apertura comercial y financiera, la prioridad otorgada a la estabilidad de precios y un masivo programa de privatizaciones. También comparte aspectos macroeconómicos básicos como la drástica reducción de la inflación, una política cambiaria al servicio de la estabilidad de precios, las altas tasas de interés, la entrada importante de capital extranjero con un componente significativo de corto plazo, la sobrevaloración de la moneda, la rápida expansión de las importaciones, un creciente déficit comercial y corriente, y una importante vulnerabilidad frente a los avatares de la economía mundial. Aunque con anterioridad a 1994 en Brasil se intentaron poner en marcha algunos programas de estabilización, ya fuera por su diseño o por su aplicación, éstos no lograron un cambio tan profundo en el esquema de funcionamiento económico como supondría la aplicación del Plan Real. Efectivamente, el Plan Real, inicialmente presentado como un instrumento para estabilizar los precios, no sólo supone un drástico cambio de dirección en la trayectoria inflacionista de la economía brasileña, sino que supone una estrategia integral1 que, a través de la transformación de la inserción de Brasil en la economía mundial, modificará profundamente aspectos fundamentales 1 La estrategia de transformación de la economía brasileña no se materializa de forma lineal, habiendo dimensiones de la misma, como la apertura comercial y financiera y ciertos aspectos de la reforma fiscal, que anteceden al Plan Real. No obstante, estas medidas no tienen efectos significativos hasta que no se emprenden el resto de reformas, por lo que consideramos que el Plan Real del año 94 es el punto de inflexión relevante para nuestro análisis. 2 de la dinámica económica del país. Así, el Plan Real no es un mero programa antiinflación, sino que diseña un nuevo mapa de relaciones entre las variables económicas donde se conjugan dimensiones como la apertura comercial y financiera, la política monetaria y fiscal, el ancla cambiaria y un masivo programa de privatizaciones. Veamos sintéticamente cómo se materializó cada una de estas dimensiones en el caso brasileño. a) Apertura comercial y financiera En el año 1994 ya están prácticamente consolidadas. No obstante, hasta que el resto de medidas complementarias no se ponen en marcha en 1994, éstas no surten los efectos previstos. Ambas juegan un papel central en la estrategia del Plan Real. La apertura comercial es crucial en el control de los precios, mediante la competencia entre productos nacionales e internacionales. Por su parte la apertura financiera debería posibilitar que el país recibiese los recursos externos suficientes para financiar el déficit que la apertura comercial, en un contexto de apreciación cambiaria y débil crecimiento económico, conllevaría inevitablemente. Como decíamos, las principales medidas en ambos ámbitos ya se habían adoptado al inicio del Plan Real. Por ejemplo, el arancel medio ponderado por las importaciones se reduce intensamente en los primeros noventa, pasando de un 50% en 1987 a un 17,8% en 1992, y manteniéndose a partir de 1994 siempre en torno al 13%2. Sin embargo, otras medidas adicionales en el ámbito comercial, como la eliminación de incentivos a las exportaciones y el recorte de las barreras no arancelarias, se terminaron de implementar en la segunda mitad de los noventa. También en el ámbito financiero, aunque las principales medidas se habían aplicado ya en 1991 (abolición de restricciones a los movimientos de capitales, legalización de fondos y sociedades de capital extranjero, supresión de las diferencias legales entre empresas nacionales y extranjeras), el proceso también se completado en los noventa: tras un descenso paulatino en la primera mitad de la década el gravamen sobre dividendos y beneficios que salen del país desaparece, mientras que en 1996 se abolen por completo las limitaciones para la entrada de bancos extranjeros. b) Política fiscal Este frente cumple un doble objetivo. Por una parte el equilibrio fiscal se interpreta como requisito indispensable en la lucha contra la inflación, y por otra, dado su papel de indicador utilizado pro los inversores institucionales para valorar la solvencia económica del país, se convierte en un requisito para la captación de financiación internacional. Con este doble objetivo se diseña una política fiscal muy dura que, mediante el incremento de los ingresos y la drástica reducción de los gastos públicos no financieros consiguiera superávit primarios del orden del 2 ó 3 3% del PIB. Se suponía que, dado el nivel de deuda pública del que se partía, este superávit primario sería el necesario para que el incremento en la carga de intereses que soportaría el sector público fruto de la austeridad monetaria y los consiguientes elevados tipos de interés, no deteriorara excesivamente la relación deuda pública/PIB. Tal y como se diseñó, los ingresos públicos registraron un importante crecimiento con la puesta en marcha del Plan Real. Medidas como la reforma fiscal de 1994, el aumento en la recaudación del IVA, la actualización de la base tributaria de las propiedades urbanas, la reforma constitucional que relajaba la obligación del uso de los ingresos fiscales a ciertas actividades, y el impresionante programa de privatizaciones, fueron las responsables de este aumento. Este crecimiento de ingresos queda ilustrado por el aumento de la carga tributaria, que pasó de un 25,3% del PIB en 1991 a un 33,1% en 20013. Los gastos públicos, por su parte, tardaron más en reaccionar al programa fiscal diseñado. En los primeros años tras la puesta en marcha del Plan, los gastos públicos no sólo no se reducen, sino que, debido a la rigidez que en el corto plazo presentaban algunas partidas, así como a la inviabilidad de utilizar el retraso de los pagos en un contexto inflacionario como mecanismo de ahorro, se incrementan. Es a partir del año 1997 cuando el proceso de recorte drástico de los gastos públicos no financieros comienza a tener efectos. Este recorte de gastos se ve acelerado el año siguiente, cuando el FMI comienza a imponer a Brasil la consecución de superávit primarios como condición para la concesión de créditos. De esta forma, y a partir de un ligero superávit primario en 1998, todos los años siguientes y hasta la actualidad la economía brasileña ha registrado superávit primarios significativos (siempre por encima del 3% del PIB)4. Además del equilibrio o, con más frecuencia, holgado superávit primario del sector público brasileño, otra característica relevante es su constante (a excepción del año 94) y considerable déficit operacional. El signo negativo del saldo operacional, así como su autonomía respecto al primario, se explican por el peso relativo que, desde 1994, tiene el componente financiero dentro de los resultados públicos: desde 1994 los pagos en concepto de intereses de la deuda pública nunca han supuesto menos del 3% del PIB, llegando, en los años 1995, 1998, 1999 y 2001, a superar el 5% del PIB5. c) Política monetaria Aunque las diferentes dimensiones analizadas son absolutamente complementarias, la política monetaria, ocupa un lugar central dentro del nuevo esquema de funcionamiento económico mediante varios frentes. En primer lugar, los altos tipos de interés (descontando tanto el efecto de 2 Según datos de CEPAL. Según datos de IPEA. 4 Según datos del BCB. 5 Según datos del BCB. 3 4 la inflación como el del riesgo cambiario) son el principal instrumento utilizado para atraer la financiación internacional de la que en este esquema de funcionamiento se depende; en segundo lugar, los elevados tipos de interés, mediante su efecto distorsionante sobre la actividad económica aseguran un ritmo de crecimiento que, por su modestia, no agudice excesivamente el desequilibrio externo6; en tercer lugar, la política monetaria también se utilizará para drenar (mediante la emisión de títulos) la liquidez excesiva que resulta del aumento de reservas asociado a la entrada de capitales externos; y por último, la política monetaria contractiva es crucial para la lucha contra la inflación. Así, la política monetaria se sitúa en el centro de la gestión macroeconómica nacional, básicamente mediante la emisión de títulos tanto del gobierno como del BCB, como mediante el establecimiento de tipos de interés elevados que, lejos de utilizarse como instrumento coyuntural para la defensa frente a posibles contagios de crisis financieras o ataques especulativos, se constituyen en condición estructural de la economía. La agresividad con la que se recurre a los instrumentos monetarios, así como su complementariedad con otros frentes (la política cambiaria y la apertura comercial, especialmente), el Plan Real supuso, una abrupta reducción en el crecimiento de los precios: la tasa de inflación, que había superado el 2.000% anual en 1993, se reduce drásticamente en 1994 para tomar niveles de dos dígitos en 1995 y seguir una trayectoria descendente hasta el 2% anual de 19987. Desde entonces hasta la actualidad la tendencia ha sido de nuevo de crecimiento de la tasa, volviéndose a alcanzar los dos dígitos, pero estando lejos de la hiperinflación anterior al Plan Real. No obstante, y obviando el relativo éxito en materia de control de precios, lo que interesa desde el punto de vista del funcionamiento económico general es el elevado nivel que los intereses reales han mantenido durante todo el periodo. Incluso a pesar de las dos devaluaciones del real (en 1999 y en 2002), los intereses nominales (en % anual) han superado en más de 17 puntos porcentuales a la tasa de inflación anual y en más de 5 puntos a la tasa media de devaluación nominal anual8. Precisamente esta combinación de tasas de interés reales elevadas y apreciación real de la moneda es el binomio que permitió que la economía brasileña mantuviese simultáneamente la estabilidad monetaria y la entrada masiva de recursos externos. d) Política cambiaria Como se deduce del análisis precedente, la política cambiaria, y más específicamente la apreciación real de la moneda brasileña, es otra de las dimensiones claves en el desarrollo del Plan Real. Una moneda sobrevalorada y estable en términos nominales es un elemento fundamental no 6 Efectivamente, un mayor ritmo de crecimiento supondría un importante aumento de las importaciones y consecuentemente un crecimiento insostenible de la brecha comercial. 7 Según datos del IBGE utilizando el índice de precios IGP (Índice General de Precios). 8 Elaboración a partir de datos del IBGE. 5 sólo como instrumento eficiente en la lucha contra la inflación, sino también para el logro de ahorro privado internacional necesario para financiar la brecha comercial que resulta de la estrategia. Desde 1994 la tendencia ha sido de devaluación nominal sostenida y apreciación real de la moneda. Mientras que hasta 1999, un sistema de bandas, que hubo que modificar en diversas ocasiones, garantizó una devaluación nominal suave, el deterioro ya explícito de la economía brasileña a finales de la década, convierte a las devaluaciones en un instrumento recurrente, aunque insuficiente: a pesar de las devaluaciones nominales de 1999 (de más de un 60%) y del 2002 (de más del 35%), la apreciación real entre 1994 y 2002 es de casi un 7%9. e) Privatizaciones Aunque el programa de privatizaciones no se formuló explícitamente como una pieza del Plan Real, su instrumentalización dentro de la estrategia diseñada es evidente. Por una parte, las privatizaciones explican en buena parte los flujos de inversión extranjera directa que llegan a Brasil en estos años y colaboran, con las entradas de capital a corto plazo, en la financiación del déficit corriente. Y por otra, las privatizaciones tienen una clara intención fiscal, como declara la ley mediante la que se regulan, señalando como objetivo del programa “la contribución a la reducción de la deuda pública”10. En este sentido, hay que destacar que el masivo programa de privatizaciones brasileño ha implicado la transferencia a manos privadas de capital por valor de más de 71 mil millones de dólares y de deudas por valor de más de 17 mil millones, convirtiéndose en uno de los mayores del mundo. Además de su gran dimensión, lo que nos interesa especialmente es el hecho de que la entrada de capital internacional dirigido a adquirir empresas en proceso de privatización explica en una parte considerable el celebrado aumento de financiación externa captado por Brasil en este período. La importancia de las privatizaciones en la absorción de ahorro externo queda ilustrada analizando la tendencia que ha experimentado la participación de IED dirigida a comprar empresas ya existentes sobre la IED total que entra en Brasil. Este indicador, partiendo de niveles cercanos a cero en los años previos al Plan Real, alcanza valores en torno al 30% en sus primeros años, experimenta una fuerte subida en 1997 situándose en el 55,5%, y alcanza un tope máximo en 1998. A partir del año siguiente y hasta la actualidad este indicador comienza a descender, manteniéndose siempre en niveles considerables (nunca inferiores al 30%)11. La trayectoria descrita es absolutamente paralela a la intensidad privatizadora del gobierno brasileño: efectivamente el año 94 es cuando el proceso privatizador, oficialmente iniciado en 1981, registra un impulso inicial. Desde entonces el ritmo de 9 Elaboración a partir de datos de IBGE y del BCB. Artículo 1º de la ley 8031 de 12 de abril de 1990. Posterior revisión en la ley 9491 de 9/9/97. 10 6 privatizaciones fue creciente, siendo los años 1997 y 1998 los de máxima intensidad (un 74% de los recursos transferidos entre 1991 y 1999 se concentran en esos dos años12), y registrándose desde entonces un ritmo inferior pero considerable. A partir de esta secuencia, la estrategia pone en marcha los mecanismos que configurarán definitivamente un contexto de permanente inestabilidad financiera en el que se produce el deterioro paulatino de las condiciones de vida de la población trabajadora. Por una parte se otorgaba un papel fundamental a la apertura comercial que debía ampliar la competencia en el mercado nacional de bienes comercializables. Esto debería implicar la convergencia entre precios locales e internacionales, ya que dada la relativa estabilidad del tipo de cambio implícita en la política cambiaria la inflación local debería adecuarse a la internacional. Se preveía que el tiempo necesario para la convergencia entre niveles de precios sería largo, lo que produciría, dada la política cambiaria, una apreciación real de la moneda y una ampliación del déficit comercial. La previsión era compensar este déficit creciente con la también creciente entrada de capitales. Teniendo en cuenta que la apertura financiera ya se había implementado en los últimos años ochenta, la atracción de capitales se basó fundamentalmente en la utilización de elevados tipos de interés que permitieran márgenes suficientes entre los tipos nacionales e internacionales (elevado cupón cambiario). Por otra parte, sobre todo entre 1997 y 1999, la política de privatizaciones fue otro importante incentivo la captación de recursos externos, explicando una buena parte de la inversión extranjera directa que entra en el país. Así, desde su diseño original el Plan Real mostraba patentemente su lado más vulnerable: la dependencia creciente del capital externo. Esta dependencia es aún más problemática debido a que, dadas las condiciones de atracción de capital externo hacia la economía brasileña (márgenes de rendimiento muy atractivos sobre los instrumentos financieros, básicamente títulos de deuda), éste se caracteriza por su alta liquidez y su potencial volatilidad. La necesidad de financiación externa se debe al gran crecimiento de las importaciones, la debilidad con que irremediablemente respondieron las exportaciones al lento crecimiento económico, la sobrevaloración de la moneda y la apertura comercial. Esta dependencia de los flujos financieros internacionales ya manifestó sus repercusiones para el funcionamiento económico brasileño cuando en los inicios del Plan Real la crisis mexicana de 1994 obligó a elevar sustancialmente los tipos de interés. La posterior caída de los mismos durante 1995 y 1996 no fue suficiente para evitar los efectos perjudiciales sobre el crecimiento económico y el endeudamiento público y privado, poniéndose así de manifiesto otro 11 12 Elaboración a partir de datos de IPEA. Macedo (2000) 7 punto débil de la estrategia que no había sido previsto: la espiral de endeudamiento y el creciente deterioro del mismo que el esquema de funcionamiento perpetuaba tanto para los agentes privados como para, de forma especialmente conflictiva, el sector público. 3.- Inestabilidad financiera como condición estructural de la economía brasileña A partir de la aplicación de las medidas apuntadas, en la economía brasileña se configura una nueva red de relaciones económicas que, alterando de forma profunda su funcionamiento, configurarán un contexto al que caracterizamos como de inestabilidad financiera estructural. Dicha inestabilidad financiera estructural se materializa en el hecho de que el mantenimiento, o no colapso, de la dinámica económica generada, precisa de la agudización constante de aquellos mecanismos que la hacen posible. Además son estos mismos mecanismos los que, subordinando la totalidad de actividad económica, explican el deterioro continuo que experimentan las condiciones de vida de los trabajadores. A partir de 1997, los síntomas de dificultades en múltiples aspectos de la dinámica económica brasileña evidencian ya la verdadera naturaleza del esquema de funcionamiento consolidado en los primeros años, sus costes, y sus límites. En estos años se hace explícitamente patente que la vigencia del esquema de funcionamiento depende de la agudización constante de ciertas condiciones. Se trata, en definitiva, de un proceso de “ajuste eterno” en el sentido de que la economía brasileña tiene que ofrecer constantes y crecientes requisitos en términos de rentabilidad para el capital externo, fundamentalmente a través de elevados tipos de interés y estabilidad nominal de la moneda con la consiguiente apreciación cambiaria. Estas condiciones, requisitos necesarios y permanentes, de las que depende el no colapso de la dinámica económica, muestran cuál es la verdadera naturaleza de la estrategia instaurada con el Plan Real: todo el esquema depende de que se puedan ofrecer márgenes de rentabilidad suficientes a la financiación en principio más volátil, aquélla cuyos criterios de movimiento se rigen por los diferenciales de tipo de interés real y expectativas sobre el tipo de cambio. De las condiciones que impone este contexto de inestabilidad financiera estructural, a continuación señalaremos aquellas que repercuten en dos aspectos: la actividad productiva interna y la debilidad o fortaleza del Estado. Ambos aspectos son, como veremos, cruciales para explicar el proceso de regresión social que analizaremos en el próximo apartado. Es necesario señalar que no tratamos, por tanto, de analizar las medidas estricta y 8 directamente dirigidas al ámbito laboral, sino a aquellos rasgos inherente al esquema de funcionamiento que inciden en el mismo. a) Naturaleza predominantemente financiera de los flujos captados. El regreso de Brasil al circuito financiero internacional como receptor de recursos externos después de la década de los ochenta se caracteriza por la naturaleza altamente financiera del capital captado. Nos referimos a que el capital extranjero que comienza a llegar a Brasil en magnitud muy importantes a partir de 1994 es, fundamentalmente, de naturaleza líquida o fácilmente liquidable. Las inversiones en cartera y la partida “otras inversiones” (créditos comerciales, empréstitos y depósitos) han sido en términos netos más importantes que la inversión extranjera directa, a excepción de los años en los cuales el proceso privatizador era más intenso13. El análisis de los flujos en términos brutos permite constatar una alta volatilidad de todos los flujos recibidos, lo cual genera un alto grado de dependencia debido a que la gestión económica interna se tiene que subordinar al comportamiento errático de los mismos. Además de este incremento en la dependencia externa hay que señalar otros dos efectos derivados del tipo de financiación recibido. Por una parte, la magnitud de la partida “otras inversiones” explica un crecimiento del peso de la deuda externa sobre el PIB de más de 10 puntos porcentuales desde 1994 hasta 200214. Además, la lógica de movimiento del capital recibido es el rendimiento a corto plazo, subordinando el manejo cambiario y monetario a mantener a Brasil como atractivo destino donde obtener suculentos márgenes. Los rasgos señalados convierten al nuevo capital externo captado en un importante agente de los procesos de reestructuración productiva y de debilitamiento de la capacidad de regulación institucional del sistema, aspectos ambos que repercuten, como veremos, en las condiciones del trabajo. b) Brecha comercial estructural y procíclica La apertura comercial de la economía brasileña resultó en un aumento importante de las importaciones y, dadas las condiciones que mantenía la economía para atraer financiación externa y sus efectos sobre la actividad productiva, una caída en términos reales de las exportaciones. Esta brecha comercial, además, es procíclica, en el sentido de que en los años con mayor dinamismo económico, el aumento más que proporcional de las importaciones no acompañado por un aumento en las exportaciones, redunda en su 13 Ya vimos cómo buena parte de la inversión extranjera directa que llega al país en los años 1997-99 se dirige a la compra de activos existentes (principalmente en proceso de privatización), no contribuyendo a la ampliación de la capacidad productiva. 14 Según datos del BCB. 9 ampliación. Este esquema, que resulta en déficit por cuenta corriente estructuralmente deficitario (a los que también contribuyen los pagos por servicios financieros relacionados con el tipo de financiación que como dijimos está recibiendo la economía), hace a la economía más dependiente del capital extranjero que financia el desfase. Pero, como dijimos, son las condiciones que hay que mantener o endurecer para que el capital financiero siga acudiendo a la economía (básicamente tipo de interés real alto, estabilidad cambiaria nominal, inflación controlada y deuda pública/PIB moderada) las que están bloqueando el crecimiento económico y con él a las exportaciones. Por otra parte, la corrección de estas condiciones de forma que se reactivara el crecimiento económico repercutiría en un incremento más que proporcional de las importaciones y en un descenso de la financiación internacional captada. Este mecanismo, en concreto el hecho de que el bloqueo del crecimiento económico sea necesario para mantener las entradas de capital que financien la brecha comercial, es muy ilustrativo del tipo de trampa en que para la actividad económica productiva se convierte este contexto de inestabilidad estructural. c) Requisitos de rentabilidad y estabilidad monetaria El mantenimiento del esquema descrito precisa del mantenimiento o endurecimiento de las condiciones de rentabilidad y estabilidad monetaria que Brasil es capaz de ofrecer. En concreto, la combinación de relativa estabilidad en el crecimiento de los precios, altos tipos de interés reales, y apreciación real de la moneda, configurarán la red de relaciones que atrapan a la economía brasileña obligándola a, para no sufrir un colapso de naturaleza financiera (iniciado con la retirada del capital internacional), bloquear el crecimiento económico. Como dijimos, la puesta en marcha del Plan Real redunda en una rápida convergencia entre las tasas de inflación brasileñas e internacionales. Esta estabilidad en el crecimiento de los precios se complementó con un diferencial positivo e importante entre los tipos de interés nacionales e internacionales y con la apreciación relativa de la moneda. Si el primer aspecto, los altos diferenciales de tipos de interés, son los responsables de la magnitud y de la naturaleza, fundamentalmente financiera, del capital captado, así como del desaliento en la actividad productiva, la apreciación cambiaria en términos reales (consecuencia de la política cambiaria y de la entrada de financiación externa), además de profundizar el desequilibrio comercial entorpeciendo el desempeño exportador, colabora solidariamente con los elevados tipos de interés en el bloqueo del crecimiento económico. 10 d) Debilitamiento del sector público Estas mismas condiciones descritas afectan al margen de maniobra que el Estado, dentro de los límites impuestos por este esquema de funcionamiento, tiene para actuar. Por una parte, se genera una dinámica de creciente endeudamiento público: la deuda pública pasa de ser el 29,2% del PIB en 1994 al 52,7% en 200215. Lo característico de este proceso de endeudamiento es, en primer término, que no tiene su origen en un aumento en el gasto real, (con potenciales efectos de arrastre) del Estado. Efectivamente, tal y como vimos, hay que destacar que este impresionante endeudamiento se produce precisamente en un contexto de carga impositiva sin precedentes en la historia brasileña, gran recorte de los gastos públicos no financieros, superávit primarios significativos durante casi todo el período, y un programa de privatizaciones de los más importantes a escala mundial. Sin embargo, a pesar de la aparente paradoja, el crecimiento de la deuda pública durante el Plan Real no es accidental, sino que es un resultado lógico de las condiciones que el contexto de inestabilidad estructural al que nos venimos refiriendo impone. En concreto, la espiral de deuda pública y su autonomía se explica, por un lado, por los altos tipos de interés que se han consolidado como rasgo permanente de la economía, como sabemos para asegurar la estabilidad de precios, la captación de capital extranjero, y como restricción al ritmo de actividad que ensancharía la brecha comercial. Estos tipos de interés engordan el componente financiero de la deuda. Otra causa del endeudamiento es la política del BC de emisión de títulos como vía para esterilizar los aumentos de reservas derivados de la entrada de capital extranjero. Los títulos públicos en manos del público han pasado de un 7,1% del PIB en 1994 a un 19,4% en 200216. El objetivo de estas emisiones es que el aumento de liquidez no ponga en peligro ni la estabilidad monetaria ni las condiciones de rentabilidad ofrecida, es decir, mantenga elevados los tipos de interés real (con el consiguiente efecto sobre el componente financiero de la deuda). Este crecimiento del endeudamiento público no hace más que reducir el margen de maniobra del Estado. En efecto, el mantenimiento del esquema de funcionamiento vigente, como hemos visto, explica el crecimiento de la deuda pública. Pero simultáneamente, niveles demasiado elevados de endeudamiento público serán interpretados por los inversores como síntoma de insolvencia del país. Esto hace probable la salida, o el descenso en la entrada, de capitales extranjeros a la economía, lo cual vuelve a poner en 15 16 A partir de datos del BCB. A partir de datos del BCB. 11 peligro el mantenimiento del esquema de funcionamiento. Es decir, la economía brasileña se ve obligada a controlar su deuda pública en un contexto en el cual también se ve obligada a agudizar las condiciones que empeoran su nivel de endeudamiento. La única salida, al menos temporal, a este dilema, es hacer descansar sobre los gastos no financieros la compensación de la tendencia de endeudamiento17. Esto explica la tremenda debilidad del Estado y su incapacidad para ser un potencial agente reactivador de la actividad económica. Esta posición de debilidad, y en particular su absoluta prioridad de ofrecer condiciones de rentabilidad para el capital extranjero, también explica su inhibición en la dimensión reguladora, especialmente, como veremos, en el ámbito de la regulación y protección de los trabajadores. e) Bloqueo de la actividad económica Los aspectos analizados han determinado que la economía brasileña se encuentre, desde mediados de la década pasada, en una situación de práctico bloqueo económico. Hemos visto cómo los requisitos del capital extranjero para entrar en la economía brasileña tenían contrapartidas en términos de crecimiento económico: brecha comercial estructural y procíclica; tipos de interés reales muy elevados, que desincentivan el uso productivo del ahorro interno; apreciación en términos reales de la moneda, que deteriora la capacidad exportadora del país; debilidad del Estado tanto en su dimensión de reactivador económico como en la reguladora; y el control férreo de la inflación y la consiguiente presión sobre los costes salariales. No obstante, la entrada de capital extranjero en la economía brasileña, así como la consecución de un entorno monetario estable (referido exclusivamente al crecimiento de los precios), se agururaba que configurara el contexto adecuado para un crecimiento del ahorro total de la economía que redundaría en un aumento de la inversión y, paralelamente, en tasas de crecimiento económico significativas. Sin embrago, el contexto creado para conseguir las premisas de esta secuencia (estabilidad de precios y rentabilidad para el capital financiero) es precisamente el que ha imposibilitado que tanto el ahorro total, como la inversión y el ritmo de crecimiento, hayan registrado las tendencias esperadas, habiendo sido la situación, de hecho, de práctico bloque económico. Efectivamente, la tasa de inversión de la economía brasileña se incrementa desde el año antes de la puesta en marcha del Plan Real hasta 2001 en sólo 2 puntos porcentuales18. Este 17 Tal y como hemos visto, la tendencia no es del todo compensada. El endeudamiento, de hecho, ha aumentado mucho, pero lo habría hecho todavía en mayor proporción de no ser por la férrea disciplina sobre los gastos no financieros. 18 Pasa de un 20% a un 22%. Elaboración a partir de datos del BCB e IPEA. 12 ligero aumento tiene que ser, además, matizado: si comparamos la tasa de inversión con la “década perdida”, observamos que en 2001 todavía no se había alcanzado el nivel de 1989 (22,6%). Además, el leve crecimiento de la tasa de inversión desde 1994 esconde un primer aumento de 4 puntos porcentuales hasta 1998 y un descenso posterior hasta la actualidad. Este comportamiento parece indicar el crecimiento inicial de una inversión de tipo modernizadora, fruto de las medidas defensivas adoptadas en el nuevo contexto de competencia, en lo que habría sido un “miniciclo de modernización” que no dio lugar a un “ciclo de inversión a largo plazo” que afectara a la instalación de capacidad productiva19. Si analizamos la composición del ahorro que financia esta inversión, observamos que la entrada de capital extranjera, en lugar de provocar un aumento en el ahorro total de la economía brasileña, ha supuesto un crecimiento del ahorro externo que se ha visto acompañado por una disminución, prácticamente idéntica (de unos 3 puntos porcentuales sobre el PIB20), del ahorro interno. Este proceso de sustitución de ahorro interno por ahorro externo no es en absoluto casual, y de hecho ilustra el tipo de bloqueo productivo en el que se encuentra la economía brasileña: tal y como hemos visto, son las mismas condiciones que atraen ahorro externo las que entorpecen la generación de ahorro interno y el uso productivo del mismo. Por una parte son las condiciones para atraer capital extranjero las que, como vimos, explican la espiral de endeudamiento (capacidad de ahorro negativa) en la que se ve envuelto el sector público; este endeudamiento público incidirá en que las empresas, cuyo funcionamiento productivo ya se ve perjudicado por los tipos de interés, opten por la compra de títulos públicos muy rentables como alternativa a la obtención de recursos; las familias, por su parte, aumentan significativamente la proporción de su renta que destinan al consumo, recurriendo, de forma generalizada, al crédito21. De forma consistente con la evolución del ahorro y de la inversión, el crecimiento económico registrado en la economía brasileña en los noventa ha sido, cuando menos, decepcionante. La tasa media anual acumulada de crecimiento del PIB hasta el año 2002 ha sido del 1,78%. Este modesto resultado, sorprendente para un país “exitoso” oy “emergente”, es todavía más decepcionante si lo convertimos en términos per capita, lo cual nos da una tasa media anual acumulada del 0,29%. Si analizamos el ritmo de crecimiento de la actividad económica atendiendo a su división sectorial, se observa que es 19 Ver Bielchowsky (1999) y Barros de Castro (1998). CEPAL. 21 El crédito destinado a las familias pasó de un 3,2% en 1993 aun 21,6% en 2001 sobre el crédito total (que había aumentado en este período 10 puntos porcentuales su peso sobre el PIB). A partir de datos del BCB. 20 13 el sector industrial el que con más dificultades se desenvuelve en este período, creciendo a una tasa anual acumulada de sólo el 0,64%. Y atendiendo al crecimiento de las ramas dedicadas a la industria de transformación esta tasa desciende al 0,59% (es muy ilustrativo que esta rama registrara en 1999 un nivel de producción en términos reales inferior al de 1989), mientras la de bienes de capital ha crecido a un mísero 0,2%. 4.- Regresión social y deterioro de las condiciones de trabajo Como consecuencia de la dinámica analizada la clase obrera brasileña ha sufrido, a lo largo de la década de los noventa y con más intensidad desde la puesta en marcha del Plan Real en 1994, un constante proceso de deterioro en sus condiciones de vida. En lo que queremos poner el énfasis es en que son precisamente los mismos mecanismos en los cuales la economía brasileña se apoya para evitar el colapso, inhibiendio la actividad económica interna, debilitando la regulación estatal, y ofreciendo, a toda costa, elevados y crecientes incentivos al capital financiero internacional en su búsqueda de rendimientos a corto plazo, los que explican este proceso de regresión social. Dicho proceso regresivo se materializa en varios frentes, siendo de crucial importancia aquellos que de forma directa se relacionan con las condiciones de trabajo. Para caracterizar esta tendencia regresiva desde el punto de vista de las condiciones de vida de los trabajadores, abordaremos consecutivamente la evolución de los procesos de crecimiento de desempleo, terciarización “patológica” de la economía, aumento de la informalidad, caída de las retribuciones salariales reales, precarización de las condiciones de trabajo, pauperización relativa de los trabajadores y profundización de las desigualdades en términos personales. a) Crecimiento de desempleo A pesar de la opacidad de los datos oficiales, es incuestionable que la economía brasileña registra desde la puesta en marcha del Plan Real un agudo proceso de crecimiento del desempleo. Según la Pesquisa Mensal de Emprego de IBGE, la tasa de desempleo brasileña, que era del 4,6% en 1990 y del 5,4% en el año en que el Plan Real comienza a implantarse, toma un valor de 12,3% para el año 2002. Es decir, a partir de la puesta en marcha del Plan Real, con su consiguientes logros en materia de inflación y la prometedora entrada de capital internacional en la economía, la tasa de desempleo, y siempre según los optimistas datos oficiales, se ha más que duplicado. Además, las 14 críticas a la metodología oficial son abundantes22, y compartimos la impresión de muchos economistas de que los datos facilitados por Seade e Diese23 ofrecen una ilustración más fiel de la realidad. En concreto, según esta metodología, alternativa pero ampliamente utilizada, a la tasa desempleo abierto, ya de por sí superior a la que calcula el IBGE, habría que añadir lo que denominan tasa de desempleo oculto por desaliento (personas que no han buscado activamente trabajo en los últimos 30 días pero sí en los últimos 12 meses), y tasa de desempleo oculto por precariedad (personas que han realizado algún trabajo, formal o no, en los últimos 30 días, pero que tienen necesidad de encontrar otro trabajo y de hecho lo están buscando). Los datos para el año 2003 indican que la tasa de desempleo oculto por desaliento alcanzó un 2%, y la de desempleo oculto por precarización un 5,2%, lo que elevaría los ya preocupantes niveles de desempleo oficiales en más de siete puntos porcentuales, y triplicaría los niveles previos al Plan Real. Además, no hay que olvidar que las medias siempre esconden realidades dispares, que en este caso, son de la máxima contundencia: por ejemplo, la tasa de desempleo urbano juvenil en 2003 superaba, según datos oficiales, el 33%, cuando en 1994, según la misma fuente, no llegaba al 5%24. b) Terciariazción “patológica” de la economía Otro aspecto característico de la evolución del mercado de trabajo brasileño en los noventa es la intensa terciariazación del empleo: desde 1994 hasta los primeros años de la década siguiente la proporción de población ocupada que se dedica al sector terciario gana más de cinco puntos porcentuales25. Obviamente este fenómeno podría ser explicado como un rasgo normal dentro del proceso de desarrollo de un país y el consiguiente aumento de la renta per cápita urbana. Sin embargo lo que nos permite caracterizar este rasgo como patológico es el hecho de que, desciendo al análisis por subperíodos, se comprueba que el crecimiento de la terciariazación ha coincidido con los años de más bajas tasas de crecimiento económico. Este hecho apoya la idea de que en un contexto de retracción prolongada del nivel de actividad (práctico bloqueo económico, como vimos) y de un mercado de trabajo con mano de obra excedentaria y desprovista de fuertes mecanismos de protección pública, la creación de nuevos puestos de trabajo parece depender más de las condiciones de la oferta de trabajo (las necesidades de los que 22 Ver Cardoso JR. (2001) y Côrrea de Larceda, A. y otros (2003). Sistema Estadual de Análisis de Dados e Departamento Intersindical de Estatística e Estudos SocioEconómicos, Pesquisa de Emprego e Desemprego (PED). 24 IBGE. 23 15 buscan una ocupación) que de la demanda (las necesidades de empleo de la actividad productiva). Cuando esto sucede, las actividades relacionadas con el comercio ambulante y los servicios personales crecen vertiginosamente, inflando de forma "patológica" (porque están encubriendo una carencia productiva) el sector terciario de la economía. Efectivamente, si analizamos la evolución de la actividad económica sectorial, comprobamos que desde la puesta en marcha del Plan Real el aumento de la proporción de población dedicada a los servicios no ha coincidido con los años de mayor crecimiento de la producción (lo que indicaría que el proceso de terciariazación es sintomático de la madurez de la economía), sino con los de menor dinamismo económico, y más precisamente, con los de menor crecimiento (incluso decrecimiento) del sector industrial. Además, el análisis desagregado de la población ocupada dentro del sector terciario apoya esta hipótesis: la proporción de ocupadas en servicios relacionados con la actividad productiva, (actividades financieras, servicios a empresas, transporte, comunicaciones) son las que menos mano de obra absorben dentro del sector terciario y las que menos han crecido desde 1994. Mientras, las actividades cuya participación dentro de la mano de obra empleada en los servicios es mayor, y cuyo crecimiento desde la puesta en marcha del Plan Real es más importante, son precisamente aquellas vinculadas a la circulación de bienes (venta ambulante, por ejemplo) y los servicios personales, actividades propias del “buscarse la vida”. Esta coincidencia nos permite concluir que el proceso de terciariazación es, sobre todo, una respuesta defensiva de la población trabajadora ante la merma de la capacidad de las actividades productivas para proporcionarles un puesto de trabajo adecuado. c) Aumento de la informalidad Estrechamente vinculado al proceso de terciariazación patológica recién analizado, en la década de los noventa se observa un rotundo crecimiento de la informalidad. De forma general, la tendencia ha sido de un claro descenso del peso relativo de los trabajadores com carteira assinada (relación salarial legal), frente a una notable expansión de lo que podríamos llamar formas irregulares de contratación, en particular un crecimiento relativo de los trabajadores sem carteira (relación salarial ilegal) y de los trabajadores por cuenta propia (sin relación salarial, voluntaria o involuntariamente). Si comparamos los niveles de participación de cada grupo de trabajadores sobre la población ocupada total observamos que la trayectoria brasileña en la década de los noventa es evidente: los 25 Según datos del IBGE. 16 trabajadores con relación salarial ilegal pasan de un 20,8% en 1991 a un 27% en 2001, mientras los trabajadores por cuenta propia pasan de ser el 20% en 1991 al 22,9% en 2001. Es decir, que los trabajadores con relación salarial tradicional (es decir, legal) descendieron desde un 59,2% en 1991 a un 50,1%26 en 2001. Además, si tenemos en cuenta los datos de los trabajadores no remunerados (trabajo familiar o de subsistencia, fundamentalmente) y los consideramos formas irregulares de contratación, el peso de los trabajadores informales habría alcanzado para el año 2001 el nivel de un 61% sobre la ocupación total27. Los datos de la OIT, aunque no son directamente comparables porque se refieren sólo al empleo no agrícola y no incluyen a los trabajadores no remunerados (por lo que infravalora la informalidad), ilustran la misma tendencia: el sector informal habría pasado de ocupar a un 40% de la población ocupada en 1990 a un 47,1% en 1999. Además de la pérdida de derechos sociales, este cambio en la forma de contratación supone un mecanismo encubierto de recorte en las rentas percibidas por los trabajadores, ya que la renta media recibida por los trabajadores sem carteira del sector privado es en torno a un 60% inferior a la que reciben los trabajadores con relación salarial legal, mientras que para el caso de los trabajadores por cuenta propia esta diferencia es de casi un 30%28. Una característica de la evolución de la informalidad en el mercado de trabajo brasileño durante los noventa es su comportamiento con respecto al crecimiento económico. En los años de más debilidad económica el crecimiento de la informalidad se acelera, creciendo con más lentitud (sin llegar nunca a reducirse) en los años de mayor dinamismo. Este comportamiento permite concluir que la informalidad se ha convertido en un rasgo inherente al actual funcionamiento económico brasileño. d) Caída de las retribuciones salariales reales Una consecuencia inevitable de las tendencias descritas es la caída de los ingresos salariales reales. Según datos oficiales29 los ingresos reales monetarios se han mantenido estables durante la década. No obstante, esta estabilidad queda relativizada si ampliamos el número de años analizado. En concreto es ilustrativo que si comparamos los ingresos reales monetarios de 1985 (en plena “década perdida”) con los de 2002, comprobamos que han caído en más de un 12%. Por otro lado, y volviendo a referirnos sólo a la década de los noventa, si los salarios monetarios los completamos con los datos de las 26 Según IPEA, Boletim Mercado de Trabalho. El dato de trabajo no remunerado se ha obtenido del IBGE. 28 Datos de IBGE tomados de IPEA Boletim Mercado de Trabalho . 29 IBGE 27 17 retribuciones en especie percibidas por los trabajadores (vacaciones pagadas, bonos de comida, servicios que ofrece la empresa) también facilitados por fuentes oficiales30, se aprecia una caída significativa de los ingresos salariales, caída que se agudiza tras la puesta en marcha del Plan Real. Utilizando números índice con base 100 en el año 1990, los ingresos salariales reales totales (monetarios y en especie) toman un valor de 97,8 en el año de inicio del Plan Real, para descender hasta un 92,7% en 2002. Algunas partidas de retribución en especie registraron recortes especialmente importantes tras la puesta del Plan Real. Por ejemplo, los servicios sanitarios que recibían los trabajadores formales a cargo de la empresa disminuyeron desde 1994 hasta 2001 en un 8%, los relacionados con la alimentación más de un 11%, y los relacionados con el transporte casi un 14%31. El salario legal mínimo, aunque registró leves aumentos en términos reales en la década de los noventa, en 2002 era todavía tres puntos porcentuales inferior a su valor de 1985. d) Precarización de las condiciones de trabajo Orgánicamente relacionado con el crecimiento de la informalidad y del desempleo, en la década de los noventa, y de nuevo con más intensidad desde la puesta en marcha del Plan Real, en el caso brasileño se constata una creciente precarización de las relaciones y condiciones de trabajo. Este aspecto intensifica la asimetría existente entre el capital y el trabajo, especialmente para los tipos de trabajo considerados informales, entre las que se encuentran las actividades laborales más precarias desde el punto de vista de la calidad del puesto de trabajo (caso de los trabajadores por cuenta propia), y las actividades laborales más frágiles desde el punto de vista de la relación de trabajo (caso de los trabajadores asalariados ilegales). Paralelamente, también se da un importante deterioro de las condiciones de aquellos trabajadores que todavía se pueden considerar formales. A pesar de la complejidad teórica y empírica que supone recoger los rasgos que definen la precariedad laboral, es fácil constatar, particularmente en el caso de los trabajadores con relación salarial ilegal, que la ausencia de la intermediación estatal convierte en más frágiles y asimétricas las relaciones entre capital y trabajo, lo que favorece una elevada flexibilidad cuantitativa (de contratación y despido) que genera una alta rotatividad en las ocupaciones. Esta rotatividad deriva en puestos de trabajo de baja calidad y trabajadores sin especialización definida que rotan por distintas actividades sin perspectivas de ascenso profesional ni salarial. De esta forma, se constata cómo la ausencia o debilidad de 30 31 BCB. Elaboración a partir de datos de IBGE. 18 mecanismos de protección estatal está transfiriendo al ámbito familiar o individual la responsabilidad de la propia supervivencia. Sin pretender agotar todas las dimensiones que deberían ser consideradas para retratar el deterioro de las condiciones laborales, algunos aspectos básicos permiten ilustrar este proceso de precarización laboral. Un primer dato muy ilustrativo de la pérdida de la calidad de los puestos de trabajo es que la proporción de trabajadores que sólo tienen un empleo sobre el total de empleo ha descendido 16 puntos porcentuales desde 1994 hasta la actualidad32. Por otra parte, estrechamente vinculado al crecimiento de la informalidad, ha caído de forma muy significativa la proporción de asalariados que cotizan en la seguridad social. Aunque en este caso no podemos apreciar la aceleración del proceso con la puesta en marcha del Plan Real, debido a que no contamos con datos para todos los años, la tendencia de la década es muy nítida: la proporción de asalariados que cotizaban pasó de ser un 75% en 1990 a un 67,2% en 200233. Paralelamente, también ha descendido de forma importante la proporción de población activa que está cubierta, directa o indirectamente, por el sistema de previsión pública básica. Si el año antes del inicio del Plan esta proporción era de 61,2%, a la altura de 2001 la cifra ya había descendido hasta el 53,5%. Y por último, otro aspecto de crucial importancia es el significativo empeoramiento de la cobertura del desempleo. A lo largo de toda la década, y consistentemente con el crecimiento del desempleo y el debilitamiento de la contratación formal, la tasa de habilitación (proporción de personas que perciben subsidio de desempleo de aquellas que están inscritas como desempleadas) registra un descenso suave pero constante que acumula casi tres puntos porcentuales hasta 1999. Además, el valor de los ingresos que obtienen los desempleados en concepto de subsidios ha descendido a lo largo de la década. El valor medio de los subsidios por desempleo recibidos pasó de superar al salario mínimo en un 83% en 1991 a hacerlo en sólo un 43% en el año 200234. e) Pauperización relativa de los trabajadores Finalmente, una interpretación sintética de los procesos analizados de pérdida de capacidad adquisitiva absoluta por parte de los trabajadores, es que durante los años noventa, y en especial desde 1994, la clase trabajadora ha visto deteriorada su posición relativa con respecto al capital. Este proceso, cuyas materializaciones más importantes hemos tratado de recoger (caída de ingresos reales totales, pérdida en la calidad de los 32 33 IBGE. OIT. 19 empleos, reducción de las prestaciones públicas), se ilustra en una tendencia de significado indiscutible: los rendimientos del trabajo han perdido peso relativo dentro de la renta nacional a favor de los rendimientos del capital. Es decir, la distribución funcional de la renta ha evolucionado en detrimento de la clase trabajadora de forma muy contundente. Desde 1990 hasta el año 2002 la remuneración de los asalariados pasó de ser un 58,3% del valor añadido a un 46,3%, lo que significa que el excedente empresarial ha ganado a lo largo de la década 12 puntos porcentuales en su participación del valor total35. Como se aprecia en el gráfico, este gran retroceso de la posición salarial en el reparto de la renta del país, aunque constante durante toda la década, ha sido más intenso en los primeros años tras la puesta en marcha del Plan Real: en el período 1993-95 los salarios acumulan una pérdida de casi 7 puntos porcentuales. Además hay que destacar el deterioro especialmente grave que sufre el peso relativo de las rentas salariales frente a las del capital en el sector industrial, con una caída en la proporción de los primeros sobre la renta total en el mismo período de más de 19 puntos porcentuales36. Esta trayectoria, coincidente con el deterioro de otros indicadores analizados, ilustra nítidamente la relación existente entre el Plan Real y la regresión social registrada en el país. % distribución funcional de la renta 60 55 50 45 40 35 30 % Excedente empresarial % Remuneración asalariados 90 91 92 93 94 95 96 97 98 99 0 1 2 años Otra forma de ilustrar el avance del capital con respecto a la distribución funcional de la renta es analizar la evolución de algunas rentas de la propiedad, en concreto las rentas por dividendos y por intereses. Aunque sólo disponemos de datos a partir del año 1995, el proceso de avance, en el sentido de apropiación de proporciones crecientes de la renta del 34 IPEA. Calculado a partir de las Cuentas Nacionales Consolidadas publicadas por el IBGE. 36 Cardoso Jr. a partir de datos de IBGE. 35 20 país, es espectacular. En el siguiente gráficos observamos la evolución de las rentas por concepto de intereses y por concepto de dividendos en relación a la evolución del PIB, para lo cual utilizamos números índices con base 100 en 1995. El resultado de la comparación es inequívoca: partiendo del mismo nivel en el año 1995, las rentas en concepto de intereses crecieron 4,5 veces más rápido que la producción hasta 2002, mientras que las rentas por concepto de dividendos superaron el crecimiento del PIB más de 5,5 veces37. dividendos e intereses 600 500 400 300 200 100 0 PIB Dividendos Intereses 95 96 97 98 99 0 1 2 años f) Profundización de la desigualdad en términos personales Evidentemente, el deterioro descrito en las condiciones, relativas y absolutas, de los trabajadores, también se puede ilustrar mediante el análisis de los indicadores de distribución de la renta en términos personales. Obviando la posición extremadamente desigual en el reparto de la renta y la riqueza que caracteriza a Brasil, y de la cual por tanto partía cuando se inicia el Plan Real, se constata que desde su inicio esta dramática situación no hace más que profundizarse. Según los datos oficiales del Índice de Gini, que mide la concentración de la renta, a partir de valores en torno al 0,573 en los primeros noventa se mantuvo por encima del 0,600 durante toda la década. Esto evidencia que, paralelamente a los procesos de estabilización monetaria y captación de capital extranjero, se registró un proceso de crecimiento en la concentración de la renta. Si bien desde 1999 hasta 2002 el Índice de Gini ha registrado cierto descenso (reflejando cierta mejora distributiva), todavía no ha alcanzado los niveles previos al Plan Real, no superando ni en los mejores años el valor de 0,597. Otra perspectiva desde la cual observar este proceso e concentración, o más bien de profundización de la concentración, es mediante el análisis de la proporción de ingreso que capta cada decil de población. 37 A partir de datos de IBGE. 21 Como decíamos, Brasil es una de las sociedades que registra más desigualdad distributiva a escala mundial. Este triste título queda contrastado con datos como que en 1990 el decil más pobre de la población contara con un 1,1% del ingreso nacional mientras que el decil más rico disfrutaba de un 41,8%. Pues bien, después de la “exitosa” década de los noventa, en 1999, mientras el decil más pobre seguía participando con el mismo 1,1% del ingreso nacional, el decil más rico había conseguido acrecentar su parte del ingreso hasta un 45,7%38. 5.- Reflexiones finales En esta ponencia hemos tratado de relacionar el constatado proceso de regresión social sufrido por los trabajadores brasileños en los años noventa con la puesta en marcha del Plan Real en 1994. Además de fundamentar esta relación, hemos enfatizado el hecho de que son las mismas condiciones en las que se sustenta el funcionamiento económico impuesto por el Plan Real las que, mediante el bloqueo de la actividad económica y el debilitamiento de la capacidad reguladora del Estado, determinan este deterioro en las condiciones de vida de los trabajadores. No se trata, por tanto, de que la estrategia emprendida tenga “efectos sociales” negativos, potencialmente compensables con efectos positivos de otra naturaleza. De lo que se trata es de que la estrategia en sí, no sólo para su funcionamiento sino también para evitar su colapso (una crisis financiera), necesita de las mismas condiciones que explican dichos “efectos sociales”. Estas condiciones, como hemos ido viendo, son aquellas que garantizan altos niveles de rentabilidad y confianza al capital financiero internacional: intereses reales elevados, apreciación cambiaria, estabilidad de precios, ratio deuda pública/PIB moderado, etc. La presión constante del cumplimiento de estos requisitos para que la financiación externa no abandone Brasil subordina absolutamente la gestión económica nacional, reduciendo hasta el mínimo el margen de maniobra político dentro del esquema de funcionamiento económico vigente, y agudizando, en una suerte de “ajuste eterno”, las condiciones en las que se encuentra la mayoría de la población del país. Es necesario volver a recordar que los resultados analizados, tanto en términos de crecimiento económico como de regresión social, se dan en un contexto de “éxito” del Plan Real. En efecto, los objetivos del Plan Real han sido ampliamente cumplidos: el crecimiento de los precios se ha controlado (a pesar de repuntes en los últimos años la 38 Según datos de CEPAL. 22 hiperinflación está absolutamente superada), y el capital extranjero ha entrado en Brasil en proporciones muy importantes (con respecto a las variables económicas internas), desde 1994 hasta hoy. No se trata de que el Plan Real haya fallado: al contrario, el Plan Real ha sido, hasta ahora y mientras pueda seguir evitando un colapso financiero39, un verdadero éxito. Así explicado, y recordando que el éxito y el fracaso se miden sólo con respecto a los objetivos previamente definidos, podríamos incluso dejar de entrecomillar el término “éxito” cuando nos referimos a este tipo de experiencias, expresando así la realidad en toda su crudeza: la regresión social de la clase trabajadora brasileña a partir de 1994 es inherente al éxito del Plan Real. 39 A costa de bloquear la actividad productiva interna y seguir deteriorando las condiciones de vida y trabajo de los trabajadores. 23 Bibliografía - Barros de Castro, A. (1998): “Limitaçoes e potencialidades da nova safra de investimentos” en Vosoes da crisis, Contraponto, Río de Janeiro. - Bauman, R. y Mussi, C.(1999): “Algunas características de la economía brasileña desde la adopción del Plan Real”. Temas de Coyuntura, CEPAL. Santiago de Chile. - Cardoso, J. Jr. (2001): Discussao nº 814. IPEA. “ Crise e Desregulaçao do Trábalo no Brasil”, Texto para - CEPAL (2002): Estudio Económico de América Latina y el Caribe 2001-2002, Santiago. - CEPAL (varios años): Anuario Estadístico de América Latina y el Caribe, Santiago. - Corrêa de Lacerda, A. y otros (2003): “Economia Brasileira” - Ffrench-Davis, R. (compilador) (2001): Crisis financieras en países exitosos, McGrawHill Interamericana, Santiago. - IPEA (agosto 2003): Boletim Políticas Sociais. - IPEA (noviembre 2003): Boletim Mercado de Trabahlo. - Macedo, R. (2000): “Privatization and the distribution of assets and income in Brazil”, documento de trabajo nº 14 del Carnegie Endowment for International Peace, Washington - OIT (2003): Panorama Laboral. Anexo estadístico. - Painceira, J. P. y Dias Carcanholo, M. (2001): “Abertura financeira e vulnerabilidade externa na América Latina”. Universidade Federal do Rio de Janeiro. Mimeo. - Sáinz, P. y Calcagno, A. (1999): “La economía brasileña ante el Plan Real y su crisis”. Temas de Coyuntura, CEPAL. Santiago de Chile. Fuentes estadísticas fundamentales: - Banco Central do Brasil (BCB): Boletim do Banco Central do Brasil. Suplemento estatístico (varios números) (en www. bcb.gov.br) - Instituto Brasileiro de Geografia e estatística (IBGE): Informaçoes Estatísticas. (varios números) (www.ibge.gov.br) - Instituto de Pesquisa Econômica Aplicada (IPEA): Indicadores (en www.ipeadata.gov.br) 24 25