Presentación de PowerPoint

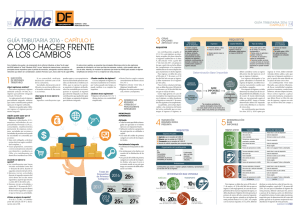

Anuncio

Reforma Tributaria y sus Efectos en Pequeñas y Medianas Empresas. Miguel Zamora R. Abogado. Máster en Tributación NYU Noviembre de 2014 INDICE Sistema Atribuido V/S Sistema Integrado Parcialmente. Introducción. Régimen Tributario 14 Ter y 14 Pyme Otros Beneficios de la Reforma Tributaria a las Pymes. Depreciación e IVA. Ley de Factura Electrónica. Exigencia del Acuse de Recibo. Sistema Atribuido vs. Sistema Integrado Parcialmente La Ley presume uno u otro sistema según el tipo social. Para las sociedades de personas, en ausencia de elección, asigna el sistema atribuido. Para las sociedades anónimas que transan en bolsa, en ausencia de elección, asigna el sistema parcialmente integrado. Sistema Atribuido vs. Sistema Integrado Parcialmente Esto puede generar problemas a nivel societario: En una SRL las decisiones sociales, cambios a sus estatutos, deben adoptarse por unanimidad de los socios. Por tanto, en materia tributaria se le asignó poder a los minoritarios: Si el minoritario está en un tramo de Global igual o inferior al Impuesto de Primera Categoría, entonces hará valer sus derechos e impedirá que la sociedad opte por el sistema integrado parcialmente. Sistema Atribuido vs. Sistema Integrado Parcialmente A la inversa, en una SA, que esta decisión la debe adoptar en junta de accionistas se le dio poder al/los mayoritario(s), que probablemente optarán por el sistema integrado parcialmente. ¿Como van a votar en esa junta las administradoras de AFP y de fondos mutuos? Los jubilados tienden a estar en tramos bajos del Global Complementario. Además, para los cotizantes de AFP y aportantes en FFMM, no rige el derecho de retiro, por tanto, el derecho de retiro ofrece solución sólo en algunos casos. Sistema Atribuido vs. Sistema Integrado Parcialmente Bien de fondo: ¿Porque una empresa con su gobierno corporativo deben tomar una decisión que dice relación con los impuestos personales de los dueños finales? En una SRL si mi socio minoritario me impidió optar por sistema integrado parcialmente y termino pagando Global Complementario por un dividendo que no se ha distribuido/recibido, ¿existe violación del derecho de propiedad, de la legalidad de los tributos garantizados por la Constitución? Sistema Atribuido vs. Sistema Integrado Parcialmente El sistema tributario actual tiene dos características básicas: Primero, para incentivar la reinversión de las utilidades del negocio en el mismo negocio, los dueños pagan sus impuestos personales únicamente cuando las utilidades son retiradas para consumo personal. Mientras se mantengan en el negocio esas utilidades, se gravan únicamente con el Impuesto de Primera Categoría. El FUT ya se había acabado o se estaba acabando con el alza de la tasa del Impuesto de Primera Categoría. El año 1989 la tasa del IPC fue de 0%. Fuerte incentivo a la reinversión. Sistema Atribuido vs. Sistema Integrado Parcialmente Segundo, el sistema es integrado. Se quiere con ello poder atender a los “dueños pobres”. En efecto, lo pagado a nivel de empresa es un adelanto del impuesto final/personal de los dueños. Si el dueño es pobre y su tasa de Global Complementario es inferior a lo pagado por la empresa, entonces no sólo no paga nada de impuesto personal, sino que se le devuelve el exceso de lo pagado. Se atiende a la desigualdad en los ingresos existente en Chile. El sistema es integrado totalmente cuando el 100% de lo pagado por la empresa constituye crédito contra los impuestos personales de los dueños. Se integra parcialmente, cuando una parte no todo el impuesto pagado por la empresa es crédito. Sistema Atribuido vs. Sistema Integrado Parcialmente Entonces, el sistema parcialmente integrado que rige a contar del 2017, consiste en que se conservan las dos características esenciales del sistema actual, pero la integración está limitada al 65% de lo pagado por la empresa. Las tasas son: Impuesto de Primera Categoría 25,5% para el 2017 y 27% para el 2018. Impuesto Global Complementario. Se calcula igual que ahora según tramos existentes salvo que el tramo superior disminuye a 35%, pero debe agregarse un 35% del monto del crédito existente. Quedó un equivalente matemático a reconocer un 65% de lo pagado por la empresa como crédito. Pero no es lo mismo según se verá en el régimen 14 Pyme. Sistema Atribuido vs. Sistema Integrado Parcialmente El sistema atribuido, en cambio, prescinde de la realidad económica. Prescinde de los retiros y distribución de utilidades. Para efectos tributarios, el 100% de la utilidad tributaria de la empresa es asignada, atribuida a sus dueños finales para que se pague el Impuesto Global Complementario o Adicional. De donde sacarán la plata en caso que no se pague un dividendo, ese no es problema tributario. Al principio la plata salía de la propia empresa, esa era la función del 10% de retención provisional que generó tantas críticas. La atribución se hace a quien figure como dueño al 31 de diciembre. No se atiende al factor permanencia. Muy difícil de implementar en esquemas societarios complejos. Respecto de acciones que se transan en bolsa y que tienen más de un dueño por día. En EEUU existe un sistema similar que opera cuando los dueños son personas naturales. Sistema Atribuido vs. Sistema Integrado Parcialmente El sistema atribuido conserva la característica de ser 100% integrado. El 100% de lo pagado por la empresa sirve de crédito para pagar los impuestos personales de los dueños. Rige a contar del 2015. Tasas. IPC 25%. Global Complementario igual al actual con tasa marginal máxima rebajada al 35%. Tiene sentido para aquellos dueños pobres, esto es, que con la asignación de utilidades queden en un tramo de Global inferior, de forma tal que lo pagado por la empresa cubra su responsabilidad tributaria o incluso obtengan una devolución. Conviene entonces que en la fotografía del 31 de diciembre figuren personas con Global Bajo. Si la acción se transa en bolsa, o bien, se invierte en fondo mutuo accionario, ello es inobjetable. Nuevo Régimen 14 Ter Es el sistema de renta atribuida para las Pymes. Rige a contar del 01.01.2017. Requisitos: Promedio anual de ingresos percibidos o devengados de su giro no superior a UF 50 Mil en los últimos 3 años y durante su mantención en el régimen. Unos $1.200 Millones. Además del promedio referido, no puede en un año superar los 60.000 UF de ingresos. Existen normas de sumatoria de ventas, de relación. Nuevo Régimen 14 Ter Si son empresas nuevas, su capital social no podrá ser superior a UF 60.000. Sus ingresos brutos totales de cada año no pueden provenir en más de un 35% de (i) Rentas de capitales mobiliarios y rentas de actividad inmobiliaria (proveniente de bienes raíces), salvo posesión o explotación (arriendo) bienes raíces agrícolas; (ii) rentas por participación en contratos de asociación o cuentas en participación y (iii) rentas por posesión o tenencia de derechos sociales y acciones de sociedades o cuotas de fondos de inversión (y el mayor valor????) no pudiendo exceder del 20% de los ingreso brutos del año. Nuevo Régimen 14 Ter El capital pagado de la empresa no podrá pertenecer en más del 30% a socios o accionistas que sean sociedades que emitan acciones con cotización bursátil o que sean filiales de estas últimas. Ingreso al régimen: - Al inicio de actividades (dentro del plazo del artículo 68 del CT). - Estando en otro régimen de tributación, se ejerce la opción entre el 1 de enero y 30 de abril del año en que se desea ingresar. Permanencia en el régimen: A lo menos 5 años comerciales completos. Nuevo Régimen 14 Ter Régimen de tributación. - Ingresos percibidos (excepcionalmente los devengados plazo superior a 12 meses, o bien, sobre base devengada respecto de ingresos con partes relacionadas). Además, deben incluirse los ingresos no renta y las rentas exentas. - Egresos pagados (excepcionalmente otros, incluyendo un 0,5% de los ingresos percibidos por gastos no documentados). - Base imponible: Diferencia entre los ingresos y los egresos. - Tributación: IDPC con la tasa vigente. - En mismo ejercicio se afectan con IGC o IA, en la proporción en que se haya pagado el capital (Renta atribuida con sistema integrado, se imputa el crédito por IDPC) - Crédito contra el IDPC: Sólo procede del artículo 33 bis. Se pierde crédito por donaciones o bien la franquicia Sence. No tiene sentido esta restricción!!!. Nuevo Régimen 14 Ter Régimen de tributación. - Ingresos percibidos (excepcionalmente los devengados plazo superior a 12 meses, o bien, sobre base devengada respecto de ingresos con partes relacionadas). Además, deben incluirse los ingresos no renta y las rentas exentas. - Egresos pagados (excepcionalmente otros, incluyendo un 0,5% de los ingresos percibidos por gastos no documentados). - Base imponible: Diferencia entre los ingresos y los egresos. - Tributación: IDPC con la tasa vigente. - En mismo ejercicio se afectan con IGC o IA, en la proporción en que se haya pagado el capital (Renta atribuida con sistema integrado, se imputa el crédito por IDPC) - Crédito contra el IDPC: Sólo procede del artículo 33 bis. Se pierde crédito por donaciones o bien la franquicia Sence. No tiene sentido esta restricción!!!. Nuevo Régimen 14 Ter Posibilidad de Eximirse del IDPC. Empresas acogidas al régimen 14 Ter, pueden eximirse de pagar IDPC si cumplen con lo siguiente: (i) socios, accionistas o dueños sean exclusivamente personas naturales con residencia en Chile. En este caso los PPMs pagados durante el año, se imputarán al Global Complementarios de los dueños. Esta es una opción que puede ejercerse en forma anual. Nuevo Régimen 14 Ter Retiro o exclusión del régimen. - Salida voluntaria: Aviso al SII en octubre del año anterior. - Exclusión por incumplimiento de requisitos. - En ambos casos, abandonan el régimen 14 ter, a contar del 1° de enero del año siguiente y no pueden volver, sino transcurridos 5 años. Pagos Provisionales Mensuales Obligatorios. - Regla general: 0,25% (existe rebaja transitoria). - - Regla especial: Contribuyentes conformados exclusivamente por personas naturales con domicilio o residencia en Chile, podrán optar por pagarlos de acuerdo a la tasa que resulte: Suma de (Tasa Efectiva IGC socios x %RLI de cada socio) = Tasa PPM Ingresos brutos Nuevo Régimen 14 Ter Exención de Impuesto Adicional. Caso Google. Servicios Ad-works y otros similares. - Para servicios de publicidad y por el uso de plataformas de servicios tecnológicos de Internet, cuando el beneficiario del servicio sea contribuyente domiciliado o residente en Chile 14 Ter o bien 14 Pyme, con promedio anual de ingresos del giro que no supere las UF 100.000 en los tres últimos años comerciales. Si existe relación la tasa es de 20%. - Esta exención ya existe tratándose de tratados tributarios. Registros que deben llevar los acogidos al 14 ter. Libro de compra venta (contribuyentes de IVA) Libro de ingresos y egresos. Libro de caja (registro cronológico de ingresos o egresos) Nuevo Régimen 14 Ter Sustitución del artículo 14 ter por el nuevo a contar del 01.01.2017. Existe un 14 Ter vigente para el ano comercial 2015. • Sin embargo, existe una Transición del 14 ter actual o desde el régimen general. - Desde el 14 ter actual: Si están incorporados al 31.12.2014, pasan de pleno derecho al nuevo régimen. - - Desde el régimen general: Al término del ejercicio anterior al ingreso del régimen, se entienden retiradas la cantidad mayor entre: i) (CPT + retiros en exceso) - (K + FUNT) ii) FUT + Registro de reinversiones - DIFICILMENTE UNA EMPRESA CON FUT ACUMULADO ENTRARÁ A ESTE RÉGIMEN!!!! Nuevo Régimen 14 Pyme Ubicado en el Artículo 14 Ter letra C. Requisitos: (i)Contribuyentes IDPC según contabilidad completa. (ii) Promedio anual de ingresos UF 100.000 en los tres últimos años. (iii) No poseer o explotar derechos sociales, cuotas de fondos de inversión, cuotas de fondos mutuos, acciones de SA. Podrán invertir en estos instrumentos y en renta fija pero el retorno no puede representar más del 20% del total de sus ingreso. Nuevo Régimen 14 Pyme Beneficios. Recibe una rebaja un gasto equivalente a una parte de la RLI reinvertida en el negocio: Si está sujeto régimen atribuido, un 20% de la RLI reinvertida en negocio. Si está sujeto al régimen parcialmente integrado, un 50% de la RLI que mantenga invertida. En ambos casos, tope máximo deducción es de UF 4000. Se puede optar a este régimen cada año en la declaración de impuestos. Nuevo Régimen 14 Pyme En el régimen parcialmente integrado este régimen puede ser interesante. En un escenario de reinversión del 100% de las utilidades de la empresa, puede significar pagar una carga tributaria total de 40%, lo cual es equivalente a la actual tasa marginal máxima de Global Complementario (GC). No hay definición de reinversión. No hay requisitos respecto de los dueños de la empresa. Nuevo Régimen 14 Pyme Empresa en régimen parcialmente integrado. Genera $100 de utilidad, sin distribuir dividendos sino que mantiene esos $100 reinvertidos, ello significa que ese año pagará IDPC (tasa 27%) sobre $50, generándose un ahorro ese año de $13,5 en impuestos. El mayor beneficio, sin embargo, ocurre en el GC de sus dueños. Los $50 de utilidad rebajados, pasan a constituir utilidad financiera que no pagó IPC y por tanto no tiene aparejado un crédito. Por tanto, a su distribución no quedará sujeta al sobre-impuesto que asciende al 35% del crédito existente. Esos $50 de utilidad financiera a su distribución quedarán sujetos a una tasa marginal máxima de GC de 35% y no de 44,45%. Nuevo Régimen 14 Pyme Dicho de otra forma, los $100 de utilidad reinvertidos el año de su generación, quedarán sujetos cuando se distribuyan a una carga tributaria total de 39,725%. Otros Beneficios. Nueva norma Gasto por depreciación, Art. 31 N°5 bis (01.10.2014): - Contribuyentes con promedio (3 años) anual ingresos del giro hasta 25.000 UF: Depreciación en 1 año, para bienes adquiridos nuevos o usados. - Contribuyentes con promedio (3 años) anual ingresos del giro superior a 25.000 UF y hasta 100.000 UF: Podrán depreciar bienes nuevos o importados, considerando 1/10 de la vida útil fijada por la Dirección o D.R. Norma aplica para los bienes adquiridos o terminados de construir a Otros Beneficios. En materia de IVA. (i) Cambio sujeto del IVA. Vigencia 01.01. 2015. El Director Nacional puede considerar para disponer el cambio de sujeto, “entre otras circunstancias, el volumen de ventas y servicios o ingresos registrados, por los vendedores y prestadores de servicios, o los adquirentes y beneficiarios o personas que deban soportar el recargo o inclusión. De esta forma puede señalar que en las ventas por Pymes opera el cambio de sujeto. En ese caso el supermercado, debe pagar el IVA de la venta. El problema de esta medida, es que a una Pyme con crédito fiscal suficiente, le afecta su caja y le obliga a pedir la devolución de lo pagado por el supermercado. Otros Beneficios. (ii) Postergación Pago del IVA: “los contribuyentes que a continuación se indican podrán postergar el pago íntegro del impuesto al valor agregado devengado en un respectivo mes, hasta dos meses después de las fechas de pago señaladas en las precitadas disposiciones: a. Contribuyentes acogidos a lo dispuesto en la letra A del artículo 14 ter de la ley sobre impuesto a la renta. (DISCRIMINACIÓN INJUSTIFICADA) b. Contribuyentes acogidos al régimen general de contabilidad completa o simplificada, cuyo promedio anual de los ingresos de su giro no supere las 100.000 unidades. Otros Beneficios. Vigencia: Gradualidad. a) Año comercial 2015: contribuyentes que registren ingresos de su giro hasta UF 25.000. b) Año comercial 2016: contribuyentes que registren ingresos de su giro hasta UF 100.000. Ley sobre Factura Electrónica . Facturadores electrónicos obligan al comprador a hacer el acuse de recibo para poder hacer uso del crédito fiscal del IVA. Una factura con acuse de recibo tiene mejor fuerza frente a las opciones de financiamientos de las Pymes. *-*-* MUCHAS GRACIAS*-*-*