mesura keynesiana

Anuncio

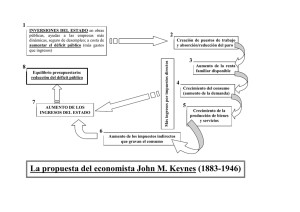

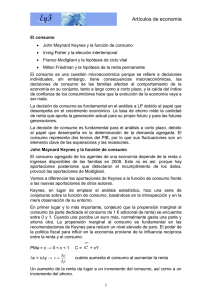

MESURA KEYNESIANA Jorge Isauro Rionda Ramírez Ante la actual crisis subprime (de créditos hipotecarios sin respaldo real), es importante recordar algo de la teoría económica keynesiana. Fue precisamente John Maynard Keynes (1883 – 1946), quien advierte desde la publicación de su texto más socorrido, Teoría general de la ocupación, el interés y el dinero, la posibilidad de que la manipulación abusiva de la oferta de dinero neutralice al dinero con respecto a su posible efecto en la economía real (o de la producción). Estudios posteriores realizados en Cambridge (Inglaterra), liderados principalmente por la ahora finada economista Joan Violet Robinson (1903 – 1983), demuestran que la política monetaria es altamente efectiva sise cumplen tres condiciones: 1. Subempleo. Que exista gente que emplear y recursos que explotar. 2. Concurrencia. Que no haya monopolios que anulen el efecto de la expansión de la demanda agregada (la suma de las demandas individuales de toda la economía), subiendo los precios sin su correspondiente aumento en la producción, también conocido como efecto estanflacionario. 3. Certidumbre. La cual deriva de la disciplina que exista en el orden político, como de las políticas de contingentación económica, el nivel de las llamadas reservas internacionales libres como del resultado del balance primario del sector público, de la brecha entre exportaciones e importaciones, como de la brecha entre el ahorro y la inversión. De esta autora se pueden revisar los siguientes trabajos de los que, quien esto escribe, se vale para dar las anteriores tres condiciones: The Economics of Imperfect Competition , 1933; Theory of Money and Analysis of Output", 1933; "What is Perfect Competition?", 1934, QJE; “Pre-Keynesian Theory After Keynes", 1964, Australian EP. y “Keynes Today", with F. Cripps, 1979, JPKE. En el grado que estas tres condiciones no se cumplan, en ese mismo grado se esteriliza el efecto real del dinero y se cae en una crisis de tipo estanflacionario (desempleo con inflación). Por otra parte, Keynes concibe que la demanda de dinero derivan de las expectativas racionales de los agentes económicos, la cual debe respaldarse con el ahorro nacional, y de ser insuficiente ante el monto demandado, con oferta adicional por parte del Banco Central (en nuestro caso, Banco de México). Siempre y cuando existan, dadas las instituciones financieras internacionales establecidas en Bretton Woods desde 1944, reservas internacionales que la amparen sin afectar la paridad cambiaria de la moneda nacional respecto a las divisas de sus principales socios comerciales. Advierte que crear dinero más allá del saldo positivo existente entre el ahorro y la inversión, es dinero que no ingresa dentro de la colocación financiera de los negocios, y como dinero extra se va directamente al consumo y no a la inversión, lo que agrega más inflación y resta crecimiento. En otras palabras, ese dinero extra resulta ser contraproducente, es veneno para la economía, acaba por asfixiarla. Desde 1976 en México las autoridades financieras del país obedecieron las recomendaciones de Milton Friedman (1912 - …), al respecto de considerar a la trampa de liquidez o mesura keynesiana como un riesgo teórico, puesto que sostiene que en la historia económico financiera mundial no existe un solo caso de crisis que confirme la sentencia keynesiana. Para desgracia de nuestro país, el primer caso reconocido de crisis como efecto de la trampa de la liquidez la vive México en 1987. Friedman sostiene que el dinero extra a la brecha existente entre el ahorro y la inversión, abre nuevas expectativas entre los empresarios quienes, ingeniosamente, verán a dónde colocar dicho recurso. Efectivamente, fuera de la economía real, en la especulación financiera dentro del mercado bursátil. Es así como nacen las “burbujas financiero bursátil” que hunden a las economías que abusan por años de la creación de dinero más allá de la mesura keynesiana. Un catalizador de este efecto es la existencia de un régimen regulatorio laxo de los mercados financieros. La actual crisis subprime, cuyos causales remontan desde 15 años en Estados Unidos de América bajo la especulación bursátil es finalmente efecto de la desobediencia a las recomendaciones keynesianas. Ahora la salida estriba en regresar al keynesianismo, según queda velado en el corte de política económica del presidente estadounidense Barack Obama (1961 - …). Agradeceré sus comentarios a la siguiente dirección electrónica: [email protected]