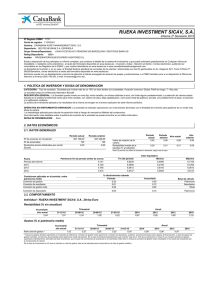

rijeka investment sicav, sa

Anuncio

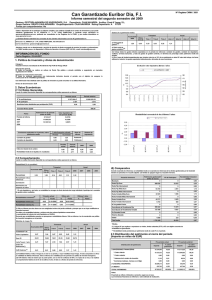

RIJEKA INVESTMENT SICAV, S.A. Informe 2º Semestre 2012 Nº Registro CNMV: 1731 Fecha de registro: 11/05/2001 Gestora: INVERCAIXA GESTION SGIIC S.A. Depositario: DEUTSCHE BANK, SOCIEDAD ANONIMA ESPAÑOLA Grupo Gestora/Depositario: CAIXA D´ESTALVIS I PENSIONS DE BARCELONA / DEUTSCHE BANK Rating Depositario: A+ Auditor: PRICEWATERHOUSECOOPERS AUDITORES S.L Existe a disposición de los partícipes un informe completo, que contiene el detalle de la cartera de inversiones y que puede solicitarse gratuitamente en Cualquier oficina de "la Caixa", o mediante correo electrónico a través del formulario disponible en www.laCaixa.es - Inversión y bolsa - Atención al cliente - Correo electrónico, pudiendo ser consultados en los Registros de la CNMV, y por medios telemáticos en www.laCaixa.es - Inversión y bolsa - Mapa de Fondos La Sociedad de Inversión o, en su caso, la Entidad Gestora atenderá las consultas de los clientes, relacionadas con las IIC gestionadas en Av. Diagonal, 621, Torre 2 Planta 7ª 08028 Barcelona, correo electrónico a través del formulario disponible en www.laCaixa.es - Inversión y bolsa - Atención al cliente - Correo electrónico Asimismo cuenta con un departamento o servicio de atención al cliente encargado de resolver las quejas y reclamaciones. La CNMV también pone a su disposición la Oficina de Atención al Inversor (902 149 200, e-mail: [email protected]). 1. POLÍTICA DE INVERSIÓN Y DIVISA DE DENOMINACIÓN CATEGORÍA: Tipo de sociedad: Sociedad que invierte más de un 10% en otros fondos y/o sociedades; Vocación inversora: Global; Perfil de riesgo: Alto D DESCRIPCIÓN GENERAL: La Sociedad puede invertir en renta fija, renta variable y en divisas distintas al euro, sin límite alguno predeterminado. La selección de valores estará basada en el análisis fundamental, tanto para renta variable, con valores de alta y baja capitalización, como para renta fija pública y privada, sin predeterminar el plazo, la duración y la calificación crediticia. La política de inversiones aplicada y los resultados de la misma se recogen en el anexo explicativo de este informe periódico. OPERATIVA EN INSTRUMENTOS DERIVADOS: La sociedad ha realizado operaciones con instrumentos derivados con la finalidad de inversión para gestionar de un modo más O eficaz la cartera. La metodología aplicada para calcular la exposición total al riesgo de mercado es Método del compromiso. Una información más detallada sobre la política de inversión de la sociedad se puede encontrar en su folleto informativo. DIVISA DE DENOMINACIÓN: Euro 2. DATOS ECONÓMICOS 2.1. DATOS GENERALES Período actual 948.534,00 113 0,00 Nº de acciones en circulación Nº de accionistas Dividendos brutos distribuidos por acción (Euros) Período anterior 948.881,00 117 0,00 Índice de rotación de la cartera Rentabilidad media de la liquidez (% anualizado) Periodo actual 0,43 Periodo anterior 0,42 0,11 0,25 0,85 Año anterior 1,00 0,18 0,87 Año actual Nota: El período se refiere al trimestre o semestre, según sea el caso. Fecha Período del informe 2011 2010 2009 Patrimonio fin de periodo (miles de euros) 5.515 5.280 5.294 5.405 Valor liquidativo Mínimo 5,6582 5,4347 5,4130 5,2239 Fin del período 5,8137 5,5581 5,5675 5,4482 % efectivamente cobrado Periodo 0,25 0,14 0,39 Comisiones aplicadas en el período, sobre patrimonio medio Comisión de gestión Comisión de resultados Comisión de gestión total Comisión de depositario Máximo 5,8137 5,6546 5,5709 5,4523 Acumulada 0,50 0,22 0,72 Base de cálculo Patrimonio Resultados Mixta 0,10 Patrimonio 0,05 2.2. COMPORTAMIENTO Individual - RIJEKA INVESTMENT SICAV, S.A.. Divisa Euro Rentabilidad (% sin anualizar) Acumulado año actual 4,60 Trimestral 30-09-12 1,73 31-12-12 1,01 30-06-12 -0,47 31-03-12 2,28 Anual 2010 2,19 2011 -0,17 2009 2007 Gastos (% s/ patrimonio medio) Acumulado año actual Ratio total de gastos * 0,97 31-12-12 0,30 Trimestral 30-09-12 30-06-12 0,24 0,23 Anual 31-03-12 0,21 2011 2010 2009 2007 0,88 * Incluye los gastos directos soportados en el periodo de referencia: comisión de gestión sobre patrimonio, comisión de depositario, auditoría, servicios bancarios (salvo gastos de financiación), y resto de gastos de gestión corriente, en términos de porcentaje sobre patrimonio medio del periodo. En el caso de fondos/compartimentos que invierten más de un 10% de su patrimonio en otras IIC se incluyen también los gastos soportados indirectamente, derivados de esas inversiones, que incluyen las comisiones de suscripción y de reembolso. Este ratio no incluye la comisión de gestión sobre resultados ni los costes de transacción por la compraventa de valores. En el caso de inversiones en IIC que no calculan su ratio de gastos, éste se ha estimado para incorporarlo en el ratio de gastos sintético. Evolución del valor liquidativo últimos 5 años Rentabilidad semestral de los últimos 5 años El 06/03/2009 se modificó la política de inversión de la sociedad, por ello solo se muestra la evolución del valor liquidativo de la rentabilidad a partir de ese momento. 2.3. DISTRIBUCIÓN DEL PATRIMONIO AL CIERRE DEL PERIODO (IMPORTES EN MILES DE EUROS) Distribución del patrimonio (+) INVERSIONES FINANCIERAS * Cartera interior * Cartera exterior * Intereses cartera inversión * Inversiones dudosas, morosas o en litigio (+) LIQUIDEZ (TESORERÍA) (+/-) RESTO TOTAL PATRIMONIO Importe 5.331 2.995 2.317 20 0 168 15 5.515 Fin período actual % sobre patrimonio 96,67 54,31 42,01 0,35 0,00 3,05 0,28 100,00 Fin período anterior % sobre patrimonio Importe 5.238 97,58 2.644 49,25 2.560 47,68 35 0,65 0 0,00 117 2,18 13 0,24 5.369 100,00 Notas: El período se refiere al trimestre o semestre, según sea el caso. Las inversiones financieras se informan a valor estimado de realización. 2.4. ESTADO DE VARIACIÓN PATRIMONIAL PATRIMONIO FIN PERIODO ANTERIOR (miles de euros) ±Compra/venta de acciones(neto) Dividendos a cuenta brutos distribuidos ± Rendimientos netos (+) Rendimientos de gestión + Intereses + Dividendos ± Resultados en renta fija (realizadas o no) ± Resultados en renta variable (realizadas o no) ± Resultado en depósitos (realizadas o no) ± Resultado en derivados (realizadas o no) ± Resultado en IIC (realizados o no) ± Otros Resultados ± Otros rendimientos (-) Gastos repercutidos - Comisión de sociedad gestora - Comisión de depositario - Gastos por servicios exteriores - Otros gastos de gestión corriente - Otros gastos repercutidos (+) Ingresos + Comisiones de descuento a favor de la IIC + Comisiones retrocedidas + Otros ingresos ± Revalorización inmuebles uso propio y resultados por enajenación inmovilizado PATRIMONIO FIN PERIODO ACTUAL (miles de euros) Nota: El período se refiere al trimestre o semestre, según sea el caso. % % sobre patrimonio medio Variación del Variación del Variación Variación respecto período actual período anterior acumulada anual fin período anterior 5.369 5.280 5.280 -0,04 -0,11 -0,15 -67,01 0,00 0,00 0,00 0,00 2,71 1,77 4,48 90,77 3,29 2,26 5,55 48,08 0,91 1,13 2,04 -17,88 0,09 0,17 0,26 -47,57 0,65 -0,07 0,59 -1.079,15 0,50 -0,11 0,40 -584,06 0,00 0,01 0,01 -50,21 0,19 0,49 0,68 -59,39 0,97 0,62 1,59 58,82 -0,04 0,01 -0,02 -397,47 0,00 0,00 0,00 0,00 -0,60 -0,51 -1,11 20,56 -0,39 -0,34 -0,72 16,75 -0,05 -0,05 -0,10 2,89 -0,13 -0,08 -0,20 62,10 -0,01 -0,01 -0,02 1,64 -0,03 -0,03 -0,06 -9,00 0,02 0,02 0,04 22,13 0,00 0,00 0,00 0,00 0,02 0,01 0,03 44,21 0,00 0,00 0,01 -53,61 0,00 0,00 0,00 0,00 5.515 5.369 5.515 3. INVERSIONES FINANCIERAS 3.1. INVERSIONES FINANCIERAS A VALOR ESTIMADO DE REALIZACIÓN (EN MILES DE EUROS) AL CIERRE DEL PERÍODO Descripción de la inversión y emisor Período actual Valor de mercado Total Deuda Pública Cotizada más de 1 año Total Deuda Pública Cotizada menos de 1 año Total Renta Fija Privada Cotizada más de 1 año Total Renta Fija Privada Cotizada menos de 1 año TOTAL RENTA FIJA COTIZADA TOTAL ADQUISICION TEMPORAL DE ACTIVOS TOTAL RENTA FIJA TOTAL RV COTIZADA TOTAL RENTA VARIABLE TOTAL DEPOSITOS TOTAL INVERSIONES FINANCIERAS INTERIOR Total Renta Fija Privada Cotizada más de 1 año Total Renta Fija Privada Cotizada menos de 1 año TOTAL RENTA FIJA COTIZADA EXT TOTAL RENTA FIJA EXT TOTAL RV COTIZADA TOTAL RENTA VARIABLE EXT TOTAL IIC EXT TOTAL INVERSIONES FINANCIERAS EXTERIOR TOTAL INVERSIONES FINANCIERAS 101 207 551 859 197 1.056 28 28 1.911 2.995 578 167 745 745 209 209 1.362 2.317 5.311 Período anterior Valor de mercado 148 584 293 544 1.568 618 2.186 32 32 425 2.643 566 765 1.332 1.332 189 189 1.039 2.560 5.203 % 1,84 3,76 9,98 15,58 3,57 19,15 0,50 0,50 34,65 54,30 10,49 3,03 13,52 13,52 3,79 3,79 24,69 42,00 96,30 % 2,75 10,88 5,45 10,13 29,21 11,52 40,73 0,59 0,59 7,93 49,25 10,55 14,27 24,82 24,82 3,53 3,53 19,34 47,69 96,94 Notas: El período se refiere al final del trimestre o semestre, según sea el caso. 3.2. DISTRIBUCIÓN DE LAS INVERSIONES FINANCIERAS, AL CIERRE DEL PERÍODO (% SOBRE EL PATRIMONIO TOTAL) 3.3. OPERATIVA EN DERIVADOS RESUMEN DE LAS POSICIONES ABIERTAS AL CIERRE DEL PERÍODO (IMPORTES EN MILES DE EUROS) Total subyacente renta fija Total subyacente renta variable Total subyacente tipo de cambio Total otros subyacentes TOTAL DERECHOS Total subyacente renta fija Total subyacente renta variable Total subyacente tipo de cambio Total otros subyacentes TOTAL OBLIGACIONES Importe nominal comprometido 0 0 0 0 0 0 239 0 341 580 4. HECHOS RELEVANTES Si a.Suspensión temporal de la negociación de acciones b.Reanudación de la negociación de acciones c.Reducción significativa de capital en circulación d.Endeudamiento superior al 5% del patrimonio e.Cambio en elementos esenciales del folleto informativo f.Imposibilidad de poner más acciones en circulación g.Otros hechos relevantes No X X X X X X X 5. ANEXO EXPLICATIVO DE HECHOS RELEVANTES Inscribir con fecha 16 de noviembre de 2012 la sustitución de CONFEDERACION ESPAÑOLA DE CAJAS DE AHORROS por CECABANK, S.A. como depositario.Inscribir con fecha 12 de diciembre de 2012 la sustitución de CAIXABANK, S.A. por DEUTSCHE BANK, SOCIEDAD ANONIMA ESPAÑOLA como depositario. 6. OPERACIONES VINCULADAS Y OTRAS INFORMACIONES a.Accionistas significativos en el capital de la sociedad (porcentaje superior al 20%) b.Modificaciones de escasa relevancia en los Estatutos Sociales c.Gestora y el depositario son del mismo grupo (según artículo 4 de la LMV) d.Se han realizado operaciones de adquisición y venta de valores en los que el depositario ha actuado como vendedor o comprador, respectivamente e.Se han adquirido valores o instrumentos financieros emitidos o avalados por alguna entidad del grupo de la gestora, sociedad de inversión o depositario, o alguno de éstos ha actuado como colocador, asegurador, director o asesor o se han prestado valores a entidades vinculadas f.Se han adquirido valores o instrumentos financieros cuya contrapartida ha sido otra entidad del grupo de la gestora, sociedad de inversión, depositario u otra IIC gestionada por la misma gestora u otra gestora del grupo g.Se han percibido ingresos por entidades del grupo de la gestora que tienen como origen comisiones o gastos satisfechos por la IIC h.Otras informaciones u operaciones vinculadas Si X No X X X X X X X 7. ANEXO EXPLICATIVO SOBRE OPERACIONES VINCULADAS Y OTRAS INFORMACIONES El 31 de diciembre de 2012 existen dos accionistas con 2.505.330,70 y 2.737.310,39euros que representan el 45,43 y 49,64% del patrimonio respectivamente. Inscribir con fecha 12 de diciembre de 2012 la sustitución de CAIXABANK, S.A. por DEUTSCHE BANK, SOCIEDAD ANONIMA ESPAÑOLA como depositario. d.1) El importe total de las adquisiciones en el período es 230.440,27 €. La media de las operaciones de adquisición del período respecto al patrimonio medio representa un 0,02 %. d.2) El importe total de las ventas en el período es 74.841,35 €. La media de las operaciones de venta del período respecto al patrimonio medio representa un 0,01 %. f) El importe total de las adquisiciones en el período es 110.439.598,47 €. La media de las operaciones de adquisición del período respecto al patrimonio medio representa un 10,99 %. g) Los ingresos percibidos por entidades del grupo de la gestora que tiene como origen comisiones o gastos satisfechos por la IIC representan un 0,06% sobre el patrimonio medio del período. 8. INFORMACIÓN Y ADVERTENCIAS A INSTANCIA DE LA CNMV No aplicable 9. ANEXO EXPLICATIVO DEL INFORME PERIÓDICO Informe de Gestión: El exceso de liquidez propiciado por las políticas monetarias expansivas de los países desarrollados, así como la continuidad de la crisis de financiación periférica han sido los condicionantes principales durante el periodo. Los datos han confirmado un crecimiento limitado a nivel mundial, con síntomas de estabilización el la última parte del año, mientras la Zona Euro se ha mantenido en recesión, con fuertes divergencias geográficas. La estabilización del escenario macro, la evolución de Grecia y fundamentalmente el anuncio del BCE de un programa de compra de bonos de los países con problemas de financiación ha permitido relajar significativamente las primas de riesgo que se habían situado en zonas de máximos. La Reserva Federal ha anunciado un nuevo programa de expansión de su balance durante el 2013 y expectativas de una política monetaria ultra expansiva en Japón. En este entorno, las rentabilidades de la renta fija considerada como refugio se han mantenido en zona de mínimos históricos (bono alemán 2 años de 0,12% al -0,02%, 10 años de 1,58% a 1,32%, bono americano 2 años de 0,30% a 0,25%, 10 años de 1,64% a 1,76%). Por el contrario, la del bono español a 2 años pasaba del 4,27% al 2,98% y la del 10 años del 6,33% al 5,26%. Los principales mercados de renta variable han recogido la relajación de las primas de riesgo, especialmente los europeos. El Eurostoxx 50 se ha revalorizado el 16,39%, mientras que el IBEX ha recuperado en el periodo el 15,7%. El S&P500 americano ha subido el 4,70%, los emergentes globales el 12,57% y el Nikkei japonés el 15,42%. El patrimonio de la SICAV al cierre del período es de 5.514.526€, lo que implica un aumento de 145.735€. El número de accionistas se ha mantenido estable en 113 accionistas. La SICAV ha obtenido en el período una rentabilidad neta positiva de 2,75%. Los gastos soportados por la SICAV han supuesto un 0,54%. El buen comportamiento presentado por el crédito desde principios del período ha sido positivo para la Cartera, la cual, está suficientemente diversificada. Dentro de la operativa normal de la SICAV se han realizado compras y ventas de acciones, que junto con la evolución de la Cartera, han generado un resultado positivo para la SICAV en el período. La exposición a otras divisas, principalmente a dólar estadounidense, ha supuesto un diferencial negativo de rentabilidad a la gestión. La Sicav ha realizado operaciones con instrumentos derivados complementando las posiciones de bolsa y divisa de contado para gestionar de un modo más eficaz la cartera. El grado medio de apalancamiento en el periodo ha sido del 6,15%. El porcentaje total invertido en otras Instituciones de Inversión Colectiva (IICs) supone el 24,69% del patrimonio, destacando las Gestoras BNY Mellon Global Managent y PIMCO Global Advisors Ireland Ltd. InverCaixa ejerce los derechos inherentes de los valores que integran la cartera de los fondos gestionados por la Gestora, únicamente cuando el emisor de los mismos sea una sociedad española y la participación de los fondos en la misma tenga una antigüedad superior a 12 meses, siempre que dicha participación represente, al menos, el 1% del capital de la sociedad participada. El sentido del voto se adopta por la Gestora con total independencia y objetividad siempre en beneficio exclusivo de los intereses de los partícipes, siendo favorable con carácter general excepto en los casos en que la aprobación de los acuerdos sometidos a la consideración de la Junta de Accionistas tengan un efecto negativo sobre la liquidez y/o el valor de la acciones de la sociedad, y sobre la rentabilidad de la inversión de la cartera de los fondos. Perspectivas para el 1º trimestre 2013: Los indicadores dan muestras de un crecimiento moderado a nivel mundial, por debajo del potencial. Signos de mejoría en EEUU y de mayor actividad en China y Brasil. Europa sigue en zona de contracción, pero los indicadores apuntan a una estabilización en la segunda mitad del 2013. El acuerdo fiscal en EEUU, relaja la percepción de ingresos, pero queda la incertidumbre del recorte de gastos pendiente y de la fijación del techo de gastos. La expansión de la liquidez continua siendo el factor determinante para los mercados financieros. La evolución de la crisis periférica, que tampoco se puede dar por finalizada, sigue siendo un factor relevante. Con estas perspectivas, la estrategia de inversión del fondo tratará de aprovechar todas las oportunidades que surjan en el mercado.