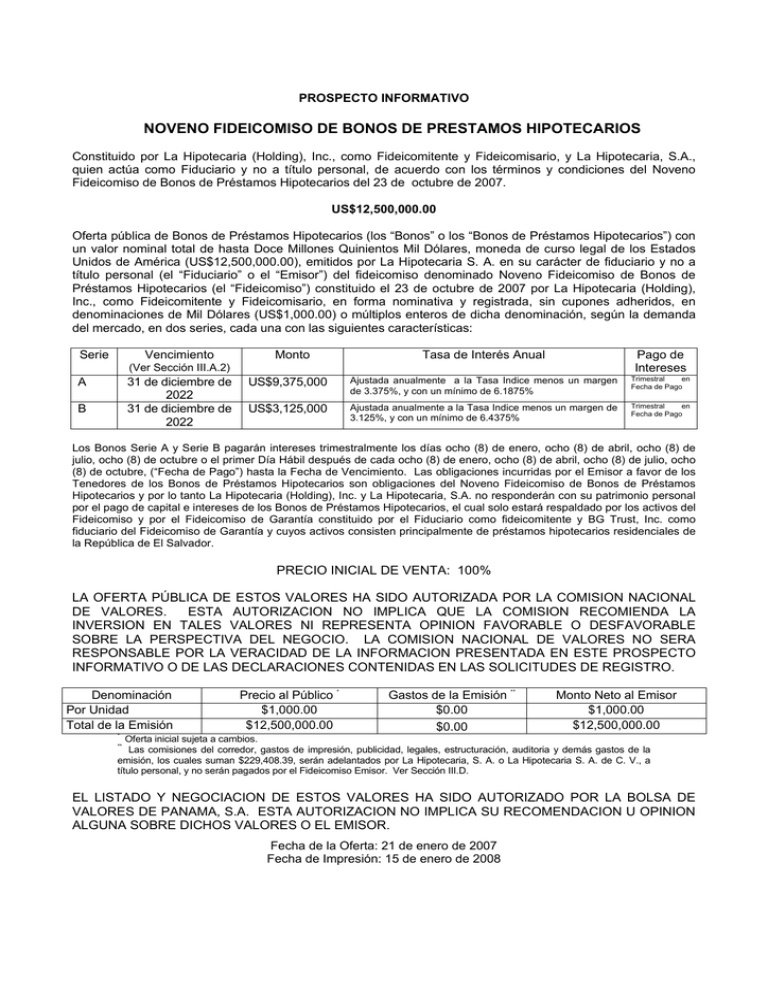

NOVENO FIDEICOMISO DE BONOS DE PRESTAMOS

Anuncio