El Impuesto a la Transmisión gratuita de bienes

Anuncio

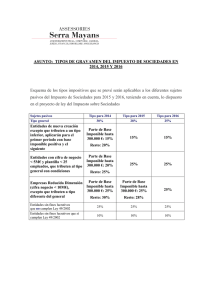

EL IMPUESTO A LA TRANSMISIÓN GRATUITA DE BIENES DE LA PROVINCIA DE BUENOS AIRES (Publicado en el Suplemento Fiscal y Previsional de EL CRONISTA COMERCIAL del 14-3-2011) Escribe: Marcelo D. Rodríguez Profesor Adjunto de Teoría y Técnica Impositiva I (UBA) Coordinador Académico de “Práctica Integral Buenos Aires” (Editorial Errepar) Titular de MR Consultores (www.mrconsultores.com.ar) Los sujetos domiciliados en la Provincia de Buenos Aires, recibieron el pasado 24 de diciembre, como regalo de navidad, la promulgación de la Ley 14.200. La norma, sancionada por la Legislatura Provincial el 2 de diciembre, aparte de introducir importantes modificaciones al Código Fiscal de la Provincia de Buenos Aires (PBA), le otorgó plena vigencia al Impuesto a la Transmisión Gratuita de Bienes (ITGB), destinado a gravar todo aumento de riqueza obtenido a título gratuito como consecuencia de una transmisión o acto de esa naturaleza, incluyendo las herencias, los legados, las donaciones, los anticipos de herencia y cualquier otra transmisión que implique un enriquecimiento patrimonial. En rigor de verdad, el gravamen había sido incorporado al sistema tributario provincial por el artículo 183 de la Ley 13.686 (BO del 10/07/2007), sustituido luego por la Ley 14.044 (BO del 16/10/2009). Sin embargo, la falta de reglamentación de la norma por parte del poder ejecutivo tornó inaplicable la misma, circunstancia que fue contemplada por el artículo 78 de la flamante ley, que dispuso la extinción de pleno derecho de las deudas devengadas hasta el 31 de diciembre de 2010. En esta colaboración nos referiremos a los aspectos centrales del tributo, haciendo foco en las cuestiones más controvertidas que, a nuestro juicio, traerá aparejada su aplicación. Objeto del impuesto y potestades tributarias El (ITGB), alcanza a los bienes situados en la (PBA) y/o a los beneficiarios de tales transmisiones, tanto personas físicas o jurídicas, siempre que los mismos tengan domicilio en esa provincia. En consecuencia, estarán alcanzadas por el gravamen las personas físicas o jurídicas beneficiarias de una transmisión gratuita de bienes cuando se encuentren domiciliadas en la (PBA), por todos los bienes recibidos, independientemente de la localización de los mismos, como así también cuando encontrándose domiciliadas fuera de ésta, el enriquecimiento patrimonial provenga de una transmisión gratuita de bienes existentes en aquel territorio provincial. Corresponde señalar entonces, que más allá de que el artículo 113 de la ley invita al poder ejecutivo a dictar normas y a celebrar convenios, tendientes a evitar los problemas de múltiple imposición entre las distintas jurisdicciones, y que el artículo 107 prevé el cómputo del pago a cuenta de las sumas pagadas por tributos análogos, estimamos que la aplicación del gravamen resultará sumamente compleja tanto para los administrados como para los sujetos que tendrán que actuar como agentes de recaudación del mismo. Los inconvenientes que ha generado la aplicación del Convenio Multilateral para el impuesto sobre los ingresos brutos son un antecedente desalentador sobre la eficacia de estos acuerdos interprovinciales. 1 Por otra parte, existe a nuestro juicio una superposición de potestades tributarias entre el estado nacional y la (PBA), en lo que respecta a la sujeción a gravamen en cabeza de las personas jurídicas por los enriquecimientos patrimoniales a título gratuito. Sabido es que estos sujetos deben liquidar el impuesto a las ganancias a partir de la teoría del balance, y en consecuencia, consideran alcanzadas por el mismo tanto las rentas obtenidas a título oneroso como a título gratuito, cuando impliquen un incremento de su patrimonio. Por lo expuesto, una misma manifestación de capacidad contributiva estará sujeta a dos impuestos diferentes, lo que nos enfrenta a un grave problema de doble imposición interna. Presunciones La norma contiene una serie de presunciones sobre la existencia de hechos gravados por el impuesto, del tipo “Iuris Tantun”, y que por lo tanto, permiten la producción de prueba en contrario, imponiéndole esa carga al contribuyente que pretenda desvirtuarlas. Por ejemplo, se presume que hay un hecho gravado en el caso de las transmisiones a título oneroso de inmuebles a quienes llegaren a ser herederos o legatarios del causante dentro de los tres años de producidas, como así también para las transmisiones a título oneroso en favor de herederos forzosos del enajenante o de los cónyuges de aquéllos, siempre que al tiempo de la transmisión subsistiere la sociedad conyugal o quedaren descendientes. Resulta evidente que más allá de que haya buscado evitar situaciones tendientes a eludir el pago del nuevo gravamen, lo cierto es que las transferencias a título oneroso que se hubieran realizado, pueden responder a operaciones motivadas en hechos económicos originados en la buena fe de las partes contratantes. En consecuencia, la reglamentación deberá contemplar la forma en que se podrá justificar la verosimilitud de las mismas, máxime cuando el contribuyente hubiera ingresado los tributos generados por esta transacción, (ganancias, valor agregado, a la transferencia de inmuebles, sellos, etc.). Exclusiones y deducciones Están excluidos de la base de liquidación del impuesto: a) Los créditos incobrables, sin perjuicio del posterior cómputo y reliquidación del impuesto en caso de su recupero. b) Los créditos y bienes litigiosos, hasta que se liquidare el pleito. c) Las donaciones o legados sujetos a condición suspensiva, hasta que se cumpliere la condición o venciere el plazo para ello. d) Los legados, para los herederos. e) Los cargos, para los beneficiarios a ellos sujetos. f) El valor del servicio recompensado, para las donaciones o legados remuneratorios. Por otra parte, del haber transmitido se deducirán, en caso de corresponder: a) Las deudas dejadas por el causante al día de su fallecimiento. b) Los gastos de sepelio del causante hasta un máximo de $ 10.000. Responsabilidad solidaria de los herederos Los contribuyentes adeudarán el impuesto que correspondiere a cada uno de ellos por el enriquecimiento a título gratuito que les hubiere beneficiado. Sin perjuicio de ello, cuando y mientras existiere indivisión del beneficio entre contribuyentes, responderán, solidaria y mancomunadamente por la obligación total y hasta la concurrencia de su parte en dicho beneficio indiviso. Mínimo no imponible 2 La norma redujo sensiblemente el monto a partir del cual se deberá ingresar el impuesto, a la luz de lo previsto en el texto anterior. En efecto, la suma original de $ 3.000.000,00 –que como se recordará operaba como mínimo exento– se ha reducido a $ 50.000,00, monto que se elevará a la suma de $ 200.000,00 cuando se trate de transferencias entre padres, hijos y cónyuge. Nacimiento del hecho imponible La transmisión a título gratuito se considerará operada, y por ende producido el hecho imponible bajo las siguientes circunstancias: 1) Tratándose de herencias o legados, en la fecha del deceso del causante. 2) En las donaciones, en la fecha de celebración del acto. 3) En los demás casos, en la fecha de celebración de los actos que le sirvieron de causa, salvo tratándose de seguros en los cuales no exista contraprestación alguna por parte del beneficiario, en el que se considerará la fecha de percepción del monto asegurado. Pago del impuesto como requisito para la inscripción de los bienes El artículo 110 de la norma prevé una situación por demás controvertida, atento que dispone el pago del impuesto deberá ser previo o simultáneo a todo acto de disposición, por parte del beneficiario de los bienes que integraren su enriquecimiento a título gratuito. En consecuencia, serán los jueces, funcionarios y escribanos públicos quienes deberán exigir la justificación del pago del impuesto o, en su defecto, la intervención y conformidad de la Agencia de Recaudación de la Provincia de Buenos Aires (ARBA) para la entrega, transferencia, inscripción u otorgamiento de posesión de bienes afectados por este gravamen. Metodología de ingreso. Resolución Normativa (ARBA) 91/2010 No obstante el cuello de botella financiero que seguramente habrá de ocasionar la disposición legal comentada en el párrafo anterior, la citada Agencia podrá autorizar la disposición de bienes determinados, aceptando pagos provisorios a cuenta del impuesto que en definitiva correspondiere y/o garantías adecuadas que las circunstancias requieran, practicando en su caso las liquidaciones provisorias. Sin embargo, tal circunstancia no ha sido prevista por la Resolución Normativa (ARBA) 91/2010 (BO del 7/02/2010), dictada a fin de reglamentar la metodología de ingreso del gravamen. La norma dispone que todo sujeto beneficiario de un incremento patrimonial obtenido a título gratuito, deberá ingresar en el sitio web de la (ARBA), desde donde deberá completar con carácter de declaración jurada determinativa del tributo el F. R-550/G con los datos referidos a su identificación personal y todos aquellos que les sean requeridos por la aplicación informática. Acto seguido, el interesado deberá efectuar la transmisión electrónica de los mismos, desde ese sitio web, e imprimir el F. R550/G para realizar el pago correspondiente en las entidades financieras habilitadas. Para llevar a cabo la transferencia electrónica de datos, se podrá utilizar cualquiera de las Claves de Identificación Tributaria asociadas a su CUIT, CUIL o CDI. Vencimiento para el pago del impuesto El impuesto se deberá ingresar: a) En los enriquecimientos producidos por actos entre vivos: hasta vencidos quince días de producido el hecho imponible. b) En los enriquecimientos producidos por causa de muerte: hasta vencidos veinticuatro meses de producido el hecho imponible. c) En los casos de ausencia con presunción de fallecimiento: hasta vencidos veinticuatro meses de la declaración; no 3 se considerará que existe nuevo enriquecimiento a título gratuito si el presunto heredero falleciere antes de obtener posesión definitiva. Sobre el particular, vale la pena señalar que el artículo 8° de la Resolución Normativa (ARBA) 91/2010, citada precedentemente, establece con sustento en el artículo 111 de la Ley 14.044, que el Fisco podrá instar la apertura del juicio sucesorio en aquellos casos en que se produzca cualquier circunstancia que pueda dar lugar a la verificación del hecho imponible del gravamen, a los efectos de su percepción. Valuación de los bienes En tanto se refiere a un impuesto patrimonial, el artículo 101 prevé la metodología de valuación de los bienes, entre los que se destacan: a) Inmuebles: Se deberá consignar el mayor valor entre los siguientes supuestos: i) Última valuación fiscal vigente a la fecha del hecho imponible ajustada por el coeficiente corrector que fije la Ley Impositiva. ii) Valor inmobiliario de referencia. iii) Valor de mercado vigente a ese momento, de acuerdo a las pautas que se determinen en la reglamentación. Tratándose de inmuebles ubicados fuera de la Provincia, se considerará la última valuación fiscal vigente a la fecha del hecho imponible en la jurisdicción de localización o el valor de mercado vigente a ese momento, de acuerdo a las pautas que determine la reglamentación, el que resulte superior. A falta de valuación fiscal, se considerará el valor de mercado de tales bienes a igual momento. Lamentablemente, la disposición reglamentaria publicada no da precisiones sobre la obtención del valor de mercado y de cómo deberá respaldarse el mismo. b) Automotores, embarcaciones deportivas o de recreación, aeronaves: Se considerará la valuación fiscal asignada a los fines del impuesto a los automotores y a las embarcaciones deportivas o de Recreación, vigente a la fecha del hecho imponible. c) Los depósitos y créditos en moneda extranjera y las existencias de la misma: De acuerdo con el último valor de cotización -tipo comprador- del Banco de la Nación Argentina a la fecha del hecho imponible, incluyendo el importe de los intereses que se hubieran devengado a dicha fecha. d) Depósitos en cajas de seguridad: Por tasación pericial, previo inventario de sus existencias, con intervención de la Agencia de Recaudación de la Provincia de Buenos Aires. e) Créditos con garantía real o sin ella: Por el valor consignado en las escrituras o documentos respectivos y con deducción, en su caso, de las amortizaciones que se acreditaren fehacientemente. f) Acciones y participaciones sociales: Al valor patrimonial proporcional que surja del último balance cerrado. g) Las cuotas partes de fondos comunes de inversión: Al último valor de mercado a la fecha del hecho imponible. h) Bienes muebles de uso personal y del hogar o de residencias temporarias: Por su valor de costo, y si éste no pudiera obtenerse se determinará sobre la base de aplicar el cinco por ciento (5%) de la valuación fiscal, conforme la pautas de la presente Ley, del bien inmueble al que pertenezcan. 4 Exenciones Están exentos del pago del impuesto, los enriquecimientos a título gratuito que se originen en: 1) Las transmisiones a favor del Estado Nacional, los estados provinciales, la CABA, las municipalidades, y sus organismos descentralizados o autárquicos, y las donaciones, subsidios y subvenciones efectuadas por los mismos. 2) Los bienes donados o legados que reciban las instituciones religiosas, de beneficencia, culturales, científicas, de salud pública o asistencia social gratuitas y de bien público. 3) La transmisión de obras de arte y de objetos de valor histórico, científico o cultural, siempre que por disposición del transmitente debieren destinarse a exhibición pública o a fines de enseñanza en la Provincia. 4) La transmisión de colecciones de libros, diarios, revistas y demás publicaciones periódicas. 5) La transmisión por causa de muerte del “bien de familia”, siempre que no se lo desafecte antes de cumplidos cinco (5) años contados desde operada la transmisión. 6) La transmisión por causa de muerte a favor del cónyuge, ascendientes y/o descendientes, incluidos hijos adoptivos o los cónyuges de los mencionados, del bien inmueble urbano destinado totalmente a vivienda del causante o su familia, siempre que sea única propiedad y la valuación fiscal del inmueble no exceda la suma de $ 100.000,00. 7) La transmisión por causa de muerte de una empresa, cualquiera sea su forma de organización, incluidas las explotaciones unipersonales, cuyos ingresos totales facturados obtenidos en el período fiscal anterior no excedan la suma de $ 30.000.000,00 cuando se produjere a favor del cónyuge, ascendientes y/o descendientes, incluidos hijos adoptivos, o los cónyuges de los mencionados, y los mismos mantengan la explotación efectiva de la misma durante los cinco (5) años siguientes al fallecimiento del causante. En relación a este último punto, en su momento hemos reparado en lo complejo que resulta definir el término “empresa” en el ámbito tributario 1 , sobre todo a partir de que los textos legales no lo contemplan con nitidez. En consecuencia, entendemos que la reglamentación deberá ocuparse de conceptualizarlo, sobre todo en el marco de la actividad agropecuaria, a fin de evitar que los contribuyentes incurran en errores u omisiones en la liquidación. Alícuotas del impuesto La escala de alícuotas se aplica considerando el monto de la base imponible y el grado de parentesco, entre un mínimo del 4% y un máximo del 21,925%, de acuerdo con lo que se expone en el cuadro incorporado al final de esta colaboración. Palabras finales 1 Rodriguez, Marcelo D. “El concepto de empresa”, del libro Ganancias, Bienes Personales y GMP. Editorial Buyatti. Página 407. 5 Sin perjuicio de los cuestionamientos que nos ha generado el análisis del texto legal del flamante (ITGB) de la Provincia de Buenos Aires, y de su reglamentación, lo cierto es que el mismo está vigente a partir del pasado 3 de enero. Ahora bien, más allá de que calificada doctrina haya entendido que este tipo de tributos satisface las exigencias de la equidad, progresividad y justicia tributaria2, consideramos oportuno reparar en qué forma percutirá sobre los contribuyentes, en el marco de un contexto de alta presión tributaria como en el que se vive hoy en nuestro país, tanto nivel nacional, como provincial y municipal. Suponga el lector el caso de un prestigioso médico cirujano, viudo y con un hijo, que luego de 15 años de actividad profesional, decide adquirir un importante inmueble en un barrio cerrado de la zona norte de la Provincia de Buenos Aires, por un valor de U$S 2.000.000, donde residirá durante los fines de semana, manteniendo su domicilio actual en su departamento de San Isidro valuado en U$S 500.000. Es importante considerar entonces, que las rentas obtenidas por el galeno durante ese lapso de tiempo fueron sometidas por el fisco nacional a la tasa del 35%, en concepto de impuesto a las ganancias, y que además debió ingresar al fisco provincial el 3,5% por el impuesto sobre los ingresos brutos. Por otra parte, debió tributar anualmente el impuesto sobre los bienes personales sobre la tenencia del dinero ahorrado, y que hoy invierte, a la tasa del 1,25%. A mayor abundamiento, y en virtud de que disfrutará del nuevo inmueble durante los fines de semana, a partir de la firma de la escritura traslativa de dominio –por la que tributó el 3% por impuesto de sellos– deberá liquidar el impuesto a las ganancias computando el valor locativo presunto del inmueble, a la tasa del 35%. Además, seguirá ingresando el impuesto sobre los bienes personales, a la tasa del 1,25% sobre el valor de la escritura, como así también el impuesto inmobiliario y la tasa de alumbrado, barrido y limpieza. Como si todo esto fuera poco, y por la Ley de la Vida, un día, cuando abandone este mundo, su hijo y único heredero, deberá tributar en concepto de (ITGB), una tasa cercana al 6% sobre el valor de mercado de los dos inmuebles que hereda, gabela que se verá incrementada si el impacto de la inflación dispara su progresividad. Para finalizar, sugiero al lector omitir hacer cálculos aritméticos sobre los supuestos planteados precedentemente. Después de todo, sabido es que pagar impuestos es el precio de vivir en una sociedad civilizada. 2 Jarach Dino. Finanzas Públicas y Derecho Tributario. Página 742. 6 ALÍCUOTAS DEL IMPUESTO Base imponible ($) Mayor a 0,00 125.000,00 250.000,00 500.000,00 1.000.000,00 2.000.000,00 4.000.000,00 8.000.000,00 16.000.000,00 Menor o igual a 125.000,00 250.000,00 500.000,00 1.000.000,00 2.000.000,00 4.000.000,00 8.000.000,00 16.000.000,00 en adelante Padres, hijos y cónyuge Cuota fija ($) 5.000,00 10.094,00 20.656,00 43.281,00 94.531,00 221.031,00 570.031,00 1.652.031,00 % sobre exced. límite mínimo 4,0000% 4,0750% 4,2250% 4,5250% 5,1250% 6,3250% 8,7270% 13,5250% 15,9250% Colaterales de 2° grado Cuota fija ($) 7.500,00 15.094,00 30.656,00 63.281,00 134.531,00 301.013,00 730.031,00 1.972.031,00 % sobre exced. límite mínimo 6,0000% 6,0750% 6,2250% 6,5250% 7,1250% 8,3250% 10,7250% 15,5250% 17,9250% Colaterales de 3° y 4° grado, otros parientes y extraños (incluyendo personas jurídicas) Cuota fija ($) 12.500,00 25.094,00 50.656,00 103.281,00 214.531,00 461.031,00 1.050.031,00 2.612.031,00 % sobre exced. límite mínimo 10,0000% 10,0750% 10,2250% 10,5250% 11,1250% 12,3250% 14,7250% 19,5250% 21,9250% 7