deducciones limitadas para el impuesto a la renta empresarial

Anuncio

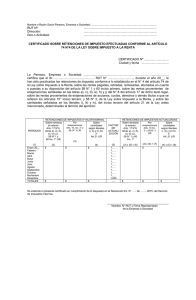

DEDUCCIONES LIMITADAS PARA EL IMPUESTO A LA RENTA EMPRESARIAL CPCC ROGER GRANDY MENDOZA ESQUEMA PARA DEDUCCIÓN DE GASTOS 1. REGLAS GENERALES 2. REGLAS PARTICULARES REGLAS GENERALES EN EL ORDEN PRESENTADO 1. 2. 3. 4. 5. 6. 7. CAUSALIDAD FEHACIENCIA USO DE MEDIOS DE PAGO COMPROBACIÓN DE VALOR DE MERCADO GASTO O COSTO DEVENGO DE LA OPERACIÓN C/P CON DERECHO A DEDUCCIÓN ¿ Cuándo se aplican las reglas específicas Si se han verificado las reglas generales sí Es necesario revisar la regla específica aplicable al caso en cuestión ¿Existe una regla específica aplicable a la deducción materia de análisis? NO Procede la deducción DEDUCCIONES LIMITADAS Intereses Int. Exonerados Vinculados Gastos de Representación 0.5% Ing. Brutos / Tope 40 UIT Gastos Recreativos 0.5% Ing. Brutos / Tope 40 UIT Gastos de Capacitación 5 % gtos. deducidos en ejercic. Depreciación Edif.: 3% / Otros: Límite Tabla Vehículos Automotores Indispensable y permanente Administración: Límite Ingresos Directores 6% utilidad comercial Donaciones y Liberalidades Regla General: Prohibido Exc.: 10% Renta Neta Imponible DEDUCCIONES LIMITADAS Viajes y Viáticos Viajes: Indispensable Viáticos: doble Gobierno Boletas de Venta de sujetos RUS 6% factura Reg. Compras 200 UIT DEDUCCIONES CONDICIONADAS Mermas, desmedros y faltantes Mermas: Informe Técnico Desmedro: Destrucción Notario Faltante: Inventario Remuneraciones Acc. y parientes Probar trabajo / Valor de mercado Rentas 2a., 4a. y 5a. Pago o retención Provisiones y Castigos Sistema Financiero: SBS y MEF Prov. Cob. Dudosa: Motivo Rgto. y registro Castigo: Previa provisión y causal Rgto. Pérdidas y Delito Probanza judicial o sustento. No basta denuncia policial Premios Constancia Notarial Bienes y Servicios SPOT Gastos del Exterior Realizar la detracción antes de una Notificación de la SUNAT Probar relación con fte. peruana / C/P normas del país más req. mínimos DEDUCCIONES PROHIBIDAS Gastos personales Accionistas y dirección Impuesto a la Renta Propio y de terceros / excepción: Intereses no Domicilliados Multas y sanciones Impuestas por S.Púb. Nacional Intangibles Dur. Ilimitada: no deducible Dur. Limitada: ejerc. o amortización Lugares de baja o nula imposición Proveedores de servicios a residentes o pagos a través de lugares de baja o nula imposición Intereses de deudas Inc. a) Art 37° LIR e Inc. a) Art. 21° RLIR ¾ Serán deducibles: Los intereses de deudas y gastos originados por su constitución, renovación o cancelación, sólo en la parte que exceda al monto de los ingresos por intereses exonerados. ¾ Los intereses de fraccionamientos conforme al Código Tributario. ¾ Los intereses de endeudamientos con partes vinculadas, sólo serán deducibles aquellos intereses que no excedan el monto máximo de endeudamiento, el cual se determinará aplicando un coeficiente de 3 al patrimonio neto del contribuyente al cierre del ejercicio anterior. otorgados Intereses de deudas Inc. a) Art 37° LIR e Inc. a) Art. 21° RLIR Primer Caso Segundo Caso Gtos. por int. mayores a los ing. por int. Exonerados Gtos. por int. menores a los ing. por int.exonerados Cuenta 67 – Cargas Financieras Intereses de deudas por préstamos 39,362 2,520 (A) Total gastos por intereses 39,362 2,520 Cuenta 77 - Ingresos Financieros Intereses por cuentas por Cob. Com. 3,842 2,346 (B) Intereses exonerados por depósitos a plazo fijo en un banco 1,956 4,810 5,798 37,406 7,156 0 1,956 2,520 Concepto Total Ingresos Financieros (C) Monto deducible: A - B (*) Monto no deducible: ( A ) - ( C ) (*) Será deducible el monto de los gastos por intereses que exceda al de los ingresos por Intereses exonerados Intereses de deudas Inc. a) Art 37° LIR e Inc. a) Art. 21° RLIR ¾ RTF 5402-4-2010: son deducibles los intereses de deudas … siempre que cumplan con el Principio de Causalidad (adquisición de bienes o servicios vinculados con la obtención o producción de rentas gravadas en el país o mantenimiento de la fuente productora), considerando los criterios de proporcionalidad y razonabilidad, atendiendo a la naturaleza de las operaciones realizadas por cada contribuyente. ¾ RTF 7476-3-2009: los gastos financieros deben sustentarse no sólo con la anotación en los registros contables, sino con información sustentatoria y/o análisis como el flujo de caja que permitan examinar la vinculación de los préstamos con la obtención de rentas gravadas o mantenimiento de la fuente productora. Intereses de deudas Inc. a) Art 37° LIR e Inc. a) Art. 21° RLIR ¾ RTF 261-1-2007: los gastos financieros originados por un crédito bancario que fluyen a la empresa pueden dar cobertura a otro crédito de la misma naturaleza a través de operaciones de refinanciamiento, y si obedecen al ejercicio normal del negocio se encuentran en relación con el mantenimiento de la fuente productora de renta. ¾ RTF 4757-2-2005: la adquisición de acciones de otras empresas pueden obedecer a estrategias financieras y/u operativas, distintas a la mera obtención de dividendos. Así, la inversión en acciones de otras empresas, mientras forme parte del activo de la empresa, puede generar diversos beneficios económicos que coadyuven al mantenimiento de la fuente o generación de rentas gravadas, por lo que los gastos incurridos sí cumplen con el principio de Causalidad. Tributos Inc. b) Art 37° LIR ¾ Son deducibles los tributos que recaen sobre bienes o actividades productoras de rentas gravadas. ¾ Esta deducción de gastos debe ser entendida como referida a los tributos que paga el contribuyente y que no son susceptibles de ser trasladados o que forman parte del costo de la adquisición de los bienes. ¾ Serán deducibles por ejemplo: el ITAN, el ITF, el impuesto Predial, las tasas (arbitrios, contribuciones y licencias). 13 Prima de seguro 2do párrafo Inc. c) Art. 37º LIR e Inc. b) Art. 21º RLIR ¾ Primas de seguro que cubran riesgos sobre operaciones, servicios y bienes productores de rentas gravadas, así como las de accidentes de trabajo de su personal y lucro cesante. ¾ Tratándose de personas naturales esta deducción sólo se aceptará hasta el 30% de la prima respectiva cuando la casa de propiedad del contribuyente sea utilizada parcialmente como oficina. Veamos el ejemplo: 14 Prima de seguro 2do párrafo Inc. c) Art. 37º LIR e Inc. b) Art. 21º RLIR Un contribuyente, ha registrado en sus libros contables la suma de S/. 5,600 como gasto del ejercicio, monto correspondiente a las primas de seguro contra incendio del inmueble ubicado en calle Junín 478 - Surquillo, lugar donde funciona su empresa, además de ser utilizada como casa-habitación. Concepto Monto cargado a gastos del ejercicio Límite (30% de S/. 5,600) Adición por exceso de primas cargadas a gastos S/. 5,600 - 1,680 3,920 Prima de seguro 2do párrafo Inc. c) Art. 37º LIR e Inc. b) Art. 21º RLIR ¾ ¾ RTF 5576-3-2009: en aplicación del Principio del Devengado los pagos efectuados en un ejercicio por pólizas de seguro cuya cobertura abarca hasta el ejercicio siguiente, sólo podrán ser considerados como gasto en la parte correspondiente a la cobertura del período comprendido entre la vigencia del contrato y el 31 de diciembre del ejercicio. RTF 11869-1-2008: son deducibles los gastos por pólizas de seguro cuando cubran los riesgos relativos a las pérdidas de bienes arrendados en virtud de los cuales se produce la renta gravada. 16 Pérdidas Extraordinarias Inc. d) Art. 37° LIR ¾ Son deducibles las pérdidas extraordinarias que se produzcan por caso fortuito o fuerza mayor en los bienes productores de renta gravada o por delitos cometidos en perjuicio del contribuyente por sus dependientes o terceros, en la parte que tales pérdidas no resulten cubiertas por indemnizaciones o seguros. ¾ En el caso de delitos, debe haberse probado la realización del ilícito con la denuncia y el proceso judicial correspondiente o debe acreditarse la imposibilidad de ejercitar la acción judicial correspondiente (cuando se ha verificado la comisión del delito, pero no se ha determinado a los autores). Pérdidas Extraordinarias Inc. d) Art. 37° LIR ¾ ¾ RTF 6690-2-2010: para acreditar la baja del activo fijo, no sólo se debe presentar la denuncia policial en la que no se especifica la propiedad del bien, más aún si el hecho delictuoso habría ocurrido en un lugar que no corresponda a su domicilio fiscal o establecimiento anexo. RTF 6972-4-2004: la pérdida de mercadería por la caída precipitada de ésta del almacén, no constituye caso fortuito, toda vez que dicha situación era previsible dado lo inapropiado del local, la inexperiencia en el manejo de cajas y el desnivel del terreno. Gastos de Cobranza Inc. e) Art. 37° LIR ¾ Son deducibles para efectos de la determinación del impuesto, los gastos de cobranza de rentas gravadas. ¾ Estos gastos deberán estar orientados a todos aquellos desembolsos efectuados por la empresa para la realizar cobranzas relacionadas con el negocio y que, además, sean gastos de cobranza de rentas gravadas; en ese sentido, debe excluirse los gastos relacionados con ingresos no gravados. 19 Depreciaciones Inc. f) Art. 37º LIR e Inc. i) Art. 22º RLIR ¾ ¾ ¾ ¾ La depreciación es de computo anual: no se aceptan depreciaciones de ejercicios anteriores Edificios y construcciones: 5% anual (Fijo; los demás bienes con porcentajes reglamentarios, NO NECESITA ESTAR CONTABILIZADA). No se incluye comisiones de vinculadas Son de 2 clases: z Depreciación Física (desgaste); relacionada con el uso y el deterioro de un activo a medida que pasa el tiempo. z Depreciación funcional (obsolescencia); incapacidad del activo para producir eficientemente. Ya no existe demanda por el producto del activo depreciable. Es posible adquirir un nuevo activo que puede realizar la misma función a un costo menor. Depreciaciones Inc. f) Art. 37º LIR e Inc. i) Art. 22º RLIR Bienes Porcentaje Máximo de Depreciación Anual 1. Ganado de trabajo y reproducción; redes de pesca 25% 2. Vehículos de transporte terrestre (excepto ferrocarriles y hornos en general 20% 3. Maquinaria y equipo utilizados por las actividades minera, petrolera y de construcción; excepto muebles, enseres y equipos de oficina. 20% 4. Equipos de procesamiento de datos. 25% 5. Maquinaria y equipo adquirido a partir 01.01.91. 10% 6. Otros bienes del activo fijo 10% 21 Depreciaciones Inc. f) Art. 37º LIR e Inc. i) Art. 22º RLIR ¾ ¾ INFORME 124-2010-SUNAT: definición de la expresión “edificaciones y construcciones”. INFORME 066-2006-SUNAT: no existe impedimento para que el contribuyente, en el curso del ejercicio, pueda cambiar la tasa de depreciación. En el supuesto que se determine técnicamente que las maquinarias van a tener diferentes vidas útiles es posible aplicar tasas diferentes de depreciación. Gastos de Organización y Preoperativos Inc. g) Art. 37º LIR e Inc. d) Art. 21º RLIR Tales como: Gastos de Organización Gastos Preoperativos iniciales Gastos Preoperativos organizados por la expansión de actividades de la empresa Intereses devengados durante el periodo Preoperativo. Comprenden tanto a los del periodo inicial como a los del periodo de expansión de las operaciones de la empresa Ante estos desembolsos se tienen dos opciones 1. Deducción en el primer ejercicio 2. Amortización en 10 años Gastos Recreativos Último párrafo del inciso ll) Art. 37° LIR ¾ Deducible máximo: 0.5% de los ingresos netos del ejercicio, con tope de 40 UIT. Ingreso Neto: Ingresos brutos, menos, devoluciones, bonificaciones, descuentos y demás conceptos similares de acuerdo a la plaza. ¾ Generalidad, todos los trabajadores tendrán la posibilidad de participar de los agasajos y obsequios. 24 Gastos Recreativos Último párrafo del inciso ll) Art. 37° LIR Ejemplo: ¾ La empresa confecciones La Tela SAA, ha realizado gastos recreativos para sus trabajadores con ocasión del Día del Trabajo, Navidad y Año Nuevo por la suma de S/. 12,420. ¾ En el ejercicio 2010, la empresa tiene registrado ingresos netos por S/. 2’386,468. 25 Gastos Recreativos Último párrafo del inciso ll) Art. 37° LIR Concepto Ingresos netos del ejercicio 2010 S/. 2’386,468 Gastos recreativos contabilizados 12,420 Es deducible el importe que resulte menor entre: El 0.5% de los ingresos netos de: S/. 2’386,468 X 0.5 % = S/. 11,932 ó 40 UIT = 40 X 3,600 = S/. 144,000 11,932 Adición por exceso de gastos recreativos 488 26 Remuneración del Directorio Inc. m) Art. 37° LIR e Inc. l) Art. 21° RLIR ¾ ¾ ¾ Serán deducibles sólo en la parte que en conjunto no exceda del 6% de la utilidad comercial del ejercicio antes del Impuesto a la Renta. Ejemplo: Una empresa, obtuvo una utilidad comercial según Balance General al 31.12.2010 de S/. 1´986,320. Ha registrado como gastos de administración las remuneraciones de los directores de la empresa por un monto de S/. 134,218 27 Remuneración del Directorio Inc. m) Art. 37° LIR e Inc. l) Art. 21° RLIR Concepto Utilidad Contable según Balance al 31.12.2010 (+) Remuneraciones de directores cargadas a gastos de administración Total Utilidad Remuneraciones de directores cargadas a gasto (-) Deducción aceptable como gasto: 6 % de S/. 2’120,538 Adición por exceso de remuneración de directores S/. 1’986,320 134,218 2’120,538 134,218 -127,232 6,986 28 Gastos de Representación Inc. q) Art. 37° LIR e Inc. m) Art. 21° RLIR ¾ Finalidad: Mantener o posicionar el nombre o los productos de la empresa frente a sus clientes (Almuerzos, agasajos u obsequios) ¾ Regla Esencial: Comprobante de pago => fehaciencia ¾ Causalidad y proporcionalidad con las rentas gravadas ¾ Gasto con límite: Parte que no exceda del 0.5% de los ingresos brutos, con tope máximo de 40 UIT 29 Gastos de Representación Inc. q) Art. 37° LIR e30Inc. m) Art. 21° RLIR ¾ Finalidad: Mantener o posicionar el nombre o los productos de la empresa frente a sus clientes (Almuerzos, agasajos u obsequios) ¾ Regla Esencial: Comprobante de pago => fehaciencia ¾ Causalidad y proporcionalidad con las rentas gravadas ¾ Gasto con límite: Parte que no exceda del 0.5% de los ingresos brutos, con tope máximo de 40 UIT Almuerzos, cenas? z Cuentas de bares? z z Licores? z SI, siempre y cuando haya: Motivación Vinculación Entrega efectiva Identificación del cliente Gastos de Representación Inc. q) Art. 37° LIR e Inc. m) Art. 21° RLIR Ejemplo: ¾ Se presentan dos casos de gastos de representación con los siguientes datos: Concepto Ingresos brutos del ejercicio: Caso Nº 01 Caso Nº 02 28’442,538 33’898,462 -265,292 -487,320 (=) Ingresos Brutos Netos 28’177,246 33’411,142 (+) Otros ingresos gravados 200,773 645,348 (-) Descuentos, rebajas y bonificaciones concedidas Total Ingresos Brutos del ejercicio 2011 28’378,019 34’056,490 31 Gastos de Representación Inc. q) Art. 37° LIR e Inc. m) Art. 21° RLIR Concepto Gastos de representación contabilizados que afecta a resultados Caso Nº 01 146,122 Caso Nº 02 146,122 (-) Gasto máximo deducible: El importe que resulte menor entre: Caso1: 0.5% de los ingresos brutos: 0.5% x 28’378,019 = 141,890 Con límite de 40 UIT: 40 x 3,600 = 144,000 -141,890 Caso 2: 0.5 % de los ingresos brutos: 0.5% x 34’056,490 = 170,282 Con límite de 40 UIT: 40 x 3,600 = 144,000 Adición por exceso de gastos de representación -144,000 4,232 4,122 32 Gastos de Representación Inc. q) Art. 37° LIR e33Inc. m) Art. 21° RLIR ¾ RTF 4967-1-2010: el principal elemento diferenciador entre los gastos de representación y los gastos de publicidad está constituida por el hecho que los últimos son erogaciones dirigidas a “la masa de consumidores reales o potenciales” y no el elemento meramente promocional. ¾ RTF 3321-4-2010: califican como gastos de representación (con el respectivo límite) los gastos incurridos por las visitas a fábrica de clientes de distribuidoras (vendedores minoristas, detallistas, etc.); no son gastos de representación las visitas a fábrica de instituciones tales como entidades u organizaciones sociales, gremiales, etc. Gastos de Representación Inc. q) Art. 37° LIR e34Inc. m) Art. 21° RLIR ¾ RTF 3964-1-2006: para que los pagos efectuados por cuotas de afiliación a asociaciones, clubes o instituciones de diversos funcionarios o directivos tengan carácter de gastos de representación, debe acreditarse que resulta indispensable para realizar contactos con clientes potenciales o reales la permanencia a las citadas instituciones pues de lo contrario se convierte en una ventaja patrimonial para los trabajadores. Gastos de Vehículos Inc. w) Art. 37° LIR e Inc. r) Art. 21° RLIR ¾ ¾ ¾ Gasto limitado en función al giro del negocio. Tratándose de vehículos de las categorías A2, A3 y A4, los gastos que resulten estrictamente indispensables y se apliquen en forma permanente para el desarrollo de las actividades propias del giro del negocio o empresa: z Cesión en uso (arrendamiento, leasing, otros) z Funcionamiento (combustible, mantenimiento, seguros, reparación) z Depreciación por desgaste. Categorías según Inc. r) Art. 21º RLIR: A2 => De 1,051 a 1,500 cc. A3 => De 1,501 a 2,000 cc. A4 => Más de 2,000 cc. 35 Gastos de Vehículos Inc. w) Art. 37° LIR e Inc. r) Art. 21° RLIR ¾ También, son deducibles los gastos por vehículos asignados a la dirección, representación y administración de la empresa, previa identificación, en función a indicadores tales como: % = Ingresos Netos Anuales Vehículos Hasta 3,200 UIT 1 Hasta 16,100 UIT 2 Hasta 21,200 UIT 3 Hasta 32,300 UIT 4 Más de 32,300 UIT 5 Nº de vehículos con derecho a deducción (según tabla) Nº total de vehículos propiedad y/o posesión empresa x 100 36 Gastos de Vehículos Inc. w) Art. 37° LIR e Inc. r) Art. 21° RLIR ¾ Ejemplo: Una empresa presenta la siguiente información de vehículos que posee, los mismos que se encuentran asignados a actividades de dirección, representación y administración; el detalle de gastos por cesión en uso y funcionamiento de vehículos, es el siguiente: Datos del Vehículo Placa Categoría Destino BIW771 CGS203 APG221 PGC149 RRG289 A2 A2 A3 A3 A4 Administración Administración Representación Representación Representación Gasto Total Gasto del ejercicio 4,124 4,862 3,894 5,750 5,686 24,316 37 Gastos de Vehículos Inc. w) Art. 37° LIR e Inc. r) Art. 21° RLIR Concepto Ingresos netos del ejercicio S/. 45’346,892 Total vehículos de propiedad o en posesión de empresa (A) 5 Nº máximo de vehículos que dan derecho a deducir según tabla (B) 2 Determinación del monto deducible Gastos de los vehículos de placas CGS203 y PGC149 declarados por empresa (C) Determinación del máximo deducible (D): • Porcentaje de deducción máxima: (A/B) x 100 • Total gastos por cesión en uso y/o funcionamiento de los vehículos de las categorías A2, A3 y A4 asignados a actividades de dirección, representación y administración • Máximo deducible: 40% de 24,316 Monto deducible: el que resulte menor entre (C) y (D) Adición por exceso de gastos (24,316 – 9,726) 10,612 40% 24,316 9,726 9,726 38 14,500 Gastos de Vehículos Inc. w) Art. 37° LIR e Inc. r) Art. 21° RLIR ¾ ¾ RTF 10447-1-2011: para que los gastos de combustible vinculados con determinados vehículos sean deducibles, el contribuyente debe acreditar la necesidad del uso de tales bienes en el desarrollo de sus actividades y que el combustible adquirido haya sido destinado a tales unidades. RTF 10443-1-2011: no es necesario que los vehículos se encuentren registrados en el activo de la empresa o sean de su propiedad, para que los gastos vinculados con tales vehículos sean deducibles, sino la acreditación del uso de tales bienes en el desarrollo de sus actividades. 39 Deducción adicional remuneración de personas con discapacidad Inc. z) Art. 37º LIR e Inc. x) Art. 21 RLIR ¾ Cuando se empleen personas con discapacidad, tendrán derecho a una deducción adicional sobre las remuneraciones que se paguen a dichas personas, en un porcentaje fijado en concordancia con lo dispuesto en el artículo 35° de la Ley Nº 27050- Ley General de la Persona con Discapacidad. ¾ El generador de rentas de tercera categoría deberá acreditar la condición de discapacidad del trabajador con el certificado correspondiente que aquel le presente, emitido por el Ministerio de Salud, de Defensa y del Interior a través de sus centros hospitalarios y por el ESSALUD. 40 Deducción adicional remuneración de personas con discapacidad Inc. z) Art. 37º LIR e Inc. x) Art. 21 RLIR ¾ El empleador deberá conservar una copia del citado certificado de discapacidad legalizado por notario, durante el plazo de prescripción. El porcentaje de deducción adicional será el siguiente: Porcentaje de personas con discapacidad que laboran para el generador de rentas de tercera categoría calculado sobre el total de trabajadores Porcentaje de deducción adicional aplicable a las remuneraciones pagadas por cada persona con discapacidad Hasta 30% 50% Más de 30% 80% 41 Gastos con Boletas y/o ticket Contribuyentes Nuevo RUS Penúltimo párrafo Art. 37º y El límite estará en función del importe total, incluidos los impuestos, de los comprobantes de pago que otorgan derecho a deducir gasto o costo para efectos tributarios que se encuentren anotados en el Registro de Compras, considerando los siguientes límites: Contribuyentes Porcentaje sobre el importe total de los comprobantes que otorgan derecho a deducir costo o gasto Máximo a deducir en cada caso Ley 27360 Promoción Sector Agrario Todos los demás 10% 6% 200 UIT 200 UIT 42 Gastos con Boletas y/o ticket de contribuyentes Nuevo RUS Penúltimo párrafo Art. 37º ¾ Tenemos a una empresa con los siguientes datos: Concepto Gasto y/o Costo sustentado con Boleta de Venta y/o Ticket Emitidas por sujetos del NRUS Emitidas por otros sujetos 36,864 3,600 Total S/. 40,464 (-) Máximo deducible: 6%de S/. 540,300 = 32,418 (32,418) 0 (32,418) 200 UIT = 200 x 3,600 = 720,000 Adición por exceso de gastos 4,446 Importe total de comprobantes de pago que otorgan derecho a deducir gasto o costo anotados en el Registro de Compras: 3,600 8,046 540,300 43 Gastos no Deducibles 44 Gastos Personales Inc. a) Art. 44 LIR ¾ Explícitamente la LIR señala que, los gastos de sustento del contribuyente y sus familiares no son gastos deducibles. ¾ Es evidente que estos gastos no cumplen con el principio de causalidad, ya que el gasto personal y de sustento del contribuyente debe ser siempre asumido por el propio contribuyente. En la mayoría de los casos en que se presentan gastos personales y de sustento del contribuyente asumidos por la empresa, se da en el supuesto de empresas unipersonales en los que el titular utiliza los ingresos de la empresa para sus gastos personales de alimentación, vivienda, educación, etc. 45 Impuesto a la Renta Inc. b) Art. 44 ¾ El impuesto, es una prestación tributaria obligatoria cuya finalidad es el sostenimiento de las cargas y/o obligaciones del Estado ¾ Por lo tanto, carecería de sentido permitir la deducción del impuesto a la renta, ya que lo que ingresaría por recaudación de este impuesto por un lado, se estaría deduciendo como gasto por el otro. 46 Sanciones Inc. c) Art. 44 ¾ Multas, recargos, intereses moratorios, y en general, sanciones aplicadas por el Sector Público Nacional 47 Donaciones Inc. d) Art. 44 ¾ Las donaciones y cualquier acto de liberalidad en dinero o en especie. ¾ Salvo los gastos por concepto de donaciones otorgadas a favor de entidades y dependencias del Sector Público Nacional, excepto las empresas, y a entidades sin fines de lucro cuyo objeto social comprenda alguno de los fines contemplados en el Inc. x) Art. 37° LIR. 48 Donaciones Inc. d) Art. 44 ¾ RTF 11129-4-2007: los actos de liberalidad pueden ser actos de beneficencia (donación) y actos desinteresados, en el que un contribuyente se despoja de una parte de su patrimonio para otorgárselo gratuitamente a terceros, sin que en su realización exista una motivación empresarial. 49 Inversiones en Mejoras Inc. e) Art. 44 ¾ Las sumas invertidas en la adquisición de bienes o mejoras de carácter permanente. ¾ Siempre que el costo de los bienes adquiridos no supere ¼ UIT, en caso contrario, se puede cargar al gasto, salvo que el bien forme parte de un equipo o conjunto necesario para su funcionamiento. 50 Inversiones en Mejoras Inc. e) Art. 44 ¾ RTF 12387-3-2008: El elemento que permite distinguir si un desembolso relacionado a un bien del activo fijo preexistente constituye un gasto por mantenimiento o reparación o una mejora de carácter permanente, es el beneficio obtenido con relación al rendimiento estándar originalmente proyectado. Así, si el desembolso origina un rendimiento mayor, deberá reconocerse como activo, pues acompañará toda la vida útil al bien, en cambio si el desembolso simplemente repone o mantienen su rendimiento original, entonces deberá reconocerse como un gasto del ejercicio. Reservas o Provisiones no Admitidas Inc. f) Art. 44 ¾ Asignaciones destinadas a la constitución de reservas o provisiones no admitidas. ¾ Provisión para fluctuación valores ¾ Provisión para desvalorización de existencias. 52 Reservas o Provisiones no Admitidas Inc. f) Art. 44 ¾ RTF 7045-4-2007: la provisión para pérdidas de litigios por procesos judiciales, sustentadas en un informe de parte, no es deducible para la determinación del IR. 53 Amortización de Intangibles Inc. g) Art. 44 ¾ Amortización de llaves, marcas, patentes, procedimientos de fabricación, juanillos y otros activos intangibles similares. ¾ El monto pagado por intangible de duración limitada (software) puede cargarse como gasto en el ejercicio de su adquisición o amortizarse proporcionalmente en el plazo de 10 años. 54 Amortización de Intangibles Inc. g) Art. 44 ¾ ¾ RTF 1930-5-2010: nuestra legislación adopta como regla general que los activos intangibles no constituyen gastos deducibles. No obstante ello, de manera excepcional, contempla la posibilidad de que sean deducibles en un solo ejercicio o amortizados en 10 años, siempre que se cumpla con dos supuestos, que exista “un precio pagado” y que se trate de “intangibles de duración limitada”. RTF 591-4-2008: un estudio técnico económico para participar en una licitación de obra constituye un gasto preoperativo y se registra como activo diferido; sin embargo, si la licitación no llega a ejecutarse deberá deducirse como gasto 55 Comisiones Mercantiles Inc. h) Art. 44 ¾ La LIR establece un limite a la deducción de las comisiones mercantiles originadas en el exterior, señalando que el exceso no será deducible. ¾ Este limite será el precio usual que se abone por dichas comisiones en el país donde estas se originen, este hecho genera incertidumbre, pues, decir que se aplica lo que usualmente se abona por dichas comisiones deja abierta la posibilidad a la Administración para la comisión de arbitrariedades, pues tampoco se establece un método para determinar dicho limite. 56 Gastos sustentados en CP que no cumplen requisitos mínimos. Inc. j) Art. 44 ¾ DIRECTIVA 009-2000/SUNAT El principio de Causalidad debe sustentarse, entre otras consideraciones, en base a los siguientes criterios: z Comprobantes de Pago debidamente emitidos z Otros documentos que acrediten fehacientemente el destino del gasto z Proporcionalidad de los gastos, es decir, su correspondencia con el volumen de las operaciones del negocio. 57 IGV, IPM e ISC que gravan el Retiro de Bienes. Inc. k) Art. 44 ¾ De acuerdo a la Ley del IGV, el retiro es considerado como una venta de bien mueble, es decir una operación gravada. Se entiende por retiro: z El retiro de bienes muebles que efectúe el propietario, socio o titular de la empresa, o la empresa misma para transferir a terceros; z El autoconsumo, y z Casos especiales tales como la extinción de la propiedad por destrucción del bien (merma) o la imposibilidad de su consumo (desmedro). ¾ Es así, que el retiro al ser considerado una venta no podrían deducirse los tributos relacionados con esta, pues se estaría desgravando una operación que la ley establece que debe estar gravada. 58 Revaluaciones Voluntarias Inc. l) Art. 44 ¾ El mayor valor resultante de las revaluaciones voluntarias que se hubiera efectuado no dará lugar a modificaciones en el costo computable ni en la vida útil de los bienes, tampoco será considerado para el cálculo de la depreciación. ¾ En el caso de reorganización de sociedades o empresas se debe tomar en cuenta lo señalado en el artículo 104° y la Décimo Quinta Disposición Transitoria y Final de la Ley, así como en el artículo 69° del Reglamento. 59 ¡¡¡ GRACIAS !!! E-Mail: [email protected] Telf.: 462-4754 http://circulotributario.blogspot.com Cel. : 997-375-474