Políticas anticíclicas en Argentina. Un análisis comparado de su

Anuncio

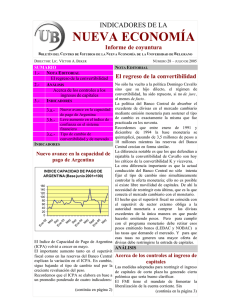

Políticas anticíclicas en Argentina. Un análisis comparado de su implementación bajo el régimen de Convertibilidad y de Tipo de Cambio Industrial Competitivo. Andrés Asiain1 y Agustín Crivelli2 1) Introducción Este trabajo tiene por finalidad la comparación de los mecanismos de funcionamiento y sus efectos sobre la economía, de las políticas anticíclicas que han sido implementadas en la Argentina durante el régimen de Convertibilidad y en el actual régimen de Tipo de Cambio Industrial Competitivo. A tal fin, el trabajo se encuentra estructurado de la siguiente manera. En el apartado siguiente, el segundo, se revisa sucintamente la puesta en marcha y el funcionamiento del régimen de convertibilidad, pasando luego a examinar el impacto sobre la economía argentina y las medidas de política anticíclicas instrumentadas frente a las crisis económicas de México (1995), el Sudeste Asiático (1997), Rusia (1998), Brasil (1999) y durante los últimos años del gobierno de De La Rúa hasta el fin de la convertibilidad. Finalmente, en el mismo apartado se analizan los costos y límites de las políticas anticíclicas implementadas bajo el régimen de convertibilidad. En el tercer apartado se describen los ejes principales de funcionamiento del actual régimen de Tipo de Cambio Industrial Competitivo, haciendo especial referencia a las políticas implementadas relativas al fortalecimiento del mercado interno y el aumento del nivel de independencia financiera externa. Asimismo se revisan las políticas anticíclicas implementadas por el gobierno argentino para hacer frente a los efectos de la crisis financiera internacional de 2008-2009. Por último, en el cuarto apartado se exponen las conclusiones. 2) La Convertibilidad En los primeros meses de gestión de Carlos Menem se sucedió un rebrote hiperinflacionario que fue temporalmente controlado con medidas draconianas que implicaron el canje compulsivo de los depósitos bancarios por bonos públicos a 10 años (Bonex 89) y un severo ajuste fiscal que secaría de dinero la economía y la hundiría en una grave recesión. La precaria estabilidad lograda a costa de una profunda parálisis económica fue seguida de un nuevo plan de estabilización que tomó elementos de experiencias anteriores, especialmente del plan Austral y de la “tablita cambiaria” de finales de los setenta. Del primero tomó el enfoque de una política de shock, en lugar de posturas gradualistas, para dar fin a los elementos inerciales de la inflación. Como en la experiencia de junio de 1985, se modificó el signo monetario, reemplazándose esta vez los australes por el 1 Lic. en Economía, FCE-UBA. Docente de las materias “Crecimiento Económico”, “Dinero, Crédito y Bancos”, e “Historia del Pensamiento Económico” de la FCE-UBA. Investigador del Centro de Estudios Económicos y Monitoreo de las Políticas Públicas (CEMOP), de la Universidad Popular Madres de Plaza de Mayo. Miembro del Departamento de Economía Política y Sistema Mundial del Centro Cultural de la Cooperación. Integrante de la Cátedra Nacional de Economía “Arturo Jauretche”. 2 Lic. en Economía, FCE-UBA. Doctorando en Economía (FCE-UBA). Docente de “Historia Argentina” de la FCS-UBA. Investigador del Instituto de Estudios Históricos, Económicos, Sociales e Internacionales (IDEHESI), UBA-CONICET, y del Centro de Estudios Económicos y Monitoreo de las Políticas Públicas (CEMOP), de la Universidad Popular Madres de Plaza de Mayo. Integrante de la Cátedra Nacional de Economía “Arturo Jauretche”. 1 peso en una paridad de 10.000 a 1. La ruptura de la inercia inflacionaria fue facilitada por la “dolarización” de la dinámica de los precios heredada de la hiperinflación. Así, el establecimiento de una paridad cambiaria fija ($1=U$1) implicó fijar los precios nominales. La estabilización de precios utilizando como “ancla nominal” al tipo de cambio no fue la única similitud entre el programa de Cavallo y la “tablita” de Martínez de Hoz. Nuevamente, la conexión entre la cotización de la divisa y la formación de precios industriales fue reforzada a través de la rebaja de los aranceles a la importación. También esta vez, la consecuencia inmediata fue un importante retraso cambiario que sería sostenido en base al ingreso de capitales del exterior. Mantener la pauta cambiaria en el mediano plazo requirió superar la crisis de las cuentas externas que caracterizó los años ochenta. Para ello se reestructuró la deuda externa en el marco del lanzamiento del plan Brady3 en la región y se comenzó un amplio proceso de privatizaciones que tuvo como destinatarios privilegiados a la banca acreedora norteamericana junto a capitales europeos con capacidad de gestión operativa. El respaldo del gobierno de los EEUU y de los organismos financieros internacionales y la política local de total desregulación de los movimientos de capitales, terminaron de crear el “clima de confianza” de los mercados financieros en nuestro país que pasaría a ser considerado un “mercado emergente” con excelentes oportunidades de negocios para los inversores globales. Los primeros resultados del plan fueron sumamente alentadores. La inflación mensual promedio del primer año de convertibilidad fue de apenas el 1,4%. De la mano de fuertes inversiones externas y de la expansión del consumo facilitada por el incremento en el valor real de los ingresos de la población (a causa de la estabilidad de los precios y la apreciación real del peso), la actividad económica se expandió en casi un 10% en 1992 y un 6% los dos años siguientes. Pero la fragilidad del esquema económico se haría pronto evidente, cuando un lejano suceso sin aparente vinculación con el funcionamiento de la economía argentina, pondría el mantenimiento de la convertibilidad al borde del abismo. 2.1 La crisis del Tequila El menemismo fue la versión criolla de un proceso mucho más amplio de administraciones neoliberales, que dominaron gran parte del globo tras el derrumbe de la Unión Soviética. En América Latina, la aceptación de la agenda liberal fue impuesta como una condición para dejar atrás el permanente estrangulamiento económico que generaba el pago de la deuda externa. Bajo el nombre de “consenso de Washington”, diversos gobiernos implementaron una serie de medidas que se centraban en la venta de empresas públicas a capitales externos y la apertura comercial y financiera, accediendo de esta manera, a la renegociación de los pagos externos en el marco del plan Brady. En México, la administración de Carlos Salinas de Gortari (1988-1994) fue la encargada aplicar el programa neoliberal. Se abrazó el libre comercio mediante el ingreso al 3 El plan Brady fue una refinanciación de la deuda externa pública aplicada en varios países de América Latina, cuyo nombre remite al financista norteamericano Nicolás Brady. En Argentina se llevo adelante en diciembre de 1992 y entre las condiciones previas para acceder al refinanciamiento se acordó la capitalización de los bonos de la deuda pública, a su valor nominal, en la propiedad de las empresas del Estado. La posterior renegociación significó una pequeña quita y extensión de los plazos a cambio de retomar los pagos de la deuda (suspendidos desde marzo 1988) con un desembolso en efectivo, a modo de demostración del “ánimo de pago”. El resultado más relevante fue la transformación de la deuda con la banca extranjera en nuevos títulos a manos de tenedores anónimos y dispersos, con lo que se dificulta la investigación del origen fraudulento de la deuda externa durante la dictadura militar que se llevaba a cabo en la denominada “Causa Olmos” (al respecto consultar Olmos, 1989). 2 NAFTA4, se vendieron más de 1.000 empresas públicas al capital extranjero y se fomentó el ingreso de capitales de corto plazo. Las divisas que ingresaban por esos motivos permitieron mantener un elevado valor del peso mexicano, pese al abultado déficit de cuenta corriente. El flujo de inversiones externas y el incremento del valor real de los ingresos de los mexicanos, permitió un auge económico similar al de los primeros años de la convertibilidad argentina. Pero, a lo largo de 1994, el alza de casi 4 puntos de la tasa de rendimiento de los bonos del tesoro de EEUU modificó las decisiones de portafolio de los grandes fondos de especulación internacional. Los inversores extranjeros emprendieron el regreso a casa y, en diciembre de ese año, la devaluación del peso mexicano fue inevitable5. La caída de México desató temor en los especuladores internacionales que acentuaron su política de “volar hacia la calidad”, eufemismo mediante el cual en la jerga financiera se denomina a la venta de bonos públicos y otros papeles de países de la periferia considerados riesgosos y la compra de bonos del tesoro de EEUU y otros activos considerados más seguros. La fuga hacia el dólar se sintió también en la Argentina. La crisis del tequila se tradujo en una paralización de los gastos empujando la economía a la recesión acentuando el desempleo que alcanzó al 18,4% de la población activa6. Entre diciembre y mayo se produjo un proceso de retiro de depósitos del sistema financiero local, equivalente a un 15% del total, y una compra de activos externos que se comió el 37% de las reservas internacionales acumuladas en los años previos. La corrida comenzó a menguar al conocerse que las instituciones financieras bajo la órbita de los EEUU se comprometían con la estabilización del peso mexicano7, y lograrse un acuerdo con el FMI, el 10 de marzo de 1995, por el cual Argentina acepta ser monitoreada por el organismo y recibe, en cambio, acceso a créditos por u$s 7.000 millones. Para finales de año, la economía real mostraba los primeros síntomas de que la crisis comenzaba a superarse. A parir de allí, un nuevo flujo de capitales privados externos dirigido a la adquisición de empresas locales (esta vez, mayoritariamente empresas privadas) permitiría el inicio de un nuevo auge que duraría hasta que un nuevo acontecimiento lejano revirtió el humor de los mercados financieros mundiales. La experiencia del Tequila mostraría las características que tendrían las políticas anticíclicas bajo el régimen de convertibilidad. El régimen imponía como precondición para la expansión económica, el ingreso de capitales externos que garantizara el 4 El Tratado de Libre Comercio de América del Norte (NAFTA, por sus siglas en inglés) es un acuerdo de rebaja de aranceles a las importaciones, legislación de patentes y otras regulaciones favorable a los capitales externos, firmado por EEUU, México y Canadá. 5 Sobre las causas que desataron la crisis del tequila, casi todos los autores coinciden en señalar al financiamiento del déficit de cuenta corriente con ingreso de capitales de corto plazo como un esquema inviable en el mediano plazo. Respecto a las razones puntuales que desataron la salida de capitales en 1994, algunos apuntan a causas políticas internas como el alzamiento del Ejército Zapatista de Liberación Nacional. En cambio, otros como Thurow (1996), ponen el acento en los cambios en la política monetaria norteamericana: “Debido a las bajas tasas de interés bancario destinadas a combatir la recesión 1990-91, cientos de millones de dólares pasaron de las cuentas de ahorro norteamericanas a los fondos mutuales de más alto rendimiento. Pero para obtener mayor rendimiento, los gerentes de los fondos mutuales tenían que obtener más altas ganancias y con esa finalidad enviaban su dinero a México”. El alza de las tasas de interés de los bonos del tesoro de los EEUU (que pasó del 3,5 al 7,5% anual, entre enero de 1994 y enero de 1995), desató el regreso del dinero al sistema financiero del vecino del norte. 6 El desempleo ya venía creciendo pese al crecimiento de la economía, a causa de los despidos de empleados que acompañó el proceso de privatizaciones y la quiebra de la pequeña y mediana industrial que no pudo competir con la avalancha de productos importados que estimulaba el dólar barato y la rebaja de los aranceles. 7 Lograda enviando préstamos externos a ese país por un monto total cercano a los u$50 mil millones repartido entre el tesoro de EEUU, el FMI, el BIS y el Banco de Canadá. 3 financiamiento de la convertibilidad pese al déficit de cuenta corriente, y permitiera la expansión de la base monetaria local financiando el incremento de la demanda, especialmente, por la vía del crédito al consumo. Entonces, cuando los empresarios privados retiraban sus capitales de la economía local, el rol anticíclico del Estado era el de endeudarse en el exterior. Ello muestra que son falsas las aseveraciones de que en la Argentina de los noventa no se aplicaron políticas anticíclicas. En realidad dichos diagnósticos se basan en un concepto keynesiano de política anticíclica, propio de las economías desarrolladas de la post guerra. Sin embargo, en una economía cuyo ciclo está determinado por el movimiento del capital financiero internacional, el endeudamiento público externo en períodos de fuga del capital privado constituye una política anticíclica. El endeudamiento público externo cumplía una triple función: por el lado de las cuentas externas, fortalecía las reservas internacionales reduciendo las expectativas de una devaluación del peso; respecto al sistema financiero local, las menores expectativas de devaluación desincentivaban el retiro de los depósitos del sistema bancario y la amenaza de su quiebra, permitiendo disminuir la tasa de interés local8; por el lado fiscal, financiaba una ampliación del gasto publico como herramienta de reactivación económica en un contexto de baja recaudación impositiva producto de la recesión. 2.2 Asia, Rusia, Brasil Desde principios de los años noventa, varios países del sudeste asiático habían aceptado las recomendaciones del FMI, desregulando sus mercados financieros y permitiendo su apertura a los flujos externos de capital. El resultado fue un masivo ingreso de capitales que tuvo entre otros destinos, una gran especulación en valores inmobiliarios. Pese a que muchas de estas economías mantenían fuertes superávits comerciales y de presupuesto públicos, condiciones de “sound policy” según las concepciones de los economistas al servicio del poder financiero mundial, ello no constituía un reaseguro frente a una repentina reversión del flujo internacional de los capitales (Krugman, 1999). El estallido de la crisis se anuncia con la decisión de Tailandia de dejar flotar el tipo de cambio y el inmediato “efecto contagio” que pone en tela de juicio la viabilidad de los regímenes cambiarios de Filipinas, Malasia, Indonesia, los cuales respondieron devaluando sus monedas. El mundo comenzó a tomar conciencia de la gravedad de la crisis el 17 de octubre de 1997, cuando Taiwan deja de intervenir en el mercado cambiario y su moneda se deprecia. El 23 de ese mismo mes, se produce la caída de la bolsa de Hong Kong y 4 días más tarde (el 27 de Octubre) el índice Dow Jones cae un 7%, generando una ola de pánico en el resto del mundo. A ello le siguió un crash bancario en Japón (producto del cierre de dos importantes instituciones financieras el 17 y 24 de Noviembre) y la devaluación de Corea en los primeros días de Diciembre (Perez Andrich, 2001). La crisis asiática se expandió a la periferia mundial por dos caminos: el financiero, al inducir a los grandes especuladores globales a desprenderse de inversiones riesgosas entre los que clasifican la mayor parte de los bonos públicos y otros activos de los denominados “mercados emergentes”; el comercial, dado el impacto que produjo la 8 En el año 1995 cerraron 34 bancos entre bajas y fusiones, principalmente bancos cooperativos y mayoristas, y 6 entidades no bancarias. Se destaca que sólo cerró un banco provincial, sin embargo se inició un proceso de privatización o cierre de alrededor de 15 bancos provinciales (Arnauldo et al., 2003). La tasa de interés para los depósitos a plazo fijo que había pasado del 9% antes de la crisis hasta ubicarse en el 20% para los meses de enero y febrero de 1995, comenzó a disminuir hasta volver a ubicarse por debajo del 10% en el mes de agosto. 4 paralización de un polo industrial de la magnitud del asiático sobre la demanda esperada de materias primas y, por ende, sobre sus precios. Y el primero en sufrir las consecuencias fue el gigante ruso, que vio disminuir el valor de sus exportaciones petroleras a la vez que los mercados financieros se negaban a refinanciar su cuantiosa deuda externa. En agosto de 1998, Rusia declaraba la cesación de pagos de su deuda y su moneda sufría una fuerte devaluación. La incertidumbre financiera se trasladó luego a Latinoamérica y tuvo como centro a la economía del Brasil que presentaba moderados déficits de cuenta corriente combinados con importantes vencimientos de corto plazo en su deuda externa pública. El “vuelo hacia la calidad” de los especuladores dificultaba el refinanciamiento de su deuda y generaba una incesante pérdida de reservas. Ello se tradujo en un fuerte incremento en las tasa de interés de dicho país, lo que potenció aún más las dificultades fiscales, generándose de este modo una espiral de fuga de divisas - suba de tasas - mayor déficit fiscal que no pudo ser revertida rápidamente. Por otra parte, las incipientes tendencias recesivas que la economía brasileña venía evidenciando desde fines de 1997 se vieron confirmadas y profundizadas durante el transcurso del segundo semestre de 1998. El proceso culminó en la decisión del gobierno brasileño de ampliar la banda de flotación cambiaria el día 12 de enero de 1999 y de liberalizar posteriormente el tipo de cambio el día 15 del mismo mes, lo que llevó a una fuerte devaluación del real. 2.3 Una lenta agonía (1999-2001) El impacto de la crisis asiática, rusa y brasileña sobre la economía argentina se manifestó por varios canales. Por un lado, en el incremento de las tasas de financiamiento externo, aunque menor que en el caso del tequila. Pero el mayor impacto vino por el lado comercial, donde se combinó la baja del precio internacional de las materias que impulsó la parálisis asiática, las menores compras de un Brasil en recesión y la pérdida de competitividad –especialmente en bienes industriales- que significó la devaluación del real. De esta manera, la dependencia de un ingreso permanente de capitales externos para la supervivencia del sistema de la convertibilidad se agudizó. Pero, a su vez, la fuerte extranjerización de la economía producto de la venta de empresas públicas y privadas a capitales externo como forma de obtener divisas, había alcanzado un punto en el poco o nada quedaba por vender9. Y, adicionalmente, las utilidades y dividendos que las multinacionales giraban hacia sus casas matrices tenían un peso cada vez más importante dentro de las cuentas externas10. De esta manera, el sostenimiento de la convertibilidad pasó a depender, casi exclusivamente, de las divisas que consiguiera el Estado mediante su endeudamiento externo o, en su defecto, de la venta de las reservas acumuladas en los períodos previos hasta que su agotamiento señalara el final del régimen (ver gráficos 1 y 2 y cuadros 1 a 3). 9 El último flujo importante de inversión extranjera destinado a la adquisición de una empresa local fue la compra por parte de Repsol de las acciones de YPF que aún mantenían en sus manos el Estado Nacional y las provincias. Esa compra representó un ingreso de divisas de aproximadamente u$3.500 millones en 1999. 10 Para el año 1999, el 70% del valor agregado por las mayores 500 firmas del país, era producido por empresas cuyo capital accionario era en más de un 50% propiedad de extranjeros. En 1998, último año de expansión económica bajo convertibilidad, las utilidades y dividendos pagadas por las empresas trasnacionales alcanzaron los u$3.162 millones, un monto levemente superior al déficit comercial de aquel año. 5 Gráfico 1: Balanza de Pagos, en millones de dólares. 8.000 6.000 4.000 2.000 0 -2.000 -4.000 -6.000 I II III IV I II III IV I II III IV I II III IV I II III IV I II III IV I II III IV I II III IV I II III IV I II III IV I II III IV I II III IV -8.000 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 Variación de reservas internacionales Rentas Mercancías, servicios reales y transferencias Cuenta Capital, Financiera y errores (excluye var.reservas) Fuente: Elaboración propia en base a Ministerio de Economía Gráfico 2: Aporte financiero externo desagregando entre sector público y privado, en millones de dólares. 20.000,0 15.000,0 10.000,0 5.000,0 0,0 -5.000,0 -10.000,0 -15.000,0 -20.000,0 1992 1993 1994 1995 1996 Aporte Sector Público 1997 1998 1999 2000 2001 Aporte Sector Privado Nota: el aporte excluye el resultado del comercio exterior y las transferencias. Es decir, que es el resultado del saldo de la cuenta capital y financiera, las rentas de inversión, los errores y omisiones, y la variación de reservas. Fuente: elaboración propia en base a INDEC. 6 Cuadro 1: Sector Público. Aporte financiero externo (excluido el resultado comercial), en millones de dólares. 1992-1994 1995-1996 1997-1998 1999-2001 1-Saldo Cuenta Financiera (a) 9.680 17.804 16.426 26.231 2-Saldo Rentas (b) -6.454 -6.032 -7.876 -15.495 3-Variación de Reservas (c) 8.207 3.780 6.711 -11.322 Aporte Neto 1+2-3 -4.980 7.992 1.839 22.057 (a) Incluye el saldo de la cuenta financiera del Sector Público no Financiero y del BCRA (b) Incluye el saldo de los intereses (créditos menos débitos) del Sector Público no Financiero y del BCRA (c) Incluye la variación de reservas internacionales del BCRA Fuente: elaboración propia en base a INDEC. Cuadro 2: Sector Privado. Aporte financiero externo (excluido el resultado comercial), en millones de dólares. 1- Activos en el exterior (a) 2- Pasivos con el exterior (b) 3- Otros (c) Saldo 1+2+3 4- Saldo Rentas (d) Aporte Neto 1+2+3+4 1992-1994 1995-1996 1997-1998 1999-2001 -8.954 -21.118 -18.044 -13.246 29.076 24.610 39.132 12.312 3.346 -5.628 -4.184 -12.404 23.468 -2.137 16.904 -13.338 -2.604 -4.063 -5.625 -7.234 20.864 -6.199 11.279 -20.572 (a) Incluye la variación de pasivos financieros del Sector Privado No Financiero y del Otras Entidades Financieras (b) Incluye la variación de activos financieros del Sector Privado No Financiero y del Otras Entidades Financieras (c) Incluye "Errores y omisiones", Otros Financiamientos y la Cuenta Capital (d) Incluye el saldo de utilidades y dividendos y de intereses del Sector Priv. No Fin. y de Otras Entidades Financieras Fuente: elaboración propia en base a INDEC. Cuadro 3: Aporte financiero externo desagregando entre sector público y privado, en millones de dólares, total 1992-2001. 1 9 9 2 -2 0 0 1 S ecto r P ú b lico 1-S ald o C u en ta F in an ciera 2-S ald o R en tas 3-V aria ció n d e R es erv as In te rn a cio n ales 4 - A p o rte N eto d el S ecto r P ú b lico (1 + 2 -3 ) S ecto r P riv a d o 5- A ctiv o s en el ex terio r 6- P as iv o s co n el ex terio r 7- O tro s 7 0 .1 4 1 -3 5 .8 5 8 7 .3 7 6 2 6 .9 0 8 -6 1 .3 6 2 1 0 5 .1 3 0 -1 8 .8 7 0 S a ld o C u en ta C a p ita l y F in a n c ie ra + E rro re s y O m isio n es (5 + 6 + 7 ) 2 4 .8 97 8 – S ald o R en tas 9 - A p o rte N eto d el S ecto r P riva d o (5 + 6 + 7 + 8 ) A p o rte N eto / P as iv o s F in an ciero s g en erad o s (5 + 6 + 7 + 8 )/6 1 0 - A p o rte N eto (4 + 9 ) -1 9 .5 2 6 5 .3 7 2 5% 3 2 .2 8 0 Fuente: elaboración propia en base a datos del INDEC. 7 2.4 Costos y límites de las políticas anticíclicas bajo Convertibilidad La convertibilidad significó la instauración de un régimen de acumulación cuya permanencia requería del ingreso, cada vez mayor, de capitales desde el exterior. El tipo de cambio apreciado y la fuerte reducción de los aranceles a las compras externas, generaron una avalancha importadora que, además de arruinar a la pequeña y mediana industria y arrastrar al desempleo a miles de argentinos, generaba un permanente drenaje de divisas por la cuenta comercial. Además, la dependencia respecto al ingreso de capitales se acentuaba en el tiempo, a medida que avanzaba la extranjerización de la economía y con ella el flujo de divisas que partían en forma de dividendos, utilidades, intereses y amortizaciones11. En otras palabras, el financiamiento de la convertibilidad se basaba en un esquema de tipo especulativo cuya permanencia requería que los nuevos ingresos de capitales financien las divisas que se llevaban quienes habían ingresado anteriormente. Cualquier acontecimiento, por lejano que fuera, que pudiera afectar la “confianza de los mercados” podía pinchar la burbuja y desatar una corrida cambiaria que terminara empujando la economía al abismo de una crisis financiera y externa. En éstas condiciones, el endeudamiento público externo operó como una política contracíclica que se transformó en permanente, a partir de 1999, cuando los capitales privados comenzaron su retirada. Pero, a medida que avanzaba el endeudamiento del Estado, las condiciones impuestas por los acreedores para refinanciar los pagos de intereses y amortizaciones y acceder a dólares frescos con que paliar el drenaje de divisas, se volvían cada vez más onerosas (ver cuadros 4 y 5). Cuadro 4: Vencimientos de deuda pública (*), en millones de pesos. (*) incluye la administración nacional, provincias, ciudad de buenos aires, empresas públicas y otros entes. Fuente: elaboración propia en base a MECON. Cuadro 5: Tasa media de interés sobre la deuda pública (*) (*) cociente entre los pagos anuales de intereses y el stock total de obligaciones a fines del año anterior. Fuente: Damill, et al (2003). 11 Las condiciones de sustentabilidad en términos de divisas de las inversiones externas ya fueron analizadas, hace más de 60 años, por Domar (1950). Estás condiciones eran parte de la ley de radicaciones extranjeras argentina de 1973, donde se exigía “que los bienes o servicios a producir posibiliten una sustitución de importaciones o sean objeto de exportaciones a través de un compromiso expreso, debiendo dejar un beneficio neto para el país en cuanto al balance de divisas de la radicación, computándose para su cálculo de probables egresos o repatriación de capital, utilidades, amortizaciones, intereses, regalías, importaciones –incluso las indirectas a través de los insumos – y otros egresos”. Esta cláusula se encuentra desaparecida en la actual legislación, proveniente de los tiempos de la última dictadura militar. 8 Las condicionalidades para los préstamos se incrementaban y el FMI llegó a imponer la precarización de los contratos laborales, la reducción de los sueldos públicos y las jubilaciones y el incremento de los impuestos, como un requisito para dar una señal positiva a los mercados. El gobierno de la Alianza, en su intento desesperado de evitar la devaluación del peso, renegoció los vencimientos de corto plazo de la deuda pública convalidando la duplicación de las tasas que pagaban los bonos públicos refinanciados y un fuerte achicamiento de los plazos de vencimientos, a cambio de una pequeña inyección de liquidez que en pocos meses se esfumaría12. Así, poco a poco, la política económica nacional se subordinaba cada vez más a los intereses del establishment político y financiero de los EEUU y los especuladores internacionales cuyo humor pasó a ser medido por el índice de riesgo país. Este índice, que medía el diferencial de interés entre los bonos del Estado Argentino y los del Tesoro de los EEUU, llegó a ser el determinante de la vida económica, política y hasta espiritual de los argentinos13. Pero, el endeudamiento público, a medida que se hacía más evidente la insostenibilidad del régimen de convertibilidad, pasaba a servir únicamente para financiar el retiro del país de los grandes inversores privados. Es decir, que en el intento de posponer por un breve tiempo el estallido de la convertibilidad, el gobierno estatizaba las pérdidas que hubieran sufrido los privados de no poder retirar sus capitales antes de la devaluación del peso. A medida que la convertibilidad avanzaba a su fin, el endeudamiento público no sólo era ineficaz devolver la “confianza de los mercados” y frenar la salida de capitales. El acceso al mismo se tornaba cada vez, más difícil y más caro conseguir. A ello hay que sumarle las duras condiciones de ajuste del gasto público que imponían los acreedores, que acentuaban la depresión de la demanda interna y empeoraban el panorama económico agravando la situación social (ver cuadro 6 y gráfico 7). 12 Además, el “blindaje” y el “megacanje” implicaron hechos de corrupción donde se pagaron millonarias comisiones a los bancos intervinientes. Sobre ambos canjes puede consultarse el Informe Final de la Comisión Especial Investigadora sobre Fuga de Divisas de la Cámara de Diputados de la Nación, año 2005. 13 Como señala Aronskind (2007): “Sobre el dato cotidiano –y horario- del Índice de Riesgo País (IRP) se construyó un clima mediático y de zozobra y desesperanza colectiva. El IRP le indicaba a los argentinos el desbarrancamiento de su economía, la mirada que el mundo tenía de ellos, reafirmaba la recurrente incapacidad nacional para salir de la derrota, la impotencia para romper el círculo de la decadencia eterna. El dato, frío, objetivo, marcaba el veredicto del mundo serio sobre un pueblo poco confiable, que no se sabía autogobernar, que cometía errores y no podía salir de ellos. El IRP objetivaba la culpa colectiva de los argentinos, que no terminaban de entender por qué los mercados se enojaban tanto con ellos” (p.86). “Desde el punto de vista de la manipulación social se arribó, en los meses previos a la caída de la convertibilidad, a uno de los putnos más altos de dominación en la historia de la Argentina moderna: buena parte de la sociedad vinculó sus angustias al devenir de un indicador que reflejaba, en todo caso, la preocupación de los prestamistas sobre el futuro de sus cobranzas al Estado argentino. Se había logrado la identificación de las angustias colectivas con las preocupaciones de los acreedores” (p.95). 9 Cuadro 6: Porcentaje de personas en hogares pobres e indigentes, tasa de desempleo y subempleo del total de aglomerados urbanos. oct-89 (1) may-01 may-02 may-03 47,3 32,7 49,7 51,7 16,5 7,1 8,6 10,3 16,4 14,9 22,7 21,5 18,6 25,2 21,4 (2) 18,8 Porcentaje de personas en hogares pobres Porcentaje de personas en hogares indigentes Tasa de desempleo Tasa de subempleo (1) Se tomó la octubre de 1989 por ser los valores más elevados de pobreza e indigencia de la hiperinflación. (2) Se tomó a todos los beneficiarios del Plan Jefes y Jefas de Hogar Desocupados como desocupados. Fuente: Elaboración propia en base a datos del INDEC. Gráfico 3: Coeficiente de Gini, países seleccionados. 60 55 Argentina Bolivia 50 Brasil México Perú 45 40 Principios de los 90 Mediados de los 90 Principios de los 00 Fuente: Elaboración propia en base a CEPAL. Pese a todas éstas evidencias sobre el agotamiento del régimen de convertibilidad y la ineficacia y costos que traían las políticas contracíclicas asociadas al mismo, la dirigencia radical del gobierno de la Alianza se aferraría a ellas, aún a costa de asesinar a 30 conciudadanos en el marco de las protestas sociales de diciembre de 2001, para luego escapar en helicóptero dejando al país en la peor crisis de su historia. 3) El régimen de Tipo de Cambio Industrial Competitivo Tras la crisis económica más profunda y prolongada de la historia argentina, que significó el fin del régimen de convertibilidad en 2002, asistimos a un cambio de paradigma de la política económica en Argentina. En mayo de 2003 se puso en marcha un esquema económico con eje en la producción y la inclusión social. Este régimen generó altas tasas de crecimiento económico que permitieron el incremento del empleo y la reducción de los niveles de informalidad laboral y de pobreza. El incremento del gasto y la inversión pública – social y productiva-, acentuaron la inclusión social de amplios sectores marginados durante el régimen de convertibilidad. A grandes rasgos, es posible describir el nuevo esquema económico a partir de cuatro ejes nodales. En primer término el sostenimiento de un tipo de cambio real competitivo y estable. Este aspecto resulta central para impulsar la producción nacional 10 protegiéndola de la competencia de las importaciones, al mismo tiempo que aumenta la competitividad de los productos argentinos posibilitando un incremento de las ventas externas. El segundo aspecto central es el fortalecimiento del mercado interno, el cual se obtiene a partir de mayores niveles de empleo, una política fiscal expansiva y un incremento en el poder adquisitivo de los trabajadores, gracias al decidido impulso gubernamental a un sostenido aumento del salario real (directo e indirecto) y de las jubilaciones. Como tercer eje tenemos las políticas tendientes al establecimiento de un esquema de precios relativos que impulsa el desarrollo industrial, al mismo tiempo que mantiene niveles crecientes del salario real. A tal fin se aplicaron retenciones a las exportaciones agropecuarias (de manera de evitar que incrementos en el precio internacional de los granos se traduzca en aumentos de los alimentos a nivel interno), a los hidrocarburos (abaratando el combustible y los costos de comercialización de todos los productos) y se contuvo el incremento relativo de la tarifas de los servicios públicos. En cuarto lugar haremos referencia al nivel de independencia financiera externa alcanzado. Se trata de un aspecto central, que permitió llevar a cabo las políticas necesarias para alcanzar los objetivos de los tres ejes anteriores. La reestructuración de la deuda externa, la cancelación de la deuda con el FMI, la acumulación de Reservas Internacionales gracias al buen desempeño exportador, permitieron financiar nuestras cuentas externas sin necesidad de recurrir a los mercados financieros internacionales. Esto se tradujo en un mayor nivel de soberanía en la toma de decisiones de política económica, evitando el chantaje de la banca extranjera y sus organismos internacionales, que condicionan el otorgamiento de préstamos a la implementación de políticas económicas favorables a sus intereses y perjudiciales para la inmensa mayoría de la población. 3.1 Fortalecimiento del mercado interno Un aspecto central para explicar el fuerte crecimiento económico registrado desde el año 2003 está relacionado con las políticas activas orientadas a incentivar la demanda interna, entre las cuales las de empleo e ingresos y el sostenimiento del gasto público han sido esenciales. El fuerte impulso al consumo interno permitió que gran parte de los sectores productivos estuvieran en condiciones de aprovechar los beneficios del Tipo de Cambio Industrial Competitivo y las condiciones externas favorables, evitando que los sectores tradicionalmente exportadores fueran los únicos beneficiados. El nuevo esquema económico revirtió el patrón de crecimiento del régimen de convertibilidad en el que el crecimiento del producto bruto interno se despegó de la creación de empleo, produciendo una desocupación de tipo estructural. Se jerarquizó al empleo, colocándolo en el centro de las políticas públicas, generando condiciones favorables para la disminución del desempleo, la generación de empleo y el fortalecimiento del mercado interno para generar una demanda creciente. Estas políticas se ven reflejadas en la evolución de la tasa de empleo, cuya tendencia decreciente desde el año 1993 se revirtió a partir del año 2003, dando origen a una fase sostenida de crecimiento (Panigo y Neffa, 2009) Es de destacar que la dinámica de creación de empleo se verificó en la totalidad de los sectores de la economía, a partir de un modelo de desarrollo productivo que en particular alentó el desempeño de las actividades más intensivas en mano de obra. El mayor porcentaje de crecimiento de la mano de obra asalariada se dio en la Construcción (101,8%), siendo de especial relevancia el rol desempeñado por los diversos proyectos de inversión pública, seguida por los servicios financieros e 11 inmobiliarios (52,7%), hoteles y restaurantes (50,3%), la industria manufacturera (35%), transporte, almacenaje y comunicaciones (34,3%) y el comercio (33,4%).(MTEySS, 2010). El vertiginoso crecimiento económico en el período 2003-2009 produjo una fuerte expansión de las oportunidades ocupacionales. El resultado de esto fue una sostenida disminución de la tasa de desocupación (la cual pasó de 17,4% a 8,8%), en un contexto de expansión de la población económicamente activa (PEA). (Cuadro 7) Cuadro 7: Evolución de la Población Económicamente Activa, la tasa de desempleo y la PEA ocupada según categoría ocupacional. Argentina, total urbano. 2003-2009 2003 2009 15.065 17,4 72,7 16.308 8,8 75,7 % de obreros o empleados registrados % de obreros o empleados no registrados 37,1 35,6 48,3 27,4 % Patrones % Cuenta propia 3,5 21,8 4,4 19,1 % Trabajadores familiares 2,1 0,8 Población Económicamente Activa (en miles de personas) Tasa de desempleo % asalariados Fuente: BEL. Dirección de Estadísticas y Estudios Laborales . SSPTyEL en base a EPH-INDEC En el marco de este nuevo esquema económico el Estado asumió un papel activo, interviniendo en ámbitos abandonados durante el régimen de convertibilidad, restableciendo las instituciones claves del mundo del trabajo. La revitalización del valor institucional del salario mínimo se constituyó en un importante instrumento para mejorar la equidad en la distribución del ingreso al establecer un piso salarial para los trabajadores de menores recursos, y como política macroeconómica para alentar la demanda agregada. Después de once años de inactividad fue convocado el Consejo Nacional del Empleo, la Productividad y el Salario Mínimo, Vital y Móvil, el organismo tripartito (integrado por representantes de empleadores y trabajadores, con la presidencia del MTEySS y la participación de otros representantes del Estado a nivel nacional y del Consejo Federal del Trabajo) encargado de determinar el valor del salario mínimo. De esta manera, a partir de las negociaciones en el marco de este organismo, con el último aumento acordado en 2010 el salario mínimo creció un 820% con respecto al valor que rigió durante la mayor parte del régimen de convertibilidad. El salario de los trabajadores logró recuperar su poder de compra a niveles previos de la salida de la convertibilidad, aunque con profundas difererencias en su magnitud según el tipo de empleo (gráfico 4). 12 Gráfico 4: Evolución del salario nominal de los trabajadores 2003-2009 (índice mayo 2003 = 100) Fuente: Panigo y Neffa, 2009. La política de ingresos de la población económicamente activa también tuvo su correlato en los trabajadores pasivos. Entre enero de 2003 y mayo de 2010 el total de jubilaciones y pensiones del Sistema Nacional de Previsión Social aumentó en un 74,2%, al pasar de 3,2 millones en enero de 2003 a 5,6 millones en mayo de 2010. Gracias a la instrumentación de la Moratoria Previsional se pudo revertir la tendencia a la baja en la tasa de cobertura14 que venía manifestándose desde 1997 como consecuencia de los procesos de reforma estructural, y que alcanzó su mínimo en 2002 (54,5%). (Gráfico 5) Gráfico 5: Tasa de cobertura SIPA – 1997-2010 (%) Fuente: elaboración propia en base a ANSES Por otro lado, mientras que durante más de 10 años los jubilados y pensionados no habían sido considerados para percibir ajustes o aumentos en sus haberes, entre 2003 y 14 La tasa de cobertura es un indicador que mide la relación entre los adultos mayores que cuentan con un beneficio previsional y la población que por su edad estaría en condiciones de recibir tal beneficio, independientemente de que lo reciban o no. 13 2010 el haber mínimo se incrementó en 14 oportunidades, llevándolo de su nivel de $150, vigente en los años 90, a $895,15 en mayo de 2010. Esto significó un incremento del haber mínimo entre enero de 2003 y mayo de 2010 de un 497% en términos nominales y de 238% en términos reales. Asimismo se otorgaron aumentos de suma fija por única vez y subsidios socio-sanitarios para quienes estuvieran afiliados a PAMI, que beneficiaron principalmente a quienes cobran el haber mínimo. Cuadro 8: Aumentos en los haberes previsionales otorgados desde 2003 NORMA VIGENCIA MEDIDA DEC. 391/2003 Jul-03 Haber mínimo a $220 DEC. 1194/2003 Ene-04 Haber mínimo a $240 DEC. 683/2004 Jun-04 Haber mínimo a $260 DEC. 1199/2004 Sep-04 Haber mínimo a $308 Suplemento por movilidad del 10% para haberes hasta $1.000 DEC. 748/2005 Jul-05 RES. INSSJP-PAMI 892/2005 Jul-05 DEC. 1273/2005 Sep-05 DEC. 764/2006 Jun-06 Haber mínimo a $350 Subsidio de atención socio-sanitaria de $30 en haberes hasta $600 a personas mayores de 65 años afiliadas al PAMI Haber mínimo a $390 Haber mínimo a $470 Aumento del 11% en todos los haberes LEY 26.198/2006 Ene-07 Haber mínimo a $530 Aumento del 13% en todos los haberes RES. PAMI/2007 Jun-07 DEC. 1346/2007 Sep-07 Aumento de $45 del subsidio de atención sociosanitaria de haberes hasta $800 Haber mínimo a $596,20 Aumento del 12,5% en todos los haberes Mar-08 Aumento del 7,5% en todos los haberes DECRETO 279/2008 Jul-08 DEC. 2300/2008 Haber mínimo a $655 Dic-08 Mar-09 LEY DE MOVILIDAD JUBILATORIA 26.417/2008 Haber mínimo a $690 Aumento del 7,5% en todos los haberes Suma fija de $200 por única vez a los beneficiarios del SIPA Haber mínimo a $770 Aumento del 11,69% en todos los haberes Sep-09 Haber mínimo a $827,23 Aumento del 7,34% en todos los haberes DEC. 1879/2009 Dic-09 Mar-10 LEY DE MOVILIDAD JUBILATORIA 26.417/2008 Subsidio por única vez a los beneficiarios del SIPA de $350 para los que cobran el haber mínimo y de manera descendente, hasta las $1.500 Haber mínimo a $895,15 Aumento del 8,21% en todos los haberes Sep-10 Haber mínimo a $1.046,50 Aumento del 16,9% en todos los haberes LEY DE MOVILIDAD JUBILATORIA 26.417/2008 Mar-11 Haber mínimo a $1.227,78 Aumento del 17,33% en todos los haberes Fuente: elaboración propia en base a SIPA (2010) 14 El gasto público ha sido uno de los pilares centrales del nuevo esquema económico. La evolución y composición del gasto público desde 2003 muestra la recuperación del Estado en un rol más activo en la economía y en la distribución de recursos. El comportamiento fiscal de los últimos años es el opuesto al que predominó durante el régimen de convertibilidad, cuando la contracción de la economía era agudizada con ajustes en el gasto, en el conocido recorrido procíclico del deterioro del nivel de actividad. A finales del año 2009, el Gasto Público Consolidado (GPC) alcanzó el 43,2 por ciento del PBI. Este incremento se logró sin desplazar inversión ni consumo privado, variables que con el impulso inicial del GPC se incrementaron desde 2003 en adelante. Gráfico 6: Gasto Público Consolidado 2003-2009 (en millones de pesos y en porcentaje del PIB) Fuente: elaboración propia en base a Mecon. La expansión del gasto público en los distintos niveles de gobierno se llevó a cabo sin generar déficit fiscal, ni debilitar la estrategia de desendeudamiento del sector público. De esta manera, el resultado fiscal dejó de ser estructuralmente negativo como durante el régimen de convertibilidad (donde el resultado financiero del Sector Público Nacional fue de -1,6% del PBI, en promedio) y pasó a ser sistemáticamente superavitario (+1,3%, en promedio, entre mediados de 2003 y fines de 2009) (Selva e Iñiguez, 2009). 3.2 Independencia financiera externa La política de desendeudamiento se constituye como uno de los ejes centrales en la estrategia de alcanzar mayores niveles de independencia financiera externa. Ese camino iniciado en 2003 permite que en la actualidad los compromisos financieros internacionales sean totalmente manejables en el contexto de una economía fortalecida. La deuda externa argentina pasó de representar el 151% del PBI en 2001 al 41% en 2009. 15 Gráfico 7: Argentina. Deuda pública total (porcentaje del PBI) Fuente: Ministerio de Economía y Finanzas La reestructuración histórica de la mayor parte de la deuda, mediante los canjes llevados adelante en 2005 y 2010, con una fuerte quita de capital e intereses (75,6%) y el desplazamiento en el tiempo de los nuevos vencimientos, liberó gran cantidad de recursos externos. Por otro lado, la decisión tomada en 2005 de pagar con reservas la totalidad de la deuda con el FMI permitió recuperar grados de autonomía en la determinación de políticas económicas. Gráfico 8: Deuda externa del sector público nacional 2000-2009 (como porcentaje del PBI y de las exportaciones) Fuente: elaboración propia en base a Mecon. En lo que respecta a la política comercial, el otro eje para obtener mayor independencia financiera, una de las características centrales del esquema económico instaurado en 2003 ha sido la obtención de constantes superávits comerciales. En el período 20032010 el acumulado de la balanza comercial fue de 104.881 millones de dólares. En cada año el superávit comercial superó los 10.000 millones de dólares. Incluso en el 2010 se registró una balanza comercial positiva de 12.057 millones de dólares. 16 Gráfico 9: Saldo comercial argentino 1992-2010 20.000 15.000 10.000 5.000 1992 1994 1996 1998 2000 2002 2004 2006 2008 2010 -5.000 -10.000 Fuente: elaboración propia en base a Mecon. En lo que refiere a las ventas externas, en el período 2003-2010 se verificó un significativo crecimiento de la participación de las exportaciones con mayor valor agregado. En el 2010 las exportaciones de manufacturas de origen industrial obtuvieron la mayor participación en las ventas externas totales, un fenómeno estrechamente relacionado al proceso de reindustrialización que está experimentando la economía nacional a partir de 2003. Este punto se encuentra íntimamente relacionado con el incremento de la participación de las exportaciones a los países de la región, motivo por el cual la integración latinoamericana propugnada desde 2003 además de ser fundamental desde el punto de vista político para contrarrestar los intereses de los países desarrollados, es imprescindible desde el punto de vista económico para profundizar el proceso de reindustrialización con inclusión social. Milesde millones Gráfico 10: Exportaciones argentinas por rubro 2003-2010 30 25 20 15 10 5 0 2003 2004 2005 PRODUCTOS PRIMARIOS 2006 MOA 2007 MOI 2008 2009 2010 COMBUSTIBLES Y ENERGÍA Fuente: elaboración propia en base a Mecon. Por otro lado, desde el lado de las importaciones el objetivo del actual esquema económico es la profundización del proceso de sustitución de importaciones. Este fenómeno se vio reflejado en la significativa caída de las importaciones de bienes de consumo en las importaciones totales. Mientras que en el régimen de convertibilidad la 17 participación de las importaciones de bienes de consumo superaba el 15% (con picos del 18,1% en el año 1994), en el actual esquema económico esta participación se ubica en alrededor del 11%. El saldo positivo de la balanza comercial que se traduce en un superávit de la cuenta corriente permitió evitar los estrangulamientos del sector externo dándole de esta forma mayor sustentabilidad al crecimiento económico15. El ingreso sostenido de divisas extranjeras por medio del superávit de la balanza comercial es una de las condiciones necesarias para llevar a cabo la política de acumulación de reservas por parte del BCRA. Este incremento en el nivel de divisas es fundamental tanto para la política de desendeudamiento externo, como para sostener la política de tipo de cambio administrado que permite mantener un Tipo de Cambio Industrial Competitivo compatible con el proceso de reindustrialización de la economía argentina. El control que el BCRA mantiene sobre la plaza cambiaria se encuentra íntimamente relacionado con la fortaleza de la economía argentina frente a la crisis internacional, en la medida en que la atenuación de los efectos adversos de la crisis mundial es posible gracias a la fortaleza en reservas y la solidez del sistema bancario en la Argentina. Partiendo de un nivel de reservas de 10.500 millones de dólares, entre los años 2003 y comienzos de 2011 el Banco Central acumuló un total 51.808 millones de dólares, de los cuales 9.530 millones fueron aplicados al pago de la deuda con el FMI a comienzos de 2006, finalizando el año 2010 con un volumen de reservas de 52.350 millones de dólares. De esta manera, entre 2003 y 2010 el nivel de las reservas experimentó un crecimiento promedio anual de 11,8%, batiendo récords constantemente; alcanzando su récord histórico en el año 2010, con un crecimiento del 13,4%, al alcanzar los 52.350 millones de dólares. 15 Uno de los condicionantes históricos más importante de la economía argentina en la dinámica del stop and go que caracterizó a la industrialización sustitutiva de importaciones. 18 Gráfico 11: Reservas internacionales del BCRA En millones de dólares, a fin de mes, excluyendo títulos públicos nacionales Fuente: BCRA 3.3 Políticas anticíclicas implementadas frente a la crisis internacional de 2008-9 Durante 2009, con el objetivo de contrarrestar el impacto recesivo de la crisis económica internacional el gobierno argentino instrumentó una serie de políticas económicas anticíclicas que permitieron sostener el nivel de actividad y de empleo en la economía argentina. El importante stock de reservas acumuladas cumplió la función de seguro de cambio, permitiendo mayores grados de libertad para el manejo de la política cambiaria. Por otro lado, el alto nivel de reservas posibilitó que en el medio de la crisis internacional se continúe con la política de desendeudamiento. Con parte de las reservas acumuladas se constituyó un fondo contingente, el Fondo del Bicentenario, de manera de asegurar la solvencia del país frente a los compromisos financieros internacionales, liberando recursos fiscales para estimular la demanda en un contexto de reducción de la recaudación tributaria. Se desplazaron recursos que en otra época se destinaban a pagar deuda pública a incrementar de manera sustentable el gasto público social y la inversión en infraestructura, desoyendo las políticas de ajuste recomendadas por el Fondo, que sometía frecuentemente a nuestro país a revisiones periódicas, aconsejando la adopción de políticas ortodoxas recesivas con impactos negativos sobre el empleo y los salarios. La política de desendeudamiento contrajo el ratio deuda/producto, reduciendo la dependencia de los flujos externos de capital y alejando la economía argentina de las conocidas dinámicas stop and go del pasado. Una de las políticas centrales implementadas para evitar que los efectos recesivos de la crisis financiera internacional impacten negativamente sobre el nivel de empleo de nuestro país fue el Programa de Recuperación Productiva (REPRO). Este programa, establecido en el año 2003, está destinado a subsidiar a trabajadores que se desempeñan en el sector privado de la economía en empresas en situación de crisis, con el objetivo de evitar los despidos, contribuyendo a preservar las fuentes de trabajo y los niveles de producción de las empresas beneficiadas. La asistencia prevista para apoyar a las empresas en el sostenimiento y en la generación de puestos de trabajo se compone del otorgamiento del beneficio por un lapso de hasta doce meses y por una suma fija 19 mensual no remunerativa de hasta 600 pesos para los trabajadores de las empresas adheridas. En 2009, durante la crisis internacional, el REPRO adquirió un rol central. Mientras que en 2008 participaron de este programa 448 empresas, en 2009 ese número creció a 2.769. De esta manera, durante 2009 el REPRO contribuyó a preservar alrededor de 144.000 puestos de trabajo, lo que representa el 1% de la población económicamente activa de ese año y el 10% de los desocupados. Gráfico 12: Establecimientos incluidos en el REPRO 2003-2009 2009 2.769 2008 448 2007 63 2006 27 2005 55 2004 152 2003 1.328 0 500 1000 1500 2000 2500 3000 Fuente: Dirección Nacional de Relaciones Federales - Secretaría de Trabajo Por otro lado, a diferencia de lo ocurrido durante las crisis económicas ocurridas durante la vigencia del régimen de convertibilidad, en el actual esquema económico caracterizado por un patrón productivo orientado a promover el crecimiento económico a través de la expansión de la demanda efectiva y del empleo, el lapso de tiempo que transcurrió para que el mercado de trabajo vuelva a contar con la misma cantidad de asalariados formales registrados que tenía previo a la fase contractiva del ciclo es significativamente menor. Luego del “efecto tequila” fue necesario que pasaran tres años para recuperar el mismo nivel de empleo que había en diciembre de 1994 y después de la crisis 2001/02 el empleo recuperó el nivel anterior recién en febrero 2005, es decir, sólo un mes antes de cumplirse cuatro años de iniciada la crisis. En cambio, en junio 2010, algunos meses antes de cumplirse los dos años desde el inicio de la etapa contractiva, se verificó prácticamente la misma cantidad de trabajadores registrados que se contabilizaban en septiembre 2008. 20 Gráfico 13: Meses transcurridos para recuperar un nivel de empleo al momento pre-crisis Fuente: MTEySS – SSPTyEL, en base a EIL y SIPA El gobierno nacional profundizó los programas de inversión pública, jugando un rol central en el sostenimiento del nivel de actividad y de empleo. En 2009 la inversión real directa del sector público se incrementó un 46%, en el marco del “Plan de Obras para Todos los Argentinos”, con la ejecución de proyectos de infraestructura por 59.000 millones de pesos (70% por encima de lo originalmente presupuestado para 2009) y un monto similar para el año 2010. Por otro lado se creó el “Fondo Federal Solidario”, el cual transfirió a las provincias recursos provenientes de los derechos de exportación de la soja y sus derivados para la instrumentación de proyectos de inversión. Gráfico 14: Ejecución Presupuestaria en Obras de Infraestructura Fuente: Ministerio de Planificación Federal, Inversión Pública y Servicios. 21 En lo que refiere al sostenimiento de los niveles de demanda agregada. A lo largo del año 2009 se incrementaron los salarios reales. A través de un aumento del 16,1% en el salario mínimo, vital y móvil se procuró evitar el deterioro del poder adquisitivo de la población, de manera de sostener el nivel de consumo interno. Por otro a través de la ley de movilidad jubilatoria se incrementaron los haberes previsionales, contribuyendo a sostener los niveles de consumo, puesto que al tratarse de un sector de la población con una elevada propensión marginal a consumir, incrementa el efecto multiplicador sobre el nivel de actividad de la economía. Otra de las importantes políticas implementadas para sostener los niveles de demanda fue la Asignación Universal por Hijo para la Protección Social (AUH) a fines de 2009. Esta política de transferencias de ingresos para la niñez, la más importante de América Latina (Agis, 2010), impulsó la demanda agregada, transformándose en un determinante central de la rápida recuperación económica observada hacia finales del año 2009 y principios de 2010. La protección de la relación laboral y el sostenimiento de un piso de ingresos para asalariados y jubilados explicaron en gran medida la dinámica ascendente que mostró el consumo privado durante 2009 en un contexto de crisis internacional. 4) Conclusiones Del análisis de las políticas anticíclicas implementadas en la Argentina durante el régimen de convertibilidad y en el actual régimen de Tipo de Cambio Industrial Competitivo, en primer término resulta necesario remarcar la falsedad de las aseveraciones que sostienen que durante la vigencia del régimen de convertibilidad no se aplicaron políticas anticíclicas. Tal como se señaló ese tipo de diagnósticos se encuentran basados en un concepto keynesiano de política anticíclica, propio de las economías desarrolladas de la post guerra. No obstante, en una economía como la argentina de la década del noventa, cuyo ciclo económico se encuentra determinado por el movimiento del capital financiero internacional, el endeudamiento público externo en períodos de fuga del capital privado se constituye como una política anticíclica. El régimen de convertibilidad imponía como precondición para la expansión económica el ingreso de capitales externos que garantizasen el financiamiento de la convertibilidad, a pesar del creciente déficit de cuenta corriente, de manera de permitir la expansión de la base monetaria local, financiando el incremento de la demanda, especialmente, por la vía del crédito al consumo. De este modo, cuando el sector privado retiraba sus capitales de la economía local, el Estado aplicaba una política anticíclica endeudándose con el exterior. Tal como se señaló, en su rol anticíclico el endeudamiento público externo cumplía una triple función: Fortalecimiento de las reservas internacionales, reduciendo las expectativas de devaluación del peso. Disminución de la tasas de interés local, a partir de las menores expectativas de devaluación que desincentivaban el retiro de los depósitos del sistema bancario y la amenaza de su quiebra. Financiamiento de la ampliación del gasto público, como herramienta de reactivación económica en un contexto de baja recaudación impositiva producto de la recesión. 22 En el nuevo esquema macroeconómico instaurado en Argentina desde 2003, a diferencia de lo ocurrido en el anterior esquema económico, las políticas anticíclicas apuntan a una estrategia de desendeudamiento externo que permita consolidar la posición externa de la economía y acumular un importante nivel de reservas internacionales en las arcas del Banco Central, que permita contar con los recursos necesarios para el mantenimiento de fuertes incentivos al mercado interno, a partir de una agresiva política de ingresos. La política de ingresos aparece como el pilar central del actual esquema macroeconómico. La recuperación del salario mínimo ha permitido que los frutos de la expansión económica se reflejaran en una distribución del ingreso más progresiva, a la vez que juegan un rol clave anticíclico, al establecer un piso de demanda agregada que permite sostener el nivel de actividad interna ante reducciones de la demanda externa. La política de acumulación de reservas actúa como un reaseguro frente a los ciclos recesivos internacionales. De esta manera se pudo sostener el nivel de gasto necesario para instrumentar políticas anticíclicas, a través de los programas de transferencias de ingresos, que además de combatir la desigualdad y la pobreza moderada y extrema, actúan como un estabilizador automático por el lado del gasto, suavizando (o incluso revertiendo) el ciclo recesivo inducido por los shocks externos. 23 Bibliografía Agis, Emmanuel (2010). "Desacople en Argentina y Brasil: Crisis Internacional y Reacciones de Política Económica". Panorama Internacional. Nota Técnica N° 29, correspondiente al Informe Económico N° 72 del Segundo Trimestre de 2010. Ministerio de Economía y Finanzas Públicas. Arnaudo, Javier; Querol, Luis y Pérez, Gustavo (2003) “Crisis del tequila. Sus efectos sobre el sistema financiero argentino y sus normas prudenciales”, tesina de grado, http://www.ucema.edu.ar/posgrado/download/tesinas2003/MDB_Arnaudo.pdf. Aronskind, Ricardo (2007). Riego país. La jerga financiera como mecanismo de poder. Capital Intelectial: Buenos Aires. Damill, Mario; Frenkel, Roberto y Juvenal, Laura (2003) “Las cuentas publicas y la crisis de la convertibilidad en la Argentina”, Desarrollo económico, Vol. 43, Nº 170, pág. 203 Domar, Evsey (1950) “The Effect of Foreing Investment on the Balance of Payments”, The American Economic Review, Vol.40, No. 5 (diciembre), pp.805-826. Krugman, Paul (1999) “Balance sheets, the transfer problem and financial crises”, International Tax and Public Finance, 6, 459–472. MTEySS (2010). "200 años de Trabajo". Revista de Trabajo - Nueva Época. Año 6. Número 8. Enero Julio 2010 Olmos, Alejandro (1989). Todo lo que usted quiso saber sobre la deuda externa y siempre se lo ocultaron. Editorial de los Argentinos: Buenos Aires. Panigo, Demian y Neffa, Julio César (2009). "El mercado de trabajo argentino en el nuevo modelo de desarrollo". Documento de Trabajo. Mayo de 2009. Ministerio de Economía y Finanzas Públicas. Perez Andrich, Esteban (2001) “Impacto de las crisis internacionales en la Argentina desde 1995”, mimeo. Selva, Rafael A. e Iñiguez, Alfredo (2009). "Descripción de la evolución de Gasto Público Consolidado del Sector Público argentino: 1980-2008". Documento de Trabajo. Junio de 2009. Ministerio de Economía y Finanzas Públicas. SIPA “Análisis de la Cobertura Previsional del SIPA: Protección, Inclusión e Igualdad”, Julio 2010. Thurow, Lester (1996). El futuro del capitalismo. Cómo la economía de hoy determina el mundo del mañana. Editorial Javier Vergara: Buenos Aires. 24