Descargar archivo - Acceso a la Justicia

Anuncio

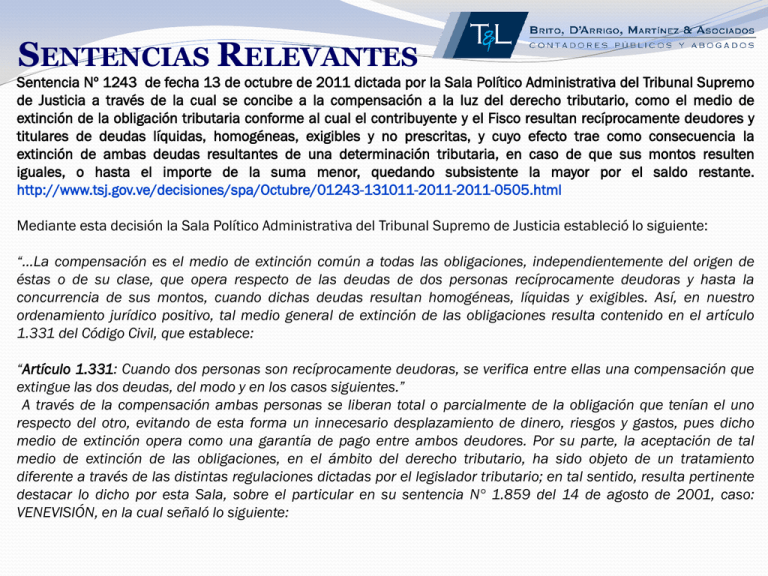

SENTENCIAS RELEVANTES Sentencia Nº 1243 de fecha 13 de octubre de 2011 dictada por la Sala Político Administrativa del Tribunal Supremo de Justicia a través de la cual se concibe a la compensación a la luz del derecho tributario, como el medio de extinción de la obligación tributaria conforme al cual el contribuyente y el Fisco resultan recíprocamente deudores y titulares de deudas líquidas, homogéneas, exigibles y no prescritas, y cuyo efecto trae como consecuencia la extinción de ambas deudas resultantes de una determinación tributaria, en caso de que sus montos resulten iguales, o hasta el importe de la suma menor, quedando subsistente la mayor por el saldo restante. http://www.tsj.gov.ve/decisiones/spa/Octubre/01243-131011-2011-2011-0505.html Mediante esta decisión la Sala Político Administrativa del Tribunal Supremo de Justicia estableció lo siguiente: “…La compensación es el medio de extinción común a todas las obligaciones, independientemente del origen de éstas o de su clase, que opera respecto de las deudas de dos personas recíprocamente deudoras y hasta la concurrencia de sus montos, cuando dichas deudas resultan homogéneas, líquidas y exigibles. Así, en nuestro ordenamiento jurídico positivo, tal medio general de extinción de las obligaciones resulta contenido en el artículo 1.331 del Código Civil, que establece: “Artículo 1.331: Cuando dos personas son recíprocamente deudoras, se verifica entre ellas una compensación que extingue las dos deudas, del modo y en los casos siguientes.” A través de la compensación ambas personas se liberan total o parcialmente de la obligación que tenían el uno respecto del otro, evitando de esta forma un innecesario desplazamiento de dinero, riesgos y gastos, pues dicho medio de extinción opera como una garantía de pago entre ambos deudores. Por su parte, la aceptación de tal medio de extinción de las obligaciones, en el ámbito del derecho tributario, ha sido objeto de un tratamiento diferente a través de las distintas regulaciones dictadas por el legislador tributario; en tal sentido, resulta pertinente destacar lo dicho por esta Sala, sobre el particular en su sentencia N° 1.859 del 14 de agosto de 2001, caso: VENEVISIÓN, en la cual señaló lo siguiente: SENTENCIAS RELEVANTES Sentencia Nº 1243 de fecha 13 de octubre de 2011 dictada por la Sala Político Administrativa del Tribunal Supremo de Justicia. http://www.tsj.gov.ve/decisiones/spa/Octubre/01243-131011-2011-2011-0505.html “Inicialmente, para el legislador patrio la institución de la compensación, como medio de extinción de las obligaciones de esencia fiscal, estuvo limitada por la expresa prohibición contenida tanto en el aparte único del artículo 1.335 del Código Civil, destacada ut supra, como en el artículo 5º de la Ley Orgánica de la Hacienda Pública Nacional; estableciendo textualmente esta última disposición lo siguiente: “Artículo 5.- En ningún caso es admisible la compensación contra el Fisco, cualesquiera que sean el origen y la naturaleza de los créditos que pretendan compensarse”. Luego, a través de las previsiones que sobre el impuesto pagado en exceso en las declaraciones estimadas e impuesto retenido en exceso se contienen en las sucesivas leyes de impuesto sobre la renta de 1974, 1978 y 1982, nuestro legislador hacendístico asoma su orientación a la aceptación de la referida figura en el ámbito tributario; hasta la vigencia del Código Orgánico Tributario de 1983, cuando por primera vez se establece de manera formal la institución de la Compensación Tributaria en su artículo 46, siendo que, además, en su artículo 222 declara la no aplicación de las disposiciones de carácter tributario contenidas en la Ley Orgánica de la Hacienda Pública Nacional a la materia tributaria regida por el referido Código, entre las cuales se encuentra el artículo 5 transcrito ut supra” Así, el citado artículo 46 del Código Orgánico Tributario de 1983 consagraba: “La administración tributaria declarará, de oficio o a petición de parte, la compensación de los créditos líquidos y exigibles del contribuyente por concepto de tributos y sus accesorios, con las deudas tributarias igualmente líquidas y exigibles, referentes a períodos no prescritos, comenzando por los más antiguos y aunque provengan de distintos tributos, siempre que se trate del mismo sujeto activo. También son compensables los créditos por tributos con los que provengan de multas firmes, en las mismas condiciones establecidas en el encabezamiento de este artículo.” SENTENCIAS RELEVANTES Sentencia Nº 1243 de fecha 13 de octubre de 2011 dictada por la Sala Político Administrativa del Tribunal Supremo de Justicia. http://www.tsj.gov.ve/decisiones/spa/Octubre/01243-131011-2011-2011-0505.html Con base en la disposición citada, resulta evidente que a partir de 1983, en nuestro sistema tributario la compensación viene a constituir un medio general de extinción de las obligaciones tributarias, que procede cuando existen obligaciones contrapuestas entre cualquier contribuyente y el acreedor tributario. Por tanto, si el Fisco y un contribuyente eran recíprocamente acreedores y deudores uno del otro por créditos tributarios, debía la Administración Tributaria declarar la compensación que extinguiese ambas deudas, bien de oficio o a petición de parte. En este contexto, cabe destacar el criterio asumido por el legislador en las reformas posteriores de Código Orgánico Tributario, cuando a partir de 1992 dejó sentado de manera clara e inequívoca que, por una parte, la compensación extingue de pleno derecho y hasta su concurrencia, los créditos no prescritos, líquidos y exigibles del contribuyente por concepto de tributos, intereses, multas, costas procesales y cualesquiera otros accesorios, con las deudas tributarias por los mismos conceptos y en iguales condiciones; y por la otra, que según dispuso la reforma de 1994, la compensación no será oponible salvo disposición en contrario, en los impuestos indirectos, cuya estructura y traslación prevea la figura del denominado crédito fiscal, supuesto específico contenido en el Parágrafo Primero de su artículo 46” Derivado de lo anterior, se concibe a la compensación a la luz del derecho tributario, como el medio de extinción de la obligación tributaria conforme al cual el contribuyente y el Fisco resultan recíprocamente deudores y titulares de deudas líquidas, homogéneas, exigibles y no prescritas, y cuyo efecto trae como consecuencia la extinción de ambas deudas resultantes de una determinación tributaria, en caso de que sus montos resulten iguales, o hasta el importe de la suma menor, quedando subsistente la mayor por el saldo restante. SENTENCIAS RELEVANTES Sentencia Nº 1243 de fecha 13 de octubre de 2011 dictada por la Sala Político Administrativa del Tribunal Supremo de Justicia. http://www.tsj.gov.ve/decisiones/spa/Octubre/01243-131011-2011-2011-0505.html Ahora bien, en el caso de autos pudo observar este Supremo Tribunal que la contribuyente opuso la compensación respecto de sus créditos fiscales originados en concepto de impuesto sobre la renta contra los montos causados del impuesto al valor agregado correspondiente al período de imposición diciembre de 2000; siendo negada ésta, tal como se señaló supra, a tenor de lo dispuesto en el artículo 46 del Código Orgánico Tributario de 1994, que señalaba: “Artículo 46: La compensación extingue de pleno derecho y hasta su concurrencia, los créditos no prescritos, líquidos y exigibles del contribuyente por concepto de tributos, así como de intereses, multas, costas procesales y cualesquiera otros accesorios, con las deudas tributarias por los mismos conceptos, igualmente líquidas, exigibles y no prescritas, comenzando por los más antiguos, aunque provengan de distintos tributos y accesorios, siempre que se trate del mismo sujeto activo. El contribuyente o su cesionario podrán oponer la compensación en cualquier momento en que deban cumplir con la obligación de pagar tributos, intereses, multas, costas y otros accesorios o frente a cualquier reclamación administrativa o judicial de los mismos. En tales casos, la Administración Tributaria deberá proceder a verificar la existencia, liquidez y exigibilidad de dicho crédito y a pronunciarse sobre la procedencia o no de la compensación opuesta. Por su parte, la Administración podrá oponer la compensación, frente al contribuyente, responsable o cesionario, a fin de extinguir, bajo las mismas condiciones, cualesquiera créditos invocados por ellos. En ambos casos, contra la decisión administrativa, procederán los recursos consagrados en este Código. Parágrafo Primero. La compensación no será oponible salvo disposición en contrario, en los impuestos indirectos, cuya estructura y traslación prevea la figura del denominado crédito fiscal. Parágrafo Segundo. En los casos de impuestos indirectos, cuyas normas prevean la devolución del impuesto, por la exportación de bienes muebles o prestación de servicios, la compensación sólo será oponible previa autorización de la Administración Tributaria”. (Destacado de la Sala). SENTENCIAS RELEVANTES Sentencia Nº 1243 de fecha 13 de octubre de 2011 dictada por la Sala Político Administrativa del Tribunal Supremo de Justicia. http://www.tsj.gov.ve/decisiones/spa/Octubre/01243-131011-2011-2011-0505.html De la norma transcrita se desprende que la compensación de la obligación tributaria constituye una compensación legal entre el sujeto activo y el sujeto pasivo recíprocamente deudores, que exige a los efectos de su procedencia que las deudas sean líquidas, exigibles y no prescritas. No obstante, en el caso bajo análisis se impone determinar si procede la compensación entre el impuesto sobre la renta y el impuesto al valor agregado, toda vez que este último, a diferencia del impuesto sobre la renta, constituye uno de los denominados impuestos indirectos a los que alude el citado artículo 46 del Código Orgánico Tributario, motivo por el cual debe analizarse dicho tipo impositivo a la luz de la disposiciones normativas que regulan el señalado impuesto, específicamente de conformidad con lo previsto en el artículo 31 de la Ley del Impuesto al Valor Agregado, que resulta del siguiente tenor: “Artículo 31: Dada la naturaleza de impuesto indirecto del tributo establecido en esta Ley, el denominado crédito fiscal sólo constituye un elemento técnico necesario para la determinación del impuesto establecido en la Ley y sólo será aplicable a los efectos de su deducción o sustracción de los débitos fiscales a que ella se refiere. En consecuencia, dicho concepto no tiene la naturaleza jurídica de los créditos contra el Fisco Nacional por concepto de tributos o sus accesorios a que se refiere el Código Orgánico Tributario, ni de crédito alguno contra el Fisco Nacional por ningún otro concepto distinto del previsto en esta Ley.” Destacado de la Sala. …omissis… Considerando los anteriores argumentos y una vez analizados los hechos que dieron origen a la presente controversia, concluye este Alto Tribunal que la compensación opuesta por la contribuyente de autos resulta improcedente en el ámbito descrito, ya que si el fin último del impuesto al valor agregado es gravar de manera objetiva el consumo de bienes y servicios, abarcando íntegramente el proceso que culmina con la venta del bien o la prestación del servicio al consumidor final, no puede aceptarse la compensación de los supuestos créditos de la contribuyente contra el Fisco Nacional por concepto de otros tributos, como en este caso del impuesto a la renta, contra la cuota tributaria que se genera por el valor agregado incorporado en cualquiera de las etapas del circuito económico…”