RNF, Net Smelter Return o Net Smelter Royalty - NSR

Anuncio

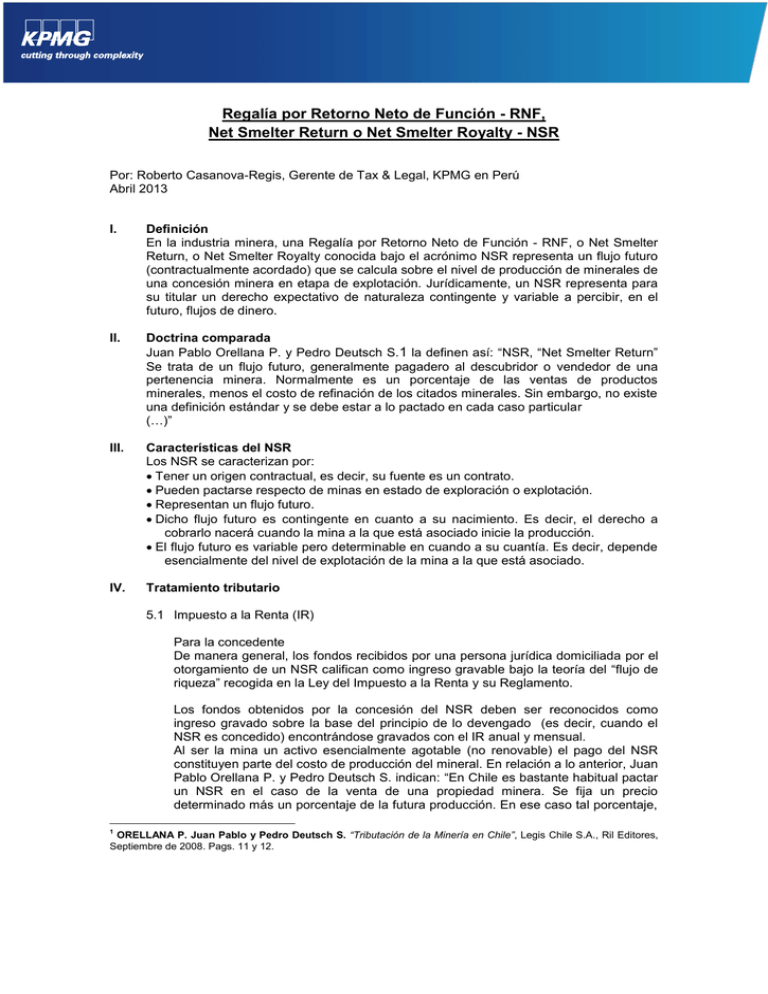

Regalía por Retorno Neto de Función - RNF, Net Smelter Return o Net Smelter Royalty - NSR Por: Roberto Casanova-Regis, Gerente de Tax & Legal, KPMG en Perú Abril 2013 I. Definición En la industria minera, una Regalía por Retorno Neto de Función - RNF, o Net Smelter Return, o Net Smelter Royalty conocida bajo el acrónimo NSR representa un flujo futuro (contractualmente acordado) que se calcula sobre el nivel de producción de minerales de una concesión minera en etapa de explotación. Jurídicamente, un NSR representa para su titular un derecho expectativo de naturaleza contingente y variable a percibir, en el futuro, flujos de dinero. II. Doctrina comparada Juan Pablo Orellana P. y Pedro Deutsch S. 1 la definen así: “NSR, “Net Smelter Return” Se trata de un flujo futuro, generalmente pagadero al descubridor o vendedor de una pertenencia minera. Normalmente es un porcentaje de las ventas de productos minerales, menos el costo de refinación de los citados minerales. Sin embargo, no existe una definición estándar y se debe estar a lo pactado en cada caso particular (…)” III. Características del NSR Los NSR se caracterizan por: Tener un origen contractual, es decir, su fuente es un contrato. Pueden pactarse respecto de minas en estado de exploración o explotación. Representan un flujo futuro. Dicho flujo futuro es contingente en cuanto a su nacimiento. Es decir, el derecho a cobrarlo nacerá cuando la mina a la que está asociado inicie la producción. El flujo futuro es variable pero determinable en cuando a su cuantía. Es decir, depende esencialmente del nivel de explotación de la mina a la que está asociado. IV. Tratamiento tributario 5.1 Impuesto a la Renta (IR) Para la concedente De manera general, los fondos recibidos por una persona jurídica domiciliada por el otorgamiento de un NSR califican como ingreso gravable bajo la teoría del “flujo de riqueza” recogida en la Ley del Impuesto a la Renta y su Reglamento. Los fondos obtenidos por la concesión del NSR deben ser reconocidos como ingreso gravado sobre la base del principio de lo devengado (es decir, cuando el NSR es concedido) encontrándose gravados con el IR anual y mensual. Al ser la mina un activo esencialmente agotable (no renovable) el pago del NSR constituyen parte del costo de producción del mineral. En relación a lo anterior, Juan Pablo Orellana P. y Pedro Deutsch S. indican: “En Chile es bastante habitual pactar un NSR en el caso de la venta de una propiedad minera. Se fija un precio determinado más un porcentaje de la futura producción. En ese caso tal porcentaje, 1 ORELLANA P. Juan Pablo y Pedro Deutsch S. “Tributación de la Minería en Chile”, Legis Chile S.A., Ril Editores, Septiembre de 2008. Pags. 11 y 12. normalmente denominado como un “NSR” pasa a ser parte del costo de adquisición de la propiedad minera, que se deduce como costo del mineral extraído dentro del total de reservas de la mina. (…)”2 Para el titular La concesión de un NSR no genera ninguna operación gravada con el IR. Los fondos pagados por el adquirente del NSR califican como costo de adquisición..Si bien, en nuestra opinión el NSR es un intangible de duración limitada cuya existencia está asociada a la vida de la mina o a al plazo contractual. Por tanto, existe la duda respecto a la forma de su recuperación fiscal existiendo hasta tres posibles alternativas: a) El titular obtendrá rentas gravadas a partir del momento en que los flujos obtenidos por el NSR superen su costo de adquisición; o b) El titular obtendrá rentas gravadas desde el primer momento en el que obtenga flujos por el NSR, pudiendo sólo deducir el costo de adquisición del NSR cuando dicho derecho: i) se extinga; o ii) lo transfiera; o. c) Al ser el NSR un intangible de duración limitada, el costo de adquisición del NSR podrá recuperase a opción del titular: i) como gasto del ejercicio; o ii) amortizarse proporcionalmente en el plazo máximo de diez (10) años. Al respecto, no existe en Perú pronunciamiento alguno de parte de la Administración Tributaria, ni del Tribunal Fiscal respecto a cuál es el tratamiento tributario aplicable. Sin embargo, de manera ilustrativa debemos mencionar que la Administración Tributaria chilena en el Oficio No. 1.773 del 29.4.1999 ha opinado: “(…) También es frecuente que el titular de un “NSR” lo enajene. En ese caso, según lo determinado por el Servicio de Impuestos Internos, para el adquirente del “NSR” o regalía, hay un activo intangible, que no puede rebajarse como costo sino cuando se extinga el derecho a la regalía o al momento de su enajenación. (…)”3 5.2 Impuesto General a las Ventas (IGV) La concesión de un NSR y la recepción de fondos por su concesión no están gravadas con el IGV al no encontrarse dicha operación dentro del ámbito de aplicación de las normas de dicho impuesto. Sin embargo, debe tenerse en cuenta que las NSR son empleadas en diversos tipos de operaciones. En efecto, una NSR puede ser empleada alternativamente como: i) mecanismo de financiamiento; ii) como parte del precio por la adquisición de acciones o de concesiones mineras; o iii) como forma de compensación por la cesión temporal de una concesión minera. Por dicha razón, el tratamiento tributario antes descrito podría variar según la naturaleza de la operación con la cual la NSR esté asociada. 2 3 ORELLANA P. Juan Pablo y Pedro Deutsch S. Ob.Cit. Pag 12. ORELLANA P. Juan Pablo y Pedro Deutsch S. Ob.Cit. Pag 12.