CARDIF COLOMBIA SEGUROS GENERALES S. A. Compañía de

Anuncio

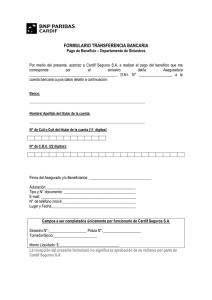

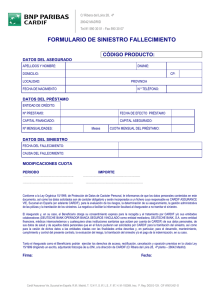

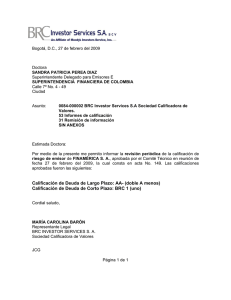

Contactos: Andrés Marthá Martínez [email protected] María Soledad Mosquera Ramírez [email protected] Comité Técnico: 13 de junio de 2014 Acta No: 641 CARDIF COLOMBIA SEGUROS GENERALES S. A. Compañía de Seguros BRC INVESTOR SERVICES S. A. SCV REVISIÓN PERIÓDICA FORTALEZA FINANCIERA Cifras en millones al 31 de marzo de 2014 Activos Totales: $509.252. Pasivo: $330.627. Patrimonio: $178.625. Resultado Técnico: -$16.758. Utilidad Neta: $215. AAA (Triple A) Historia de la Calificación: Revisión Periódica Ago./13: AAA Revisión Extraordinaria Nov./12: AAA Calificación Inicial Ago./12: AA+ La información financiera incluida en este reporte está basada en estados financieros auditados de los años 2011, 2012, 2013 y no auditados a marzo de 2014. penetración de mercado ha conducido a que en 2013 fuera una de las filiales con mayor aporte al crecimiento global de BNP Paribas Cardif, lo cual es muestra de su alta importancia estratégica para el Grupo. 1. FUNDAMENTOS DE LA CALIFICACIÓN El Comité Técnico de BRC Investor Services S. A. SCV en Revisión Periódica mantuvo la calificación AAA en Fortaleza Financiera a Cardif Colombia Seguros Generales S. A. Con el objetivo de soportar el acelerado crecimiento de Cardif, su matriz ha realizado múltiples inyecciones de capital que entre 2011 y 2013 sumaron $159.499 millones. Esto es positivo para la fortaleza financiera del Calificado, pues le ha permitido sostener una alta solvencia patrimonial que se refleja en una relación de patrimonio técnico sobre patrimonio adecuado de 2,6 veces a diciembre de 2013, cifra muy superior al 1,7 del sector y al 2 de los pares comparables. Teniendo en cuenta los planes de capitalización futuros por parte de la matriz, al cierre de 2014 Cardif mantendría un indicador de solvencia cercano al promedio registrado entre 2011 y 2013 de 2,8 veces. No obstante, para 2015 el indicador podría disminuir por los mayores requerimientos patrimoniales asociados con la incursión en nuevas líneas de negocio, así como por los cambios normativos de constitución de reservas técnicas. Por otra parte, en el primer trimestre de 2014 ha surgido la posibilidad de que BNP Paribas sea sujeto de una cuantiosa multa por parte del gobierno de los EEUU, con el potencial de disminuir su disponibilidad para realizar inyecciones de capital en sus filiales y, por ende, soportar las iniciativas de diversificación y crecimiento. Uno de los principales fundamentos para el mantenimiento de la máxima calificación de Cardif Colombia es el soporte patrimonial derivado de pertenecer al grupo BNP Paribas, uno de los conglomerados financieros más importantes de Europa y con calificaciones en escala global superiores a las de la deuda soberana de Colombia. El Calificado también se beneficia de la amplia experiencia que ha adquirido el grupo BNP Paribas en la operación del negocio de banca seguros a nivel mundial, conocimiento que ha sido fundamental para la rápida penetración de mercado que ha logrado la Aseguradora en el mercado local. Cardif inició operaciones en Colombia en 2008 y, desde entonces, ha incrementado de forma sostenida su participación en el mercado asegurador colombiano al pasar de 2,2% en diciembre de 2010 a 13,8%1 en marzo de 2014, desempeño que ha sido resultado de la aplicación del modelo de negocio desarrollado por su matriz a nivel mundial y que se fundamenta en la construcción de alianzas estratégicas con entidades financieras para la distribución masiva de seguros asociados con créditos (negocio conocido como bancaseguros). A pesar del corto tiempo en operación de Cardif Colombia, su favorable El patrimonio de Cardif Colombia alcanzó $178.625 millones a marzo de 2014, con lo cual se ubica como la séptima aseguradora de mayor tamaño patrimonial del 1 La participación es calculada sobre las primas emitidas brutas. Solamente se tienen en cuenta los ramos en los que participa Cardif: sustracción, desempleo, accidentes personales, vida grupo y SOAT. 2 de 11 CAL-F-12-FOR-06 R1 CARDIF COLOMBIA SEGUROS GENERALES S. A. Entre marzo de 2011 y marzo de 2013, las primas emitidas de Cardif pasaron de $22.122 millones a $105.203 millones, crecimiento que ha sido liderado por el ramo de desempleo, que a marzo de 2014 representó el 46,6% del total. El Gráfico No.5 muestra que la Compañía ha venido mejorando su diversificación entre las líneas de negocio, particularmente en el ramo de accidentes personales, cuya representatividad pasó de 8,6% al cierre de 2011 a un 21% en marzo de 2014. Sumado a lo anterior, en el tercer trimestre de 2013 la Compañía incursionó en la suscripción de pólizas de SOAT2, las cuales representaron el 6,4% de la producción a marzo de 2014. sector de seguros generales, mientras que en 2011 ocupaba el puesto 14. Entre marzo de 2013 y marzo de 2014, las primas emitidas de Cardif registraron un incremento de 27% que superó por amplio margen el 17% de sus pares comparables y el 8% del sector de seguros generales. El desempeño del Calificado obedece a que ha logrado establecer alianzas estratégicas con las principales entidades financieras y retailers de Colombia, en los cuales la profundización de productos de bancaseguros es baja y, por lo tanto, permiten altas tasas de crecimiento. Sin embargo, se observa que desde 2011 Cardif ha aumentado su dependencia en los principales aliados estratégicos, situación que podría perdurar en 2015. Por lo anterior cobra relevancia el éxito de las estrategias comerciales dirigidas a aumentar el número de aliados, así como lograr una mayor profundización en aquellos de menor tamaño. A pesar del importante ritmo de expansión que ha sostenido Cardif, sus indicadores de siniestralidad incurrida3 han conservado un desempeño sobresaliente frente a lo observado en los pares y el sector (Gráfico No.1). Esta es una fortaleza del Calificado que se deriva de las adecuadas políticas de suscripción y la alta atomización de los productos de bancaseguros. Aún así, se espera que al cierre de 2014 y en 2015 el nivel de siniestralidad de Cardif se incremente por la maduración de los productos actuales y la incursión en nuevas líneas de negocio que se caracterizan por presentar mayores niveles de siniestralidad. Por otra parte, los seguros asociados con el desempleo aún conservan una representatividad importante en la producción de la Compañía, de forma que la siniestralidad podría verse presionada al alza ante un escenario de deterioro en el mercado laboral. La especialización de Cardif en los productos de bancaseguros incorpora una serie de valores agregados que fortalecen la fidelidad de sus aliados estratégicos, entre los más relevantes se destaca la agilidad y eficiencia de la Aseguradora para integrar sus productos en la operación de sus aliados con un proceso operativo desarrollado con base en el know how que ha construido la matriz en el negocio global. Estos elementos generan barreras de entrada que les dificultan a otras aseguradoras competir por los mismos contratos. Aún así, dado el amplio potencial de crecimiento de la bancaseguros y sus atractivos niveles de siniestralidad, no se descarta que los competidores locales avancen rápidamente en construir este conocimiento y en un futuro profundicen en el nicho de mercado de Cardif. Gráfico No.1: Siniestralidad Incurrida 55% 50,5% 50% 45% 41,1% 40% Dados los planes de expansión del Calificado, que además de mayor penetración en los actuales aliados, contemplan la creación de nuevas líneas de productos y la apertura geográfica, es probable que en 2014 y 2015 la Compañía continúe presentando un crecimiento que supere a la industria. A pesar de que esto es positivo para el posicionamiento y la generación de resultados financieros, es importante tener en cuenta que los productos de bancaseguros son relativamente jóvenes en el mercado colombiano y no se conoce cuál podría ser el comportamiento de su siniestralidad en un escenario económico adverso, de forma que el sostenimiento de tales niveles de expansión implican una exigencia creciente en la gestión del riesgo de suscripción. 35% 30% Cardif 25% Sector 20% Peer 20,1% 15% ene‐14 mar‐14 nov‐13 jul‐13 sep‐13 may‐13 ene‐13 mar‐13 nov‐12 jul‐12 sep‐12 ene‐12 mar‐12 may‐12 nov‐11 jul‐11 sep‐11 may‐11 ene‐11 mar‐11 nov‐10 jul‐10 sep‐10 mar‐10 may‐10 10% Fuente: Superintendencia Financiera de Colombia. Cálculos: BRC Investor Services S. A. SCV. La siniestralidad incurrida de Cardif ha presentado un incremento al pasar de 14,7% en marzo de 2012 a 20,1% en el mismo periodo de 2014, pero continúa conservando un nivel muy favorable frente al 41,1% de los pares comparables y el 50,5% del sector. El incremento en la 2 3 Seguro Obligatorio para Accidentes de Tránsito. Siniestros incurridos / Primas devengadas. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 3 de 11 CARDIF COLOMBIA SEGUROS GENERALES S. A. siniestralidad del Calificado se ha presentado en todos los ramos y corresponde con la maduración natural de los productos y una mayor aceptación de siniestros por parte de la Aseguradora. El ramo de vida grupo ha sido uno de los que ha presentado el mayor incremento en el indicador luego de pasar de 19,5% en marzo de 2012 a 44,7% en marzo de 2014, pero aún así se mantienen por debajo del 57,2% que presentó la industria. El menor desempeño se relaciona con el incremento que presentó la siniestralidad en el mismo periodo, así como con el incremento en los gastos de comisiones por el uso de redes de los aliados estratégicos y los incentivos que les otorga Cardif para las colocaciones de pólizas. Gráfico No.2: Índice Combinado 130% Cardif 120% El aumento en la producción de Cardif le ha permitido profundizar las economías de escala generando una mayor eficiencia operativa; es así como la relación entre los gastos administrativos y las primas emitidas han presentado una tendencia favorable al ubicarse en 26,2% a marzo de 2014, mientras que en el mismo periodo de 2012 era de 52,3%. Esto implica que se ha cerrado significativamente la brecha negativa que presentaba frente a los pares comparables, para quienes el indicador se mantuvo en 23% promedio en el mismo periodo. Dado que el modelo de negocio de Cardif se apalanca en la tercerización de algunos procesos operativos que no pertenecen al core del negocio, lo cual permite disminuir el monto de las inversiones requeridas para sustentar la expansión, y que además cuenta con un esquema comercial que no requiere de una red de puntos de atención propios, es probable que en 2015 y 2016 la Compañía logre continuar mejorando su eficiencia. Sin embargo, la entrada en operación de nuevas líneas de negocio con una mayor carga de gastos podría limitar dicha mejora. Sector Peer 110% 105,7% 100,7% 100% 92,5% 90% 80% ene‐14 mar‐14 nov‐13 jul‐13 sep‐13 may‐13 ene‐13 mar‐13 nov‐12 jul‐12 sep‐12 may‐12 ene‐12 mar‐12 nov‐11 jul‐11 sep‐11 mar‐11 may‐11 70% Fuente: Superintendencia Financiera de Colombia. Cálculos: BRC Investor Services S. A. SCV. El Gráfico No.3 muestra que en 2012 el ROE del Calificado alcanzó valores positivos por primera vez desde su entrada en operación. Sin embargo, para 2013 volvió a descender por el incremento en los costos asociados con la puesta en marcha de nuevas alianzas estratégicas y la ampliación de la capacidad instalada. En el primer trimestre de 2014 la rentabilidad ha vuelto a alcanzar un nivel positivo con 0,5% al mes de marzo, que continúa siendo muy inferior al 8,3% de los pares y el 10,4% del sector. Las proyecciones del Calificado indican que al cierre de 2014 logrará consolidar el punto de equilibrio, lo cual se considera factible dada la perspectiva de crecimiento para las primas y porque no se anticipan nuevos proyectos que puedan afectar la estructura de costos. A pesar del resultado técnico negativo, Cardif logró obtener utilidades por $215 millones a marzo de 2014 por el aporte del resultado del portafolio de inversiones que sumó $4.547 millones en el mismo periodo, con un leve ascenso de 4% frente al mismo periodo de 2013. Entre marzo de 2012 y marzo de 2014, las utilidades derivadas del portafolio de inversiones representaron, en promedio, el 3,5% del total de primas emitidas de Cardif, lo cual muestra que su estructura de ingresos es menos dependiente de este tipo de recursos en relación con los pares y el sector, en los cuales dicho porcentaje fue de 5,9% y 6,3%, respectivamente. El índice combinado4 de Cardif se mantuvo relativamente estable al pasar 98,3% en marzo de 2013 a 100,7% en el mismo periodo de 2014, desempeño mejor al 105,7% del sector, aunque menor al 92,5% de los pares comparables. La continuación en la dinámica favorable en la producción de primas junto con la profundización de las economías de escala son factores que favorecerán el índice combinado para lo que resta de 2014; sin embargo, esta mejora estaría limitada por el probable incremento que presente la siniestralidad, con lo cual el indicador podría mantenerse por encima de 100% para el cierre de 2014. El resultado técnico de Cardif fue de -$566 millones a marzo de 2014 y presentó una desmejora frente al mismo periodo de 2013, cuando alcanzó $1.209 millones. 4 El índice combinado es un análisis de estructura de costos del negocio asegurador que suma los indicadores de siniestros, comisiones netas y gastos respecto de las primas devengadas. Se interpreta como la relación porcentual entre los costos totales y los ingresos por suscripción de pólizas, de forma que un índice superior al 100% implica un resultado técnico negativo. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 4 de 11 CARDIF COLOMBIA SEGUROS GENERALES S. A. Gráfico No.3: Rentabilidad sobre el Patrimonio5 nivel similar al 107,8% que presentó en el año anterior. El portafolio de libre inversión constituye una cobertura adicional pues es administrado bajo las mismas políticas de las inversiones que cubren reservas y, al incluirlo, la razón de cobertura se incrementa a 124,3% en promedio para el mismo periodo. El calce entre activos y pasivos es adecuado dado que la duración estimada de las reservas se aproxima a los 15 meses, mientras que la duración del portafolio ha sido de 18 meses en promedio entre marzo de 2013 y marzo de 2014. 40% 30% 20% 10,4% 8,3% 0,5% 10% 0% ‐10% ‐20% Cardif ‐30% Sector ‐40% Peer ene‐14 mar‐14 nov‐13 jul‐13 sep‐13 ene‐13 may‐13 nov‐12 mar‐13 jul‐12 sep‐12 may‐12 ene‐12 mar‐12 nov‐11 jul‐11 sep‐11 may‐11 ene‐11 mar‐11 nov‐10 jul‐10 sep‐10 mar‐10 may‐10 ‐50% La Calificadora pondera favorablemente las metodologías que utiliza Cardif para constituir reservas y gestionar el riesgo de suscripción, estas se fundamentan en estándares internacionales que ya cumplen con las exigencias técnicas de la nueva normativa de constitución de reservas que fue expedida por el Ministerio de Hacienda en diciembre de 20138. Lo anterior es complementado con un equipo de actuarios altamente capacitados que siguen los lineamientos globales establecidos por el Grupo BNP Paribas. Lo anterior permite anticipar que Cardif no se vería afectado por la nueva regulación para la constitución de reservas que actualmente se encuentra en proceso de reglamentación por parte de la Superintendencia Financiera. Inclusive, la Compañía se podría beneficiar de esta nueva normativa dependiendo de las directrices que adopte el Supervisor respecto de la forma en que se descuenten las comisiones a intermediarios para el cálculo de las reservas en curso. Fuente: Superintendencia Financiera de Colombia. Cálculos: BRC Investor Services S. A El portafolio de inversiones de Cardif es administrado bajo políticas conservadoras de exposición a riesgo de mercado y riesgo de crédito, acorde con los lineamientos definidos por la matriz, que determinan que el portafolio debe ser usado como instrumento de liquidez más que para la generación utilidades a través de posiciones especulativas. De esta forma, la totalidad de las inversiones se encuentra clasificada como negociable, pues ello permite una alta disponibilidad de los títulos en el mercado secundario, pero también implica que el estado de resultado está expuesto a las variaciones en los precios de mercado. Sin embargo, por la baja duración de los títulos que componen el portafolio, que se mantuvo entre 1,3 y 1,7 años en 2013 y lo corrido de 2014, la exposición a los movimientos adversos del mercado de capitales es baja. A marzo de 2014, el portafolio de inversiones de Cardif estaba compuesto en un 42% por títulos TES a tasa fija, lo cual es inferior al 54,8% registrado en el mismo mes de 2013. La diferencia se explica por el incremento de las posiciones en títulos indexados al IPC e IBR, compuestos en su gran mayoría por emisores del sector financiero con la máxima calificación de riesgo crediticio. Por otra parte, entre marzo de 2013 y marzo de 2014, la relación entre el VaR6 y el patrimonio técnico se ubicó siempre por debajo de 2%, lo cual indica un perfil conservador de riesgo de mercado. El middle office de Cardif ha presentado una evolución favorable desde la calificación inicial de 2011, pues se han observado múltiples avances con la adquisición de nuevas herramientas tecnológicas y vinculación de personal que fortalece la gestión de riesgos financieros. Así mismo, estos desarrollos contribuyen a realizar un mejor seguimiento a la gestión de la fiduciaria que realiza las labores del front office. En 2013 y 2014 se evidenciaron avances en las metodologías para la medición del riesgo de liquidez, pues se crearon herramientas que permiten realizar proyecciones del flujo de caja incorporando escenarios de estrés, lo cual le da una mayor capacidad a la Aseguradora para anticipar necesidades de liquidez. La cobertura de reservas técnicas mediante el portafolio de inversiones es adecuada, dado que se ha mantenido siempre por encima de 100% en cada uno de los ramos en los que opera Cardif. Entre marzo de 2013 y marzo de 2014, la razón de cubrimiento7 total fue de 109,3% en promedio, 5 6 7 1 . Cardif Colombia cuenta con contratos de reaseguros para enfrentar contingencias de liquidez asociadas con eventos catastróficos que impliquen un desembolso importante por materialización de siniestros, para ello cuenta con una reconocida reaseguradora extranjera con una calificación de riesgo global superior a la de la deuda soberana colombiana. 1 Valor en riesgo. Inversiones / Reservas Técnicas. 8 Decreto 2973. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 5 de 11 CARDIF COLOMBIA SEGUROS GENERALES S. A. 2010 al 4,5% en marzo de 2014; sin embargo, al observar solamente los ramos en los que opera Cardif, la participación del Calificado muestra un rápido aumento al pasar de 2,2% a 13,8% en el mismo periodo. 2. DESCRIPCIÓN DE LA COMPAÑÍA Cardif Colombia Seguros Generales S. A. fue constituida en enero de 2008 y en mayo del mismo año recibió autorización de la Superintendencia Financiera para operar en los ramos de Vida Grupo, Desempleo, Accidentes Personales y Sustracción. La Compañía hace parte del grupo financiero francés BNP Paribas que ejerce el control accionario a través de sus filiales BNP Paribas Assurance y Cardif Assurance Risques Divers, como muestra la Tabla No.1. Gráfico No.4: Participación de Mercado en los Ramos en los que participa Cardif9 16% 12% 8% 5,9% 6% 4% 2,2% 2% 94,89% mar‐14 nov‐13 ene‐14 jul‐13 sep‐13 mar‐13 may‐13 nov‐12 ene‐13 jul‐12 sep‐12 mar‐12 may‐12 nov‐11 ene‐12 jul‐11 sep‐11 mar‐11 may‐11 nov‐10 ene‐11 jul‐10 5,11% sep‐10 mar‐10 0% may‐10 Cardif A ssurance Risques Divers 10,1% 10% Tabla No.1: Composición Accionaria Accionista Participación B NP P aribas A ssurance 13,8% 14% Fuente: Superintendencia Financiera de Colombia. Cálculos: BRC Investor Services S. A. SCV. Fuente: Cardif Colombia Seguros Generales S. A. % BNP Paribas Cardif, matriz controlante de Cardif Colombia, tiene presencia en Europa, Asia y Latinoamérica con más de 85 millones de asegurados. Es pionero en el modelo de negocio conocido como Bancaseguros, con lo cual ha logrado convertirse en el primer proveedor mundial de seguros asociados con los créditos bancarios. En América Latina tiene presencia en Chile (desde 1997), Argentina (1998), Brasil (1999), México (2005) y Perú (2006). Siguiendo su plan de crecimiento selectivo y estratégico, incursionó en Colombia en 2008 al considerar que el país tiene un alto potencial de crecimiento y fundamentos macroeconómicos adecuados. Gráfico No.5: Evolución de las Primas Emitidas Brutas por Ramo 15,3% 17,8% 14,1% 14,9% 6,4% 13,4% 8,6% 9,0% 8,1% 14,4% 16,6% 16,4% 15,1% 16,3% 21,0% 12,5% 61,2% 65,5% 52,7% dic‐11 Desempleo Cardif Colombia implementa el modelo de negocio de bancaseguros que ha utilizado su matriz en otros países de la región, el cual consiste en firmar alianzas con entidades financieras para comercializar masivamente seguros asociados con los créditos a través los canales de distribución de sus aliados. Cardif ha sido pionero en este tipo de negocios en Colombia, logrando en sus primeros cinco años de operación firmar alianzas con algunas de las entidades financieras más importantes del país, lo que le ha permitido convertirse en el líder del mercado de bancaseguros. dic‐12 Vida Grupo dic‐13 Accidentes Personales 52,5% mar‐13 Sustracción 46,6% mar‐14 SOAT Fuente: Superintendencia Financiera de Colombia. Cálculos: BRC Investor Services S. A. SCV. Cardif ha sido pionero en la colocación de seguros asociados con el desempleo y es la primera aseguradora que emitió pólizas en este ramo (diciembre de 2008). La Aseguradora ha mantenido el liderazgo en este tipo de productos pues representa el 63% del total de primas emitidas brutas a marzo de 2014, no obstante, dicha participación ha disminuido frente al 82% presentado al cierre de 2010, situación relacionada con la entrada de nuevos competidores en ese nicho de mercado. Además del crecimiento en las pólizas de desempleo, la evolución positiva en la participación de mercado de la Aseguradora se debe a la mayor producción en ramos como Vida Grupo y Accidentes Personales, los cuales han venido aumentando su participación en la producción total de la Posición de Mercado y Ramos de Seguros A marzo de 2014, las primas emitidas brutas de Cardif alcanzaron $106.072 millones con un incremento anual de 26,8%. A pesar de que el ritmo de crecimiento de la Compañía se ha desacelerado frente a lo observado en 2013, mantiene una dinámica muy favorable en relación con el sector de seguros generales, cuya tasa de crecimiento fue de 7,5% a marzo de 2014. Lo anterior ha permitido que la producción de primas de Cardif pasara de representar el 0,6% del total del sector en diciembre de 9 La participación es calculada sobre las primas emitidas brutas. Solamente se tiene en cuenta los ramos donde participa Cardif: sustracción, desempleo, accidentes personales y vida grupo. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 6 de 11 CARDIF COLOMBIA SEGUROS GENERALES S. A. La visita técnica para el proceso de calificación fue realizada con la oportunidad suficiente por la disponibilidad del cliente y la entrega de la información se cumplió en los tiempos previstos y de acuerdo con los requerimientos de la Calificadora. Es necesario mencionar que ha sido revisada la información pública disponible para contrastarla con la información entregada por el Calificado. Compañía, contribuyendo a mejorar la diversificación entre las líneas de negocio. 3. ANÁLISIS DOFA Fortalezas Respaldo patrimonial del Grupo BNP Paribas. Trayectoría de BNP Paribas Cardif en Latinoamérica. Especialista en productos de bancaseguros. Rápido crecimiento en su nicho de mercado. Alianzas estratégicas con algunas de las entidades financieras mejor posicionadas en segmentos de consumo masivo. Metodologías actuariales que siguen las mejores prácticas de la industria. Excelente nivel de siniestralidad en relación con otras aseguradoras comparables. Solvencia patrimonial superior a la del sector y los pares. Se aclara que la Calificadora de Riesgos no realiza funciones de auditoría; por lo tanto, la Administración de la Entidad asume entera responsabilidad sobre la integridad y veracidad de toda la información entregada, la cual ha servido de base para la elaboración del presente informe. 4. CONTINGENCIAS De acuerdo con la información enviada por Cardif Colombia, al cierre de marzo de 2014 no existen contingencias judiciales en contra que puedan afectar el patrimonio de la Entidad. Tampoco se han presentado sanciones o multas por parte de las entidades de control. Oportunidades El incipiente desarrollo del mercado de bancaseguros en Colombia ofrece un alto potencial de crecimiento. Profundizar en productos complementarios a los seguros asociados con créditos. Incursión en Colombia de potenciales socios estratégicos extranjeros, quienes ya tienen relaciones comerciales con otras filiales de Cardif en Latinoamérica. La actual base de socios estratégicos facilita entablar relaciones comerciales con nuevos clientes. Debilidades Moderada diversificación del volumen de primas en los principales socios estratégicos. Pocos ramos autorizados para operar. Costos de alistamiento de los proyectos generan una menor eficiencia en gastos frente a los pares y el sector. Amenazas Incursión de competidores locales en su nicho de mercado. Incremento en el desempleo podría aumentar siniestralidad. Cambios regulatorios encaminados a reglamentar los productos de bancaseguros. Fuga de personal por baja oferta de actuarios en el mercado laboral. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 7 de 11 CARDIF COLOMBIA SEGUROS GENERALES S. A. 5. ESTADOS FINANCIEROS BRC INVESTOR SERVICES S. A. - SOCIEDAD CALIFICADORA DE VALORES Cardif Colombia Seguros Generales S.A. (Cifras en millones de pesos colombianos) ANALISIS HORIZONTAL BALANCE GENERAL Activos Disponible Inversiones Negociables Títulos Deuda Negociables Títulos Participativos Hasta Vencimiento Títulos Deuda Desvalorizaciones Cuentas x Cobrar Actividad Aseguradora Siniestros Pendientes Reaseguradores Primas por Recaudar Provisiones Cartera Cargos Diferidos Comisiones a Intermediarios Gastos Anticipados Costos Contratos No Proporcionales Otros Activos Total Activo Pasivos Obligaciones Financieras Reservas Técnicas Var % Var % dic-12 / dic-13 mar-13 / mar-14 dic-10 dic-12 dic-13 mar-13 mar-14 4.979 42.041 38.369 34 3.639 ‐ 10.831 ‐ 10.000 10 ‐ 17.865 1.851 ‐ ‐ 1.926 77.643 5.106 160.003 156.152 3.598 254 ‐ 30.523 ‐ 16.514 209 ‐ 84.888 12.697 1.324 51 3.968 285.811 10.399 257.688 250.917 6.518 253 ‐ 40.924 ‐ 21.172 962 ‐ 144.541 16.511 640 3 23.617 477.809 23.018 237.495 232.409 4.833 254 ‐ 33.911 ‐ 19.031 566 ‐ 94.501 13.129 1.167 54 4.228 394.320 15.986 267.194 265.339 1.855 ‐ ‐ 44.048 ‐ 17.760 1.486 ‐ 159.772 19.647 477 ‐ 21.776 509.252 103,7% 61,1% 60,7% 81,2% ‐0,3% 132 24 30.540 144.778 26 238.701 23 163.120 ANALISIS VERTICAL mar-13 mar-14 70,3% 30,0% ‐51,7% ‐93,5% 495,2% 67,2% ‐30,6% 12,5% 14,2% ‐61,6% ‐100,0% 0,0% 29,9% 0,0% ‐6,7% 162,8% 0,0% 69,1% 49,6% ‐59,1% ‐100,0% 415,1% 29,1% 5,8% 60,2% 58,9% 1,2% 0,1% 0,0% 8,6% 0,0% 4,8% 0,1% 0,0% 24,0% 3,3% 0,3% 0,0% 1,1% 100,0% 3,1% 52,5% 52,1% 0,4% 0,0% 0,0% 8,6% 0,0% 3,5% 0,3% 0,0% 31,4% 3,9% 0,1% 0,0% 4,3% 100,0% 20 262.298 10,9% 64,9% ‐12,0% 60,8% 0,0% 56,1% 0,0% 79,3% De Riesgos en Curso Matemática Desviación Siniestralidad 28.327 131.610 218.252 145.464 240.105 ‐ ‐ ‐ ‐ ‐ ‐ ‐ ‐ ‐ ‐ 65,8% 65,1% 0,0% 0,0% 50,0% 0,0% 0,0% 72,6% 0,0% 0,0% Siniestros Avisados Siniestros no Avisados Siniestros Pendientes Reaseguradores 902 5.787 7.272 6.095 9.715 1.310 7.381 13.177 11.561 12.478 ‐ ‐ ‐ ‐ ‐ 25,7% 78,5% 59,4% 7,9% 0,0% 2,1% 4,0% 0,0% 2,9% 3,8% 0,0% Cuentas x Pagar Actividad Aseguradora Coaseguradores Reaseguradores Siniestros Liquidados x Pagar 1.972 ‐ ‐ 10 10.623 20.877 14.305 28.814 ‐ ‐ ‐ ‐ 53 ‐ 73 15 305 560 1.457 456 96,5% ‐100,0% 83,8% 101,4% 0,0% ‐79,6% ‐68,7% 4,9% 0,0% 0,0% 0,5% 8,7% 0,0% 0,0% 0,1% Obligaciones Intermediarios Otros Pasivos 921 379 2.745 1.990 2.273 12.450 29.832 39.793 113.416 39.495 624,5% 33,4% 14,3% ‐65,2% 0,7% 39,0% 0,7% 11,9% Total Pasivo Patrimonio 45.094 185.256 299.398 290.864 330.627 61,6% 13,7% 100,0% 100,0% Capital Social Resultados de Ejercicios Anteriores Resultados del Ejercicio Total Patrimonio 54.928 (10.078) (12.302) 32.549 61,9% ‐0,5% ‐2520,0% 77,4% 61,9% 13,0% ‐92,6% 72,7% 128,0% ‐30,8% 2,8% 100,0% 120,0% ‐20,2% 0,1% 100,0% 132.427 (32.043) 171 100.555 214.427 (31.872) (4.145) 178.410 132.427 (31.872) 2.900 103.456 214.427 (36.017) 215 178.625 34,1% 28,2% 359,9% Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 8 de 11 CARDIF COLOMBIA SEGUROS GENERALES S. A. ANALISIS HORIZONTAL ESTADO DE RESULTADOS TECNICO (Miles de Pesos) Var % Var % dic-12 / dic-13 mar-13 / mar-14 dic-10 dic-12 dic-13 mar-13 mar-14 39.209 39.209 34.565 4.645 ‐ (20.231) (20.231) ‐ 18.978 251.471 251.471 161.093 90.378 ‐ (59.011) (59.011) ‐ 192.460 404.353 405.494 242.668 162.826 1.142 (86.642) (86.642) ‐ 317.710 83.656 83.656 50.840 32.816 ‐ (13.855) (13.855) ‐ 69.801 105.203 106.072 55.734 50.338 870 (21.853) (21.853) ‐ 83.350 60,8% 61,2% 50,6% 80,2% 25,8% 26,8% 9,6% 53,4% 46,8% 46,8% ‐57,7% ‐57,7% 65,1% 19,4% (1.761) (1.761) (1.761) ‐ (1.731) (782) (948) ‐ (3.492) (22.614) (22.614) (22.614) ‐ (8.140) (3.756) (4.385) ‐ (30.754) (50.033) (50.033) (50.046) 13 (7.281) (1.485) (5.796) ‐ (57.314) (9.222) (9.222) (9.222) ‐ (4.488) (308) (4.180) ‐ (13.710) (15.014) (15.014) (15.014) ‐ (1.744) (2.443) 699 ‐ (16.758) 121,2% 121,2% 121,3% ‐62,8% ‐62,8% ‐62,8% ‐10,6% ‐60,5% 32,2% 61,1% ‐694,0% 116,7% 86,4% ‐22,2% 92,9% 54,3% ‐4,9% 92,7% ‐2,8% 54,2% 81,5% 46,8% 47,9% 34,7% 348,0% 94,2% ‐317,7% 25,7% 31,1% ‐24,5% ‐107,1% ‐58,8% 94,2% 58,8% 58,7% ‐27,9% 0,6% ‐298,3% 1,6% ‐22,4% ‐146,8% 4,3% 53,5% 4,1% 16,1% ‐51,3% 37,5% ‐2520,0% 11,8% ‐7,3% 0,0% ‐92,6% ANALISIS VERTICAL mar-13 mar-14 Primas Devengadas Primas Retenidas Primas Emitidas Brutas Emitidas Aceptadas Primas Cedidas Reservas Técnicas De riesgos en curso Matemática Total Primas Devengadas Siniestros Incurridos Siniestros Retenidos Siniestros Pagados Brutos Siniestros Pagados Salvamentos y Recobros Reserva de Siniestros Avisados No Avisados [IBNR] Matemática (Riesgos Profesionales) Total Siniestros Incurridos Otros Ingresos y Gastos Actividad Aseguradora Coaseguros Reaseguros Comisiones Contratos No Proporcionales Participación de Utilidades Otros Gastos por Comisiones Gastos Administrativos y de Personal Gastos Administrativos Gastos de Personal Provisiones Otros Ingresos y Gastos Ingresos Gastos Total Otros Ingresos y Gastos Actividad Aseguradora RESULTADO TÉCNICO Producto del Portafolio de Inversiones Ingresos netos Venta de Inversiones Ingresos netos Valoración de Inversiones Provisiones netas Dividendos Provisiones de Otros Activos Otros Ingresos y Gastos Impuesto de Renta RESULTADO DEL EJERCICIO ‐ 1 ‐ ‐ 1 ‐ (1.032) (23.939) (18.015) (5.924) (10) (2) 0 3 ‐ 31.464 ‐ (72) 31.535 ‐ (10.574) (123.717) (113.146) (10.572) (209) (63.071) ‐ 63.071 ‐ 60.693 ‐ (68) 60.762 ‐ (19.191) (181.632) (167.391) (14.240) (937) (122.505) 1 122.506 ‐ 12.673 ‐ (18) 12.690 ‐ (4.185) (37.451) (33.847) (3.604) (539) (25.381) ‐ 25.381 ‐ 19.554 ‐ (18) 19.573 ‐ (17.480) (27.812) (23.326) (4.486) (1.116) (40.306) ‐ 40.306 (24.982) (9.496) 1.063 0 1.063 ‐ ‐ 5.202 1.797 464 (12.302) (166.108) (4.402) 9.839 32 9.806 ‐ ‐ 11.446 6.844 663 171 (263.571) (3.175) 9.900 (64) 9.965 ‐ ‐ 13.291 3.333 912 (4.145) (54.882) 1.209 4.358 21 4.337 ‐ ‐ 6.702 4.264 228 2.900 (67.158) (566) 4.547 32 4.515 ‐ ‐ 7.493 3.954 228 215 INDICADORES dic-10 dic-12 dic-13 mar-13 mar-14 PEER mar-13 119,8% 119,8% 72,8% 47,0% 0,0% ‐19,8% ‐19,8% 0,0% 100,0% 126,2% 127,3% 66,9% 60,4% 1,0% ‐26,2% ‐26,2% 0,0% 100,0% ‐13,2% ‐13,2% ‐13,2% 0,0% ‐6,4% ‐0,4% ‐6,0% 0,0% ‐19,6% ‐18,0% ‐18,0% ‐18,0% 0,0% ‐2,1% ‐2,9% 0,8% 0,0% ‐20,1% 0,0% 18,2% 0,0% 0,0% 18,2% 0,0% ‐6,0% ‐53,7% ‐48,5% ‐5,2% ‐0,8% ‐36,4% 0,0% 36,4% 0,0% 23,5% 0,0% 0,0% 23,5% 0,0% ‐21,0% ‐33,4% ‐28,0% ‐5,4% ‐1,3% ‐48,4% 0,0% 48,4% ‐78,6% 1,7% 6,2% 0,0% 6,2% 0,0% 0,0% 9,6% 6,1% 0,3% 4,2% ‐80,6% ‐0,7% 5,5% 0,0% 5,4% 0,0% 0,0% 9,0% 4,7% 0,3% 0,3% SECTOR mar-14 mar-13 mar-14 Razón de Cubrimiento 1,74 1,22 1,16 1,66 1,11 1,66 1,61 1,06 1,05 Siniestralidad Retenida 4,5% 9,0% 12,4% 11,0% 14,3% 27,3% 30,2% 40,5% 42,1% Siniestralidad Incurrida 18,4% 16,0% 18,0% 19,6% 20,1% 34,3% 41,1% 48,0% 50,5% Gastos Admon y Perso. / Primas Emitidas 61,1% 49,2% 44,8% 44,8% 26,2% 30,1% 25,1% 24,1% 23,5% Comisiones / Primas Emitidas 2,6% 4,2% 4,7% 5,0% 16,5% 15,9% 17,6% 12,2% 13,0% Producto de Inversiones / Primas Emitidas 2,7% 3,9% 2,4% 5,2% 4,3% 8,4% 4,0% 9,8% 8,7% Rentabilidad de las Inversiones 2,5% 6,1% 3,8% 7,5% 7,0% 13,9% 7,0% 13,4% 12,0% Resultado Técnico / Primas Emitidas ‐24,2% ‐1,8% ‐0,8% 1,4% ‐0,5% 0,3% 2,9% ‐1,9% ‐4,0% Resultado Neto / Primas Emitidas ‐31,4% 0,1% ‐1,0% 3,5% 0,2% 5,2% 3,1% 6,2% 3,8% 150,0% 102,3% 101,0% 98,3% 100,7% 99,3% 92,5% 102,7% 105,7% Indice Combinado ROE ‐37,8% 0,2% ‐2,3% 11,7% 0,5% 13,2% 8,3% 16,7% 10,4% ROA ‐15,8% 0,1% ‐0,9% 3,0% 0,2% 4,4% 2,6% 4,1% 2,7% Pasivo / Patrimonio 138,5% 184,2% 167,8% 281,1% 185,1% 193,5% 211,6% 285,7% 280,2% Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 9 de 11 CARDIF COLOMBIA SEGUROS GENERALES S. A. CALIFICACIÓN DE FORTALEZA FINANCIERA Las escalas entre AA y CC pueden tener un signo (+) o (-), que indica si la calificación se aproxima a la categoría inmediatamente superior o inferior, respectivamente. ◘ Grado de Inversión ESCALA DEFINICIÓN AAA La calificación AAA es la más alta otorgada por BRC, lo que indica que la capacidad financiera de la Aseguradora para cumplir con el pago de los siniestros y de sus obligaciones contractuales es sumamente fuerte. AA La calificación AA indica que la capacidad financiera de la Aseguradora para cumplir con el pago de los siniestros y de sus obligaciones contractuales es muy fuerte. No obstante, las compañías con esta calificación podrían ser más vulnerables ante acontecimientos adversos en comparación con aquellas calificadas en la máxima categoría. A La calificación A indica que la capacidad financiera de la Aseguradora para cumplir con el pago de los siniestros y de sus obligaciones contractuales es fuerte. No obstante, las compañías con esta calificación podrían ser más vulnerables ante acontecimientos adversos en comparación con aquellas calificadas en categorías superiores. BBB La calificación BBB indica que la capacidad financiera de la Aseguradora para cumplir con el pago de los siniestros y de sus obligaciones contractuales es adecuada. Sin embargo, las compañías con esta calificación son más vulnerables ante acontecimientos adversos en comparación con aquellas calificadas en categorías superiores. ◘ Grado de no Inversión o Alto Riesgo ESCALA DEFINICIÓN BB La calificación BB indica que la capacidad financiera de la Aseguradora para cumplir con el pago de los siniestros y de sus obligaciones contractuales es limitada. Las compañías con esta calificación sugieren una menor probabilidad de incumplimiento en comparación con aquellas calificadas en categorías inferiores. B CCC CC La calificación B indica que la capacidad financiera de la Aseguradora para cumplir con el pago de los siniestros y de sus obligaciones contractuales es baja. Las compañías con esta calificación sugieren una considerable probabilidad de incumplimiento. La calificación CCC indica que la capacidad financiera de la Aseguradora para cumplir con el pago de los siniestros y de sus obligaciones contractuales es muy baja. Las compañías con esta calificación actualmente sugieren una alta probabilidad de incumplimiento. La calificación CC indica que la capacidad financiera de la Aseguradora para cumplir con el pago de los siniestros y de sus obligaciones contractuales es sumamente baja. Las compañías con esta calificación actualmente sugieren una probabilidad muy alta de incumplimiento. D La calificación D indica que la Aseguradora ha incumplido con sus obligaciones. E La calificación E indica que BRC no cuenta con la información suficiente para calificar. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 10 de 11