Contemporania D`Inversions Sicav,SA

Anuncio

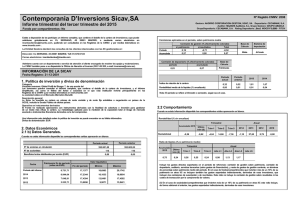

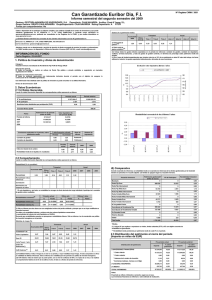

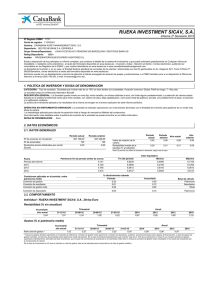

Nº Registro CNMV: 2098 Contemporania D'Inversions Sicav,SA Gestora: IMANTIA CAPITAL S.G.I.I.C. S.A. Depositario: CECABANK, S.A. Auditor: MAZARS Auditores, S.L. Grupo Gestora: GRUPO ABANCA GrupoDepositario: CECABANK, S.A. Rating Depositario: ;Baa2 MOODY'S;BBB- FITCH Informe trimestral del primer trimestre del 2016 Fondo por compartimentos: No Existe a disposición de los partícipes un informe completo, que contiene el detalle de la cartera de inversiones y que puede solicitarse gratuitamente en CL SERRANO, 45 28001 MADRID, o mediante correo electrónico en [email protected], pudiendo ser consultados en los Registros de la CNMV, y por medios telemáticos en www.imantia.com . La Entidad Gestora atenderá las consultas de los clientes relacionadas con las IIC gestionadas en: Comisiones aplicadas en el período, sobre patrimonio medio Comisión de gestión (% efectivamente cobrado) s/resultados Total 0,00 0,20 0,00 0,20 s/ patrimonio 0,20 0,20 Periodo Acumulada Dirección: CL SERRANO, 45 28001 MADRID, Telf. 91.578.57.65 Correo electrónico: [email protected] Asimismo cuenta con un departamento o servicio de atención al cliente encargado de resolver las quejas y reclamaciones. La CNMV también pone a su disposición la Oficina de Atención al Inversor (902 149 200, e-mail: [email protected]). Comisión de depositario (% efectivamente cobrado) periodo acumulada 0,02 Base de Cálculo Sistema de Imputación Mixta Al fondo Base de Cálculo Patrimonio 0,02 INFORMACIÓN DE LA SICAV Fecha Registro: 21-12-2001 1. Política de inversión y divisa de denominación Categoria Vocación inversora: Global Perfil de Riesgo: 7, de una escala del 1 al 7 Los inversores pueden consultar el informe completo, que contiene el detalle de la cartera de inversiones, y el informe simplificado, así como el folleto del fondo o sociedad en el que esta institución invierte principalmente en los Registros de la CNMV y por medios telemáticos en www.imantia.com La sociedad cotiza en el Mercado Alternativo Bursátil. Descripción general La Sicav ha invertido su cartera en valores de renta variable y de renta fija admitidos a negociación en países de la OCDE, incluída la Deuda Pública de dichos países. Operativa en instrumentos derivados El Fondo ha realizado operaciones con instrumentos derivados con la finalidad de cobertura e inversión para gestionar de un modo más eficaz la cartera. La metodología aplicada para la medición de la exposición total al riesgo de mercado asociada a instrumentos financieros derivados es la del compromiso. Una información más detallada sobre la política de inversión se puede encontrar en su folleto informativo. Divisa de denominación: EUR Período actual Período anterior 2016 2015 1,04 0,01 0,73 0,01 1,04 0,01 2,54 0,01 Índice de rotación de la cartera Rentabilidad media de la liquidez (% anualizado) Nota: El periodo se refiere al trimestre o semestre, según sea el caso. 2.2 Comportamiento Cuando no exista información disponible las correspondientes celdas aparecerán en blanco. Rentabilidad (% sin anualizar) Trimestral Acumulado 2016 2. Datos Económicos 2.1 b) Datos Generales. Rentabilidad Anual Último trim (0) Trim-1 Trim-2 Trim-3 2015 2014 2013 2011 -6,56 2,82 -9,62 -4,04 2,24 -1,18 27,62 -18,42 -6,56 Cuando no exista información disponible las correspondientes celdas aparecerán en blanco. Período actual Nº de acciones en circulación Período anterior 241.171,00 241.171,00 Nº de accionistas 115 115 Beneficios brutos distribuidos por acción (EUR) 0,00 0,00 Ratio de Gastos (% s/ patrimonio medio) Acumulado 2016 0,31 Fecha Patrimonio fin de periodo (miles de EUR) Trimestral Último trim (0) Trim-1 0,31 0,24 Anual Trim-2 Trim-3 0,24 0,26 Año t-1 Año t-2 Año t-3 0,99 0,98 1,13 Año t-5 1,11 Valor liquidativo Fin del periodo Mínimo Máximo Periodo del informe 3.970,73 16,4644 14,2275 17,6203 2015 4.249,64 17,6209 16,6963 20,1742 2014 6.944,04 17,2344 16,1633 18,9954 2013 7.046,91 17,4394 13,8491 17,4582 Incluye los gastos directos soportados en el periodo de referencia: comisión de gestión sobre patrimonio, comisión de depositario, auditoría, servicios bancarios (salvo gastos de financiación), y resto de gastos de gestión corriente, en términos de porcentaje sobre patrimonio medio del periodo. En el caso de fondos/compartimentos que invierten más de un 10% de su patrimonio en otras IIC se incluyen también los gastos soportados indirectamente, derivados de esas inversiones, que incluyen las comisiones de suscripción y de reembolso. Este ratio no incluye la comisión de gestión sobre resultados ni los costes de transacción por la compraventa de valores. (ii) En el caso de sociedades/compartimentos que invierten más de un 10% de su patrimonio en otras IIC este ratio incluye, de forma adicional al anterior, los gastos soportados indirectamente, derivados de esas inversiones. (Continuación...) 2.3 Distribución del patrimonio al cierre del período (Importe en miles de EUR) Fin período actual Distribución del patrimonio (+)INVERSIONES FINANCIERAS Fin período anterior % sobre patrimonio Importe Importe % sobre patrimonio 3.259,10 82,07 3.597,21 84,64 * Cartera interior 1.351,61 34,03 637,24 14,99 * Cartera exterior 69,49 1.907,49 48,03 2.953,10 * Intereses de la cartera de inversión 0,00 0,00 6,86 0,16 *Inversiones dudosas, morosas o en litigio 0,00 0,00 0,00 0,00 675,18 17,00 589,48 13,87 36,43 0,91 62,94 (+)LIQUIDEZ (TESORERÍA) (+/-)RESTO TOTAL PATRIMONIO 100.00% 3.970,73 4.249,64 1,48 100.00% Notas: El período se refiere al trimestre o semestre, según sea el caso. Las inversiones financieras se informan a valor estimado de realización. 2.4 Estado de variación patrimonial % sobre patrimonio medio PATRIMONIO FIN PERIODO ANTERIOR (miles de EUR) ± Compra/ venta de acciones (neto) - Dividendos a cuenta distribuidos ± Rendimientos netos (+) Rendimientos de gestión + Intereses + Dividendos ± Resultados en renta fija (realizadas o no) ± Resultados en renta variable (realizadas o no) ± Resultados en depósitos (realizadas o no) ± Resultados en derivados (realizadas o no) ± Resultados en IIC (realizadas o no) ± Otros resultados ± Otros rendimientos (-) Gastos repercutidos - Comisión de gestión - Comisión de depositario - Gastos por servicio exteriores - Otros gastos de gestión corriente - Otros gastos repercutidos (+) Ingresos + Comisiones de descuento a favor de la IIC + Comisiones retrocedidas + Otros ingresos ± Revalorización inmuebles uso propio y resultados por enajenación inmovilizado PATRIMONIO FIN PERIODO ACTUAL (miles de EUR) Variación del período actual 4.249,64 0,00 0,00 -7,20 -6,86 0,04 0,37 -0,50 -6,19 0,00 -0,74 0,36 -0,20 0,00 -0,34 -0,20 -0,02 -0,04 -0,05 -0,03 0,00 0,00 0,00 0,00 Variación acumulada anual 4.249,64 0,00 0,00 -7,20 -6,86 0,04 0,37 0,24 2,60 0,00 0,56 -0,50 -6,19 0,00 -0,74 -215,87 -234,44 0,00 -175,10 0,00 0,10 0,00 -0,77 -0,68 -0,03 -0,02 0,00 0,36 -0,20 0,00 -0,34 -0,20 -0,02 -0,04 -0,05 999,99 -210,81 100,00 -74,67 -83,24 -44,23 21,55 617,18 -0,04 0,00 0,00 0,00 0,00 -0,03 0,00 0,00 0,00 0,00 -46,39 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 3.970,73 4.249,64 3.970,73 Nota: El período se refiere al trimestre o semestre según sea el caso. % variación respecto fin período anterior Variación del período anterior 6.731,71 -39,29 0,00 3,02 3,79 0,04 0,25 0,00 -234,20 -202,15 -53,63 -15,65 Nº Registro CNMV: 2098 Contemporania D'Inversions Sicav,SA Gestora: IMANTIA CAPITAL S.G.I.I.C. S.A. Depositario: CECABANK, S.A. Auditor: MAZARS Auditores, S.L. Grupo Gestora: GRUPO ABANCA GrupoDepositario: CECABANK, S.A. Rating Depositario: ;Baa2 MOODY'S;BBB- FITCH Informe trimestral del primer trimestre del 2016 Fondo por compartimentos: No 3.2 Distribución de las inversiones financieras, al cierre del período: Porcentaje respecto al patrimonio total 3. Inversiones financieras 3.1 Inversiones financieras a valor estimado de realización (en miles de EUR) y en porcentaje sobre el patrimonio, al cierre del periodo Cuando no exista información disponible las correpondientes celdas aparecerán en blanco. Periodo actual Descipción de la inversión y emisor Valor de mercado % Periodo anterior Valor de mercado % Total Deuda Pública Cotizada más de 1 año Total Deuda Pública Cotizada menos de 1 año Total Renta Fija Cotizada más de 1 año Total Renta Fija Cotizada menos de 1 año TOTAL RENTA FIJA COTIZADA TOTAL RENTA FIJA NO COTIZADA TOTAL RENTA FIJA PENDIENTE ADMISION A COTIZACION TOTAL ADQUISICION TEMPORAL DE ACTIVOS TOTAL RENTA FIJA TOTAL RENTA VARIABLE COTIZADA 1.351,61 34,04 637,24 15,00 1.351,61 34,04 637,24 15,00 1.351,61 34,04 637,24 15,00 Total Renta Fija Cotizada más de 1 año 0,00 0,00 136,14 3,20 Total Renta Fija Cotizada menos de 1 año 0,00 0,00 95,18 2,24 TOTAL RENTA FIJA COTIZADA EXT 0,00 0,00 231,32 5,44 TOTAL RENTA VARIABLE NO COTIZADA TOTAL RENTA VARIABLE PENDIENTE ADMISION A COTIZACION TOTAL RENTA VARIABLE TOTAL IIC TOTAL DEPOSITOS TOTAL ENTIDADES DE CAPITAL RIESGO + otros TOTAL INVERSIONES FINANCIERAS INTERIOR Total Deuda Pública Cotizada más de 1 año Total Deuda Pública Cotizada menos de 1 año TOTAL RENTA FIJA NO COTIZADA EXT 0,00 0,00 231,32 5,44 1.840,00 46,34 2.722,94 64,06 Total otros subyacentes Total subyacente renta fija TOTAL RENTA VARIABLE PENDIENTE ADMISION A COTIZACION EXT TOTAL IIC EXT Total subyacente tipo de cambio TOTAL DERECHOS TOTAL RENTA VARIABLE NO COTIZADA EXT TOTAL RENTA VARIABLE EXT Importe nominal comprometido Total subyacente renta variable TOTAL ADQUISICION TEMPORAL DE ACTIVOS EXT TOTAL RENTA VARIABLE COTIZADA EXT Cuando no exista información disponible las correpondientes celdas aparecerán en blanco. Total subyacente renta fija TOTAL RENTA FIJA PENDIENTE ADMISION A COTIZACION EXT TOTAL RENTA FIJA EXT 3.3 Operativa en derivados. Resumen de las posiciones abiertas al cierre del periodo (importes en miles de EUR) 1.840,00 46,34 2.722,94 64,06 Total subyacente renta variable 69,34 1,75 0,00 0,00 Total subyacente tipo de cambio TOTAL DEPOSITOS EXT 149,10 Total otros subyacentes TOTAL ENTIDADES DE CAPITAL RIESGO + otros EXT TOTAL OBLIGACIONES TOTAL INVERSIONES FINANCIERAS EXTERIOR 1.909,34 48,09 2.954,27 69,50 TOTAL INVERSIONES FINANCIERAS 3.260,95 82,13 3.591,51 84,50 149,10 4. Hechos relevantes SI 7. Anexo explicativo sobre operaciones vinculadas y otras informaciones NO a. Suspensión temporal de la negociación de acciones X b. Reanudación de la negociación de acciones X c. Reducción significativa de capital en circulación X d. Endeudamiento superior al 5% del patrimonio X e. Cambio en elementos esenciales del folleto informativo X f. Imposibilidad de poner más acciones en circulación X g. Otros hechos relevantes X A )Importe 3.912.828,37; % s/Patrim 98,54 8. Información y advertencias a instancia de la CNMV No Aplicable 9. Anexo explicativo del informe periódico 5. Anexo explicativo de hechos relevantes No Aplicable 6. Operaciones Vinculadas SI a. Accionistas significativos en el capital de la sociedad (porcentaje superior al 20%) X X b. Modificaciones de escasa relevancia en los Estatutos Sociales c. Gestora y el depositario son del mismo grupo (según artículo 4 de la LMV) d. Se han realizado operaciones de adquisición y venta de valores en los que el depositario ha actuado como vendedor o comprador, respectivamente X e. Se han adquirido valores o instrumentos financieros emitidos o avalados por alguna entidad del grupo de la gestora o depositario, o alguno de éstos ha actuado como colocador, asegurador, director o asesor, o se han prestado valores a entidades vinculadas f. Se han adquirido valores o instrumentos financieros cuya contrapartida ha sido otra entidad del grupo de la gestora, sociedad de inversión, depositario u otra IIC gestionada por la misma gestora u otra gestora del grupo X X g. Se han percibido ingresos por entidades del grupo de la gestora que tienen como origen comisiones o gastos satisfechos por la IIC h. Otras informaciones u operaciones vinculadas NO X X X Concluye el primer trimestre de 2016 que se ha caracterizado por una acusada volatilidad y fuertes oscilaciones de mercado. En efecto los mercados iniciaron el año con el pie izquierdo lastrados por las dudas acerca de la economía china y la preocupación sobre el ciclo económico con el trasfondo de una Reserva Federal de EEUU iniciando el ciclo subida de tipos de interés, en clara divergencia con el resto de economías, embarcadas en procesos de relajación monetaria. De hecho el mes de enero, tradicionalmente positivo para los mercados ha sido uno de los peores de la historia. Sin embargo buena parte de los factores que causaron las caídas de inicio del año se han ido despejando: mejora de los datos procedentes de China que alivian los temores a una recesión y el cambio de mensaje por parte de la Fed, suavizando su política monetaria y el apoyo del BCE con su política de estímulos monetarios, sirvieron para dar la vuelta a los mercados. La rentabilidad de los bonos soberanos tuvo, una vez más, un comportamiento extraordinario con el Bund Alemán cerrando al 0,15% (rentabilidad del 3,8%) al igual que otros bonos de países core (Gilt +5% o Treasuries +3,3%). La deuda española tuvo un comportamiento errático, para cerrar el trimestre en el entorno de 136 bp. con una ligera ampliación. El crédito que sufrió fuertes ampliaciones al inicio del trimestre, acabó cerrando como uno de los activos con mejor comportamiento (+3,2% deuda grado de inversión no financiera europea), impulsada por la inclusión de bonos corporativos en el programa de compra de activos por parte del BCE. Destacable el mejor comportamiento de las bolsas americanas frente las europeas, a cierre de trimestre el S&P 500 sube un 1,3% y el DJ Euro Stoxx cae un -7%, son el sector bancario como el más perjudicado. Las bolsas emergentes tuvieron asimismo un trimestre muy positivo con el Bovespa de Brasil que se anota un 15% de subida. Tras iniciar el año con los niveles de inversión en renta variable en el entorno del 90%, se elevaron a finales de enero hasta cerca del 100% atendiendo a nuestros indicadores internos de riesgo, rebajándolos paulatinamente en marzo hasta cerrar el mes en el 85%. Durante el trimestre se ha orientado la inversión hacia un enfoque europeo, reduciendo la exposición a valores globales. Se mantiene una mayor ponderación en sectores de consumo cíclico (industriales, materiales y energía, aerolíneas y medios de comunicación) y de telecomunicaciones, a la vez que tenemos infraponderado fuertemente el sector financiero y consumo defensivo (alimentación, bebidas y cuidado personal y del hogar). La Sicav ha realizado operaciones con instrumentos derivados como Inversión. El nivel medio de apalancamiento durante el periodo ha sido del 11,12%. La Sicav acumula una rentabilidad en el periodo del -6,56% frente a la de su índice de referencia que es del 0,02%. Como consecuencia de las decisiones de inversión adoptadas, y dado el contexto actual, la cartera de renta variable de la Sicav ha evolucionado mejor que el mercado. El patrimonio ha evolucionado en línea con la rentabilidad de la SICAV La rentabilidad obtenida por la Sicav es neta de gastos soportados por la misma. La Sicav se ha comportado de una manera similar a la de otros fondos/sicav´s gestionados por esta gestora de categoría semejante, conforme a los mercados en los que invierten. En el contexto actual, mantenemos una visión cautelosa sobre la evolución de los mercados de renta variable durante los próximos meses. Por ello, hemos iniciado el segundo trimestre con niveles moderados de inversión.