Tema 7: El Mercado de divisas y la cobertura del riesgo de cambio

Anuncio

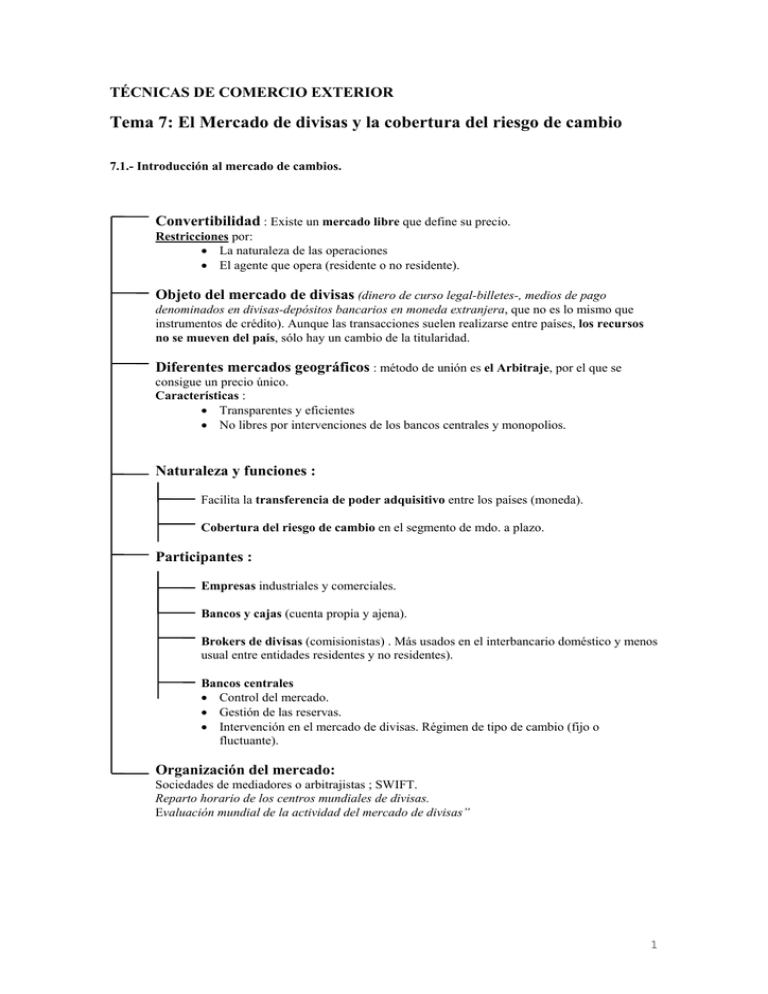

TÉCNICAS DE COMERCIO EXTERIOR Tema 7: El Mercado de divisas y la cobertura del riesgo de cambio 7.1.- Introducción al mercado de cambios. Convertibilidad : Existe un mercado libre que define su precio. Restricciones por: • La naturaleza de las operaciones • El agente que opera (residente o no residente). Objeto del mercado de divisas (dinero de curso legal-billetes-, medios de pago denominados en divisas-depósitos bancarios en moneda extranjera, que no es lo mismo que instrumentos de crédito). Aunque las transacciones suelen realizarse entre países, los recursos no se mueven del país, sólo hay un cambio de la titularidad. Diferentes mercados geográficos : método de unión es el Arbitraje, por el que se consigue un precio único. Características : • Transparentes y eficientes • No libres por intervenciones de los bancos centrales y monopolios. Naturaleza y funciones : Facilita la transferencia de poder adquisitivo entre los países (moneda). Cobertura del riesgo de cambio en el segmento de mdo. a plazo. Participantes : Empresas industriales y comerciales. Bancos y cajas (cuenta propia y ajena). Brokers de divisas (comisionistas) . Más usados en el interbancario doméstico y menos usual entre entidades residentes y no residentes). Bancos centrales • Control del mercado. • Gestión de las reservas. • Intervención en el mercado de divisas. Régimen de tipo de cambio (fijo o fluctuante). Organización del mercado: Sociedades de mediadores o arbitrajistas ; SWIFT. Reparto horario de los centros mundiales de divisas. Evaluación mundial de la actividad del mercado de divisas” 1 7.2.- El mercado de contado. La expresión del tipo de cambio: • • • • Moneda base y moneda cotizada. Cotización directa vs. cotización indirecta. Spread : diferencia entre los tipos comprador y vendedor. El T.C.E.R.: concepto (Paridad en los Precios de Adquisición) y fórmula: Sit: tipo de cambio en el momento t (i/pta) Sio: tipo de cambio en el momento 0 (i/pta) PEt: índice de precios, con base 100 en el momento 0, en España. Pit: índice de precios con base 100 en el momento 0 del país i. Wi : peso relativo que tienen los intercambios en el país i sobre el total de intercambios comerciales de España con el exterior. Mi: importaciones españolas del país i Xi: exportaciones españolas al país i P Et N S it ∗ W i ∗ N T .C . E . R . = ∑ 0 i S I =1 it ∗ W i P ∑ i = 1 Wi = Xi + M i N ∑ (X i + Mi) i =1 El “spread” en la práctica: • • • • Incluye los costes transaccionales. Margen de beneficio. Disminuye con el aumento de volumen y con la estabilidad de los mercados. Market makers(dealers) vs brokers. Tipos cruzados : • • • • Disminuye la complejidad de la información. Evita el arbitraje triangular. Existen bancos especializados (spread doble). Incremento de las operaciones en base a tipos de cambio cruzados. Formación del mercado de cambio : • Divisa como bien normal. Incremento del tipo de cambio → disminución de la demanda de divisas. • Demanda : partidas deudoras de la Balanza de Pagos. • Oferta : partidas acreedoras de la Balanza de Pagos. • Intervención del Banco Central. Desplazamiento de las reservas. Mantenimiento de posiciones alejadas de los tipos de equilibrio 2 7.3.- El Mercado De Cambios A Plazo. Características de las operaciones a plazo en el mercado de divisas : • Operaciones al contado : liquidación en un plazo no superior a dos días. • Operaciones a plazo : la liquidación tiene lugar en el futuro (no necesariamente es en el plazo de la operación). • Localización de la operación vs. localización de la liquidación. Tipo de cambio a plazo: Outright forward : la clientes.Cot. directa. normal entre los bancos y sus Swap : Contrato al contado más contrato a plazo (comprareventa o venta-recompra). Cotización Swap son los puntos de diferencia respecto a la cotización spot. La cotización simple (OUTRIGHT FORWARD) : Margen Forward = F-S. F < S: Descuento a plazo (forward discount): Margen negativo. F > S: Prima o premio a plazo (forward premium): Margen positivo. La prima o descuento a plazo respecto al tipo Spot recibe el nombre de “tipo de interés implícito”. La expresión de ésta es: F - S S = F S − 1 O, en términos anuales, tal y como se expresa habitualmente. F P = S − 1 * 360 T Proceso de arbitraje: Endeudamiento en el mercado doméstico por valor de una peseta. El valor final de la deuda sería: V a lo r F in a l = 1 ∗ (1 + rA M ) Conversión de la peseta en moneda extranjera a un tipo SPOT = S. La cantidad de moneda extranjera obtenida sería 1/S. 3 Inversión de la moneda extranjera a su interés “rB”. El valor final de la inversión expresado en moneda extranjera sería: V a lo rF in a l ( m . e . ) = 1 * S ( 1 + rB ) Cobertura del riesgo de cambio. Para lo cuál contrata un futuro a un periodo T=1 de valor “FT”. De esta manera asegura el cambio del principal e intereses de la inversión. Por lo tanto el producto de la inversión se cambiará a pesetas dando un valor tal: 1 ValorFinal ( ptas. ) = ∗ S ( 1 + rB ) ∗ FT Del estudio de la comparación entre la deuda en que incurrió el arbitrajista y el valor que obtiene invirtiendo esta cantidad se determina lo siguiente: 1 Si (1 + rA ) < FT ∗ ∗ ( 1 + rB ) ⇒ Beneficio de Arbitraje. S 1 Si (1 + rA ) > FT ∗ ∗ ( 1 + rB ) ⇒ Pérdida de Arbitraje. S Se define el diferencial cubierto como el diferencial existente , para cada plazo, entre los tipos de interés de dos divisas, cuando dicho diferencial es ajustado por el premio o descuento implícito en los tipos de cambio al contado y a plazo entre ambas divisas. Y el arbitraje de intereses con cobertura como la transferencia internacional de fondos al contado, cubierta mediante una operación a plazo por la cuantía del principal más los intereses obtenidos y en dirección contraria tal y como hemos detallado anteriormente. Mediante un ejemplo sencillo comprenderemos mejor su incidencia en el mercado a plazo. Supongamos que en una determinada fecha tenemos los siguientes datos: • El interés medio del euromercado para fondos en dólares para tres meses es del 6,12 % anual. • El interés medio del euromercado para fondos en pesetas para tres meses es del 13,12 % anual. • El tipo SPOT pta./dólar es de 103,185. • El tipo OUTRIGHT FORWARD pta./dólar a tres meses es 105,055. 4 El diferencial de intereses es de 13,12 - 6,12 = 7 % a favor de la peseta, por lo que en principio sería más rentable invertir fondos en pesetas puesto que ofrecen una mayor rentabilidad. Pero al operador de divisas le interesa eliminar el riesgo del tipo de cambio que supone mantener un posición en pesetas, y para ello estudia asegurar esta posición mediante un seguro de cambio. La prima anualizada en porcentaje que tiene el dólar es: P = 105,055 − 103,185 12 ∗ ∗ 100 ≈ 7,25 % 103,185 3 Ahora le resultaría más interesante mantener fondos en dólares puesto que las expectativas de ganancia de mantener una posición en dólares más el interés que obtendría por estos fondos son más rentables. Pero de la comparación entre ambos, o sea, del cálculo de la cobertura sobre el diferencial de tipos de interés que ofrece una operación a plazo, es de dónde va a sacar el operador su conclusión. Y en este caso, como la prima a la que cotiza el dólar es mayor que el diferencial de intereses a favor de la peseta, Prima − Diferencial = 0,25 % se decidirá por mantener una posición en dólares. Para ello se endeudará en pesetas, que cambiará a dólares para invertirlos, asegurando el cambio de los dólares para dentro de tres meses, tal y como hemos visto con anterioridad. Aún así obtiene un beneficio sin riesgo y sin inversión del 0,25 %. Pero claro, la cuantía de la operación no tiene límites. Ni que decir tiene, que si se produjera alguna de estas situaciones, se multiplicarían las acciones en un sentido u en otro, al implicar estas un riesgo nulo y su duración sería mínima, ya que el movimiento de capitales incidiría sobre los tipos de interés y los tipos de cambio para llegar a unos valores de equilibrio en los que el diferencial de interés cubierto sería cero o aproximadamente cero tal y como se ve en la siguiente expresión: 1 (1 + rA ) = FT ∗ ∗ ( 1 + rB ) S 5 Teoría de la Paridad de los tipos de interés (T=1). FT 1 + rA S∗ 1 + rB = Pero se puede obtener una formulación de la teoría de la Paridad mucho más simple que la anterior y más representativa. Para ello recordaremos dos fórmulas vistas con anterioridad: FT S = 1 + rA 1 + rB y FT S = P + 1 De las cuáles y por igualación surge: 1 + rA 1 + rB = P + 1 ⇒ P = rA − rB 1 + rB Finalmente se obtiene la ecuación simplificada: P = rA − rB − P ⋅ rB Pero esta ecuación se simplifica aún más si tenemos en cuenta la insignificacncia del restando (P*rB) con respecto al resto de factores de la ecuación. Por lo que: P ≈ rA − rB Esta es la nueva expresión de la Teoría de la Paridad de intereses, y dice que la prima a plazo de la moneda B (o descuento si es negativa) es igual al diferencial de intereses entre el país A y B. Sin embargo hay una serie de factores como los controles de cambios o la presión de los movimientos de capitales que inciden en la prima (o descuento) y la hacen alejarse del diferencial de intereses. (“La cotización a plazo de la peseta y las entradas de capital”). 6 El cliente vende a plazo en idénticas condiciones al precio de mercado vigente en ese momento. SIN LIQUIDACIÓN DEFINITIVA LIQUIDACIÓN ANTERIOR AL VENCIMIENTO. (Op. Signo contr.) Se liquidará al final la divisa anticipada al cambio de mercado de contado. La diferencia entre el precio primitivo de la operación (PC) y el nuevo (PV) se abonará si es (>0) o se cargará si es (<0). Liquidación de la divisa anticipada al cabio de mercado de contado. UN SEGURO DE CAMBIO DE COMPRA. LIQUIDACIÓN DEFINITIVA Determinar el tipo de cambio de la divisa anticipada para el periodo que falta por cobrar. Liquidación de la diferencia será igualmente cargada o abonada al vencimiento. Adeudo al cliente del contravalor contratado. CON APLICACIÓN (TRANSFER. EXTERIOR) LIQUIDACIÓN EN EL VENCIMIENTO. Situación de fondos por cheque o transferencia. Venta de la divisa contratada al precio SPOT. SIN APLICACIÓN Diferencia cargada (<0) o abonada (>0) en la cuenta del cliente. El cliente compra a plazo en idénticas 7 condiciones al precio de mercado vigente en ese momento. SIN LIQUIDACIÓN DEFINITIVA Se liquidará al final la divisa anticipada al cambio de mercado de contado. La diferencia entre el precio primitivo de la operación (PV) y el nuevo (PC) se abonará si es (>0) o se cargará si es (<0). LIQUIDACIÓN ANTERIOR AL VENCIMIENTO. (OP. Signo contr.) Liquidación de la divisa anticipada al cabio de mercado de contado. UN SEGURO DE CAMBIO DE VENTA. LIQUIDACIÓN DEFINITIVA Determinar el tipo de cambio de la divisa anticipada para el periodo que falta por cobrar. Liquidación de la diferencia será igualmente cargada o abonada al vencimiento. Abono al cliente del contravalor contratado. CON ENTREGA (REEMBOLSO EXTERIOR) LIQUIDACIÓN EN EL VENCIMIENTO. Situación de fondos por cheque o transferencia. Compra la divisa contratada al precio SPOT. SIN ENTREGA Diferencia cargada (<0) o abonada (>0) en la cuenta del cliente 8 7.3.- Las opciones en divisas Concepto: Negociación de la compra o venta de un activo específico, a un precio prefijado y para entrega diferida. Sin embargo, a diferencia del seguro de cambio, el poseedor de la opción tiene el derecho y no la obligación de ejecutar la compra o venta pactada El precio o prima de la opción. El precio de ejercicio. Tipos de opciones : • Dependiendo del derecho adquirido por el adquirente: • De compra (call). • De venta (put). • Dependiendo del plazo en el que puede ejercitarse: • Europea (fin del plazo). • Americana (durante todo el plazo). • Dependiendo del lugar de negociación : • Opciones negociadas en bolsa. • Opciones over the counter. OPERACIÓN A PLAZO El seguro de cambio lo fija el banco No se realiza ningún desembolso inicial No se puede anular sino a través de operaciones de signo contrario por cuenta del asegurado OPCIONES SOBRE DIVISAS El precio de ejercicio lo fija el comprador Hay que realizar el pago de una prima por adelantado Una vez adquirida no hay devolución del importe satisfecho En una opción se define: 9 Pe : un precio de ejercicio, que es el precio al que se podrá comprar o vender esa divisa. Pr : una prima, que es el número de ptas. por moneda extranjera que hay que pagar por el hecho de poder disponer de la opción. Opción de compra (Pago de un IMPORTADOR a sus proveedores): Pr. de ej. Prima 115 115 115 115 115 115 115 3 3 3 3 3 3 3 Pr. OPCION 118 118 118 118 118 118 118 S Decisión final Pr. final Forward 100 110 114 115 116 117 118 No ejerzo No ejerzo No ejerzo Indiferente Ejerzo Ejerzo Ejerzo 103 113 117 118 118 118 118 116 116 116 116 116 116 116 Opción de venta (Cobro de un EXPORTADOR de su cliente): - Pr. de ej. Prima 115 115 115 115 115 115 115 3 3 3 3 3 3 3 Pr. OPCION 112 112 112 112 112 112 112 S Decisión final Pr. final Forward 100 110 114 115 116 117 118 Ejerzo Ejerzo Ejerzo Indiferente No ejerzo No ejerzo No ejerzo 112 112 112 112 113 114 115 113 113 113 113 113 113 113 Análisis gráfico 10