¿COMO ESTÁ MANEJANDO LAS CUENTAS POR COBRAR

Anuncio

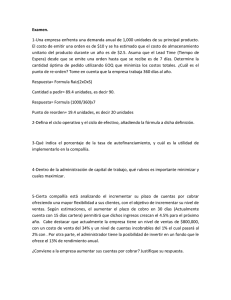

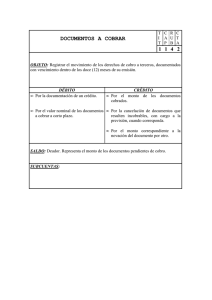

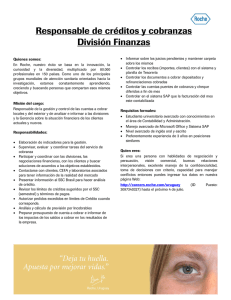

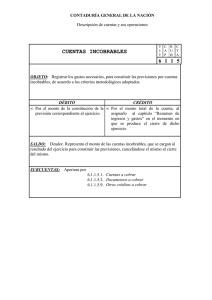

www.partnerconsulting.com.pe ¿COMO ESTÁ MANEJANDO LAS CUENTAS POR COBRAR? [email protected] Si la empresa vende a crédito, es debido a las condiciones del mercado y también para estimular las ventas. Pero la compañía no desea esperar mucho tiempo para tener el dinero en la caja. Las cuentas por cobrar no son dinero. Por lo tanto, es necesario convertirlas lo más rápidamente posible en caja. ¿Cuán rápido se están cobrando las cuentas de clientes? Esto se hace calculando el plazo promedio de cobro en días o sea el número promedio de días de venta que representan las cuentas por cobrar. La siguiente formula sirve para calcular este ratio: Ventas a crédito / Cuentas por cobrar = Rotación 365 / Rotación = Número de días En la práctica, las ventas probablemente no se cobran todos los días en las mismas cantidades. En muchas empresas las ventas y las cuentas por cobrar fluctúan durante el año en un rango grande debido a las tendencias estacionales. Por lo tanto, el ratio arriba indicado muestra la mejor aproximación del promedio de ventas diarias a crédito debido a que este ratio incorpora cualquier variación estacional que ha ocurrido hasta la fecha. Estos ratios toman en cuenta solo las ventas a crédito. También, uno o dos clientes morosos importantes pueden hacer distorsionar estos ratios. Como veremos mas adelante, es importante revisar periódicamente la cartera de cuentas por cobrar para identificar a los clientes morosos. Estos ratios también se usan, cuando se esta desarrollando las proyecciones de flujo de caja, para estimar cuando serán cobradas las ventas a crédito. ¿Cuán pronto se emiten las facturas? Otro factor que hay que considerar cuando se calcula el promedio de días de cobranza, es el tiempo promedio que la empresa toma para que las facturas les lleguen a los clientes, después que la mercancía ha sido despachada. Sería conveniente, en caso que no se haga, despachar la mercancía con una Guía-Factura. De esta forma los clientes reciben sus pedidos junto con la factura. También el tener un programa computarizado para registrar las ventas, créditos, facturación y cobranzas es muy útil para el control de las cobranzas, detectando rápidamente a los malos pagadores, restringiéndoles la venta y por lo tanto disminuyendo el tiempo de cobranza. ¿Qué significa estos ratios en términos de soles? Javier Prado Este 596 Of. 403 / Los Halcones 181 Of. 501 Centro Financiero - San Isidro - Lima Teléfono: (551) 441-1162 [email protected] www.partnerconsulting.com.pe Es importante entender el valor monetario de una buena gerencia de cobranzas. Por ejemplo, asumamos que el período promedio de cobranza es 45 días y que la cobranza diaria promedio de las ventas a crédito es de 9,589 soles. Si se puede mejorar el periodo de cobranza en 15 días, tendremos un flujo de caja adicional de 143,835 soles (15 x 9,589). El costo de financiar esos 15 días, en caso que mejoremos el tiempo de cobranza, a la tasa de interés del 23 % resulta en un costo anual adicional para la empresa de 33,083 soles. ¿Vendemos solo a los clientes con buenas referencias de crédito? Esta es una pregunta importante que debemos contestarla antes de despachar la mercancía a los clientes que nos compran a crédito. La habilidad para seleccionar a los buenos clientes se vera reflejada en el nivel de la cuenta de incobrables. Si la empresa es suficientemente grande para soportarlo, debemos establecer un departamento de créditos y cobranzas. Se deben establecer límites de crédito a cada cliente de acuerdo a su historia de pagos y a información obtenida es compañías especializadas en información de créditos. Es necesario revisar periódicamente la situación financiera de los clientes importantes. El departamento de créditos y cobranzas puede evaluar el impacto de la situación económica del país en los clientes de la empresa. Por ejemplo, si hay una recesión en una industria importante, los proveedores a esa industria serán también afectados. Las empresas que les proveen de bienes o servicios podrán prever que habrá más lentitud en el cobro de las cuentas de esos clientes. Esta situación se tendrá que reflejar en las proyecciones de flujo de caja y se tomarán medidas para incentivar a los clientes para que paguen más rápidamente. ¿Quiénes son los clientes morosos? El período promedio de cobranza y el porcentaje de deudas incobrables nos pueden decir cuan bien estamos manejando las cuentas por cobrar. La información de los clientes que se demoran en pagar o son morosos la podemos obtener en el reporte de antigüedad de saldos por cobrar, el cual muestra las facturas por cobrar de cada cliente por orden de código o en orden alfabético. Este reporte contiene la siguiente información de cada cliente: El nombre de la persona de contacto y su numero telefónico El limite te de crédito El saldo por cobrar a la fecha del reporte, generalmente al fin de cada mes. Para ser exacto, la suma de los saldos por cobrar debe ser igual a la cifra de cuentas por cobrar que aparece en el libro mayor y en los estados financieros de fin de mes. El número de días de las columnas de antigüedad se deben extender por el tiempo necesario de acuerdo a la necesidad de la empresa. Javier Prado Este 596 Of. 403 / Los Halcones 181 Of. 501 Centro Financiero - San Isidro - Lima Teléfono: (551) 441-1162 [email protected] www.partnerconsulting.com.pe Si el plazo máximo del crédito de la empresa es 60 días las facturas que tienen mas de 90 días pueden convertirse en incobrables. Por lo tanto, debemos analizar atentamente las facturas que caen en este rango. Un seguimiento estrecho podría descubrir los problemas que tiene el cliente y tomar las acciones para solucionarlos. En el cuadro "Antigüedad de Saldos por Cobrar" podemos controlar las cuentas individuales de cada cliente en forma detallada por cada factura que adeudan, notas de débito o crédito y los pagos que han hecho. Acelerar el período de cobranza Se pueden usar varios métodos par disminuir el periodo de cobranza: Ofrecer descuentos por pronto pago, por ejemplo: por pago a los 10 días de haber recibido la mercancía. Cobrar intereses si es posible, por pagos después del plazo del crédito. Establecer cuidadosamente los límites de crédito de los clientes y no permitir despachos de mercancía en exceso de esos limites sin previa autorización de la gerencia. Controlar los saldos de las cuentas por cobrar de cada cliente. Hacer un seguimiento estrecho de los clientes que pagan lentamente. Recomendaciones para el área de Créditos: Establezca límite de crédito a cada cliente. Disminuya el crédito en los periodos de recesión del país o de la industria que se encuentra la empresa. Sospeche de una compañía antigua que de un momento a otro desea ser cliente de la empresa .......... ¿quién le ha cortado el crédito? Utilice empresas de información de créditos. Tenga la "reserva de dominio" cuando venda a crédito mercancía costosa como aparatos eléctricos, o emita letras para tener para así tener un instrumento de cobro de ejecución mas rápida. Cobre intereses por los pagos después del plazo del crédito. Considere la aceptación de tarjetas de crédito. Recomendaciones para las cuentas por cobrar: Facture el mismo día que despache la mercancía. Si es posible utilice el sistema de Guía – Factura. Envíe a los clientes periódicamente estados de cuenta. Controle las cuentas por cobrar con el reporte de antigüedad de saldos. Controle diariamente las cuentas retrasadas. No despachar mercancía a los clientes que tienen facturas vencidas, excepto con Javier Prado Este 596 Of. 403 / Los Halcones 181 Of. 501 Centro Financiero - San Isidro - Lima Teléfono: (551) 441-1162 [email protected] www.partnerconsulting.com.pe autorización escrita de la gerencia o pago contra entrega. Este alerta por signos de problemas: Cheques posdatados. Cheques emitidos incorrectamente. Tener un buen sistema de manejos de las cuentas morosas, como llamadas telefónicas, cartas, Cías. de cobranzas, etc. Cuestionario de auto evaluación de la empresa 1. ¿Tiene políticas de crédito? 2. ¿Tiene procedimientos establecidos de verificación del crédito antes del despacho de las mercancías? 3. ¿Se emite mensualmente el reporte de antigüedad de saldos por cobrar así como el reporte detallado de las cuentas por cobrar de cada cliente? 4. ¿Se verifica mensualmente que el saldo de cuentas por cobrar del libro mayor coincida con el total de esas cuentas del reporte de antigüedad de saldos? 5. ¿Se han establecido descuentos por pronto pago? 6. ¿Se han establecido el cobro de intereses por los pagos posteriores al plazo del crédito? 7. ¿Se toman acciones firmes contra los clientes que continuamente pagan con demora? 8. ¿Conoce el periodo promedio de cobranza de las cuentas por cobrar? 9. ¿Conoce el porcentaje de las cuentas por cobrar que son cuentas incobrables y que por lo tanto tiene que cargarlo a perdidas? 10. ¿Conoce cuál es el costo de mantenimiento de las cuentas por cobrar? 11. ¿Conoce cuánto le cuesta a la empresa las cuentas incobrables y las demoras de pago de los clientes moros? ¡El crédito no se regala se gana! Javier Prado Este 596 Of. 403 / Los Halcones 181 Of. 501 Centro Financiero - San Isidro - Lima Teléfono: (551) 441-1162 [email protected]