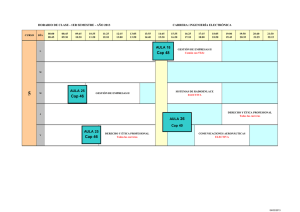

Económico - Financiero - Métodos Cuantitativos

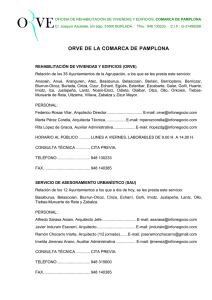

Anuncio