Guía para la Declaración de Regalías a la actividad Minera

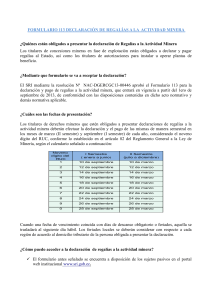

Anuncio

FORMULARIO 113 DECLARACIÓN DE REGALÍAS A LA ACTIVIDAD MINERA ¿Quiénes están obligados a presentar la declaración de Regalías a la Actividad Minera Los titulares de concesiones mineras en fase de explotación están obligados a declarar y pagar regalías al Estado, así como los titulares de autorizaciones para instalar u operar plantas de beneficio. ¿Mediante que formulario se va a receptar la declaración? El SRI mediante la resolución Nº NAC-DGERCGC13-00446 aprobó el Formulario 113 para la declaración y pago de regalías a la actividad minera, que entrará en vigencia a partir del 1ero de septiembre de 2013, de conformidad con las disposiciones contenidas en dicho acto normativo y demás normativa aplicable. ¿Cuáles son las fechas de presentación? Los titulares de derechos mineros que estén obligados a presentar declaraciones de regalías a la actividad minera deberán efectuar la declaración y el pago de las mismas de manera semestral en los meses de marzo (II semestre) y septiembre (I semestre) de cada año, considerando el noveno dígito del RUC, conforme lo establecido en el artículo 82 del Reglamento General a la Ley de Minería, según el calendario señalado a continuación: Noveno dígito del RUC 1 I Semestre ( enero a junio) II Semestre (julio a diciembre) 10 de septiembre 10 de marzo 2 12 de septiembre 12 de marzo 3 14 de septiembre 14 de marzo 4 16 de septiembre 16 de marzo 5 18 de septiembre 18 de marzo 6 20 de septiembre 20 de marzo 7 22 de septiembre 22 de marzo 8 24 de septiembre 24 de marzo 9 26 de septiembre 26 de marzo 0 28 de septiembre 28 de marzo Cuando una fecha de vencimiento coincida con días de descanso obligatorio o feriados, aquella se trasladará al siguiente día hábil. Los feriados locales se deberán considerar con respecto a cada región de acuerdo al domicilio tributario de la persona obligada a presentar la declaración. ¿Cómo puedo acceder a la declaración de regalías a la actividad minera? El formulario antes señalado se encuentra a disposición de los sujetos pasivos en el portal web institucional www.sri.gob.ec. Ingrese a Servicios en Línea, Utilizando su número de RUC y clave asignada En Declaraciones debe escoger, declaración de impuestos, Regalías a la Actividad Minera formulario 113. ¿Cómo debo hacer la declaración? La declaración se debe hacer por derecho minero, es decir si una misma persona tiene varias concesiones o autorizaciones para operar plantas de beneficio, debe hacer una declaración independiente por cada una de estas. Por ello, cada declaración deberá contener el código asignado por la Agencia de Regulación y Control Minero al respectivo título de derecho minero, consignándolo en el casillero 203 “Código ARCOM”, aún cuando, respecto de cada concesión minera o autorización para instalar u operar una planta de beneficio, no se hayan registrado ventas de minerales, no se hayan realizado labores de extracción o no se hayan enajenado minerales obtenidos en la recuperación de relaves. Cabecera de la declaración En la sección de IDENTIFICACIÓN DE LA DECLARACIÓN (100) se ingresará la información correspondiente al SEMESTRE (103) y AÑO (102) a declarar. En la sección de IDENTIFICACIÓN DEL TITULAR DE DERECHO MINERO (200) se completará automáticamente la información del RUC (201) y Razón Social (201), debiendo ingresar el CÓDIGO ARCOM (203) correspondiente a la Concesión Minera. Identificación del Régimen Minero En la identificación del régimen minero es importante considerar las siguientes recomendaciones: En la MODALIDAD MINERA (311-312-313) debe escoger un tipo de minería. En tipo de MINERAL PRINCIPAL (351-352-353) debe escoger el tipo de mineral principal de la explotación. Si escoge RELAVES DE PLANTAS DE BENEFICIO (354) no podrá escoger modalidad minera, ni tipo de mineral principal. Liquidación de Regalías a la Actividad Minera en base a ventas Las ventas de minerales se liquidarán de acuerdo a la modalidad seleccionada y el tipo de mineral principal y secundario explotado, así como para recuperación de relaves de acuerdo a los porcentajes establecidos de acuerdo al siguiente detalle: TAMAÑO TIPO PLANTAS BENEFICIO REGALÍA % 3% PEQUEÑA METÁLICA 3% MEDIANA METÁLICA 4% GRANDE METÁLICA: ORO, PLATA Y COBRE METÁLICA: LOS DEMÁS 5% - 8% ≥ 5% BASE RECUPERACIÓN DE LOS RELAVES VENTAS DEL MINERAL PRINCIPAL Y DE LOS MINERALES SECUNDARIOS VENTAS DEL MINERAL PRINCIPAL Y DE LOS MINERALES SECUNDARIOS VENTAS DEL MINERAL PRINCIPAL Y DE LOS MINERALES SECUNDARIOS Liquidación de Regalías a la actividad minera en base a Costos de Producción MINERAL CALIZAS: 1-500.000 TM CALIZAS: 500.001 - 1´500.000 TM CALIZAS: 1´500.001 - 2´000.000 TM CALIZAS: 2´000.001 O MÁS TM LOS DEMÁS NM. 1 - 250.000 TM LOS DEMÁS NM. 250.001 - 500.000 TM LOS DEMÁS NM. 500.001 - 750.000 TM LOS DEMÁS NM. 750.001 - 1.000.000 TM LOS DEMÁS NM. 1.000.001 - 2.000.000 TM LOS DEMÁS NM. 2.000.000 O MÁS TM PEQUEÑA MINERÍA REGALÍA % 10% 20% 40% 100% 5% 10% 15% 20% 25% 100% 3% BASE COSTOS DE PRODUCCIÓN * AÑO COSTOS DE PRODUCCIÓN * AÑO COSTOS DE PRODUCCIÓN * AÑO COSTOS DE PRODUCCIÓN * AÑO COSTOS DE PRODUCCIÓN * AÑO COSTOS DE PRODUCCIÓN * AÑO COSTOS DE PRODUCCIÓN * AÑO COSTOS DE PRODUCCIÓN * AÑO COSTOS DE PRODUCCIÓN * AÑO COSTOS DE PRODUCCIÓN * AÑO COSTOS DE PRODUCCIÓN * AÑO Regalía Anticipada De acuerdo al Contrato de Explotación Minera Metálica a Gran Escala, considerando los límites establecidos en el devengo. Valor a Pagar Regalías El pago de regalías a la actividad minera no son aplicables las compensaciones ni notas de crédito tributarias o certificados de abono tributario. Consideraciones importantes Para el pago de regalías anticipadas utilizarán el formulario No. 106 (Formulario Múltiple de Pagos), colocando en la casilla “CÓDIGO DE IMPUESTO” el código 4085, en la casilla “DESCRIPCIÓN” el texto “Regalías anticipadas”. Únicamente se utilizará el código de impuesto 4075 en el formulario 106 cuando el plazo del pago, una vez hecha la declaración en el formulario 113, haya vencido.