Capital Privado como impulsor de las empresas mexicanas

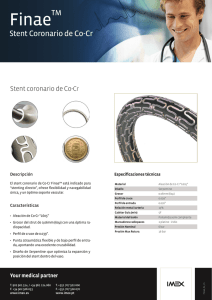

Anuncio